Рабочая стратегия или везение? Анализ торговли за годВсем привет!

Как и обещал, делюсь полным разбором готовой стратегии для торговли криптовалютой.

Часто слышу мнение, что торговля по индикаторам неэффективна и приводит к убыткам. В этой статье я разберу стратегию, которая доказывает обратное — простую, но рабочую методику, основанную исключительно на индикаторах.

Для теста я использовал три индикатора и полностью исключил классический технический анализ. Только индикаторы — и ничего больше.

Исходные данные:

Торгуемая монета: RUNE

Таймфрейм: 4H (4 часа)

Индикаторы и их настройки:

1) Индикатор

Настройки:

-меняем ATR Period на значение 20, остальное без изменений

2) Индикатор(он дублируется на графике)

Настройки:

-Убираем лишнюю визуализацию, оставляем только отображение скользящей

- меняем Baseline Type на JMA

- меняем BaseLine Length на 75

Настройки(этот же индикатор только немного другие настройки):

-Убираем лишнюю визуализацию, оставляем только отображение скользящей

- меняем Baseline Type на JMA

- меняем BaseLine Length на 150

📅 Период тестирования: 25.01.2024 – 25.01.2025

🔹 Условия входа и выхода:

🔵 Вход в лонг/шорт:

Появляется сигнал SuperTrend.

Цена находится выше двух скользящих средних.

Скользящие средние сменили цвет в сторону тренда.

🔵 Стоп-лосс:

Размещается за сигнальной линией SuperTrend.

🔵 Тейк-профит:

1:2 от размера стоп-лосса.

При достижении 1:1 — перевод сделки в безубыток (+1%).

Если цена не достигает 1:1, срабатывает стоп-лосс.

🔹 Обозначения на графике:

✅ — успешные сделки

❌ — убыточные сделки

⭕ — сделки, закрытые в безубыток

Примеры сделок с графика:

📊 Результаты за тестируемый период (без учета плечей, только чистое движение):

Общее количество сделок: 36

Прибыльные сделки: 16 (📈 44.4%)

Сделки, закрытые в безубыток: 6 (⚖️ 16.7%)

Убыточные сделки: 14 (📉 38.9%)

💰 Подсчет общей прибыли и убытков:

Прибыль от успешных сделок: +273%

Доход от сделок, закрытых в безубыток: +6%

Убыток от неудачных сделок: −118.5%

📊 Итоговая прибыль: 273% + 6% − 118.5% = +160% чистой прибыли

📈 Средние показатели:

Средняя прибыль на сделку: +17%

Средний убыток на сделку: −8.5%

Риск-ревард (соотношение риск/прибыль): 1:2

Еще примеры с графика:

🔍 Замечания по стратегии:

Как видно из результатов, стратегия показывает слабые результаты в боковом движении. На графике четко прослеживается серия убыточных сделок в такие периоды. Однако в трендовом рынке стратегия отрабатывает отлично, обеспечивая хорошую доходность.

📈 Как можно улучшить стратегию?

Основная цель данного теста — показать, что даже простые индикаторы, строгая дисциплина и грамотное соотношение риск/прибыль (РР) позволяют торговать в плюс на длительной дистанции.

Но стратегию можно сделать еще более прибыльной, добавив:

🔹 Уменьшение стопов: стандартный стоп по SuperTrend часто слишком большой. Можно снижать потери, если ставить стоп за уровень поддержки или важные структурные уровни.

🔹 Фильтр боковиков: именно в флете стратегия дает больше всего убыточных сделок. Добавление индикатора, выявляющего боковики, или использование технического анализа поможет сократить число ложных входов.

🔹 Пирамидинг или плечи: грамотное увеличение объема позиции в трендовых движениях позволит существенно повысить доходность.

Общий вывод:

Даже используя простую стратегию и придерживаясь дисциплины, без применения технического анализа и других сложных методов, только с помощью индикаторов я смог получить 160% прибыли за год. С учетом применения плечей этот результат может быть еще больше (вы можете посчитать сами).

Добавление дополнительных индикаторов или технического анализа еще больше улучшит стратегию и увеличит прибыль.

Таким образом, на вопрос "Можно ли торговать только по индикаторам и быть в плюсе?" — ответ однозначный: да, можно, и это не так сложно, как кажется.

В следующей статье мы рассмотрим другую связку индикаторов, которая может быть еще более эффективной.

Если у вас есть возражения или вы заметили неточности, напишите в комментариях — с радостью обсудим!

Идеи нашего сообщества

✪ ✪ ✪ ✪ ✪ ✪ Многоуровневая система оценки силы FVG [FLS]Дисклеймер : Перед прочтением, вы должны знать о законе справедливой цены, без этого никуда. Я был бы не я, если бы написал на TV очередную статейтёночку при помощи GPT про имбалансы, так что здесь снова будут исследования, которые получилось добыть из бэктестов и разработать целую оценочную 6-ти уровневую систему. Сегодня взорвём , сделаем так, чтоб те, кто пишут за имбалансы - ознакомились с этим материалом и начали изучать тему глубоко, а не продолжали клепать ради подписчегов и продаж своих приваточек, индюков и обучей. Поймите, качественная монетизация происходит из качественного контента, а не воды, наполняйте СНГ TV в первую очередь для людей, благодарность придёт со временем ( LTV 🏆), пишите на года вперёд, пожалуйста, хочется заходить сюда не как в салон приваток, а как в библиотеку и спокойно читать что-то интересное, полезное, оригинальное, исследовательское, смелое, труды ... 🫠

К слову, качественный ввод в неэффективности и эффективности цены был здесь, он обязателен к прочтению перед этой темой, если ещё не

⚙️ Механизм алгоритма, направленный на переоценку (ребалансировку) цены приводит не только к неэффективностям, он может быть нацелен и на проверку силы потока заказов Order Flow.

И ещё, маленькое дополнение перед началом, очевидные вещи, но как я успел убедиться на практике, большинство трейдеров до сих пор не понимают разницы между SIBI и BISI, не в курсе за BPR, IFVG и VI, при этом они активно применяют механики FVG, и даже обучают людей, и пишут статейки... это в общем не дело, сейчас быстро исправим, буквально одной схемой.

SIBI - Разрыв цены на стороне продавцов

BISI - Разрыв цены на стороне покупателей

BPR - Диапазон, который перекрывают два противоположных FVG (SIBI+BISI)

VI - Дисбаланс объёма

И на будущее, но об этом не сегодня, однако механика близка, знать следует и про:

NYOG , NWOG , NDOG - Гэп открытия (Года, недели, дня)

IFVG - Существующий FVG становится недействительным и работает в противоположном направлении (О нём будет на следующих схемах, иначе каша).

Должно быть очевидно, что если постоянно входить на рынок после каждой неэффективности - это не окажет положительного влияния на депозит. Ведь нужно много факторов, чтобы вычленить нужную неэффективность и понять, когда действительно стоит входить на рынок.

Например механика PD Array Matrix здесь очень будет кстати, ведь это, можно сказать,- целая стратегия. Так же, качественный материал ждёт вас здесь

Обязательное вступление закончилось, пора. Познакомлю вас с новой системой , которая, в дополнение ко всей имеющейся базе, поможет вам производить оценку силы неэффективности и неизбежно прокачает вашу насмотренность 💪

⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯

👑 Его величество - FLS

FLS - именно тот инструмент, которого трейдерам так не хватает в торговле.

Но опять же, поскольку я тут на простом и интересном пытаюсь донести до вас различные сложные механики, извините, нужно чуть больше строчек, а опытным трейдерам терпения, тк я стараюсь сделать материал усваемым для всех.

На графике выше я познакомил вас с инструментом VI не просто так. Теперь я предлагаю вам новую механику разметки FVG, и я считаю её истинно точной, да простят меня " смарт манщики ", сейчас ваш мир шатнёт, но тут о серьёзных и глубоких вещах, об ICT концепции, это отправная точка зарождения ваших менторов, а настолько глубокие исследования FVG это вообще материал " между строк " из того, что Майкл Хаддлстон даже не упоминает и не выделяет отдельно, это можно вывести исключительно из бекстестов и наблюдей, годы практики .

Уверен, о такой механике разметки не задумывалось 99.9% трейдеров, которые применяют FVG и постоянно видят подобные ситуации на своих графиках, чтож, очередной бонус вам товарищи, вперёд на бекстесты, вы удивитесь 💎 Представляйте насколько силён ваш главный индикатор "Японская свеча"? Умение его интерпретировать... Сила. Никогда не устану восхвалять это изобретение от исключительно успешного трейдера - Хоммы Мунэхисы. Эх, ладно, поехали 🛫

⭐️⭐️⭐️⭐️⭐️⭐️ Ввод в много-уровневую систему

Как говорил выше - заходить от каждого разрыва справедливой стоимости не стоит. Нужно выжидать, наблюдать за реакцией цены от потенциального FVG, есть даже выражение "Цена уважает". И на основе наблюдений за тем как цена уважает FVG, уже можно постепенно начинать обосновывать свою предвзятость в определенном направлении движения цены далее.

⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯

⭐️ Сигнал первого уровня.

Например, если мы настроены по бычьи и видим вот такую картину:

Тень свечи ушла за FVG, но тело закрылось внутри FVG - это будет бычьим сигналом первого уровня, т.е. самым слабым . Но, для подтверждения ещё важно дождаться закрытия следующей свечи хотя бы над 50% FVG. Так же есть и правило отмены сигнала - закрытие след свечи под зоной FVG.

Ежели мы видим такую картину, при бычьей предвзятости, то перед нами теперь IFVG со всеми вытекающими, а кто следит за моим каналом как раз могли видеть как я сразу отменил сделку в лонг как только увидел подобную ситуацию и указал вам именно на этот момент, на инверсию , это одно из моих секретных оружий при анализе ситуации, запомните его, выручит, не раз 👌

⭐️⭐️ Сигнал второго уровня.

Данная ситуация указывает нам на то что рынок обладает большей силой чем в первом случае, тк алгоритму удалось полностью закрыть неэффективную цену и проверить покупательскую силу, цена вернулась в область выше 50% неэффективности и закрепилась там ( свеча закрылась ). Теперь с большей доли вероятности мы будем ждать закрепления следующей свечи над 50% FVG.

⭐️⭐️⭐️ Сигнал третьего уровня.

Если мы видим как после проторговки свеча возвращается и закрывается уже над FVG, то это будет сигналом 3 уровня, важно чтобы следующая свеча не ушла ниже новообразованного RB, закрытие под 50% FVG в данном случае допустимо, но главное чтоб выше 50% RB, иначе придётся пересматривать картину.

⭐️⭐️⭐️⭐️ Сигнал четвертого уровня.

Сильный сигнал, часто торгую и ищу подобные формации. В данном случае мы отчетливо видим как цена уважает уровень 50% FVG, тест покупательской силы успешно пройден. Появляется даже дополнительная подушка безопасности в виде остальной части не проторгованного FVG, в некоторых сетапах я могу забросить свой стоп сразу за лой свечи, по которой проходит этот FVG.

⭐️⭐️⭐️⭐️⭐️ Сигнал пятого уровня. Бонус 🎁

Один из самых сильных сигналов. Вводим ещё одно новое понятие - Immediate Rebalance

Возникает в случае, когда предполагаемый FVG сразу же проторговывается и получает реакцию ровно от экстремума свечи, от которой начался FVG. Стараюсь находить данную формацию, а стоп устанавливаю часто прямо за линию IRB.

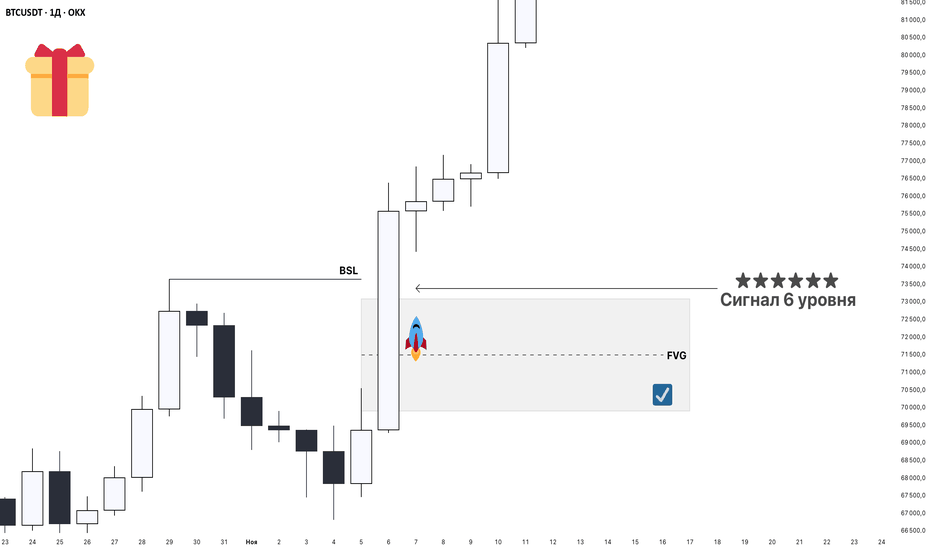

⭐️⭐️⭐️⭐️⭐️⭐️ Сигнал шестого уровня.

Самый мощный сигнал в разрезе работы лишь только с механикой FVG. Использую постоянно.

И кстати говоря, вот он, только усиленный инверсией, ещё вчера можно было готовиться, чтобы уверенно вставать в шорт прямо от границы IFVG. Но это уже задача для опытных, нужно было наперёд определить все составляющие, в примерах выше я показал ситуации с уже закрытыми свечами и образованными формациями, теперь просто ищите их на графике, чувство рынка придёт само, вопрос времени.

⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯⎯

🎖️ Вот и всё, поздравляю вас, вы только что получили очень ценную и действительно эксклюзивную информацию по FVG и научились оценивать силу этой формации. Естественно необходимо знать контекст цены и, как минимум пользоваться остальными инструментами о которых я писал выше.

🏁 В заключение

После практики по данному материалу вы сильно вырастите в трейдинге, произведите бектесты на ваших активах, выделите время, сделайте это. В том числе применяя этот инструмент, в зависимости от своего стиля торговли, вы довольно легко сможете принять более обоснованное решение по открытой позиции: закрыть, фикс, пирамидинг, мартингейл и тд... 👍

Shift - не BOS

Один из инструментов которым пользуюсь.

Market Structure Shift - идентификатор изменения движения рынка относительно младшего таймфрейма. Это происходит путем нарушения ближайшего High/Low, который формирует движение. Является первичным сигналом потенциального разворота во время теста зоны интереса или снятия ликвидности.

В отличие от структурного взлома (BOS), Shift не указывает на полный разворот рыночной структуры. Инструмент может использоваться в контексте одностороннего структурного движения цены.

Shift имеет конкретику при формировании и используется в определенном контексте построения субструктурного движения, а BOS - это общее представление о структурном взломе. Очень важно не путать эти понятия.

Графический пример Shift

Тест POl m15 / Shift m1

M15

Контекст мультиструктуры позволяет понять, в каком направлении движется старший, более сильный таймфрейм. Во время каждого локального разворота старшего таймфрейма вы найдете фрактальный слом на младшем таймфрейме. При анализе графика следует искать точки синхронизации цены между младшим и старшим таймфреймом.

Основная часть сделок должна заключаться в соответствии с трендом. Контртрендовые сделки заключаются только при полном понимании ситуации, поэтому такой подход используется только опытными трейдерами.

Обучающий материал – модель AMDВсем привет! 😊 Решил описать один из инструментов, который использую в своей повседневной торговле. Этот пост нацелен на новичков, для тех, кто делает свои первые шаги в трейдинге. 📈

AMD - термин в концепции Smart Money, для описания фаз движения цены актива, которыми, как предполагается, управляют крупные институциональные инвесторы.

Что означают эти фазы?

Accumulation (Акумуляция) 🏦 – фаза, когда крупные игроки рынка начинают тайно покупать актив по низкой цене. Они делают это постепенно, чтобы не привлечь внимания других участников рынка и не спровоцировать рост цены. На графике эта фаза часто выглядит как консолидация цены в определенном диапазоне.

Manipulation (Манипуляция) 🎭 – после того, как крупные игроки накопили достаточное количество актива, они могут начать манипулировать ценой, чтобы запутать других трейдеров и заставить их продавать. Это может включать в себя создание ложных пробоев, создание ложных паник и другие манипулятивные действия.

Distribution (Распределение) 📉 – на этой фазе крупные игроки начинают продавать накопленный актив по более высокой цене. Они делают это постепенно, чтобы не обвалить рынок. На графике эта фаза может выглядеть как продолжение роста цены, но с уменьшением объема торгов.

Почему это важно для трейдеров и для меня? 🤔

AMD (Accumulation - Manipulation - Distribution) – это аналогичный процесс, который помогает определять, где рынок находится в текущий момент и какова вероятность дальнейшего движения.

Понимание AMD позволяет мне более осознанно анализировать рынок и принимать решения. Эти инструменты помогают:

🔍 Определять потенциальные точки входа и выхода.

🎭 Распознавать манипуляции маркетмейкеров и снизить риск сделки.

📊 Учитывать уровни, на которых могут произойти развороты цены.

Пример на cхеме 📉

Пример на графике 📉

Как я использую AMD на практике? 🛠️

Этот паттерн можно использовать на любом таймфрейме без привязки к времени. В таком случае нам просто нужно увидеть боковое движение цены (консолидацию) и дождаться манипуляции, внутри которой можно найти вход.

Заключение ✅

Не существует универсальной стратегии, которая гарантирует успех. Идентификация фаз AMD — это сложный процесс, который требует опыта и практики. 🎯

Концепция AMD является одним из ключевых элементов Smart Money и помогает трейдерам и лично мне лучше понять, как движется рынок. 📊

Однако важно помнить, что это лишь одна из многих моделей, которую я использую в своем анализе. Для принятия обоснованных торговых решений я всегда рекомендую использовать комплексный подход и сочетать различные инструменты, актуальную информацию, ХТФ структуру и ликвидность. 🔄

Если остались вопросы, задавайте!

Всего доброго, Владимир. ✨

Паттерн Доджи: торгуем по паузам в ценовом движенииНекоторые свечные паттерны будто кричат о дальнейшей судьбе графика, тогда как другие смиренно выдерживают паузу перед последующим движением. Доджи относится ко второй категории — он не сообщает, в какую сторону рынок пойдет дальше, но помогает выявить момент нерешительности, который зачастую предшествует существенному движению.

Хотя трейдеры иногда ошибочно принимают его за сигнал к развороту, реальное значение Доджи проявляется, когда цена с уверенностью выходит за пределы своего диапазона. Давайте посмотрим, что собой представляет свечной паттерн Доджи, почему его диапазон важен и как трейдеры могут применять его в различных рыночных условиях.

Что такое Доджи?

Стандартный паттерн Доджи предполагает, что рынок открывается и закрывается при одном и том же уровне цены или очень близко к нему. Это формирует тонкую или почти незаметную свечу с фитилями с обеих сторон. Так можно увидеть, что в ходе сессии цена двигалась вверх-вниз, но к закрытию не смогла установить четкого направления.

Какие можно сделать выводы? Доджи не указывает на изменение направления – он просто отражает естественный рыночный цикл между нерешительностью и решительным направлением. Это говорит о том, что ни покупатели, ни продавцы не имели преимущества в течение этого периода.

Стандартный паттерн Доджи

Предыдущие результаты не являются гарантией прибыли в будущем

Диапазон Доджи: почему это важно

Вместо того чтобы торговать по самому Доджи, следует сосредоточиться на его максимумах и минимумах. Когда цена пробивается и закрывается за пределами диапазона Доджи, формируется почва для потенциальных сделок:

Закрытие выше максимума Доджи говорит о том, что покупатели взяли ситуацию под контроль, и это увеличивает вероятность дальнейшего роста.

Закрытие ниже минимума Доджи сигнализирует о том, что в игру вступают продавцы, и это с большей вероятностью сигнализирует о дальнейшем снижении.

Это делает Доджи паттерном, который не зависит от запаздывающих индикаторов. У трейдеров как бы появляется возможность заглянуть в будущее и предугадать, где может возникнуть импульс.

Отдельный паттерн Доджи может иметь вес, однако их серия, когда цена колеблется в течение нескольких сессий, может вызвать еще больше сомнений. Особенно если некоторые паттерны завершаются резким прорывом.

Диапазон Доджи имеет значение

Предыдущие результаты не являются гарантией прибыли в будущем

Прорыв Доджи

Предыдущие результаты не являются гарантией прибыли в будущем

Как использовать Доджи в трейдинге

Паттерн Доджи работает на всех таймфреймах: от внутридневных графиков до дневной и даже недельной ценовой динамики. Рассматривая пару USD/JPY на дневном таймфрейме (см. график ниже), можно увидеть четыре фигуры Доджи, которые наглядно демонстрируют работу этой модели в реальной торговле:

USD/JPY, дневной свечной график

Предыдущие результаты не являются гарантией прибыли в будущем

Паттерн 1 (понедельник, 25 ноября 2024 года): сформировался Доджи, за которым последовал сильный прорыв ниже его диапазона, что привело к явному нисходящему движению.

Паттерны 2 и 3 (начало декабря 2024 года): две свечи Доджи появились близко друг к другу, образуя серию Доджи. За этой фазой сомнений последовало устойчивое направленное движение вверх.

Паттерн 4 (начало февраля 2025 года): первоначальный пробой ниже диапазона Доджи привел к кратковременному падению. Однако затем цена откатилась, повторно протестировав Доджи, и только после повторного тестирования началось более устойчивое нисходящее движение.

Эти примеры показывают, что Доджи сам по себе не является торговым сигналом – ему нужен уверенный прорыв, чтобы подтвердить следующий шаг.

Как торговать по Доджи на пробое

Если трейдер ищет точку входа на основе Доджи, то должен учитывать следующее:

Дождитесь закрепления: наиболее важный фактор – это пробой. Сам по себе паттерн Доджи – это просто период нерешительности; реальную подсказку дает следующая свеча.

Определите ключевой уровень: максимум и минимум Доджи образуют мини-диапазон. Закрытие за пределами этого диапазона можно считать реальным сигналом.

Правильное управление рисками: как правило, принято размещать стоп-лосс непосредственно за пределами противоположной стороны диапазона Доджи.

Поскольку свечные паттерны Доджи указывают на колебания, часто они формируются на ключевых уровнях поддержки или сопротивления. Когда цена уже находится в устоявшемся тренде, Доджи может выступать в качестве временной передышки перед продолжением.

Подытожим:

Доджи – это небольшая пауза в ценовом движении, а не гарантия разворота или продолжения. Намного больше ценной информации дает то, как цена отреагирует после формирования Доджи, – ключевым триггером будет решающий прорыв и закрытие за пределами его диапазон.

Хотя трейдеры чаще прибегают к паттернам, которые, как кажется, указывают четкое направление, Доджи предлагает нечто иное – он выявляет момент, предшествующий большей ясности. Приведет ли это к прорыву, продолжению тренда или развороту, полностью зависит от последующей реакции цены и рынка.

Отказ от ответственности: данные предназначены исключительно для информационных и образовательных целей. Предоставленная информация не является инвестиционной рекомендацией и не учитывает индивидуальные финансовые обстоятельства или цели какого-либо инвестора. Любые данные о прошлых показателях не могут быть гарантией результатов в будущем. Каналы в социальных сетях не предназначены для резидентов Великобритании.

71%–82.67% аккаунтов розничных инвесторов теряют деньги при торговле CFD c Capital.com Group. Убедитесь, что вы понимаете, как работают CFD, и готовы столкнуться с высоким риском потери денег.

50 сленговых выражений трейдеров и инвесторов Мир фондового рынка и крипты полон специфического жаргона. Если ты новичок — будь готов услышать фразы вроде «поймал лося», «зашёл в шорт», «стоит плита в стакане».

А чтобы не теряться, держи список из 50 самых популярных сленговых выражений — от шутливых до профессиональных.

🔪 Ловить падающий нож

Покупать актив, который стремительно падает в надежде, что он вот-вот отскочит. Часто приводит к ещё большим убыткам.

🚧 Сидеть на заборе

Не торговать, наблюдать со стороны. Ждать, пока ситуация прояснится.

🦌 Зарезать лося

Закрыть убыточную позицию. От английского «loss» — убыток.

🐱 Отскок дохлой кошки

Кратковременный отскок цены во время сильного нисходящего тренда.

📏 Боковик (флэт)

Когда цена движется в узком диапазоне, без выраженного тренда.

📊 Входить лесенкой

Постепенно набирать позицию, покупая актив частями.

🥃 Пустой стакан / плита в стакане

Малое количество заявок в биржевом стакане / крупная заявка, мешающая пройти уровню.

🩳 Надеть шорты / сидеть с плечами

Шорт — ставка на падение. Плечи — использование заёмных средств.

🍾 Шортовый вынос (шорт-сквиз)

Взрывной рост цены из-за массового закрытия коротких позиций.

🕳️ Свозили на маржин-колл

Резкое движение против позиции привело к требованию внести средства. Если не успеть — автоматическое закрытие брокером.

🧻 Бумага

Простонародное название акции. «Какая бумага у тебя в портфеле?»

🐳 Кит

Игрок с большим капиталом, способный двигать цену.

🌊 Пролив

Резкое падение цены. «Поймал актив на проливе».

📦 Набор позиций

Постепенное накопление актива игроком.

🎢 Волатильность

Резкие колебания цен. Чем выше волатильность, тем выше риск и потенциал прибыли.

💡 Импульс

Мощное движение цены в одну сторону. Бывает восходящий и нисходящий импульс.

🧼 Вымывание

Манипуляция, выбивающая слабые руки из актива.

👻 Ложный пробой

Цена пробила уровень, но затем резко вернулась обратно.

📉 Слив

Паническое или резкое падение цены.

🪤 Ловушка для быков / медведей

Манипуляция, провоцирующая вход, после чего цена идёт в противоположную сторону.

💎 Алмазные руки (Diamond hands)

Игрок, держащий актив несмотря на просадки.

🚫 Вылетел по стопу

Позиция закрылась по заранее выставленному уровню убытка.

📈 Гэп

Разрыв на графике между свечами. Часто бывает на новостях.

🪙 Монета

Криптовалюта. «Какая монета сегодня на обзоре?»

🚪 Вышел из позиции

Закрыл сделку, вышел из актива.

🧊 Заморозка

Остановка торговой активности. Ждём, наблюдаем.

💎 Залип в позе

Не закрывает убыточную позицию в надежде на разворот.

🪙 Альта

Альткойны — все криптовалюты, кроме биткоина.

🔁 Перевёртыш

Резкий разворот тренда.

🧪 Стакан разрядили

Убрали крупные заявки, расчистили дорогу цене.

🎯 Утюг

Сделка, которая мучительно «гладит по нервам» — не даёт ни прибыли, ни убытка.

🐷 Свинья на рынке

Игрок, который жадничает и нарушает дисциплину. Таких обычно «режут».

💥 Ракета

Актив, резко летящий вверх. «Уселся в ракету!»

🎣 Ловля шипа

Попытка поймать короткое резкое движение цены.

🤯 Переторговка

Слишком много сделок подряд — часто без стратегии. Признак эмоциональной нестабильности.

🔒 Захеджился

Открыл противоположную позицию, чтобы снизить риски.

🏴☠️ Пиратская сделка

Высокорискованная, часто с использованием большого плеча.

🔧 Ретест уровня

Возврат цены к ранее пробитому уровню для его теста.

🫣 Засада

Когда входишь в сделку — и рынок сразу идёт против тебя.

🎛️ Консолидация

Стадия накопления объёмов в узком диапазоне. Часто перед сильным движением.

🧲 Притягивают стопы

Манипуляции ценой, чтобы выбить стоп-лоссы мелких игроков.

🔍 Рынок рисует

Фраза о том, что происходящее на графике может быть ловушкой или манипуляцией.

🚿 Слили кэш

Потеряли депозит или значительную его часть.

🐢 Черепаший рынок

Медленное, вялое движение цен. Низкая волатильность.

🤖 Боты гоняют цену

Когда актив движется под управлением алгоритмической торговли.

🧩 Не хватает ликвидности

Актив малопопулярен или неинтересен игрокам. Трудно войти или выйти без проскальзывания.

🚀🚨 Сигналы от инсайдеров

Когда цена двигается заранее до новости. Подозрение на слив информации.

📢 Фома / Фад

FOMO — страх упустить выгоду. FUD — страх, неопределённость и сомнение. Часто используется в крипте.

Если ты понял хотя бы половину этих выражений — поздравляем, ты уже не новичок. Хочешь освоить рынок быстрее и торговать как профи? Используй комплексный индикатор, который помогает не попадать в «засады» и «ловушки» и фильтрует «шумы» рынка.

👉 Жми на ссылку и получи на неделю бесплатно прямо сейчас. Это может стать твоим лучшим трейдинговым решением! 🚀

Секреты Торговли в Order Flow (85% WinRate)Приветствую всех! В этой статье я подробно расскажу тебе о тонкостях работы в продвинутой структуре - Order Flow.

OF (Order Flow) — это четкое структурное движение, в ходе которого собирается вся доступная ликвидность.

Что из этого следует?

Цена, двигаясь по Order Flow и забирая ликвидность на своем пути, сигнализирует, что текущий тренд силён. В таких случаях имеет смысл торговать только по текущему движению, не пытаясь поймать разворот.

Важно понимать:

Order Flow всегда формируется с конкретной целью, у него есть чёткая точка инвалидации.

Он не возникает случайно и не заканчивается просто так.

Если цена в ходе OF снимает ключевую ликвидность, смотреть на точки инвалидации, т.к возможно эта ликвидность и была целью данного OF

Основные правила работы

Поток приказов начинает формироваться после двух чётких подтверждений. Подтверждение — это манипуляция с ликвидностью или ценовым дисбалансом (имбалансом), за которой следует реакция цены и обновление текущего экстремума (максимума или минимума).

После второго подтверждения можно уверенно сказать, что поток приказов сформировался. Определяем ликвидность от которого начался OF и какой ключевой ликвидности цена будет тянутся (Точка А и точка B)

Если после снятия ключевой ликвидности, цена дальше обновляет хай/лоу и не дает инвалидацию, то ищем следующую ключевую ликвидность и работаем внутри OF.

После снятия, достаточно 1 подтверждения

Правило входа в позицию

Позиция открывается по рынку или лимитным ордером, после снятие ликвидности или заполнение FVG, со стоп-лоссом за ключевое снятие, тейк профит на ключевую ликвидность.

Если понравилась статья, ЖМИ лайк!

Вечное сияние чистого разумаПеред вами Чарльз Мангер, бессменный вице-президент одной из самых успешных компаний мира Berkshire Hathaway. Он не стоял у истоков этого бизнеса, однако именно Чарльз, вместе с Уорреном Баффетом, сделали из умирающего предприятия звезду мирового фондового рынка. Для этого не потребовалась степень магистра по управлению бизнесом или невероятная удача. Как говорил Мистер Мангер, чтобы преуспеть необязательно стремиться стать самым умным, достаточно быть не глупым и избегать стандартных способов неудач. Он работал метеорологом, затем юристом и наконец тем кого мы хорошо знаем — инвестором, который вдохновил многих на разумный подход к делам и собственной жизни.

“Я не думаю что вам стоит стать президентом или миллиардером, потому что шансы против вас слишком велики. Гораздо лучше ставить достижимые цели. Я не собирался стать богатым, я стремился быть независимым. Я просто немного переборщил”, — иронизировал Чарльз. Просыпайтесь каждое утро, трудитесь, проявляйте дисциплину и на удивление все получится очень хорошо. Этот завет звучит немного архаично во времена быстрых взлетов и легких заработков. Однако для всех, кто мыслит годами и десятилетиями вперед — что-то лучшее придумать сложно.

Выступая перед студентами своего родного Мичиганского университета, Мистер Мангер говорил о том, что самое важное решение, которое вы принимаете в жизни это не ваша деловая карьера, а брак. Он сделает для вас больше хорошего или плохого чем что-либо другое. Настолько сильное значение он придавал человеческим отношениям. Это сильно коррелирует с исследованием человеческого счастья, которое длилось более 85 лет под эгидой Гарвардского университета. Основным выводом ученых стало то, что всё, что мы строим — портфели, бизнесы, стратегии — ничего не стоит, если в жизни нет человека, которому можно сказать простое «я рядом». Или «спасибо». Или «люблю».

Самыми здоровыми и счастливыми в старости оказывались вовсе не те исследуемые, кто заработал больше всех. А те, кто сохранил хорошие, доверительные отношения. Супружеские. Дружеские. Родственные. И в этом свете слова Чарльза Мангера об осторожности, умеренности и здравом смысле звучат совсем по-другому. Это не про деньги. Это про жизнь, которую можно прожить с чувством, что тебе хватает. Что ты не должен быть героем. Что ты можешь быть просто разумным человеком. Любящим. Здоровым. Спокойным.

Возможно в этом и есть основной секрет успеха Мистера Мангера на фоновом рынке? На длинном горизонте положительного результата добивается тот, кто уже и так победил.

28 ноября 2023 года стал последним днем жизни неунывающего Чарли. До его 100-летия оставалось 34 дня.

Понимание "Мести" в торговле. И причем тут рынок акций СШАНачнём с того, что торговля из мести является деструктивной моделью поведения в торговле, когда люди принимают импульсивные и эмоциональные решения в попытке возместить предыдущие потери. Эта практика не ограничивается начинающими трейдерами; даже опытные трейдеры могут стать ее жертвами. Основные эмоции, движущие торговлей из мести, включают гнев, разочарование, жадность, страх и стыд, которые затуманивают суждение и приводят к принятию нерациональных решений.

Причины торговли из мести

Эмоциональная реакция: трейдеры часто эмоционально реагируют на значительные потери, чувствуя себя обязанными немедленно возместить свои потери без адекватного анализа или стратегии.

Отсутствие дисциплины: отклонение от установленных торговых планов и принципов управления рисками является обычным явлением в торговле из мести.

Психологические триггеры: чувства несправедливости, гнева или желания отомстить рынку могут спровоцировать торговлю из мести.

Последствия торговли из мести

Финансовые потери: торговля из мести часто приводит к большим потерям из-за более рискованных сделок и неудачного выбора времени.

Эмоциональное выгорание: стресс и разочарование от повторяющихся потерь могут привести к эмоциональному истощению и снижению эффективности торговли.

Влияние на карьеру: постоянная торговля из мести может подорвать уверенность и привести к тому, что трейдер начнет сомневаться в своих способностях.

Примеры торговли из мести из реальной жизни

Увеличение размера позиции: трейдер терпит значительные убытки и решает удвоить или утроить размер позиции в следующей сделке, надеясь быстро вернуть свои потери. Это действие игнорирует принципы управления рисками и часто приводит к еще большим потерям.

Игнорирование стоп-лосс ордеров: после убытка трейдер может удерживать убыточную позицию дольше, чем планировалось, надеясь, что она развернется. Такое поведение игнорирует установленные стоп-лосс ордера и может привести к дальнейшему финансовому ущербу.

Погоня за сделками: трейдер чувствует себя вынужденным входить в сделки без надлежащего анализа, движимый желанием быстро отыграть убытки. Такое импульсивное поведение может привести к серии неудачных торговых решений.

Сценарий разворота рынка: трейдер терпит убытки из-за внезапного разворота рынка. Пытаясь восстановиться, он входит в сделку в противоположном направлении без тщательного анализа, что может усугубить его убытки.

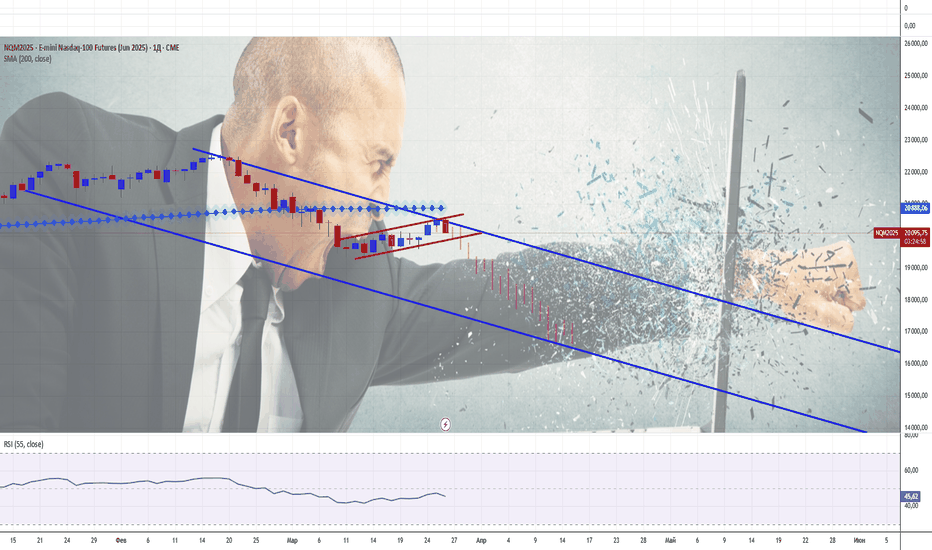

Хотите больше примеров? Посмотрите недавние события ниже 👇👇

Как избежать торговли из мести

Чтобы избежать торговли из мести, трейдеры должны сосредоточиться на поддержании дисциплины и соблюдении своих торговых стратегий. Это включает в себя:

Делайте перерывы: после убытка, уделяйте время переоценке рынка и успокаивайте эмоции, чтобы предотвратить импульсивные решения.

Соблюдение планов: следование установленным торговым планам и принципам управления рисками имеет решающее значение.

Эмоциональная осведомленность: распознавание эмоциональных триггеров и принятие мер по их управлению может помочь предотвратить торговлю из мести.

В заключение следует сказать, что торговля из мести — это ВРЕДНАЯ И ОПАСНАЯ практика, которая может привести к значительным финансовым и эмоциональным последствиям. Понимание ее причин и распознавание ее признаков являются важнейшими шагами для избежания такого поведения и поддержания успешной торговой карьеры.

--

С наилучшими пожеланиями,

Ваша любимая Команда @PandorraResearch 😎

Паттерны технического анализа : Часть 2 Паттерны продолжения тренда

После завершения фигуры продолжения тренда наиболее вероятно движение цены в прежнем направлении. Ключевые паттерны продолжения тренда – вымпел, флаг и прямоугольник.

Прямоугольник

Фигура «Прямоугольник» (также называемая диапазоном, коридором или консолидацией) формируется горизонтальными линиями поддержки и сопротивления. После сильных ценовых импульсов котировка попадает в диапазон, где цена консолидируется. Чем дольше цена торгуется внутри этого диапазона, тем выше вероятность пробития одной из его границ.

Флаг

Паттерн «Флаг» характеризуется тем, что его границы направлены против основного тренда. Обычно фигура появляется после резких ценовых движений. Паттерн может сигнализировать, что коррекция принята как разворот, но чаще всего происходит пробой границ канала с продолжением тренда в том же направлении. Трейдеры открывают позицию после пробоя границ флага в направлении доминирующего тренда.

Бычий флаг

При бычьем флаге цена сначала поднимается, а затем консолидируется в узком диапазоне, где максимумы и минимумы коррекции остаются в пределах границ паттерна. Пробой верхней границы бычьего флага обычно подтверждает продолжение восходящего тренда.

Медвежий флаг

Паттерн «Медвежий флаг» характерен падением цены. После резкого снижения цена входит в фазу консолидации в узком диапазоне. Пробой нижней границы медвежьего флага обычно свидетельствует о продолжении нисходящего тренда.

Вымпел

Вымпел формируется схожим образом с треугольником, но его ключевое отличие – верхняя граница направлена вниз, а нижняя – вверх. Обычно этот паттерн появляется после сильных импульсных движений в направлении основного тренда.

Бычий вымпел

Бычий вымпел напоминает симметричный треугольник. При его формировании текущий бычий тренд обычно продолжается. После пробоя верхней границы вымпела цена может вырасти на величину, равную размеру самого вымпела.

Медвежий вымпел

Медвежий вымпел – зеркальное отражение бычьего. Фигура формируется после сильного падения цены, завершаясь образованием треугольника в виде вымпела. Обычно медвежий вымпел подтверждает продолжение нисходящего тренда.

Чашка с ручкой

Паттерн «Чашка с ручкой» – сложносоставная фигура, символизирующая продолжение тренда и служащая сигналом для открытия позиций на покупку. Он формируется на бычьем рынке и представляет собой попытки «медведей» прервать устойчивый рост. Обычно фигура появляется после сильного рывка цены вверх и серии высоких зеленых свечей.

“Чашка с ручкой”, где оранжевым цветом выделен первоначальный «бычий» рывок, а красным – основная фаза борьбы продавцов и покупателей

После рывка начинается фаза борьбы, когда минимумы обновляются, а максимумы остаются на одном уровне – волатильность происходит ниже горизонтальной линии, проведённой от последней свечи рывка. В итоге минимумы образуют полукруг, и фаза «чашки» продолжается до выравнивания минимумов с исходной позицией.

Когда «чашка» сформирована, «медведи» пытаются сбить цену, что формирует «ручку». Если покупатели сильнее, тренд продолжится, и цена будет расти.

Реже встречается зеркальный паттерн – перевёрнутая чашка с ручкой. Такая фигура появляется во время медвежьего тренда и сигнализирует о его продолжении. Фаза «чашки» в этом случае формируется по максимумам, образуя дугообразную структуру.

Золотой куб

Это достаточно редкий паттерн, который обычно встречается в фазе боковика. Он сигнализирует о продолжении флета, если возникает в рамках устойчивого тренда, и, соответственно, предвещает продолжение текущей тенденции. Фигура выглядит как четыре почти одинаковые по размеру свечи, которые вместе формируют условный квадрат. Высота каждой свечи примерно равна ширине всей «связки» из четырёх свечей.

Допускается, чтобы длина тел свечей немного различалась, в то время как длина фитилей не имеет значения. Главное условие – свечи не должны быть слишком длинными по сравнению с соседними «нейтральными» свечами. В противном случае фигуру можно интерпретировать как паттерн «Шип», который служит сигналом к развороту тренда.

В следующей части мы рассмотрим Неопределенные паттерны. Пожалуйста, оставьте свои комментарии о том, насколько полезен этот материал.

Доступ к нашумевшему индикатору Midas можно найти в описании профиля.

Неуязвимость в трейдинге, или как сделать стопы безубыточнымиНу, не все, конечно :)

Классическая школа трейдинга подразумевает сделки «в пробой» (чего угодно: горизонтального уровня, динамической линии, границы фигуры, МА-шки, блока)

Кроме очевидного минуса «пробои часто бывают ложными и отличить ложный от истинного – целое искусство», есть и неочевидные.

Пробои надо долго ждать, потому при торговле интрадей трейдер начинает «метаться» по активам, выискивая потенциально пробойные формации, что ведёт к расфокусу внимания .

Часто цена делает вкат за уровень, собирая стоп-лоссы и стоп-лимит-ордера и тут же делает моментальный возврат, на этом основана, между делом, вся школа smart money

А что, если мы будем торговать по тренду, но н е пробои, а отбои (отскоки) ?

То есть, входить заранее, не дожидаясь пробоя, забирать небольшую прибыль (1-2-3% чистых), ставить стоп-лосс в безубыток и если пробой всё же состоится , забрать ещё больше прибыли?

Представим классический метод: в левой части графика тренд сменился на нисходящий, цена формирует боковик, есть два касания поддержки.

Трейдер предполагает, что на третье касание будет пробой, и входит в шорт стоп-лимит ордером либо же по рынку.

И здесь мы имеем два ситуативных риска:

1) Цена идёт в противоход на 2% (40% х20) – в этот момент трейдер может занервничать и закрыть позицию в минус вручную;

2) Предположим, наш трейдер дисциплинирован и дождался 4-го касания с пробоем, в этот момент он может пожадничать, не закрыть часть из движения 2% и не выставить стоп-лосс в безубыток.

Если мы торгуем отбои (отскоки), то входим в шорт выше, не дожидаясь пробоя , например в точке Y

Войдя выше, на третьем касании (потенциальный момент пробоя) у нас уже более 2% движения и можно поставить стоп в безубыток. Пробой состоялся на 4 касании – у нас 5% прибыли вместо 2%

Таким образом, видя какую-то пробойную формацию (пилу, боковик, треугольник, канал), вы входите заранее, в уровне потенциального пробоя либо фиксируете часть, либо нет и обязательно ставите стоп в безубыток.

И если пробой не состоялся, вы получаете стоп в б/у (недозаработали), а если состоялся, получаете т.н. бонусную прибыль.

Я нарочно выбрал самый противный пример с боковиком, поскольку при входе от верхней границы стоп шорта приходится помещать буквально «в воздухе» и чётко мониторить реакцию продаваца на низких таймфреймах, давайте разберём на более интересном и простом примере.

В данном случае пробой состоялся – но войдя на отбое, трейдер заработал бы 13% движения вместо 8%. В точке потенциального пробоя прибыль уже составляла бы 5%. То есть трейдер просто «больше заработал».

А вот здесь пробой пятом касании состоялся лишь на 0.9% прибыли – и попробуйте задать себе вопрос, поставили ли бы вы стоп в безубыток на этих значениях? После чего цена пошла на 3% против вас.

Но войдя на отбое, к моменту пробоя у вас было бы 1.6% прибыли (32% х20) – и вы вольны зафиксировать часть и поставить стоп в безубыток

Таким образом, входы на отбое дают:

1) Больше прибыли, если пробой состоялся;

2) Чаще есть возможность поставить стоп-лосс в безубыток;

3) Больше сделок внутри дня – вы можете вместо ожидания пробоя отторговать 2-3-4 отбоя

Всё это прекрасно, скажет читатель, но как же ловить те самые отбои?

Можно использовать следующее:

1) Классический трендовый анализ (LL-HH);

2) Фигуры теханализа, в частности динамические линии

3) Сигналы осцилляторов, в таком случае искать входы в шорт в «перекупленности» и в лонг в «перепроданности»

4) Нарабатывать «торговый опыт», тогда по поведению цены на малых таймфреймах вы сможете предугадать точнее, куда пойдёт цена

5) Использовать некоторые секретные наработки автора :D

Поделитесь мнением в комментариях, используете ли вы подобную методику в торговле, помогает ли она вам?

Методология объемного анализаСегодня делаем разбор Британского Фунта в рамках концепции Объемного анализа рынка , статьи по которому я выкладываю у себя на сайте для знакомства начинающих трейдеров с этой концепцией. Рассмотрим живой пример данной концепции на графике обсудим основные паттерны концепции и сделаем основные выводы о ее применении.

Теория Доу и концепция SMART MONEY Теория Доу и концепция smart money связаны с анализом рыночных движений и поведения участников рынка, но они имеют разные исторические корни

Теория Доу

Теория Доу - это основополагающая концепция технического анализа, сформулированная Чарльзом Доу в конце XIX века. Она базируется на следующих ключевых принципах:

1. Рынок учитывает всё: Цена актива отражает всю доступную информацию, включая ожидания участников рынка.

2. Рынок движется в трендах: существует три типа трендов - основной, вторичный и краткосрочный.

3. Фазы тренда: Доу выделял три фазы основного тренда - накопление (accumulation), участие (public participation) и распределение (distribution).

4. Объёмы подтверждают тренд: Рост объёмов торгов должен сопровождать движение цены в направлении тренда.

5. Тренд продолжается до тех пор, пока не появятся явные сигналы его разворота.

Смарт мани

Смарт мани - это термин, используемый для описания действий крупных, опытных и информированных участников рынка, таких как институциональные инвесторы, хедж-фонды или трейдеры с доступом к инсайдерской информации. Эти участники, как считается, обладают преимуществами в анализе и принятии решений, что позволяет им влиять на рыночные движения.

Принципы, связанные со смарт мани:

1. Накопление и распределение: Крупные игроки покупают активы, когда цены находятся на низких уровнях (накопление), и продают, когда цены достигают высоких уровней (распределение).

2. Использование ликвидности толпы: Смарт мани часто действует против массовых настроений розничных трейдеров покупая в периоды паники и продавая в периоды эйфории.

3. Анализ объёмов и уровней ликвидности: Смарт мани активно использует рыночные данные для поиска ключевых точек входа и выхода.

Связь теории Доу и смарт мани

Теория Доу оказала влияние на развитие многих подходов к анализу рынка, включая те, что используют смарт мани:

1. Фазы тренда и накопление/распределение: Теория Доу описывает фазы тренда, которые коррелируют с действиями смарт мани. На фазе накопления крупные игроки скупают активы, а на фазе распределения — продают. Так же это называют AMD и PO3

2. Подтверждение тренда объёмами: Доу считал, что объёмы подтверждают тренд. Это перекликается с идеей смарт мани, поскольку крупные игроки создают значительные объёмы при своих действиях.

3. Анализ поведения рынка: Теория Доу заложила основы для понимания рыночных циклов и поведения участников, что позже стало важным элементом стратегии смарт мани. Сюда можно отнести и синхронизацию тренда, если вы используете смарт мани в своей торговле, то для хорошей позиции вам нужна синхронизация 2-3 таймфреймов.

Стоит отметить, что концепция смарт мани появилась значительно позже теории Доу и сформировалась в контексте более современного финансового рынка.

Различия

1. Исторический контекст:

- Теория Доу была разработана в конце XIX века, когда финансовые рынки существовали в иной форме.

- Смарт мани - это современная концепция, связанная с высокочастотной торговлей, институциональным анализом и доступом к современной технологии.

2. Цель и аудитория:

- Теория Доу предназначена для анализа рыночных движений и трендов, давая универсальные принципы для всех участников рынка.

- Смарт мани направлена на действия профессиональных участников, использующих преимущества своего положения.

3. Применение технологий:

- Теория Доу не учитывает современные технологии, такие как алгоритмическая торговля.

- Смарт мани активно использует передовые технологии и данные для анализа рынка.

4. Подход к ликвидности:

- В теории Доу ликвидность рассматривается лишь косвенно (через объёмы).

- Смарт мани акцентирует внимание на использовании ликвидности толпы для реализации своих операций.

Заключение

Хотя смарт мани не появилась напрямую благодаря теории Доу, между этими концепциями существует тесная связь. Теория Доу заложила фундамент для многих современных подходов к анализу рынка, включая смарт мани.

Больше сделок, хороших и разных? Люди приносят в трейдинг паттерны «обычной жизни», забывая о банальной истине: здесь всё устроено иначе .

Распространённое среди трейдеров когнитивное искажение выглядит как « надо больше работать », то есть «если будешь резче махать лопатой, то выкопаешь яму глубже и больше заплатят».

Потому новичок, увидев график буквально вчера, тут же кидается в интрадей, на минутные таймфреймы, а то и в скальпинг с головой.

Однако, каждая сделка так или иначе подразумевает:

1) Риск (возможность потерять)

2) Затуманивание (расфокус)

Нахождение в позиции = эмоциональное напряжение. Как бы мы ни старались «контролировать», всё равно какие-то эмоции остаются у каждого. Пусть у трейдера с опытом их в 100 раз меньше, чем у новичка, паникующего при виде -20% PNL, они всё равно есть.

Таким образом, любой трейд есть психическая нагрузка.

И чем больше нагрузка, тем вероятнее расфокус внимания. Итоговым результатом расфокуса может стать туманное состояние, знакомое вам под словом «тильт».

Тильт бывает 2 видов:

1) Эйфорический – после серии сделок в плюс – ощущение короля рынка, дорисовка кривой доходности в голове, вот ещё пару сделочек и будет +20% к депозиту за час, а если завысить риски, то будет х2 или х100 уже завтра;

2) Депрессивный – после серии в минус – ненависть к рынку, к себе, желание отыграться или хотя бы «вернуть как было»

Возможны «мультитильты», при чём с переходом из крайности в крайность, например: хорошо заработал, словил эйфорию, закотлетил, сильно слил, ушёл в депресняк, слил ещё больше. Либо же наоборот, много слил, случайно поймал дно олл-ин, восстановил потери, словил эйфорию…

Запомните, здесь не завод, не надо гнаться за количество выточенных болванок.

Совершенно нормально торговать не каждый день (неделю, месяц). Иногда понимаешь, что лучше подождать. Например, видим волатильность внутри дня 2%. Есть ли смысл лезть в 5 сделок и получать риск+напряжение пятикратно, либо же подождать другой фазы, большего размаха -- и сделать тот же результат одной сделкой?

Или напротив, рынок выглядит интересно, только что-то не хочется, нет настроя, не стоИт на график - лучше тоже обойти стороной, нежели влезть «потому что график, я не торговал уже день» и наворотить делов.

Новички твердят «каждая сделка = возможность» , напрочь забывая про автоматически идущую в комплекте возможность потерять.

Где ставить стоп-лосс в разных рыночных ситуациях?Всем привет!

Один из ключевых вопросов, который волнует каждого трейдера: куда правильно ставить стоп-лосс?

Неправильное размещение стопа может привести к ненужным убыткам, а убытки — это всегда неприятно, ведь они уменьшают наш депозит.

В этой статье мы разберем, где стоит размещать стоп-лосс в разных рыночных ситуациях. Все представленные варианты — это мое личное мнение, а не единственно верная стратегия. Однако я хочу помочь трейдерам избежать частых ошибок и лишних потерь.

Для наглядности мы протестируем все варианты на монете DOT на таймфрейме 4 часа (анализируя исторические данные).

Начнем с первого варианта!

1) Стоп-лосс при торговле от уровней поддержки и сопротивления

💡 Если вы входите в сделку от уровней, стоп-лосс желательно ставить за уровень с небольшим запасом. Оптимальный ориентир — это:

✔ Фитиль предыдущего отскока

✔ Ложный пробой, если он был ранее

✔ Если очевидных ориентиров нет, стоп можно установить с небольшим запасом по вашему усмотрению или на основе ATR

⚠ Важно: здесь рассматривается классический вход от уровней без дополнительных подтверждений и индикаторов.

Пример входа и стопов от уровня поддержки:

Вход с фитилем в качестве ориентира

Вход без фитиля и с фитилем в качестве разницы

Пример входа и стопов от уровня сопротивления.

Вход с фитилем в качестве ориентира

Вход без фитиля и с фитилем в качестве разницы

2) Стоп-лосс в боковике

💡 При флэтовом движении (боковике) стоп-лосс ставится за границы диапазона. Желательно размещать его с небольшим запасом, чтобы избежать выбивания на ложных пробоях.

📌 Если границы боковика размыты, можно ориентироваться на фитили свечей или использовать ATR для расчета запаса.

Пример входа и стопов при боковом движении:

3) Стоп-лосс при восходящем и нисходящем трендах

💡 При трендовом движении стоп-лосс ставится за уровень проторговки или за ближайший структурный лой (для восходящего тренда) или хай (для нисходящего тренда). Это позволяет защитить сделку от обратных движений, но при этом оставляет место для нормальной рыночной коррекции.

📌 Важно: для успешного размещения стоп-лосса учитывайте ширину коррекций в текущем тренде и не ставьте стоп слишком близко к цене входа.

Пример входа при восходящем тренде:

Пример входа при нисходящем тренде:

📌 При нисходящем тренде, ситуация более сложная постарался выделить понятный пример, если будут вопросы пишите в комментариях

4) Стоп-лосс с использованием индикатора SuperTrend

💡 При использовании индикатора SuperTrend стоп-лосс ставится за сигнальный уровень индикатора. Это позволяет следовать за трендом и защитить позицию от разворотов. Рекомендуется оставлять стоп с небольшим запасом от уровня индикатора, чтобы избежать сноса стопа при мелких колебаниях цены.

📌 Важно: вы можете передвигать стоп-лосс вместе с сигнальной линией SuperTrend, адаптируя его под изменения тренда. Главное — не забывайте оставлять запас, чтобы избежать ложных срабатываний при небольших откатах.

Индикатор из примера:

Ссылка:

Автор: KivancOzbilgic

Пример входа при использовании индикатора:

5) Стоп-лосс при использовании средних скользящих

💡 Средние скользящие (SMA, EMA) являются важным инструментом для отслеживания тренда и определения уровней поддержки/сопротивления, но не все из них одинаково хороши для установки стоп-лосса.

❌ 50 EMA — не лучший выбор для стоп-лосса. Эта скользящая средняя больше подходит для определения тренда, чем для размещения ордера на стоп, так как она может легко быть пробита в случае небольших откатов или волатильности рынка.

✅ 200 EMA — отличный выбор для входа и установки стоп-лосса, особенно при долгосрочной торговле. Это более сильный уровень, который часто служит поддержкой или сопротивлением и не пробивается без смены тренда.

📊 Важно: Выбор таймфрейма играет ключевую роль в эффективности этого подхода. Например, на 15-минутном графике 200 EMA может оказаться слишком слабым уровнем поддержки/сопротивления, так как цена может легко его пробить в условиях краткосрочных движений. В то время как на 4-часовом графике 200 EMA будет гораздо сильнее, и его пробитие обычно свидетельствует о значительной смене тренда.

👉 Совет: Когда используете 200 EMA не забывайте про запас для установки стоп-лосса. Это поможет вам избежать случайных выбиваний стопов в случае небольших колебаний рынка.

Пример входа с использованием индикатора:

При восходящем тренде:

При нисходящем тренде:

Советы по размещению стоп-лосса:

👉Ставьте стоп-лосс за четкий и понятный уровень. Если вы видите, что стоп-лосс устанавливается в "воздухе" — без явного уровня поддержки или сопротивления, — лучше воздержитесь от такого входа в сделку. Это повысит вероятность того, что цена может пройти мимо вашего стопа, а вы будете в убытке.

Не используйте фиксированные стоп-лоссы, например, на уровне 3% от цены. Вместо этого адаптируйте стоп-лосс в зависимости от ситуации на рынке, учитывая волатильность и объем сделки. Рынок всегда меняется, и стандартные правила не всегда подходят.

Ложные пробои — неизбежная часть торговли. Если вы открываетесь отложенным ордером (лимиткой), цена может подойти к уровню в момент, когда вы не можете реагировать, например, во время сна или при новостном фитиле. На практике избежать ложных пробоев невозможно, но всегда можно ограничить потери с помощью правильного стоп-лосса.

Примите тот факт, что стоп-лосс — неотъемлемая часть трейдинга. Важно понимать, что избежать использования стоп-лосса нельзя. Вы можете решиться торговать без стопов, но это очень рискованная стратегия, которая приведет к значительным потерям.

Общий вывод:

В этой статье я постарался рассмотреть самые распространенные методы установки стоп-лосса. Однако стоит помнить, что несмотря на то, как эффективно эти методы могут выглядеть на истории, на практике стоп-лосс все равно сработает. Правильное его размещение поможет вам минимизировать убытки и сохранить капитал в долгосрочной перспективе.

Не забывайте, что все изложенное в статье — это мое личное мнение и не является универсальной истиной. Если у вас есть другие подходы, которые я не рассмотрел, или если возникли дополнительные вопросы, не стесняйтесь оставлять комментарии под статьей или обращаться ко мне в Telegram-канале.

Комфортный риск на сделкуВсе мы разные и это прекрасно, и хоть видим один график, у каждого в голове протекают абсолютно различные, иногда диаметрально противоположные по эмоциональной окраске химические процессы.

Зависит это от многих факторов и кроме очевидного «стажа в рынке» влияние оказывает окружение, образ жизни и даже география проживания. Грубо говоря, для выходца из СНГ 1000$ в сделке «ощутимая сумма, за которую надо месяц впахивать», для американца что-то более нейтральное.

По этой причине все мы ощущаем различные эмоции , глядя на один и тот же график и более того, количество и состояние открытых позиций напрямую влияет на анализ! У кого лонг в просадке, тот будет подтягивать какие-то выдуманные лонговые паттерны натурально с потолка (лайкают те, кто понял ;)

В трейдинге важно сохранять нейтральность и спокойствие – потому вам нужно определить лично ваш комфортный риск на сделку . Это и процент депозита и конкретная сумма одновременно.

Ко мне обращался за консультацией человек с депозитом порядка 50000$. Проблема была в том, что ему было некомфортно выделять более 50$ (0.01%) на сделку. Он говорил как есть – «меня душит жаба про@#$ь целый полтос» и после года таких вот тырканий собирался уйти с рынка по банальной причине: почти ничего не заработал. Хотя в его случае разумный, обоснованный риск на сделку был бы 250-500$ (0.5-1% банка).

Мы вместе проработали коренные причины такого поведения (банальная жадность, знаете, из серии «свежий хлеб на завтра, сегодня едим чёрствый» - и всю жизнь едят чёрствый), внесли корректировки и наконец у него получилось переступить через себя и работать на рынке осмысленно.

В то же время у другого может быть свой комфортный риск, например 5000 в позиции (10% депозита). Это тоже крайность и статистически может привести к тильту и сливу, но в то же время обратите внимание, человек не нервничает, видя просадку.

Правило: определите лично ваш комфортный риск на сделку. Если он завышен (вы котлетите), старайтесь уйти на понижение, а если занижен (вас напрягает менее 0.5% в позиции) – то нужно прорабатывать причины и наоборот, завышать риск до адекватного, чтобы ваш трейдинг имел смысл и результат .

Критерии, что риск «напрягает», очень просты: перманентное «зомбирование» графика, боязнь оставить позицию на ночь, боязнь выставить стоп-лосс.

Со временем цифры могут меняться, это нормально и даже хорошо.

В идеале вы отвяжетесь от сумм в долларах и их «значимости» до голого % депозита, это приходит не сразу.

VWAP: инструмент, который используют фонды — и вы можете тожеVWAP — инструмент, который используют фонды. Вы можете тоже.

Есть одна цена, на которую смотрят все фонды, банки и крупные игроки.

Эта цена — VWAP (Volume Weighted Average Price).

Пока большинство частных трейдеров игнорируют его или используют неправильно, крупные деньги ориентируются именно на VWAP, чтобы не двигать рынок против себя.

Сегодня разберём:

• Как работает VWAP.

• Почему его используют фонды.

• И как применять его в своей торговле.

Что такое VWAP и почему он отличается от обычных индикаторов

Проще говоря, VWAP показывает, по какой цене торгуют крупные деньги.

Это средневзвешенная цена за день, где учитывается не только цена, но и объём сделок.

В отличие от обычных скользящих средних (SMA, EMA), VWAP показывает не просто движение цены, а цену, по которой реально проходит основной объём.

Формула VWAP:

(Объём × Цена) / Общий Объём

VWAP реагирует на цену иначе, чем EMA 50. Он учитывает объём и показывает справедливую цену дня.

⸻

Как фонды используют VWAP

Фонды не могут купить или продать 10 миллионов за раз. Их задача — исполнить огромный объём, не вызвав всплеск цены.

Поэтому они следят за VWAP:

• Покупают ниже VWAP.

• Продают выше VWAP.

• Разбивают позиции, исполняя их вблизи VWAP, чтобы сохранять среднюю цену.

У многих банковских и HFT-алгоритмов VWAP встроен в логику исполнения.

Фонды используют VWAP как бенчмарк. Часто клиенты банков просят исполнять сделки «по VWAP за день».

⸻

Как использовать VWAP трейдеру и не попасть в ловушку

Что делает толпа? Видят касание VWAP → открывают сделку → ловят стоп.

Почему? Не учитывают контекст.

Правильный подход:

1. VWAP как поддержка/сопротивление в тренде.

• Цена выше VWAP → приоритет покупок.

• Цена ниже VWAP → приоритет продаж.

2. Mean reversion: после сильных импульсов рынок часто возвращается к VWAP.

3. Баланс крупных игроков всегда происходит в районе VWAP.

VWAP удерживает тренд в качестве динамической поддержки.

В рэнже часто наблюдается возврат к VWAP — цена ищет справедливое значение.

⸻

🟢 Кстати, эти сценарии я показываю каждый день в своих обзорах. Хотите видеть, как VWAP работает на золоте, евро и фунте в реальном времени? Ссылка в профиле.

⸻

С чем лучше комбинировать VWAP

VWAP отлично работает в связке с другими инструментами:

1. VWAP + уровни ликвидности

Если цена резко уходит за максимум/минимум, снимает стопы и возвращается под VWAP — часто это ловушка.

Цена снимает максимум прошлого дня и возвращается под VWAP. Классическая работа с ликвидностью.

⸻

2. VWAP + объём

Обращайте внимание на всплески объёма возле VWAP.

Это зона, где крупные игроки защищают свои позиции.

Перед сменой тренда видим повышенный объём и закрепление ниже VWAP.

⸻

Почему я использую VWAP каждый день

Все эти модели — не просто теория.

Я применяю VWAP ежедневно:

• На золоте.

• На евро.

• На фунте.

Это помогает видеть, где заходят крупные деньги и где большинство трейдеров попадает в ловушку.

📌 Если хотите видеть, как я применяю VWAP вживую — подписывайтесь на мои ежедневные разборы. Ссылка в профиле.

⸻

Вывод

VWAP — это не просто линия на графике. Это инструмент, по которому ориентируются банки и фонды.

Вы можете использовать его так же:

• Фильтровать тренды.

• Ловить развороты.

• Понимать справедливую цену дня.

А если хотите увидеть, как это работает в реальном времени — разборы каждый день в моём профиле.

VWAP помогает находить ключевые точки входа — будь то тренд, разворот или возврат к балансу.