Зачем трейдеру развивать мозг?🧠 Зачем трейдеру развивать мозг

или почему твой главный инструмент — не график, а ты сам

Многие думают, что в трейдинге главное — это график, индикаторы, сигналы, аналитика…

Но опыт показывает: всё это — вторично.

Главное — ты сам, и то, как работает твой мозг.

🎯 Ты торгуешь не рынок — ты торгуешь собственные решения

Все сделки начинаются в голове:

Ты решаешь, где вход

Ты принимаешь риск

Ты выходишь из сделки

Ты переживаешь просадку или эйфорию

👉 Именно качество твоих решений определяет результат. А решения = функция мышления.

🔍 Почему мозг — это главный актив трейдера?

Причина Объяснение

🧠 Мозг обрабатывает шум Рынок — хаос. Умение фильтровать лишнее = преимущество

🧘 Мозг держит эмоции Паника, жадность, страх упущенной прибыли — всё это нужно контролировать

🎯 Мозг создаёт системность Только мышление превращает случайные действия в стратегию

📈 Мозг видит структуры Развитый ум способен распознавать закономерности, где другие видят “движение”

🧱 Без тренировки ума трейдинг превращается в казино

Люди начинают искать “волшебный индикатор”

Переходят от стратегии к стратегии

Рынок становится “эмоциональной рулеткой”

А потом звучит фраза:

“Я всё пробовал, ничего не работает…”

А ты пробовал развивать мозг трейдера? 🤔

🛠 Как развивать мозг трейдера?

Вот реальные, а не мотивационные шаги:

1. Мысленный журнал сделок

Пиши не только результат, но “почему я принял это решение”

Через 30 сделок ты увидишь свои шаблоны мышления

2. Наблюдение без суждений

Открой график и просто наблюдай за поведением цены без попытки войти

Это развивает нейтральность и восприятие структуры, а не эмоций

3. Работа с вниманием

Сессии в тишине

Минимум вкладок

Один актив → один сценарий

Рынок не награждает многозадачность. Он награждает фокус.

4. Чтение умной литературы

📚 Книги типа Trading in the Zone, Psycho-Cybernetics, Atomic Habits

Это не “инфо-курсы”, это инструменты формирования мышления

5. Разговор с собой

Задавай себе вопрос перед сделкой:

“Это решение из страха или из стратегии?”

Умение замечать момент слабости — это уже сила.

💬 Заключение

Трейдинг — это не про «предугадать рынок».

Это про вовремя принимать верные решения и не мешать себе самому.

Хочешь стать сильным трейдером?

Начни не с графика, а с головы.

🧠 А как ты тренируешь свой мозг?

Пиши в комментарии — делимся опытом.

Идеи нашего сообщества

Почему ты сливаешь в трейдинге? И почему будешь сливать?90% трейдеров сливают. Это не цифра. Это приговор.

Ты можешь думать, что ты умнее. Что у тебя «есть стратегия», «есть опыт», «есть знания». Но ты всё равно сольёшь. Если не поймёшь одну простую, болезненную истину:

❌Все твои привычки успеха из реальной жизни — в трейдинге вредны.

👨🎓Ты был хорошим учеником. И это плохо…

С детства тебя учили:

— Делай правильно — получишь пятёрку

— Следуй инструкции — будет результат

— Старайся — тебя похвалят

Ты привык, что успех — это прямой путь.

Что если ты “всё сделал по правилам”, то заслужил награду.

А теперь ты приходишь на рынок…И получаешь по зубам.

Сделал «по стратегии» — и всё равно минус.

Переждал — и рынок улетел без тебя.

Зашёл — и сработал стоп.

Ты в бешенстве. Потому что мир больше не подчиняется твоим знаниям.

🤪Добро пожаловать в реальность: рынок хаотичен. И ему на тебя плевать.

Рынок не твой начальник. Он не будет давать тебе премию за старание.Не поставит лайк за то, что ты провёл 5 часов за графиком.Он не признаёт твоих заслуг.Он работает по вероятностям.

И плевать хотел, сколько ты изучил индикаторов или прошёл курсов.

А ты к этому не готов. Ты привык быть правым.Ты зависим от побед. Ты боишься ошибаться — потому что с детства тебе за ошибки били по рукам. В трейдинге это смертельно.Потому что здесь ошибка — это норма.Ты должен проигрывать часто.Ты должен проигрывать правильно.

Ты должен уметь терять — спокойно. Холодно. Осознанно.

😭 Трейдинг — это не интеллектуальная игра. Это психологическая бойня.

Проблема не в стратегии. Проблема в твоём мозге, который не создан для этой игры .

Ты жадный — потому что хочешь отбить убыток.

Ты боишься — потому что хочешь быть правым.

Ты входишь не по плану — потому что не умеешь ждать.

Ты выходишь рано — потому что не можешь терпеть давление.

Ты сливаешь не потому, что глупый. Ты сливаешь потому, что человек .

А чтобы торговать — нужно стать другим человеком. Надломить себя.

Разобрать на запчасти — и собрать заново. С мышлением в вероятностях. С хладнокровием. С железной дисциплиной.

Трейдинг требует перерождения

❗Это и есть путь.

Ты не научишься торговать, просто выучив пару стратегий.

Ты должен измениться сам. Только тогда ты перестанешь сливать.Не потому что "нашёл грааль". А потому что стал им.

Хочешь стать Железным трейдером?

Сначала — сбрось броню.

Сними маску.

Обнули себя.

Добро пожаловать в Армию.

Структура рынка: как на самом деле движутся умные деньги. В данном обучающем ролике показал и рассказал что такое Структура рынка, и с чем ее едят!

Смотри это видео и ты узнаешь, что такое :

Аптренд- восходящая структура.

Даунтренд - нисходящая структура.

Рендж - боковик , проторговка, флет

Приятного просмотра!

Не забудь поблагодарить автора за труды если конечно считаешь нужным....

Как понять фазу распределения на рынке по wyckoffЧто такое распределение на рынке?

Распределение — это процесс, когда крупные игроки (институционалы, фонды, маркетмейкеры) продают актив, который ранее накопили, не вызывая резкого обвала цены.

Это противоположность накоплению (accumulation).

📈 Простой пример:

Допустим, у крупного игрока есть много BTC. Если он просто выставит ордер на продажу — цена рухнет. Поэтому он будет действовать хитро:

Он создаст “боковик”, где цена будет колебаться в диапазоне (флэт)

В этом диапазоне он будет медленно разгружать позиции

Он будет создавать видимость спроса (ложные пробои вверх, свечи на объёме)

После завершения распределения цена начнёт снижаться

🧠 Что важно понимать:

Внешне распределение выглядит как обычный боковик

Но внутри диапазона происходят продажи “по-тихому”

Розничный трейдер думает: “идёт консолидация перед ростом”

Профи в этот момент выходит из рынка

📉 Что происходит после распределения?

→ Резкое снижение цены

→ Часто — срывы стопов, паника, ускорение падения

→ Это результат того, что крупные уже продали, а толпа осталась “держать мешок”

Признаки распределения:

📉 Сильный объём на росте, но слабый результат (поглощение спроса)

🚫 Ложные пробои вверх (UpThrust)

📉 Повышение волатильности без прогресса

📉 Пробой вниз после боковика

🧊 Объём увеличивается на падении (SOW)

Почему это важно?

Если ты научишься распознавать распределение — ты:

Не будешь входить в позицию, когда “все говорят о росте”

Сможешь выходить раньше толпы

Станешь думать как маркетмейкер, а не как толпа

(TDP) Паттерн трех движений. Three Drives Pattern. Всех приветствую! Сегодня я вам покажу один из сетапов из своего арсенала - Three Drives Pattern.

С помощью этого сетапа вы не только сможете подтвердить реакцию от POI и качественно зайти в позицию, но и зайти агрессивно после 3ьего снятия забрав хороший РР со сделки!

Условия:

Дожидаемся 3 обновления структурного хая/лоя и на третьем обновлении цена должна попасть в старшую зону интереса или снять старшую ликвидность или и то, и другое.

На третьем обновление вход по модели или агрессивно, стоп в этом случае располагается с небольшим отступом. Преимущество - можно перевести сделку в безубыток и поймать высокий РР (хороший процент прибыли от депозита со сделки)

Реальный пример:

Сегодняшнее движение по XAUUSD, на третье обновление цена попадает в H1 ордер-блок, после которого идет инвалидация тренда.

Пример 2:

Cегодняшний пример из EURUSD. Контекст старшего таймфрейма - шорт.

1) Цена сформировала внутренний слом.

2) Имбаланс, который перекрывается сразу и дает реакцию - формация продолжения движения

3) Магнит ниже отмеченных ЛОУ в виде дневного FVG

Как мы могли брать эту позицию?

На третьем обновление хая цена снимает азиатский максимум + формирует SMT с индексом доллара. Можно было входить агрессивно с минимальным подтверждением.

Если понравилась статья, ЖМИ лайк!

Криптовалюты и налогиС 1 января 2025 года в России цифровые валюты официально стали имуществом — это закреплено в ФЗ №418 ст.2211. А знаете, что это значит? Правильно — теперь за них нужно платить налоги. Но есть исключение — цифровой рубль (CBDC) под это определение не подпадает.

Но Россия здесь не первые. Мир уже несколько лет пытается понять, как заставить крипторынок делиться прибылью с государством.

1. Россия взялась за дело всерьез

С начала года в стране работает новое налоговое законодательство. Закон № 418-ФЗ от 29.11.2024 расставил все точки над и. Физлица платят НДФЛ: 13% при доходе до 2,4 млн рублей в год и 15% при превышении этой суммы — полностью соответствует п.1 ст.224 НК РФ. Доходы от криптовалюты теперь в одной корзине с доходами от ценных бумаг.

Бизнесу сложнее. Организации и ИП на общей системе платят налог на прибыль по ставке 25% согласно ст.284 НК РФ. Кстати, вы могли слышать про прогрессивную шкалу до 22% — но это касается только внереализационных доходов юрлиц, а не всех операций с криптой. Зато НДС на операции с криптой нет — и это приятный бонус.

Но знаете, что самое интересное? Майнеры и торговцы криптой не могут использовать специальные налоговые режимы. Никаких упрощенок, никаких патентов. Хотели стать самозанятым майнером? Забудьте.

А как определить, сколько платить? Стоимость криптовалюты берется по рыночной котировке на день получения дохода. Причем налогоплательщик сам выбирает биржу для определения стоимости. Удобно?

Есть еще одна фишка. При расчете налоговой базы доход от продажи крипты не может быть меньше 80% ее рыночной цены. А при покупке — не выше рыночной котировки плюс 20%. Налоговики умны — они знают все уловки.

2. "Отмыть" не получится — 115-ФЗ все видит

В августе 2024 майнеры попали под действие знаменитого 115-ФЗ "О противодействии легализации доходов". Это закон, из-за которого банки могут заблокировать ваш перевод, если им что-то не понравится. Но не паникуйте раньше времени — блокировка счетов возможна только при операциях свыше 600 тысяч рублей.

Согласно Приказу Росфинмониторинга №43979, майнеры теперь обязаны:

- Проверять клиентов

- Хранить о них информацию

- Оценивать риски

- Сообщать о подозрительных операциях

- При необходимости замораживать активы

Физические лица, кстати, могут майнить биткоины дома. Но есть ограничение — энергопотребление не должно превышать 6000 кВт·ч в месяц. Майнинговая ферма в хрущевке? Только если соседи согласны мерзнуть.

3. Как обстоят дела в мире? Очень по-разному!

В США крипта — это собственность, что подтверждено в IRS Publication 525. Платишь налог по-разному, в зависимости от того, как долго держал активы:

- Год или меньше? Ставки от 10% до 37%

- Больше года? Льготные ставки: 0%, 15% или 20%

С 2025 года американские биржи выдают специальную форму 1099-DA для отчетности о продажах. Маленький нюанс — она обязательна только для резидентов США. А с 2026 года введут обязательную отчетность по себестоимости. Дядя Сэм не любит, когда от него что-то скрывают.

Европа разношерстна:

- Британцы платят 10% (базовая ставка) или 20% (повышенная)

- Немцы — 25% плюс 5,5% "за солидарность" согласно §23 EStG. Но только если прибыль выше 600 евро, а активы держали меньше года

- Французы платят фиксированную ставку 30% — и это с 2024 года, раньше была прогрессивная шкала

- В Финляндии — 30% при доходе до 30 000 евро, 34% при превышении

- Хорваты платят 10%, но если держали крипту больше 2 лет — не платят вообще

А вот в Японии налоги просто зверские — от 15% до 55%! Самые высокие в мире. Зато не платишь, если прибыль меньше 1385 евро.

Китай пошел радикальным путем — с сентября 2021 года полностью запретил любые операции с криптовалютой. Никаких налогов, никакой крипты, точка.

4. За что берут налоги?

Налогом могут облагаться:

- Покупка и продажа токенов за фиатные деньги

- Обмен одних криптовалют на другие

- Оплата товаров и услуг криптовалютой

- Майнинг

- Получение зарплаты в криптовалюте

Заметили закономерность? Практически за все!

5. А что с реальным соблюдением?

Интересная статистика от ФНС: за 2024 год подано 287,400 деклараций 3-НДФЛ с криптодоходами. Государство пополнило казну на 4,2 миллиарда рублей. Неплохо, да?

Но почему люди не платят налоги с крипты? Исследования показывают три главные причины:

1. Техническая сложность расчетов — 47% случаев

2. Незнание законодательства — 33%

3. Умышленное сокрытие — всего 20%

Думаете, можно скрыться? 78% p2p-сделок уже отслеживается через Центробанк. А еще налоговая автоматически обменивается данными с 14 криптобиржами. От всевидящего ока не спрятаться!

6. Куда все движется?

Страны явно затягивают гайки. Вот главные тренды:

1. Большинство развитых стран признают криптовалюту имуществом или активом

2. Ставки колеблются от нуля до 55%

3. Контроль ужесточается — идентификация клиентов, отчетность, отслеживание операций

4. Борьба с отмыванием денег — приоритет номер один

5. В России с 2025 года работает комплексная система налогообложения

Помимо налогов, вводятся дополнительные ограничения:

- Запрет рекламы (как в России)

- Лимиты энергопотребления для майнеров

- Регистрация в специальных реестрах

- Лицензирование торговых платформ

Ух, непросто быть криптоинвестором в 2025 году! Но если знать правила игры, можно избежать многих проблем. И помните — незнание закона не освобождает от ответственности, особенно налоговой.

Кстати, о соблюдении законов. По данным Росстата, реальный уровень налоговой дисциплины в криптосекторе оценивается в 58-63%. То есть почти половина доходов все еще проходит мимо налоговой. Но система контроля постоянно совершенствуется, закрывая лазейки.

Планируете операции с криптовалютой? Изучите законодательство той страны, где собираетесь работать. Правила меняются быстро, и то, что было разрешено вчера, завтра может оказаться под запретом.

Чек-лист для входа в сделкуКогда ты набираешься торгового опыта, приходит понимание: твое внутреннее состояние и дисциплина важнее любой разовой прибыли.

Ты уже не заходишь в сделку, которая заставит тебя нервно молиться на стоп)

Чтобы тебе было легче ориентироваться, я подготовила чек-лист, по которому можно быстро проверить, стоит ли входить в сделку:

1. Сделка по тренду или против него?

Тренд — твой союзник. Контртренд требует больше опыта и чаще даёт слабее результат.

Запомни: сетапы в тренде и в боковике — это разные стратегии.

2. Цена пришла в FTA-зону?

Если да — отлично!

Премиум-зона — для шорта.

Дискаунт-зона — для лонга.

Здесь ты получаешь преимущество.

3. Была ли работа с ликвидностью и тест зоны интереса со старшего ТФ?

Если ты работаешь по тренду, ищи:

• снятие внутренней ликвидности перед тестом зоны;

• или зону, которая уже сама “сняла” ликвидность раньше.

4. Есть ли подтверждение входа с младшего таймфрейма?

Иногда можно и без него, особенно если ты на старших ТФ.

Но подтверждение — это дополнительный плюс к вероятности.

5. Есть ли потенциал движения до зоны ликвидности?

Оцени соотношение риск/прибыль (RR). Сделка имеет смысл, если RR минимум 1 к 2.

⸻

Цена всегда идёт от ликвидности — к ликвидности.

Если точка входа выбрана правильно, не забудь определить зону для фиксации прибыли.

⸻

Если тебе нравится такой подход к трейдингу — добро пожаловать в наше трейдерское сообщество.

Мы говорим не только о графиках, но и о мышлении, дисциплине и стратегии.

Будем рядом на твоем пути к уверенной торговле.

Математический трейдингВсе как бы понимают, что мы работаем с вероятностями, но на самом деле вероятности наверное намного больше нам могут дать, если подходить к ним чисто математически.

Что же это означает - начну с примера "парадокса Монти Холла — одна из известных задач теории вероятностей, решение которой, на первый взгляд, противоречит здравому смыслу. Задача формулируется как описание гипотетической игры, основанной на американском телешоу «Let's Make a Deal», и названа в честь ведущего этой передачи"

Когда есть выбор одной из трех коробок, то вероятность нахождения приза оценивается в 33%, но когда ведущий убирает одну пустую коробку, то остаются две и большинство людей посчитают, что вероятность каждой 50%, однако это не так и если разобраться, то оказывается , что у той коробки которую мы изначально выбрали вероятность остается 33%, а у оставшейся 66% и нам будет выгоднее сменить выбор на нее.

А как же это можно масштабировать в трейдинг? Мне кажется вариантов здесь может быть несколько, но приведу один пример (как и все математическое, понять это будет возможно не очень просто).

Итак у нас есть позиция с тейком и стопом на 100п каждый, убыток или прибыль будут по 2 доллара. Вероятность в этом случае будет 50%, но что если тейк ставить в два раза ближе - тогда вероятность его станет 66%, против 33% у стопа, однако поскольку прибыль тоже симметрично в два раза уменьшиться, то сам по себе такой вариант ничего не меняет. Однако тут есть одно но - вероятности нам говорят, что если цена на большой выборке дойдет до стопа 100 раз, то до тейка 200 раз, а это означает, что она будет чаще возвращаться после срабатывания тейка, чем продолжать движение и получается, что если мы открываем покупку и она закрывается по тейку, то надо открывать продажу - вероятность, что продажа тоже закроется по профиту составляет 66%! Соотв. продолжение тренда 33% - думаю многие замечали, что меньшие профиты берутся лучше, вот в этом то и дело.

Понятно, что это все чисто теоретически и на практике многое будет зависеть от точки входа, рисунка цены, величины тейка и стопа и т.д. но все же это очень вдохновляющий пример того, как математика может помочь найти правильный путь в трейдинге.

Как отличить перспективный проект от мошенничества?Мир криптовалют полон возможностей, но также изобилует рисками. Инвесторы ежегодно теряют миллиарды долларов из-за мошеннических схем. По данным за 2023 год, убытки составили около $4 миллиардов. Чтобы избежать потерь, важно уметь выявлять признаки потенциального скама.

5 главных признаков мошеннического проекта:

1.Команда неизвестна

Если разработчики анонимны, а профили в социальных сетях отсутствуют или созданы недавно, это тревожный сигнал. Известный пример — проект OneCoin, организаторы которого получили тюремные сроки за создание пирамиды стоимостью $4 миллиарда.

2.Обещания сверхприбыли

Предложения вроде гарантированной прибыли в сотни процентов ежемесячно практически всегда являются обманом. Настоящие инвестиционные инструменты сопровождаются предупреждениями типа «Это не финансовый совет».

3.Отсутствие продукта

Отсутствие минимально жизнеспособного продукта (MVP), лишь презентации и обещания. Надежные проекты предоставляют возможность тестирования прототипа, пусть и несовершенного.

4.Манипуляция страхом упустить выгоду (FOMO)

Лозунги вроде «Успей купить токен всего за минуту!» часто используют мошенники. Хороший проект предпочитает развивать доверие инвесторов постепенно, а не торопить события.

5.Фальшивая активность

Поддельные обсуждения в соцсетях, массовое привлечение ботов, покупка хвалебных статей — всё это индикаторы возможного обмана. Проверяйте независимые ресурсы вроде Reddit.

Что отличает надежные криптопроекты:

- Открытая информация о команде разработчиков, включая социальные сети и резюме.

- Наличие активного репозитория на платформе GitHub, демонстрирующего регулярную работу над проектом.

- Прохождение аудита безопасности от авторитетных компаний, таких как CertiK или Quantstamp.

- Чёткое обозначение рисков и отсутствие обещаний мгновенной выгоды.

- Присутствие реальных партнерских соглашений, подтвержденных сторонними источниками.

Используя этот чеклист, вы сможете минимизировать риски инвестирования в криптовалюты и повысить шансы выбрать надежный проект.

Почему тренд — это не линия, а серия диапазонов 📘 Почему тренд — это не линия, а серия диапазонов

или как мыслить как профессионал по Вайкоффу

Когда трейдеры слышат слово тренд, в голове сразу возникает образ: диагональная стрелка, идущая вверх или вниз. Кто-то рисует трендовые линии, кто-то каналы, кто-то подключает Moving Average. Но рынок — это не линия, и даже не кривая. Это серия диапазонов, переходящих один в другой.

Сегодня мы поговорим, почему тренд стоит воспринимать не как движение, а как “сумму диапазонов”, и что это даёт тебе как трейдеру.

🔄 Диапазон — как строительный блок тренда

Метод Вайкоффа учит нас, что каждое движение — это результат предшествующей подготовки. Эта подготовка — диапазон, где:

происходит накопление или распределение;

строятся уровни;

выявляются интересы сильных игроков;

“вытряхиваются” слабые участники.

📍 Когда диапазон завершён — рынок выходит из него, и мы видим импульс. Это и есть начало очередного участка тренда.

📊 Тренд как цепочка фаз:

Рынок можно разложить на повторяющийся цикл:

scss

Копировать

Редактировать

Диапазон (баланс) → Импульс (дисбаланс) → Новый диапазон → Новый импульс

Это выглядит примерно так:

⬛ Накопление

⬆️ Импульс вверх

⬛ Распределение (новый баланс выше)

⬇️ Импульс вниз

⬛ Накопление заново

...и так далее.

Каждый диапазон — это пауза между шагами. Без понимания этих зон — тренд теряет смысл.

🧠 Почему это важно?

Вы не входите в импульс "вслепую"

— вы видите, где и как он формировался.

Вы умеете читать усилие/результат

— объём в диапазоне + реакция при выходе → ключ к пониманию силы.

Вы не теряете деньги в середине движения

— ждёте новой базы, нового диапазона, где можно оценить ситуацию заново.

🎯 Пример мышления через диапазоны:

Вместо:

“Цена идёт вверх — это восходящий тренд!”

Ты думаешь:

“Был диапазон, из которого мы вышли вверх. Ок, теперь жду новый диапазон выше. Если он формируется — тренд жив. Если нет — возможно, это ложный пробой или UpThrust.”

🧱 Диапазоны — фундамент профессионального взгляда

Метод Вайкоффа, Smart Money, институциональный трейдинг — все они опираются на чтение диапазонов. Потому что:

именно там происходят сделки крупных участников;

именно там строятся решения;

именно там появляются следы поведения сильной руки.

💬 Заключение:

Рынок — это не прямая и не волна. Это речка с чередой заводей, в каждой из которых что-то происходит.

И если ты умеешь “читать воду” — ты не просто ловишь волну, ты знаешь, почему она появилась и куда может привести.

🧭 Хочешь научиться видеть диапазоны, читать Spring, UpThrust и следить за действиями профи? Присоединяйся к моим вебинарам — учим читать график, как книгу.

📌 Ближайшее мероприятие:

11 мая — Wyckoff Up Thrust: всё, что нужно знать

(Запись открыта ✅)

Почему ты не чувствуешь рынок?Почему ты не чувствуешь рынок (и как перестать действовать хаотично)

Многие трейдеры стремятся «поймать волну», «почувствовать рынок», словить момент».

Они пробуют всё подряд:

📌 подписки на “экспертов”,

📌 сигналы,

📌 индикаторы,

📌 новые стратегии,

📌 торговые чаты…

Но результат не меняется. Торговля становится лоскутным одеялом из чужих идей, и вместо прогресса — разочарование.

🚸 На старте — это нормально

Когда ты только приходишь в трейдинг, тебе кажется, что всё вокруг уже "знают, как надо".

И ты хватаешься за всё подряд:

RSI показывает разворот? Окей!

Кто-то сказал “паттерн ложный пробой” — входим!

“Пробой уровня + объём” — звучит разумно!

Но это похоже на человека, который впервые зашёл в спортзал и в первый день делает и грудь, и ноги, и плечи, и кардио.

Ты вроде бы работаешь, но без системы всё это — просто суета.

📉 Опасность — в привычке хаоса

Если хаотичная торговля становится твоим стилем, ты не замечаешь, как у тебя формируются вредные торговые привычки:

Переиспользование инструментов → график превращается в “ёлку”

Постоянная смена стратегии → нет накопления опыта

Ожидание “чужого мнения” → потеря самостоятельности

Неспособность держать позицию → постоянные ранние выходы

И ты не торгуешь рынок — рынок торгует тобой.

🧠 Решение — система

Переход от “чувствования рынка” к пониманию структуры — ключевой шаг в развитии трейдера.

Система = набор повторяемых действий, основанных на логике и правилах, а не на эмоциях или чужих советах.

Хорошая система отвечает на простые вопросы:

Когда ты ищешь сделку, а когда — нет?

Что для тебя сигнал? Почему?

Как ты работаешь с риском?

Что подтверждает твои действия?

🧩 Ты не обязан чувствовать рынок. Ты должен его читать

Метод Вайкоффа, например, учит читать поведение участников, а не угадывать.

Когда ты видишь, что происходит (а не просто “куда идёт”), ты не гоняешься за волной — ты готов к ней заранее.

✅ Что делать прямо сейчас?

Выбери одну структуру или метод (например, диапазон + усилие/результат)

Отследи её на 100 примерах вручную

Запиши чёткие условия входа/выхода

Перестань реагировать на рынок как на импульс — смотри на него как на логику действий игроков

📌 И помни:

Рынок — это не поле битвы, а шахматная доска.

Каждое действие — следствие предыдущего. И если ты видишь систему — ты перестаёшь быть жертвой случайности.

Что такое Net Flow Miner?Что такое Net Flow Miner?

Net Flow Miner (чистый поток майнеров) — это разница между количеством криптовалюты, которую майнеры вывели из своих кошельков, и количеством, которое они завели обратно.

📌 Формула:

Net Flow Miner = Вывод с кошельков майнеров − Ввод на кошельки майнеров

🔍 Объяснение:

Если Net Flow > 0 (положительный) → майнеры выводят монеты

→ обычно это признак того, что они собираются продавать

→ может создавать давление на цену вниз

Если Net Flow < 0 (отрицательный) → майнеры заводят монеты на кошельки

→ обычно это значит, что они не планируют продавать

→ сигнал возможного удержания или даже роста цены

🧠 Зачем следить за этим?

Майнеры — это крупные участники, у которых на руках большие объёмы.

Их действия могут повлиять на рынок.

💰 Выводы = риск давления на рынок (продажа)

🧊 Отсутствие активности = накопление, возможный рост

📊 Где смотреть Net Flow майнеров?

CryptoQuant

Glassnode

IntoTheBlock

На биржах или в аналитике блокчейна (on-chain данные)

📘 Пример (условный):

Дата Вывод с кошельков Ввод Net Flow

14 апр 3 000 ETH 500 +2 500 → сигнал возможной продажи

15 апр 200 ETH 1 000 −800 → сигнал удержания или покупки

Почему стоп-лоссы — ваши лучшие друзья, а не враги?Привет, друзья 😊

Сегодня хочу поговорить о том, что вызывает у многих начинающих трейдеров настоящую панику и даже отторжение — о стоп-лоссах.

✔️ Если вы когда-нибудь думали: «Зачем мне ставить стоп? Пусть рынок сам решает, куда идти!» — этот пост для вас.

⭐ На деле стоп-лосс — это ваша страховка от больших потерь.

Представьте: вы вошли в сделку, а рынок пошёл против вас.

Без стопа вы рискуете потерять гораздо больше, чем планировали.

Правильный лимит убытка — это не просто цифра на графике, а часть вашей стратегии и психологии. Он помогает контролировать эмоции: когда видишь, что убыток ограничен — не паникуешь и не закрываешь сделку раньше времени.

❓ Почему мы боимся ставить стопы?

Потому что кажется: «Рынок специально выбьет меня по стопу, а потом пойдёт туда, куда я хотел». Это самая большая ловушка для трейдера.

Но правда в том, что без стопа ты просто играешь в рулетку. И рано или поздно рулетка тебя убьёт.

💡 Стоп-лосс — это не ограничение, а свобода

Свобода не сидеть в сделке с комом в горле и страхом потерять всё. Свобода спокойно выходить из убыточной позиции и сохранять деньги для следующего захода.

📍 Многие новички боятся ставить стопы по нескольким причинам:

- "Стоп выбьет меня раньше времени"

- "Лучше потерплю и надеюсь на разворот"

- "Если поставлю стоп, то упущу прибыль"

Знакомо? Это классика. Но давайте посмотрим на вещи трезво.

❓ Почему стоп-лосс — это ваша страховка?

Представьте: вы садитесь в машину без ремня безопасности. Вы можете проехать сотни километров без аварий, но однажды случится непредвиденное — и последствия будут катастрофическими.

💡 Стоп-лосс — это ваш ремень безопасности в трейдинге. Он не гарантирует прибыль, но защищает от больших потерь.Спасает тебя от самого страшного врага — себя. Снимает эмоциональное давление: вы заранее приняли риск и готовы к нему. Это позволяет торговать спокойно и дисциплинированно.

Когда эмоции берут верх — мы либо закрываем сделки слишком рано из страха упустить прибыль, либо держим убыточные позиции до последнего.

Стоп-лосс — это твой голос разума среди хаоса эмоций.

📍 Без стопа вы рискуете:

- потерять значительную часть депозита за одну сделку

- поддаться эмоциям и закрыть сделку слишком поздно

- потерять контроль над рисками и в итоге слить счёт

❓ Как правильно ставить стоп-лосс?

Это не просто цифра «на глазок». Есть несколько подходов:

1. По техническим уровням (зонам, POI)

Ставьте стоп за уровни поддержки или сопротивления. Например, если вы покупаете на отскоке от поддержки, логично поставить стоп чуть ниже этой зоны.

2. По волатильности

Используйте индикаторы волатильности (например, Average True Range — ATR), чтобы определить средний диапазон движения цены и поставить стоп с учётом этого диапазона.

3. По проценту риска (более рисковый)

Определите заранее, какой процент капитала готовы потерять в одной сделке (обычно 1–2%). Рассчитайте размер позиции так, чтобы при достижении стопа убыток не превысил этот лимит.

❓ Что будет без стопа?

Без стопа одна неудачная сделка может съесть весь депозит или даже больше (если используете кредитное плечо). Это как играть в рулетку без ограничений — рано или поздно проиграете всё.

📍 Частые ошибки при использовании стопов

1. Ставить слишком близко

Рынок всегда «шумит», если поставить стоп слишком близко — его выбьют по случайному движению.

2. Ставить слишком далеко

Тогда убытки могут быть слишком большими и подорвать капитал.

3. Не использовать вообще

Это самый опасный вариант!

4. Перемещать стопы хаотично

Стоп должен быть частью стратегии, менять его под влиянием эмоций — плохая идея.

📎 Со временем вы почувствуете себя увереннее и перестанете бояться ставить защитные ордера!

🔎 Предельный уровень риска (SL) — это не враги вашего заработка, а ваши лучшие друзья! Они помогают сохранить капитал, контролировать риски и торговать без паники.

Так что не бойтесь ставить стопы — обнимите их крепко! Ваш счёт скажет вам спасибо 😊

Надеюсь, этот пост поможет вам взглянуть на торговлю по-другому! Удачи! 🚀

P.S Если хочешь выжить на рынке — научись дисциплине!

Нужен ли трейдеру личный консультант, наставник? Сбор мненийДрузья! Прошу принять участие в коротком опросе.

Интересно ли вам индивидуальное консультирование, сопровождение трейдеров?

Коротко о себе: 5+ лет в рынке, более 4000 сделок на фьючерсах со средним винрейтом 68%, более 100 обучающих статей по психологии трейдинга.

Формат консультирования: текст, голосовые сообщения, созвоны, совместные стримы графика в согласованное время.

Чем планируется заниматься:

- Создание, доработка, переработка, улучшение вашей торговой системы , не только концепции анализа графика, но и системы управления рисками и капиталом;

- Подробный разбор ваших сделок – как успешных, так и неудачных, с выявлением сути, что именно вами двигало в этой ситуации и как это повторить – либо напротив, избежать ;

- Плотная работа над вашей торговой психологией – как перестать завышать риски, психовать, отыгрываться, снимать стопы (либо не ставить их в принципе).

Общая цель мерориятия: за несколько месяцев довести трейдера от минуса/качелей депозита/микроплюса – до стабильного прироста депозита, научиться принимать график и торговать осмысленно, а не воевать с ним ;)

Главный вопрос: интересна ли лично вам подобная услуга? И если да, какая сумма за обозначенный пакет (в месяц) была бы для вас приемлемой, адекватной, приятной, соразмерной депозиту? Пишите ваши мнения в комментарии

История о скауте и ручье (по методу Вайкоффа)Вот история в стиле метода Вайкоффа, где поведение рынка представлено через метафору мальчика-скаута, прыгающего через ручей. Эта история поможет легко понять механику пробоя уровня и фазу "spring" — ключевого момента в методе Вайкоффа.

🧢 История о скауте и ручье (по методу Вайкоффа)

Жил-был мальчик, настоящий бойскаут. Он был храбрым и любопытным. Каждый день он исследовал леса, и вот однажды он подошёл к ручью, который преграждал путь.

Он знал: по ту сторону ручья начинается новый интересный участок — полный ягод, приключений и, возможно, даже сокровищ. Но чтобы попасть туда, надо перепрыгнуть.

Он встал у края воды... и замер.

Он смотрел, оценивая, достаточно ли у него силы, сможет ли он перепрыгнуть. Это была аккумуляция — он набирался решимости.

Он сделал шаг назад, чуть отошёл от берега. Кто-то подумал бы — "Он ушёл!" Но нет. Это был spring — ложный пробой, последнее тестирование слабости, перед прыжком.

Затем он разбежался и прыгнул.

И в момент, когда его ботинки оторвались от земли — это был переход от фазы накопления к импульсу. Он уже не смотрел назад. Его тело летело над ручьём — он сломал сопротивление.

Он приземлился на другом берегу, чуть споткнулся, проверил — всё ли в порядке, оглянулся — и уверенно пошёл дальше. Это была фаза теста — рынок проверяет, действительно ли он готов двигаться выше.

И теперь он шаг за шагом начал своё движение вглубь леса — в тренд вверх.

📈 Что это значит в терминах Вайкоффа:

Этап Рыночное поведение Скаут

Аккумуляция Покупки крупного игрока Скаут стоит у ручья

Spring Ложный пробой вниз Шаг назад

Test Проверка слабости продавцов Приземление, проверка

Mark-up Рост цены Поход вглубь леса

Эта история помогает понять: ложные пробои (spring) — это не провал, а часть плана. Это подготовка к движению, когда медведи теряют контроль, а быки набирают силу.

Как находить и торговать захват ликвидности (LG)Привет, криптоперчикам! В прошлых идеях я подробно разбирал ликвидность в рынке и эта обучающая идея будет продолжением, в котором мы рассмотрим и разберем подробно LG (liquidity grab) Захват Ликвидности

Что такое Захват Ликвидности? На примере ниже LG отмечены вверху и внизу

LG плюс ровная полка ликвидности в виде эквилоев.

И LG плюс ровная полка ликвидности в виде эквихаев.

Итак, сетап предполагает захват значимого ЛГ, то есть хвоста . Нам нужно снять здоровый хвост. Это будет значить, что там по-любому есть какие-то стоп-лоссы, и они, скорее всего, будут сняты.

Соответственно, мы предполагаем, что ЛГ снизу плюс эквилой, это замечательное место, так как там был очень здоровый хвост, что говорит о том, что покупки там были . Соответственно, покупки жадных людей всегда подразумевают то, что они под этот хвост спрячут свой стоп-лосс. Именно его его снятия мы ждем.

После чего, уже на минутном таймфрейме, на скриншоте номер 2, мы дожидаемся снятия оранжевой линии, это наш ЛГ, далее мы ждем, когда же RSI нам даст бычий сигнал, и мы увидим там образовавшийся ордер-блок, от которого наберем позицию , а фиксация прибыли будет на снятие уже каких-то эквихаев плюс ЛГ, но таймфрейма предыдущего, где я вам, собственно говоря, и показал как выглядит liquidity grab (пример 1)

Также с помощью LG можно торговать не только классический теханализ, что подразумевает ордер-блоки, RSI, двойные/тройные вершины/донья, а и слом структуры младшего таймфрейма , где заходы подразумеваются от 0.5 поба с минимальными стопами.

Благодаря знаниям о liquidity grab, а также знаниям, которые вы можете получить у меня на канале вы можете выучится бесплатно и торговать профитно.

Либо написать мне в личку, если вам нужна помощь в обучении.

Если что-то в этой статье показалось сложным, не переживайте. Все эти материалы можно найти в моих обучающих видео и текстовых статьях или просто погуглив "Крипто Перец".

А еще я каждый четверг в 18:00 обучаю вас бесплатно онлайн-вся информация по ссылкам ниже.

Если вам было полезно — не скупитесь на комментарии и ракеты, и я буду делать больше контента для вас!

Инструменты для анализа волн в режиме реального времениКак превратить TradingView в вашу «скальперскую лабораторию».

Оптимальные настройки индикаторов для волнового анализа

Для интрадей-трейдинга важна скорость и точность. Используйте только те инструменты, которые дают четкие сигналы без перерисовки.

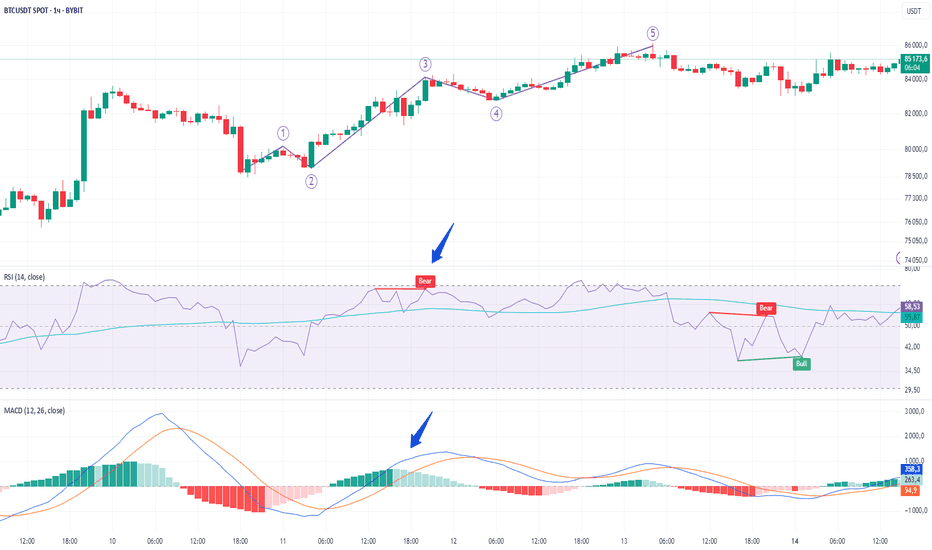

1. **RSI (14 периодов) + MACD (12, 26, 9)**:

**Задача**: Фильтрация ложных импульсов.

**Как работает**:

- Волна 3 часто совпадает с дивергенцией RSI (цена обновляет максимум, а RSI — нет).

- MACD-гистограмма должна расти в импульсных волнах.

(Добавить на график данные индикаторы вы можете : Индикаторы---Теханализ---Индекс относительной силы "RSI"---Схождение\расхождение скользящий средних "MACD".

2. **Volume Profile + EMA 50**:

**Задача**: Определение силы волны.

**Правило**: Импульсные волны (1, 3, 5) должны закрываться выше EMA 50 с ростом объема.

2.2. **Волновые шаблоны для TradingView**

Автоматизация ускоряет анализ. Вот примеры скриптов:

**Скрипт 1: Автоматическая разметка волн Эллиота**

//@version=6

indicator("Basic Elliott Waves", overlay=true)

// Определение экстремумов

swingHigh = ta.highest(high, 20) == high

swingLow = ta.lowest(low, 20) == low

// Отображение меток

if swingHigh

label.new(bar_index, high, "▲", color=color.red, style=label.style_label_down)

if swingLow

label.new(bar_index, low, "▼", color=color.green, style=label.style_label_up)

Особенности:

Определяет локальные экстремумы (макс/мин за 5 свечей)

Рисует стрелки в местах потенциальных волн

Красные стрелки вверх - возможные окончания импульсных волн

Зеленые стрелки вниз - возможные окончания коррекций

Как использовать:

Ищите последовательность: 3 импульсные волны ▲ и 2 коррекционные ▼

Сочетайте с горизонтальными уровнями поддержки/сопротивления

Используйте на таймфреймах от H1 и выше

Настройте условия под конкретный актив (например, для Bitcoin увеличьте период до 50 свечей

Это базовый шаблон. Для сложного анализа требуется ручная разметка, так как автоматическое определение волн Эллиота имеет существенные ограничения.

**Скрипт 2: Фибо-уровни для коррекций**

**Задача**: Автоматическое прорисовывание уровней 23.6%, 38.2%, 61.8% после импульса.

Индикаторы---Теханализ---Автокоррекция по Фибоначи

2.3. **Кластерные свечи и ленты Боллинджера**

#### **Кластерные свечи (ClusterDelta)**:

- Показывают объем на уровнях цены.

**Как применять**:

- Волна 2 часто заканчивается у кластера с высоким объемом (зона накопления).

- Волна 3 стартует при резком снижении объема в кластере сопротивления.

#### **Ленты Боллинджера (20, 2)**:

**Стратегия «Пробой ленты»**:

- Вход в лонг при закрытии свечи выше верхней линии Боллинджера в волне 3.

- Стоп-лосс: середина ленты.

2.4. **Как избежать перерисовки индикаторов**

**Проблема**: 90% «волновых» индикаторов перерисовываются, создавая ложные сигналы.

**Решение**:

1. Используйте только **ценовые действия** (паттерны, объемы, уровни Фибо).

2. Проверяйте индикаторы на исторических данных:

- Запустите бэктест на недельном графике.

- Если разметка волн меняется — инструмент ненадежен.

**Совет**: Если объем падает при движении цены — это не волна 3, а ложный импульс.

### **Ключевые выводы**:

1. **Индикаторы — помощники, а не истина**: Всегда проверяйте сигналы по объемам и ценовым уровням.

2. **Автоматизация экономит время**: Используйте скрипты для разметки, но не слепо доверяйте им.

3. **Крипторынок требует гибкости**: Настройки, работающие для Bitcoin, могут не подойти для малых альткоинов.

---

**Упражнение**:

1. Установите скрипт для автоматической разметки волн.

2. Проанализируйте последние 3 часа XRP/USDT на 15M.

3. Определите, где могла начаться волна 3.

*(В следующей статье: Волновые паттерны для скальперов — импульсы, коррекции и треугольники.)

Сложности стандартной торговлиТрейдер, особенно новичок, обычно не всегда до конца понимает какие сложности есть в торговле торгуемой по классическому образцу, то есть когда мы пытаемся дать прогноз, точку входа, поставить стоп ограничивающий риск на сделку и выставить цели по профиту.

Почему так - нам нужно дать в этом случае не один, а три прогноза. Первый это конечно же прогноза направления, то есть куда цена пойдет. Второй это рисунок движения цены - на хорошем, безоткатном тренде торговля совсем другая, чем на таком, где есть значительные откаты и т.д. Третий прогноз цели, нужно изначально понимать стоит ли игра свеч, далеко ли курс может пойти, там мы и ставим тейк.

С точки зрения математики такая система имеет чрезвычайно низкую вероятность: прогноз направления это в лучшем случае 60% вероятности, что пойдет куда надо, прогноз рисунка движения вообще сложен и обычно он не более, чем в 50% случаев оправдывается, а он, в такой торговле очень важен, чтобы стопы не выбило и преждевременно сделку не закрыть, не додержав позицию до заданного уровня. Прогноз цели также обычно оправдывается только в 50% случаев и если все это объединить, то получится -60/2/2=15% Это и есть реальный шанс получить прибыль в такой торговле.

Многие это понимают, хотя и скорее чисто интуитивно и пытаются отфильтровать последние два прогноза, оставив лишь прогноз направления, например перейдя на инвестиционную систему - долгосрочные сделки не чувствительны к этим прогнозам. Ну и естественно усреднение, позиция набирается постепенно, по мере движения цены или по времени.

Поэтому мы видим, что многие трейдеры переходят из краткосрочных спекуляций в инвестиции или скальпинг.

ATS -R индикаторабот настроил на три монеты 🤖 дает отличное обучение в понимании движения графика и принятия решений, настроить можно хоть на дневке но количество сигналов будет 1-2 в год. 🤖ATS - R ( бот ручной) аналог🤖 ATS - наша автоматическая торговая система. Буду работать по данным монетам, по возможности входы и фиксацию показываю в нашем чате. Несколько недель работал 🤖ATS-R по🦍 ALPHA так же давал инфо в чате .Всегда все открыто и прозрачно -наблюдайте и делайте выводы 🤝🤖

Как построить грамотно торговый план

📋 Что такое **торговый план** и зачем он нужен?

**Торговый план** — это заранее продуманный набор правил, по которым трейдер входит в сделку, выходит из неё и управляет рисками.

Это как **дорожная карта**, которая помогает не принимать эмоциональных решений.

✅ Зачем нужен торговый план?

1. **Убирает эмоции**

Ты не гадаешь на ходу, а действуешь по чётким условиям.

2. **Повышает дисциплину**

План — это твой якорь. Он не даст сорваться в погоню за "прибылью любой ценой".

3. **Позволяет анализировать ошибки**

Если у тебя есть структура, ты можешь потом оценить: где сработало, где нет.

> **Торговля без плана — это как плавание без компаса.**

> Профессионалы сначала пишут план — потом открывают терминал.

Про рациональность на примере ONDOНакопился некоторый торговый опыт, основной вывод его в том, что на рынке нет "твердо и четко" работающих систем/индикаторов/сигналов, всегда идет работа с рандомом.

На примере этого видео хочу поделиться ходом мыслей, отражающих стремление "услышать" рынок, понять в каком он находится состоянии, где и какие возможности он предоставляет.

Мой основной посыл в том, что нужно для себя определять сценарии и, если рынок реализует один из них, действовать согласно этому сценарию. Если же сценарий не реализуется, то не стоит разбиваться в попытках "поставить диагноз" там, где не можешь.