S&P 500...мельница времени + уровни Фибоначчи.Здравствуйте Коллеги и трейдеры.

Нынешняя фрактальная структура указывает на падение цены...

Падение последних дней изменило структуру падающего фрактала, расширив зоны коррекции.

Красный и зеленый квадраты обозначают зоны, рассчитанные с помощью инструмента мельница времени - цена будет стремиться достичь этих зон.

Фиолетовые горизонтальные линии — это области, где цена отреагирует.

Это не инвестиционный совет, это способ оценить цену.

πtrue

Торговые идеи по US500F

S&P_22.04_4HСопротивлением при котором перерасчет волновой структуры будет изменение в пользу двойного зигзага остается уровень основания микро волны 2 5340. В этом случае микро волна 4 нарушит волновые нормы , войдя за пределы микро волны 1, что противоречит нормальной волновой структуре и мы столкнемся с продолжением коррекции, в этом случае будет получен сигнал покупки. Если нарушение уровня 5340 не произойдет , индекс продавит основание микро волны 3 5100 на пути к новым минимумам.

***

B,S- активные сигналы покупки, продажи(зеленый и красный).

***

Любые заявления и рекомендации могут быть изменены без предварительного уведомления. Данные предоставлены из надежных источников, но не гарантируется, что они точные и полные.

Нет никаких утверждений, что будущие рекомендации будут столь же прибыльные, как прошлые или что не приведут к убыткам. Торговля фьючерсами сопряжена с высокими рисками и подходит не всем. Каждое заявление должно пониматься как строго гипотетическое и претензии о том , что счет не получил планируемую прибыль или убыток, не принимаются. Необходимо тщательно учитывать риск убытка прежде чем совершать любые сделки. Стоп лосс может не ограничить ваши убытки предполагаемой суммой.

Индекс SP500 снова становится "Крестом смерти" впервые за 3 года«Крест смерти» — это технический графический паттерн, сигнализирующий о потенциальном медвежьем импульсе на фондовом рынке США, возникающий, когда краткосрочная скользящая средняя (обычно 50-дневная) пересекает ниже долгосрочной скользящей средней (обычно 200-дневной).

Несмотря на свое зловещее название, исторические данные показывают, что его последствия могут быть не всегда столь ужасны, как предполагалось, однако он всегда выступает качестве сопутствующего индикатора слабости рынка, а не однозначного предиктора краха.

Исторические примеры и влияние на рынок

Крест смерти получил известность за предшествовавшие крупные рыночные спады:

Пузырь доткомов 2000 года: крест смерти Nasdaq Composite в июне 2000 года совпал с взрывом технологического пузыря, что привело к продолжительному медвежьему рынку.

Финансовый кризис 2008 года: смертельный крест индекса S&P 500 в декабре 2007 года предвещал крах 2008 года, когда индекс потерял более 50% своей стоимости к началу 2009 года.

Крах COVID-19 2020 года: индексы S&P 500, Dow Jones и Nasdaq 100 сформировали смертельные кресты в марте 2020 года на фоне паники, вызванной пандемией, хотя рынки резко восстановились в течение нескольких месяцев.

Военный кризис на Украине в 2022 году: индексы S&P 500, Dow Jones и Nasdaq 100 сформировали смертельные кресты в марте 2022 года из-за проинфляционного всплеска на фоне войны на Украине и арабо-израильского конфликта, что привело к продолжительному медвежьему рынку в течение следующих двенадцати месяцев, вплоть до I квартала, в марте 2023 года.

Эти примеры подчеркивают связь модели с крайней волатильностью, но ее предсказательная сила непоследовательна. Например, смертельный крест 2022 года в индексе S&P 500 — первый за два года — произошел на фоне повышения ставок ФРС и геополитической напряженности; рынок пытался стабилизироваться в течение нескольких недель, однако вошел в итоге в длительный спад "медвежьего рынка".

Взгляды на надежность и варианты использования

Хотя крест смерти отражает ухудшение краткосрочного импульса, его полезность зависит от контекста:

Запаздывающая природа: как запаздывающий индикатор, он подтверждает существующие тенденции, а не прогнозирует новые. 50-дневное пересечение ниже 200-дневной часто происходит после того, как цены уже снизились.

Ложные сигналы: данные после 2020 года показывают, что индекс S&P 500 вырос в среднем на 6,3% через год после креста смерти, а доходность Nasdaq Composite удваивает типичные средние значения через шесть месяцев после пересечения.

Комбинированный анализ: трейдеры сопоставляют его с такими показателями, как объем торгов или MACD (схождение и расхождение скользящих средних), чтобы подтвердить сигналы. Более высокий объем продаж во время креста смерти усиливает его медвежий характер.

Стратегические последствия для инвесторов

Для участников рынка крест смерти служит скорее предостерегающим инструментом, чем отдельным сигналом к продаже:

Краткосрочные трейдеры: могут использовать его для хеджирования длинных позиций или инициирования коротких ставок, особенно если это подтверждается ослаблением фундаментальных показателей.

Долгосрочные инвесторы: часто рассматривают его как напоминание о необходимости пересмотреть диверсификацию портфеля, особенно во время высоких оценок или макроэкономической неопределенности.

Противоположные возможности: исторические отскоки после креста смерти, такие как рост Nasdaq на 7,2% через три месяца после сигнала, предполагают потенциальные возможности покупки для инвесторов, склонных к риску.

Основная проблема

Акции продолжают падать, поскольку Пауэлл видит, что экономика «отдаляется» от целей ФРС

Пауэлл видит, что экономика «отдаляется» от рабочих мест и ценовых целей из-за тарифной бензопилы Трампа.

ФРС хорошо подготовлена к тому, чтобы дождаться ясности политики. Сильный рынок труда зависит от стабильности цен, добавляет он.

Акции продолжают падать, облигации растут, поскольку председатель ФРС выступает.

Вывод

«Крест смерти» остается спорным, но широко отслеживаемым паттерном. Его драматическое название и связь с прошлыми кризисами усиливают его психологическое воздействие, но эмпирические данные подчеркивают его роль как одного из многих инструментов технического анализа.

Инвесторы, которые связывают его с более широкими рыночными данными, такими как тенденции доходов, процентные ставки и макроэкономические показатели, лучше подготовлены к навигации по его сигналам.

Хотя это может предвещать турбулентность, его историческая история подчеркивает устойчивость, поскольку рынки часто восстанавливают потери в течение нескольких месяцев после появления модели (но это не точно).

--

С наилучшими пожеланиями,

Ваша любимая команда @PandorraResearch 😎

// Думайте масштабно. Рискуйте меньше

Широкий обзор рынка №59: Заседание по ставке. Геополитика. Рассматриваю с технической точки зрения инструменты, которые вас интересуют. Нахожу сценарии для сделок согласно динамике движения цены! Рассказываю основные отличия инструментов, подходящих и не подходящих для трейдинга.

Спасибо за просмотр!

Сиплый. А если?Да...да...да... Я знаю - у нас все пропало... Тарифные войны...

Обезьяна с гранатой в Белом доме....

но может быть и нежданчик... ТА не против ))))

шортить ведь все будут.... по мере отскока сиплого..... а это классика конечного роста на уже СДОХШЕМ тренде.... (трендовая пробита.... хотя здесь я ее не нарисовал. но пробита.... хотя и протестировали... но...)

Как думаете, возможно такое?

Сиплый - 6300! А!

А где ММВБ будет тогда? А Газпром? )))))))))))))))))

Математический трейдингВсе как бы понимают, что мы работаем с вероятностями, но на самом деле вероятности наверное намного больше нам могут дать, если подходить к ним чисто математически.

Что же это означает - начну с примера "парадокса Монти Холла — одна из известных задач теории вероятностей, решение которой, на первый взгляд, противоречит здравому смыслу. Задача формулируется как описание гипотетической игры, основанной на американском телешоу «Let's Make a Deal», и названа в честь ведущего этой передачи"

Когда есть выбор одной из трех коробок, то вероятность нахождения приза оценивается в 33%, но когда ведущий убирает одну пустую коробку, то остаются две и большинство людей посчитают, что вероятность каждой 50%, однако это не так и если разобраться, то оказывается , что у той коробки которую мы изначально выбрали вероятность остается 33%, а у оставшейся 66% и нам будет выгоднее сменить выбор на нее.

А как же это можно масштабировать в трейдинг? Мне кажется вариантов здесь может быть несколько, но приведу один пример (как и все математическое, понять это будет возможно не очень просто).

Итак у нас есть позиция с тейком и стопом на 100п каждый, убыток или прибыль будут по 2 доллара. Вероятность в этом случае будет 50%, но что если тейк ставить в два раза ближе - тогда вероятность его станет 66%, против 33% у стопа, однако поскольку прибыль тоже симметрично в два раза уменьшиться, то сам по себе такой вариант ничего не меняет. Однако тут есть одно но - вероятности нам говорят, что если цена на большой выборке дойдет до стопа 100 раз, то до тейка 200 раз, а это означает, что она будет чаще возвращаться после срабатывания тейка, чем продолжать движение и получается, что если мы открываем покупку и она закрывается по тейку, то надо открывать продажу - вероятность, что продажа тоже закроется по профиту составляет 66%! Соотв. продолжение тренда 33% - думаю многие замечали, что меньшие профиты берутся лучше, вот в этом то и дело.

Понятно, что это все чисто теоретически и на практике многое будет зависеть от точки входа, рисунка цены, величины тейка и стопа и т.д. но все же это очень вдохновляющий пример того, как математика может помочь найти правильный путь в трейдинге.

S&P500 Падение продолжится?Падение, которое было последние пару месяцев, скорее всего яляется двойным зигзагом (если перейти на младший ТФ, стуктура больше похожа на двойной зигзаг, чем на одинарный). Сейчас же мы наблюдаем локальный отскок. Какова вероятность того, что падение продолжится? На мой взгляд, она всё таки выше, чем вероятность полноценного возобновления роста, т.к. коррекция получилась довольно маленькой (в рамках той степени, в которой она образуется), и есть большая вероятность её усложения. Если это так - цель по этому отскоку в районе сопротивления на уровне 5600$ (отмечено серым прямоугольником), после чего увидим ещё одно падение, наиболее вероятная цель по этому падению - 4400$. Пересмотр сценария только при росте выше АТХ, в районе 6150$, пока мы туда не пришли, я всё таки больше ставлю на падение ближайшие пару месяцев, чем на рост

Попытка в волновой анализДанная идея - по большому счёту спекуляция на тему волнового анализа, основанная на прогнозах маркет таймеров. Уровни выбраны произвольно, суть в структуре. Пока она не будет нарушена, буду придерживаться этого плана. По прогнозам рынки будут расти ближайшие дни, а концу месяца начнётся новая волна снижения, и закончится весь этот обвал где-то в июне. Посмотрим.

Уолл-стрит против ГолдЗиллы. Конец эры Иррационального изобилия«Иррациональное изобилие» — это фраза, использованная в 1990-х годах тогдашним председателем Совета управляющих Федеральной резервной системы Аланом Гринспеном в речи, произнесенной в Американском институте предпринимательства во время пузыря доткомов 1990-х годов. Фраза была интерпретирована как предупреждение о том, что фондовый рынок может быть переоценен.

Происхождение

Комментарий Гринспена был сделан во время телевизионной речи 5 декабря 1996 года (выделено в отрывке)

Очевидно, что устойчиво низкая инфляция подразумевает меньшую неопределенность относительно будущего, а более низкие премии за риск предполагают более высокие цены акций и других доходных активов. Мы можем видеть это в обратной зависимости, демонстрируемой коэффициентами цена/прибыль и уровнем инфляции в прошлом. Но как мы узнаем, когда иррациональное изобилие чрезмерно повысило стоимость активов, которые затем стали подвержены неожиданным и длительным сокращениям, как это было в Японии за последнее десятилетие?

Гринспен написал в своей книге 2008 года, что эта фраза пришла ему в голову в ванной, когда он писал речь .

Ирония фразы и ее последствий заключается в широко распространенной репутации Гринспена как самого искусного практика Fedspeak, часто известного как Greenspeak, в современную телевизионную эпоху. Речь совпала с появлением специализированных финансовых телеканалов по всему миру, которые транслировали его комментарии в прямом эфире, таких как CNBC. Идея Гринспена состояла в том, чтобы скрыть свое истинное мнение в длинных сложных предложениях с непонятными словами, чтобы намеренно заглушить любую сильную реакцию рынка.

Эту фразу также использовал профессор Йельского университета Роберт Дж. Шиллер, который, как сообщается, был источником фразы для Гринспена. Шиллер использовал ее в качестве названия своей книги Irrational Exuberance, впервые опубликованной в 2000 году, где Шиллер утверждает:

Иррациональное изобилие является психологической основой спекулятивного пузыря. Я определяю спекулятивный пузырь как ситуацию, в которой новости о росте цен подстегивают энтузиазм инвесторов, который распространяется посредством психологического заражения от человека к человеку, в процессе усиливая истории, которые могли бы оправдать рост цен, и привлекая все больший класс инвесторов, которые, несмотря на сомнения относительно реальной стоимости инвестиции, тянутся к ней отчасти из-за зависти к успехам других, а отчасти из-за азарта игрока.

Основной технический график, отображающий значение индекса S&P500 в тройских унциях золота (текущее значение 1,82 на момент написания этой статьи), указывает на то, что бурный бычий фондовый рынок рушится.

Акции падают, золото достигает нового максимума, так как рынки реагируют на новые сенсационные пошлины Трампа, вводимые в духе Закона о тарифах 1930 года, Тарифа мерзостей 1828 года и более ранних тарифов, относящихся к эпохе Наполеоновских войн.

Закон о тарифах 1930 года, широко известный как тариф Смута-Хоули или тариф Хоули-Смута, был законом, который реализовал протекционистскую торговую политику в Соединенных Штатах. Спонсируемый сенатором Ридом Смутом и представителем Уиллисом К. Хоули , он был подписан президентом Гербертом Гувером 17 июня 1930 года.

Закон повысил тарифы США на более чем 20 000 импортируемых товаров.

Тариф 1828 года был также очень высоким протекционистским тарифом , который стал законом в Соединенных Штатах 19 мая 1828 года.

Противниками (южанами) он также назывался «тарифом мерзостей» из-за его влияния на экономику Юга. Он установил 38%-ный налог на некоторые импортируемые товары и 45%-ный налог на некоторые импортируемые виды сырья.

Тариф 1828 года был частью серии тарифов, которые начались после войны 1812 года и наполеоновских войн , когда блокада Европы заставила британских производителей предлагать товары в Америке по низким ценам, которые американские производители часто не могли себе позволить.

Первый защитный тариф был принят Конгрессом в 1816 году, а его ставки были увеличены в 1824 году.

Южные штаты, такие как Южная Каролина, утверждали, что тариф был неконституционным, и выступали против новых протекционистских тарифов, поскольку им пришлось бы платить, но северные штаты поддерживали их, потому что они помогали укреплять их индустриальную экономику.

--

С наилучшими пожеланиями,

Ваша любимая исследовательская группа @PandorraResearch 😎

SPX- рынок, похоже, нашёл локальное дно. На данный момент, я бы определил ситуацию словами "дым рассеялся". "Бомба" под названием "Трамп" уже взорвалась. И теперь, маятник качнулся в сторону восстановления разрушенного. Будут спасать, то что можно спасти и пытаться договориться. Процесс этот будет сложный и длительный. В любом случае, американскому президенту потихоньку придётся признать реальность, которая сотоит в том, что он здесь не один.А пока что, индекс упал ровно на 21% от пика и на 1% зашёл на территорию "медвежьего рынка". Новых вершин я в обозримом будущем не просматриваю, также пока не вижу причин для нового обвала. Скорее всего, на этих уровнях и выше мы застрянем надолго.

Обзор рынка США от 21.04.2025. Пауза перед возможным рывкомПрошедшая неделя на фондовом рынке США завершилась без единой динамики. Индекс S&P 500 временно остановил падение и перешёл в фазу боковой коррекции. На текущий момент наблюдается консолидация вблизи локальных минимумов — рынок ищет поводы для нового импульса.

В фокусе инвесторов — комментарии представителей ФРС, а также сезон корпоративной отчетности, который набирает обороты. Рынок по-прежнему остается под среднесрочным нисходящим давлением, но некоторые технические сигналы указывают на возможное дно.

🔍 Рыночные настроения

S&P 500 на прошлой неделе двигался в боковом диапазоне, завершив пятницу в красной зоне, но с минимальными изменениями. Инвесторы заняли выжидательную позицию в преддверии новых сигналов от ФРС и крупных компаний.

На этой неделе ожидается спокойный макроэкономический фон, что даёт рынку шанс “переварить” недавнюю турбулентность. Основное внимание — на выступления чиновников ФРС и квартальные отчеты таких гигантов, как Tesla, Meta, Alphabet и Intel.

Важно отметить, что после мощного отскока от локальных минимумов "падающие ножи" притормозили — это может быть сигналом формирования точки входа. Однако среднесрочно рынок всё ещё в фазе коррекции.

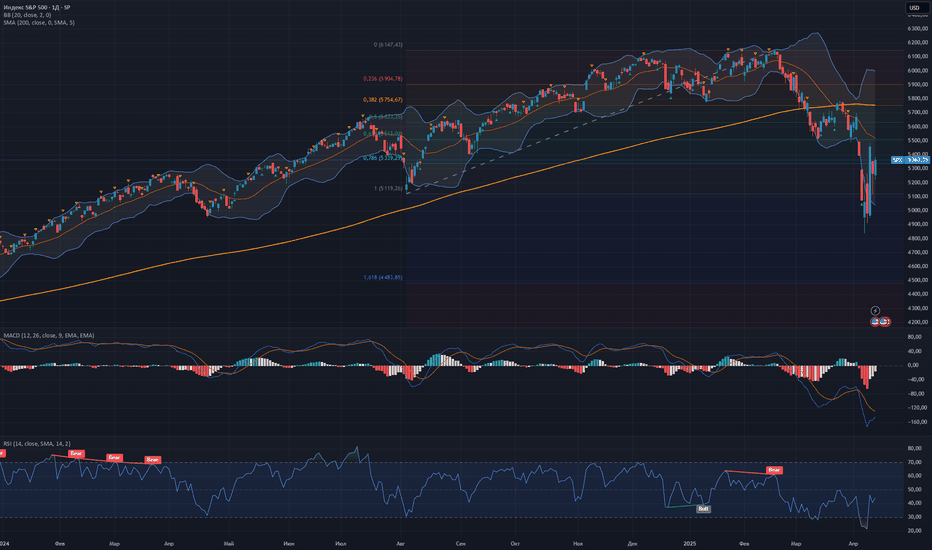

📈 Технический анализ

На дневном графике индекса S&P 500 цена стабилизировалась в диапазоне 5200–5300 пунктов после резкого падения.

Боллинджер : Цена вернулась внутрь канала, что указывает на возможное замедление волатильности.

SMA 200 : Индекс торгуется ниже 200-дневной скользящей средней, проходящей в районе 5700–5750 — это важная зона сопротивления.

MACD : Гистограмма вышла в положительную зону — сигнализируя о потенциальной смене тренда.

RSI : Осциллятор вышел из зоны перепроданности и движется в нейтральной зоне — рынок восстанавливается после перегретости вниз.

Ключевые уровни :

Поддержка : 5200 — при пробое вниз возможно возобновление снижения.

Сопротивление : 5450 — преодоление этого уровня откроет путь к 5700–5750 (зона 200-дневной SMA).

Общая картина указывает на потенциал для роста, но перед этим возможна краткосрочная консолидация или небольшая коррекция — “передышка” перед новым импульсом.

🌐 Перспективы и предстоящие события

Предстоящая неделя будет относительно спокойной в макроэкономическом плане. Важно обратить внимание на следующие события:

Продажи нового жилья (среда)

Продажи существующего жилья и заявки на пособие по безработице (четверг)

Индекс потребительских настроений Мичиганского университета (пятница)

Также продолжается сезон отчетностей — реакция на квартальные результаты может существенно повлиять на отдельные секторы и настроения в целом.

👉 Прогноз и рекомендации

Если рынок получит хоть немного обнадеживающих новостей — будь то отчетность или комментарии ФРС — это может запустить краткосрочный импульс вверх. Важно следить за уровнем 5450: его пробой станет триггером роста в сторону 5700–5750.

Умеренный оптимизм сохраняется, а текущая консолидация может быть использована для поэтапного входа в рынок, особенно по "голубым фишкам", которые находятся на сниженных уровнях.

⚠️ Напоминаю, что данный обзор подготовлен с использованием собственных аналитических инструментов и разработок, в том числе с применением искусственного интеллекта и не является персональной инвестиционной рекомендацией.

SUA500... 2 дороги... oдин путь. Здравствуйте Коллеги и трейдеры.

Нынешняя фрактальная структура еще окончательно не сформирована...

Я считаю, что уровень 6289 достигнут, и, думаю, произошла некоторая ценовая инерция... у нас старый инструмент... указаны уровни, выбирайте какой хотите, увидим реализацию...

Текущая фрактальная структура указывает на падение цены, интересно, что покажет мельница времени...?

Прочтите предыдущую статью, где я указал снижение цен... да, не Выбор редакции...

Это не инвестиционный совет, это способ оценить цену.

πtrue

S&P_17.04_4HСлом трендовой линии минуэтной волны (4) контр-трендового ралли и гэп вниз 16 апреля отдал прощальный поцелуй скользящей средней в 5393. Сигнал продажи был вчера и минуэтная волна (5) на начальных стадиях : микро волна 1 завершена и небольшой всплеск произойдет а микро-волне 2, после чего эту пену оптимизма смоет цунами развивающейся минуэтной волны (5) ниже 4802. Если 5303 будет нарушен, это будет означать, что контр-трендовое ралли субминуэтной волны с продолжит развитие до гэпа 2 апреля или 5537.

***

B,S- активные сигналы покупки, продажи(зеленый и красный ).

***

Любые заявления и рекомендации могут быть изменены без предварительного уведомления. Данные предоставлены из надежных источников, но не гарантируется, что они точные и полные.

Нет никаких утверждений, что будущие рекомендации будут столь же прибыльные, как прошлые или что не приведут к убыткам. Торговля фьючерсами сопряжена с высокими рисками и подходит не всем. Каждое заявление должно пониматься как строго гипотетическое и претензии о том , что счет не получил планируемую прибыль или убыток, не принимаются. Необходимо тщательно учитывать риск убытка прежде чем совершать любые сделки. Стоп лосс может не ограничить ваши убытки предполагаемой суммой .

S&P_16.04_4HАзия открыла день гэпом вниз, полка сопротивления 5494 9 апреля осталась неприступна для быков - сильный уровень, построенный по внутренним экстремумам. Покупки коммерческих хэджеров оказались не эффективны , эта когорта трейдеров последний раз перемещала свою чистую позицию в лонг в июле-сентябре 2024, когда индекс находился в коррекции , рассчитывая , что они купят дно . И в тот раз это сработало . Однако , сработает ли эта стратегия хеджеров и в этот раз - остается вопросом, но они несомненно считали что да, это подтверждают их доминирующие над крупными спекулянтами лонги. Таким образом , минуэтная волна (5) развивается, и самая длинная субминуэтная волна 3 структуры минуэтной (5) обновит минимумы ниже 4802. Приложен график Elliott Wave, показан высоковолатильный ETF TQQQ, с общим левериджом 1:3, это означает что 10% движения в базовом индексе S&P отражается в ETF как 30% движения. Удивительно, что ставка в этот высокорисковый актив в марте-апреле 2025 оказалась самой большой за 10 лет . Удача любит смелых ? Возможно … но когда пыль спекуляции осядет , наличные снова станут править балом . Сигнал покупки ликвидируется, открыт сигнал продажи.

***

B,S- активные сигналы покупки, продажи(зеленый и красный ).

***

Любые заявления и рекомендации могут быть изменены без предварительного уведомления. Данные предоставлены из надежных источников, но не гарантируется, что они точные и полные.

Нет никаких утверждений, что будущие рекомендации будут столь же прибыльные, как прошлые или что не приведут к убыткам. Торговля фьючерсами сопряжена с высокими рисками и подходит не всем. Каждое заявление должно пониматься как строго гипотетическое и претензии о том , что счет не получил планируемую прибыль или убыток, не принимаются. Необходимо тщательно учитывать риск убытка прежде чем совершать любые сделки. Стоп лосс может не ограничить ваши убытки предполагаемой суммой.

Как торговать на медвежьем рынке – часть 2В первой части этой серии мы узнали, как перестроить мышление и отношение к структуре рынка, чтобы грамотно торговать на медвежьем рынке. Суть не в том, чтобы извлечь выгоду из паники или вслепую гнаться за импульсом, а в адаптации к новой рыночной среде и поиске новых путей наименьшего сопротивления.

Сегодня же, давайте перейдем к конкретике. Мы рассмотрим две четкие, повторяющиеся установки, которые хорошо зарекомендовали себя во время нисходящего тренда. Во время медвежьих фаз эти подходы можно применять к индексам, отдельным акциям и даже валютам.

Установка #1: развороты на дневном графике при встречном сопротивлении

Это классическая установка на более старшем таймфрейме, которая часто наблюдается на ранних стадиях истощения медвежьего рынка или на более поздних стадиях нисходящего тренда, когда рынок снова разворачивается после временного отскока.

Базовая структура проста: ищите, где линия отскока наталкивается на скопление уровней сопротивления. Сюда могут входить:

Горизонтальный уровень сопротивления от предыдущего минимума колебания или зоны прорыва.

Закрепленный VWAP от недавнего максимума или пробоя.

Нисходящая скользящая средняя, обычно 21-или 50-дневная.

Как только цена достигает этой зоны пересечения, можно готовиться к изменению импульса.

На что обратить внимание

Не пытайтесь угадать вершину. Все, что нужно, – это подтвердить медвежью свечу и убедиться, что в игру вступили продавцы. Как это может выглядеть:

Медвежья свеча поглощения.

Формирование свечного паттерна «вечерняя звезда».

Длинный восходящий фитиль, особенно если он совпадает с отказом от VWAP или снижающейся скользящей средней.

Как только эта свеча сформируется, следующим шагом будет подтверждение – более низкое закрытие на следующий день, в идеале – пробитие минимума триггерной свечи. После этого самое время подумать о входе с аннулированием выше недавнего максимума колебания или выше зоны сопротивления.

Недавние примеры:

Дневной свечной график индекса доллара (DXY)

Предыдущие результаты не являются гарантией прибыли в будущем

Дневной свечной график S&P 500 (US500)

Предыдущие результаты не являются гарантией прибыли в будущем

Почему это эффективно

Медвежьи рынки определяются неудачными ралли. И это не случайно – они часто стопорятся на четко видимых уровнях. И когда вы сталкиваетесь с несколькими видами сопротивления, это формирует четкую точку принятия решения. И в этот момент главное значение имеет реакция. Если покупатели не могут прорваться, продавцы берут ситуацию под контроль. А поскольку многие трейдеры наблюдают за одной и той же областью, это часто приводит к продолжению активных торгов.

Мы же не пытаемся попасть в первые ряды. Мы ловим вторую волну – возобновление нисходящего тренда после неудачного отскока.

Установка #2: внутридневные пробои уровней консолидации

Вторая установка переключает внимание на более младшие таймфреймы – как правило, на часовой график – и строится вокруг простых моделей консолидации, за которыми следуют пробои. Тут в качестве ориентиров можно использовать 9- и 21-периодные EMA.

Эта установка начинает работать примерно в середине тренда – когда рынок уже развернулся вниз, и вам нужно торговать на импульсе после паузы или незначительного отката.

Структура установки

Цена шагнула вниз и вступила в фазу жесткой консолидации – часто это выражается в боковом канале или нисходящем треугольнике.

На этом этапе цена начинает скручиваться чуть ниже 9- и 21-периодной ЕМА, которые могут начать выравниваться или разворачиваться.

На этом этапе объем торгов часто падает, так как участники ожидают движения в нужном им направлении.

Тут мы ищем очевидный прорыв ниже диапазона консолидации, в идеале с сильным часовым закрытием. Часто может последовать повторное тестирование уровня пробоя, что дает второй шанс войти с меньшим риском.

Недавние примеры:

Нефть Brent (UKOIL), часовой свечной график

Предыдущие результаты не являются гарантией прибыли в будущем

ARM (часовой свечной график)

Предыдущие результаты не являются гарантией прибыли в будущем

Вход и маневрирование

Триггером для входа является первый очевидный прорыв и закрытие ниже минимума диапазона. Стопы можно расположить чуть выше максимума диапазона или выше 21-периодной ЕМА. Все зависит от вашего таймфрейма и склонности к риску.

Цели можно установить с учетом предыдущих минимумов волатильности или прогноза движения, основанного на высоте консолидации.

Это установка на продолжение импульса, поэтому разворота тренда здесь не требуется, достаточно возобновления существующего тренда.

Почему это эффективно

На медвежьих рынках краткосрочные модели консолидации, которые формируются чуть ниже уровня сопротивления, часто действуют как перевалочные пункты. Именно на них рынок делает паузу, переваривает последнее движение, а затем продолжает движение. Эти прорывы могут быть быстрыми и безошибочными, особенно когда рынок в целом находится под давлением.

Главное – терпение. Не открывайте сделку при появлении первой свечи внутри диапазона. Дождитесь формирования структуры, позвольте EMA определять направление тренда и действуйте, когда цена подтвердит это решительным прорывом.

Комбинируем обе настройки

Вы сможете эффективно торговать на медвежьем рынке, если научитесь комбинировать эти настройки на разных таймфреймах.

Можно наблюдать отскок к сопротивлению и формирование свечи разворота на дневном графике (Установка #1), а затем перейти к часовому графику и поймать пробой консолидации (Установка #2), который соответствует более общему тренду. Вот где структура сочетается с таймингом – и шансы меняются в вашу пользу.

Вернемся к общей картине

Обе эти установки основаны на одном принципе: медвежьи рынки дают вам ясность, как только вы перестаете пытаться предсказать дно.

Когда общий тренд нисходящий, отдельные прыжки – это возможность перезагрузиться, а не повод изменить отношение к тренду. Структура значит намного больше. Подтверждения значат не меньше. А заблаговременное планирование вашего входа и выхода – это то, что позволяет сохранять объективность.

Отказ от ответственности: данные предназначены исключительно для информационных и образовательных целей. Предоставленная информация не является инвестиционной рекомендацией и не учитывает индивидуальные финансовые обстоятельства или цели какого-либо инвестора. Любые данные о прошлых показателях не могут быть гарантией результатов в будущем. Каналы в социальных сетях не предназначены для резидентов Великобритании.

71%–82.67% аккаунтов розничных инвесторов теряют деньги при торговле CFD c Capital.com Group. Убедитесь, что вы понимаете, как работают CFD, и готовы столкнуться с высоким риском потери денег.

Полка 4812$Мысли о пошлинах и вообще обо всем этом шуме.

Не думаю, что эта торговая война с Китаем завершится быстро, Китай серьезный соперник и сможет потерпеть и даже ответить в ущерб своим интересам.

Вопрос гордости и значимости на политической мировой арене.

К тому же, кто идет на переговоры не стрельнув ни разу в ответ, желательно больно и по близкому кругу Трампа, чтобы те в свою очередь начали клевать ему мозг.

Вот после того как все будут на пределе, начнется торговля и "обмен пленными".

Уровень 4812$ очень важный, психологически, пробой его будет означать смену глобального тренда, как минимум на боковик, как максимум на шорт сценарий.

Сколько все это продлится? По лайт сценарию 2-4 недели, если "упрутся рогом" и запустят цепную каскадную ликвидацию бизнес процессов, то 2-3 месяца, до осени.

Выход у США QE и печать денег. Посмотрим как быстро ФРС сдастся, почему то мне кажется, что истинная цель именно это, а не торговый баланс США и Китая :)

Да есть ЕС, Индия и другие страны, но на мой взгляд они менее значимы в данной войне и основное противостояние будет с Китаем!

Ближайший глобальный уровень в случае продолжения коррекции 4118$ (тут будет очень больно)

Обзор рынка США от 14.04.2025. Коррекция или начало разворота?Прошедшая неделя принесла частичное восстановление американскому фондовому рынку после резкого снижения. Индекс S&P 500, после падения к отметке 4835, сумел восстановиться до 5363,35, что составляет примерно треть от глубины коррекции. Паника на рынках ослабла, и на смену ей пришли более спокойные настроения, однако говорить о завершении коррекции пока рано.

🔍 Рыночные настроения

Торговая неделя завершилась ростом, но этот рост все ещё воспринимается как восстановление внутри нисходящего движения. Индекс находится ниже 200-дневной скользящей средней, что технически говорит о продолжающейся коррекции.

RSI вышел из зоны перепроданности и на текущий момент составляет 44,31, показывая восходящее движение, но всё ещё оставаясь ниже нейтральной отметки 50.

MACD продолжает восстанавливаться: гистограмма растёт, хотя остаётся ниже нуля. Это может сигнализировать о начале фазы восстановления, но без уверенного сигнала на разворот.

Позитив добавила новость о том, что администрация Дональда Трампа исключила смартфоны, ноутбуки, чипы памяти и другую электронику из списка товаров, облагаемых тарифами. Это стало важным триггером для технологического сектора.

📈 Технический анализ

Индекс S&P 500 восстановился после мощного импульса вниз и вернулся в пределы канала Боллинджера, что свидетельствует об ослаблении волатильности. Однако пока цена остаётся ниже 200-дневной SMA, речь идёт скорее о коррекционном отскоке, чем о полноценном развороте.

Ключевые уровни:

Поддержка: 4835

Сопротивление: 5500 (возможное тестирование)

Второй не закрытый гэп выше может стать целью краткосрочного движения.

Индикаторы:

RSI: 44,31 — отскок от зоны перепроданности, но до зоны силы ещё далеко.

MACD: гистограмма растёт, но остаётся ниже нуля, линия сигнала пока не пересечена.

Объемы торгов: снизились, что говорит о завершении панических распродаж и переходе к более размеренной фазе.

🌐 Перспективы и предстоящие события

Эта неделя насыщена важной макроэкономической статистикой и выступлениями представителей ФРС:

15 апреля - Данные по розничным продажам.

16 апреля - Промышленное производство и загрузка мощностей.

17 апреля - Число заявок на пособие по безработице.

18 апреля - Индекс уверенности потребителей от Мичиганского университета.

Кроме того, состоятся выступления членов ФРС — Харкера, Уоллера и Пауэлла, которые могут повлиять на ожидания по будущей политике. Также начался сезон корпоративной отчетности — на этой неделе отчитаются крупные банки и технологические компании.

👉 Прогноз и рекомендации

Пока индекс не закрепится выше 200-дневной скользящей средней, мы остаёмся в фазе коррекции. Текущий рост — это скорее технический отскок. Однако наблюдается позитивная динамика по индикаторам, снижение паники и выход из зоны перепроданности.

Инвесторам стоит рассматривать защитные активы — облигации и бумаги из стабильных секторов — как основу для текущего позиционирования. Вход в рискованные активы имеет смысл только после подтверждения устойчивости нового восходящего тренда.

⚠️ Напоминаю, что данный обзор подготовлен с использованием собственных аналитических инструментов и разработок, в том числе с применением искусственного интеллекта, и не является персональной инвестиционной рекомендацией.

S&P 500: Весна — Настало время перемен?Начнем с того, что уже полтора года наблюдается восходящее движение, которое мы сейчас тестируется на 2-х ключевых уровнях:

Несмотря на политическую и фискальную волатильность, у нас сформировался выход из восходящего канала(то что белыми границами): сильная свеча на продажу в четверг, которая пробилась в границу более «выразительного» восходящего тренда к концу недели. Итог - произошёл отскок.

Однако на этой неделе, особенно к её завершению, может сформироваться аналогичный уровень, который полгода назад вызвал интересную коррекцию. Речь идет об ожидании безработицы на уровне 4% – на фоне более слабых данных по пособиям и сохранения высокой процентной ставки...

...Мы можем столкнуться с той же динамикой, что наблюдалась в августе — история имеет тенденцию повторяться.

«Трампоконсолидация»

Взглянем подробнее на «трампоконсолидацию», которая бездвижно сохраняется уже 4 месяца.

Цена, не сказать, что движется в узком диапазоне, но такое оно и есть, и что интересно: структура «умных денег» несколько раз ломается, причем подряд (CHOCH-CHOCH-CHOCH), но дальнейших подтверждений в виде пробоя ключевых уровней (BMS) или сдвига структуры (SMS) не происходит.

В результате рынок остаётся без чёткого направления, а краткосрочные импульсы не приводят к формированию полноценного тренда. Отсутствие явных сигналов (BMS, SMS) затрудняет прогнозирование, и участники рынка вынуждены ловить свои стопы...

Кроме того, после прихода Трампа (если брать максимум ноября как ориентир) наблюдалось увеличение волатильности в сторону медведей , то есть продавцы были чуточку сильнее.

Паттерны

Если говорить про паттерны, то классическая формация «голова и плечи» не исполнилась((

Вместо этого текущая консолидация формирует «квадрат», где можно выделить уже и две вершины, а возможно, появление и третьей.

А если получится так, что цена будет четыре раза касаться верхних уровней, это может указывать на многократное тестирование сопротивления, что нельзя расценивать как ослабление бычьего тренда.

Объемы!

Со стороны продавцов наблюдается сильная аккумуляция. Если эта сила пойдет ниже, произойдёт резкий разворот – индекс может опуститься до 5200.

Несмотря на то, что последняя свеча показала высокий, правильный объём на покупку, в течение последнего года мы чаще ассоциировали рынок с "объемными" медвежьими свечами, а агрессивных на покупку не было (до сегодня).

При этом, текущий уровень был достигнут за одну неделю (полторы), что дополнительно подтверждает возможность дальнейшего снижения - продавцов сейчас много…

Скользящие Средние

Если смотреть на скользящие средние, то видно, что более длинный период (например, 100-периодная линия) оказывает значительное влияние: черная линия, которая трижды выступала в роли поддержки, была пробита и закрылась около своего значения.

При этом ранее волатильность коррекции составляла около 7%, а сейчас мы наблюдаем топтание в районе 4–5% – значит, мы прошли только половину пути...

ВАЖНО:

В течение всего времени рынок быстро отыгрывал коррекции (продавцы быстрее покупателей), так что возникает вопрос: повторим ли мы историю? Можно утверждать, что одним из признаков пузыря является сильное отклонение скользящих средних, но об этом мы поговорим в конце и докажем немного по-другому, через другое визуальное восприятие.

Индикаторы

Еще чуть анализа (можно было еще 1001 индикатор налепить — пади гадай что):

- Локальной «переклёпанности» структуры нет: рынок не сломал свою текущую конфигурацию и остаётся в умеренной коррекции-аккумуляции.

- Интересно, что trailing ATR начинает сигнализировать о смене тренда – хотя в прошлый раз, когда была формация «голова и плечи», сигнал был ложный.

- Кроме того, MACD и Chaikin указывают на ослабление бычьего импульса: гистограмма MACD снижается, а Chaikin демонстрирует уменьшение притока капитала. Например, тот рост, который наблюдался после образования «головы и плечи», сейчас практически сошел на нет.

На более длительном таймфрейме также наблюдаются интересные дивергенции – MACD и Chaikin демонстрируют расплывчатое движение, что указывает на неопределённость силы текущего тренда.

Если обратить внимание на недельный график и рассмотреть последнюю свечу, то, если эта свеча «съедается» (поглощается) последующими барами, это станет сильным сигналом для формирования нисходящего тренда. Продавцам – по одному место надают, то, что упустили в августе).

Фибоначчи и Баффетт

Если взглянуть на сетку Фибоначчи, то при прорыве текущей «трампо-аккумуляции» (прямоугольной зоны консолидации) индекс потенциально может устремиться к отметке 6500, соответствующей уровню 1.618 (Golden Ratio Extension). Исторические данные показывают, что, как раз, при достижении подобных значений в прошлом уже возникала коррекция с ощутимой волатильностью.

При этом, на более высоких таймфреймах индикаторы (MACD, Chaikin и т.д.) пока не дают чёткого сигнала о завершении тренда или формирования «схлопывающей» дивергенции, что позволяет рынку сохранять бычий настрой. Коррекция может и не начаться в ближайшее время…

Если же обратиться к индикатору Баффетта, он продолжает бить рекорды на протяжении длительного времени, при этом сам инвестор постепенно увеличивает долю кэша.

Проблема в том, что никто не знает точный момент, когда крупные игроки решат выйти с рынка. Однако очевидно, что «вечное» удержание позиций в их планы вряд ли входит – рано или поздно начнётся фиксация прибыли, которая может запустить волну коррекции.

___________________________

Кластеризация — Заключение

Не прошу сейчас вдаваться в тонкости — эта тема станет основой отдельного поста.

Постараемся к следующей неделе представить код на Pine Script или разработать функционал через Telegram-бота, который позволит автоматически анализировать исторические цены путём кластеризации значений различных технических индикаторов.

Код позволит определить, с какой технической особенностью менялась цена и какие «кластеры» при этом формировались – по скользящим средним и другим показателям.

Грубо говоря, создаются некие паттерны, аналогичные формациям-фигурам, только на основе исторических данных и их распределения (кластеризации).

Если вкратце, взгляните на графики (охватывающие период с 2003 по 2008 год до кризиса и текущую ситуацию – они похожи, длина схожа!). После прорыва уровня (по аналогии с золотым сечением - там это уровень 1-ого максимума) цена меняет свою «психологию»: появляются новые кластеры, так как скользящие средние начинают вести себя иначе.

Как уже отмечалось, когда котировки резко растут, между скользящими средними и ценой возникает заметный разрыв, что можно рассматривать как сигнал формирования ценового пузыря.

Можно сказать, что данный анализ носит в первую очередь визуальный характер, и его необходимо проверять, исследуя и тестируя выявленные собой закономерности. Но, согласитесь, если меняется класс ценового движения, меняется и его философия – а это уже тема для размышлений.

Спасибо!

Продолжаю ловить дно / отскокТекущий обвал очень напоминает по своей структуре мини-обвал августа прошлого года. Если натянуть фибу на отскок, то мы увидим, что коррекция августа завершилась на отметке 2.618 - мы сейчас на той же самой отметке (На SPX цена немного не дошла, но на US500 дошла и тогда, и сейчас). Это сильный разворотный уровень, и цена допадала до дневной поддержки, так что можно было бы предположить, что мы достигли дна.

Однако Насдак и Доу Джонс немного не дошли до своих 2.618, и слабое завершение недели указывает на то, что в понедельник мы снова откроемся с гэпом вниз. В августе у нас был нисходящий канал, из которого цена сделала ложный выход вверх, а затем пробила его вниз, образовав более широкий канал. Сейчас, как видно на графике, очень похожая картина.

Мы почти дошли до трендовой, проложенной через дно октября 2022 года и дно октября 2023 года. Там же пролегает VWAP от дна октября 2022 года.

Беря всё это во внимание, считаю, что мы можем нащупать дно в районе 4950-4900.

Я знаю, что многих манит уровень 4800, там очевидная поддержка - в худшем случае допадаем туда и наверняка увидим от этого уровня какой-то отскок. С другой стороны, любой намёк на позитив с текущих отметок может дать очень быстрый откат к уровню 5500. Поэтому считаю, что краткосрочно лонговать на текущих отметках безопаснее, чем шортить.

S&P_10.09_10.04…..Пробой 5602 аннулирует продажу и позиция будет развернута в лонг, ниже 5602 остается мало шансов . Волновая структура будет пересмотрена при пробое этого уровня …..

***

B,S- активные сигналы покупки, продажи(зеленый и красный ). Зеленый S - условный сигнал.

***

Любые заявления и рекомендации могут быть изменены без предварительного уведомления. Данные предоставлены из надежных источников, но не гарантируется, что они точные и полные.

Нет никаких утверждений, что будущие рекомендации будут столь же прибыльные, как прошлые или что не приведут к убыткам. Торговля фьючерсами сопряжена с высокими рисками и подходит не всем. Каждое заявление должно пониматься как строго гипотетическое и претензии о том , что счет не получил планируемую прибыль или убыток, не принимаются. Необходимо тщательно учитывать риск убытка прежде чем совершать любые сделки. Стоп лосс может не ограничить ваши убытки предполагаемой суммой.