AVGO - то без чего нельзя NASDAQ:AVGO Вот пример поста для X (Twitter) или Telegram:

🔍 AVGO (Broadcom Inc.)

Американский технологический гигант, один из лидеров в производстве полупроводников и решений для связи, дата-центров и беспроводных сетей. Ключевой игрок в эпоху AI и 5G.

🎯 Моя цель: купить сейчас, продать по $205.

Краткосрочная идея — на фоне сильного спроса в секторе и позитивных ожиданий по отчётности.

Medtronic plc (MDT) — потенциальный сценарий развития 1WMedtronic plc (MDT) — потенциальный сценарий развития:

На недельном графике видно пробитие восходящей трендовой линии. Текущая зона (83.14) может быть лишь ретестом пробитого уровня. При продолжении снижения, ближайшие цели могут находиться в районе 76.00 и 68.83, что совпадает с предыдущими уровнями поддержки.

Фундаментально:

Медтроник — один из крупнейших производителей медицинского оборудования в мире.

EPS (прибыль на акцию): 3.21

P/E (коэффициент цена/прибыль): ~25

Дивидендная доходность: ~3.5%

Основные риски: снижение спроса на устройства, регуляторные барьеры, высокая конкуренция.

Medtronic plc (MDT) — Potential Price Scenario 1WOn the weekly chart, we see a breakdown of the rising trendline. The current level (83.14) could be a retest of the broken structure. If downward momentum continues, the next key targets could be 76.00 and 68.83, aligning with previous support levels.

Fundamentally:

Medtronic is one of the world's largest medical device manufacturers.

EPS: 3.21

P/E ratio: ~25

Dividend yield: ~3.5%

Key risks: demand slowdown, regulatory pressure, and competition.

American Eagle Outfitters MonthlyТехника: Выход из нисходящего треугольника, поддержка $9.66 – $6.67. Индикаторы показывают перепроданность, но тренд остается медвежьим.

Фундамент: Потребительские расходы падают, Q1 2025 начался слабее прогноза. Несмотря на прибыльный праздничный сезон, продажи снизились. Компания сокращает затраты и снижает зависимость от китайского импорта.

❗ Ключевая поддержка: $9.66.

Если понравился пост, поставь ракету 🚀

Больше информации в телеграмм-канале по ссылке в шапке профиля

Вебинар 21/03 информация в канале

Apple Прогноз движения цены акций Apple (AAPL):

На недельном таймфрейме наблюдается восходящий тренд , подтвержденный синей трендовой линией.

Возможные сценарии:

Бычий сценарий :

Пробой 199.23 цель линия сопротивления(красный) ориентир уровень 219, после пробоя линии сопротивления цель роста 236.92.

Далее после пробоя 260.24 роста Цель $295.84 при сохранении восходящего импульса, откат стоит предусмотреть на 282.08.

Медвежий сценарий :

Падение ниже 169.32→откат на 148.09, критический уровень $134.79

Не понятно🤗

Пока не знаю окончание это коррекции или нет, но в любом случае нужен отскок к предыдущей 4 подволне.

Вообще по Амер рынку жду продолжение снижение, так что скорее всего это будет лишь отскок. Компания мне нравится по своим показателям и упала уже прилично, поэтому открываю идею на лонг.

Моя первая цель - рост к 84$

Китайское пиво...09/04/2025

Китайская пивоварня, для внутреннего китайского употребления.

Регулярно выплачивает дивиденды.

Данная акция торгуется на американской бирже

С 05/2024 создался (предположительно!!!) треугольник,, минимум НЕ ОБНОВИЛСЯ.

ГИПОТЕЗА:

акция закончила цикл снижения с 2021 года и разворачивается вверх.

Если это действительно "трейдерский" треугольник и начнётся его отработка, то ближайшая ценовая цель - 9,5-10,0

полная отработка этой фигуры - уровень 11,70 - 12,0

Торговля внутри треугольника сопровождается заметным повышением торговых объёмов...

Дневной график:

MYNZ — Отчет 15 апреля как триггер роста.NASDAQ:MYNZ (Mainz Biomed) — биотехкомпания, специализирующаяся на молекулярной диагностике в частности, рак толстой кишки.

15 апреля ожидается финансовый отчет, и по предварительным прогнозам, он может оказаться позитивным, что способно стать мощным катализатором для роста котировок.

На графике формируется нисходящий клин (bullish wedge) — один из наиболее надёжных паттернов разворота.

MACD и RSI указывают на возможную смену тренда — особенно видно расхождение по индикаторам и выход RSI из зоны перепроданности.

Текущая цена: $3.06

Зона поддержки и стоп: $2.92 – $2.62

TP1 (цель 1): $5.16 — первая зона сопротивления

TP2 (цель 2): $8.07 — более глобальная цель

Стоп-лосс: ниже уровня $2.62

Если отчёт действительно будет сильным и произойдёт пробой клина вверх — это может стать началом мощного аптренда.

Потенциал движения в среднесрочной перспективе: +60–150%. Отличное соотношение риск/прибыль.

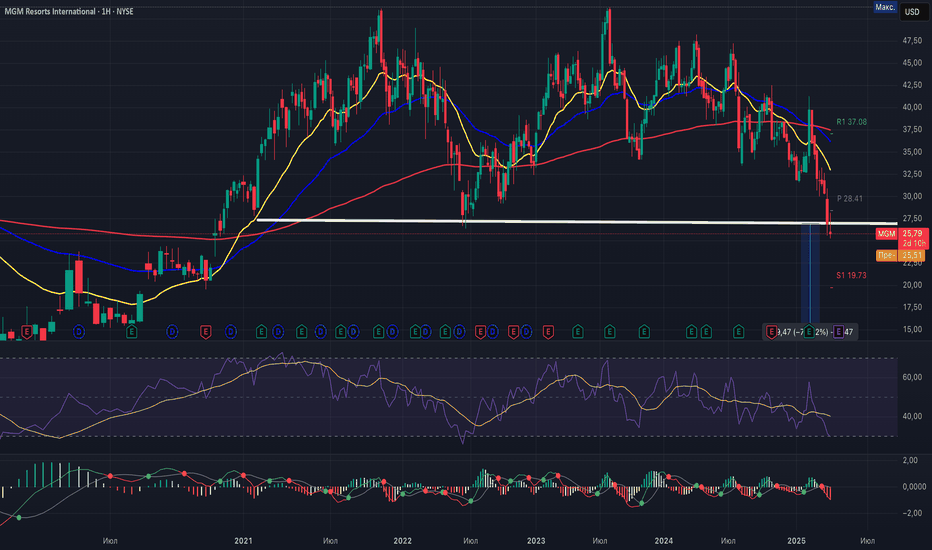

MGM ШОРТ - вероятность падения 70% Одна из сделок которую мы открыли в премиум-канале и которую еще не поздно открыть.

✅MGM Resorts International #MGM Через свои дочерние компании осуществляет деятельность в сфере игр и развлечений в США, Китае и по всему миру.

📊 ФУНДАМЕНТАЛЬНЫЙ АНАЛИЗ

🔴Сильно недооценена, с посредственным балансом.

🔴Торгуется на 49,4% ниже нашей оценки справедливой стоимости

🔴Прогнозируется рост прибыли на 4,63% в год.

🔴Торговля по хорошей стоимости по сравнению с аналогами промышленности

🔴Аналитики сходятся во мнении, что цена акций вырастет на 86,5%

🟢Имеет высокий уровень долга

🟢Норма прибыли (4,3%) ниже, чем в прошлом году(7,1%)

🛠 ТЕХНИЧЕСКИЙ АНАЛИЗ

📉 ШОРТ

▪️Цена находится ниже 50 и 200 EMA на Д ТФ

▪️Крест смерти на EMA

▪️MACD ниже своей сигнальной линии и негативен.

▪️RSI- ниже отметки 50.

▪️RSI - медвежья дивергенция на Н ТФ

▪️MARRibbon - развернулся и раскрылся на Н ТФ

▪️Пробой поддержки “М” паттерна на Н ТФ

↗️ ТРЕЙД

🎯Первая целевая цена $ 19.76

🎯Вторая целевая цена $ 8.70

🔽 Потенциал падения 72%

💼 Портфель #активное_управление

⚠️ Публикуемые идеи не являются инвестиционными рекомендациями, это лишь частное мнение автора блога.

Круговорот Майкрософт на 320-340Идея НЕЙТРАЛЬНАЯ, где показано обоснованное опасение обвала. Такое происходило и с лучшими компаниями. Вероятность , на данный момент, что такое произойдёт , почти нулевая. Но давайте для начала увидим, как удержит 200-недельная поддержка, которая по сути всё и определит. Трендовая (как по мне) уже вторична, но тоже показательная будет. Ладно, посмотрим. Это скорее будет интересно посмотреть на идею иже после того, как пройдёт 2025-й год.

Готовы к супер Карам? #Обзор #LI

🚘 LI Auto - отличный Китайский, премиальный автопром!

Pro Фундаментал:

🫡 Компания делает действительно качественные кары, доход больше года как идет вверх, отчеты стабильно радуют, долговая нагрузка так же снижается. Новостной фон по компании позитивный, у них есть хорошие решения по увеличению запаса хода, используются много крутых фишек в самой машине, достойный конкурент любой Тесле и выглядит сильно приятнее.

По Технике:

🔼 На общем форе актив достаточно хорошо скорректировался и пришел на сильную наклонную + рядом еще и сильный уровень, это 19.8 и уровень 17.9 откуда должен пойти рост, в целом график находится в широком боковике и потенциал уйти сильно выше текущих максимумов вполне имеется, если экономика Китая пойдет в рост и начнет в целом двигаться наконец то.

По RSI:

📉 Перепродан и готов в бой!

✔️ Цели: 25, 31, 36, 41, 47, 56, 62

Подписочка и лайки!

Ценовая магия Temu: разрушена тарифами?PDD Holdings, материнская компания популярной платформы электронной коммерции Temu, столкнулась с серьёзной операционной проблемой после недавнего введения США жёстких тарифов на китайские товары. Эти торговые меры, в частности отмена правила «de minimis» для китайских посылок, напрямую угрожают сверхдоступной бизнес-модели, которая обеспечила стремительный рост Temu на американском рынке. Устранение прежнего беспошлинного порога в $800 для отдельных посылок наносит удар по логистической и ценовой стратегии компании.

Воздействие связано с введением чрезвычайно высоких тарифов на эти ранее освобождённые от пошлин мелкие посылки. Сообщается, что ставки могут достигать 90% от стоимости товара или включать значительную фиксированную плату, что фактически лишает Temu её ценовых преимуществ при прямых поставках от китайских производителей. Это фундаментальное изменение ставит под сомнение финансовую устойчивость модели Temu, основанной на беспошлинном доступе для доставки товаров по минимальным ценам американским потребителям.

В результате значительное повышение цен на товары Temu кажется почти неизбежным, поскольку PDD Holdings вынуждена справляться с новыми издержками. Хотя официального заявления от компании пока нет, экономическое давление говорит о том, что дополнительные расходы, вероятно, будут переложены на потребителей, что может подорвать ключевое конкурентное преимущество Temu и замедлить её рост. Теперь перед PDD Holdings стоит критически важная задача — адаптироваться к изменившемуся торговому ландшафту и скорректировать стратегию, чтобы сохранить свою позицию на рынке в условиях усиливающегося протекционизма и геополитической напряжённости.

Аппаратчик Трамп говорит: «Нет! Ещё больше проблем» для AmazonНовые тарифы президента Трампа оказали существенное негативное влияние на показатели акций, выручку и прибыль Amazon, в первую очередь из-за возросших издержек и сбоев в цепочке поставок.

Ниже представлен подробный анализ этих эффектов.

Влияние на показатели акций Amazon

Акции Amazon значительно упали после объявления тарифного плана Трампа. Акции компании упали почти на 7% в течение двух дней после объявления и упали почти на 21% с начала года. Эти тарифы усугубили существующие проблемы для Amazon, которая и так испытывала трудности в начале 2025 года, потеряв 13% стоимости акций в первом квартале. Пострадал и более широкий рынок: акции технологических компаний резко упали, поскольку инвесторы отреагировали на опасения по поводу более высоких издержек и инфляции.

Проблемы с доходами

Зависимость Amazon от китайских поставщиков товаров сделала ее особенно уязвимой для недавно введенных тарифов. Более 50% ведущих сторонних продавцов Amazon находятся в Китае, и многие из их продуктов облагаются высокими импортными налогами, включая 34%-ный тариф на китайские товары. Эти тарифы увеличивают стоимость доставки для значительной части инвентаря Amazon, заставляя продавцов либо брать на себя дополнительные расходы, либо перекладывать их на потребителей через более высокие цены. Это может привести к снижению потребительского спроса, поскольку более высокие цены могут отпугнуть покупателей от покупки товаров на платформе Amazon.

Кроме того, отмена освобождения от пошлин на незначительный импорт — ранее выгодная для таких дисконтных платформ, как Temu и Shein — нарушила стратегию конкурентного ценообразования Amazon. Хотя это изменение может уравнять шансы среди платформ электронной коммерции, оно также повышает операционные расходы для продавцов на торговой площадке Amazon, которые полагались на эти освобождения.

Давление на прибыль

Прогнозируется, что тарифы сократят годовую операционную прибыль Amazon на 5–10 млрд долларов из-за возросших расходов на товары. Goldman Sachs оценивает, что эти расходы могут вырасти на 15–20%, что еще больше подорвет прибыльность. Хотя Amazon исторически поддерживала более низкие цены по сравнению с конкурентами, поглощение этих возросших расходов без значительного повышения цен может оказаться неустойчивым в долгосрочной перспективе.

Более того, опасения возобновления инфляции из-за торговой политики Трампа могут еще больше ослабить покупательную способность потребителей. Это, вероятно, приведет к снижению объемов продаж и дополнительному давлению на маржу прибыли во всех розничных операциях Amazon.

Потенциальные стратегии смягчения

Чтобы противостоять этим проблемам, Amazon может реализовать несколько мер:

Переговоры с поставщиками. Компания могла бы договориться с поставщиками о разделении бремени возросших затрат на вводимые ресурсы, а не нести их полностью.

Корректировка цен. Выборочное повышение цен на определенные продукты может помочь компенсировать рост затрат, не отталкивая при этом полностью клиентов.

Диверсификация цепочки поставок. Отход от поставок из регионов с высокими тарифами, таких как Китай, или сосредоточение внимания на внутренних поставщиках может снизить подверженность торговым сбоям.

Фокус на услугах. Облачное подразделение Amazon, AWS, вносит значительный вклад в его операционный доход (58% в четвертом квартале 2024 года) и остается в значительной степени не затронутым тарифами. Повышенное внимание к AWS может помочь смягчить убытки от розничных операций.

Техническая проблема

Основной технический график указывает на медвежий рынок в развитии, с почти 30% потенциалом дальнейшего снижения, до основной поддержки 10-летней SMA .

Заключение

Тарифы Трампа создали существенные препятствия для Amazon, увеличив издержки и нарушив ее цепочку поставок. Эти проблемы привели к падению акций, снижению потенциала доходов и значительному давлению на прибыль. Пока Amazon изучает стратегии смягчения, такие как переговоры с поставщиками и диверсификация, долгосрочное воздействие будет зависеть от того, насколько эффективно компания адаптирует свои операции в условиях продолжающейся торговой напряженности.

--

С наилучшими пожеланиями «аппаратчика»,

исследовательская группа @PandorraResearch 😎