Анализ цен на золото 16 апреляЦена на золото достигла ATH и остановки не предвидится

Единственная безопасная торговая стратегия — дождаться повторного тестирования сильных зон покупки, чтобы ПОКУПАТЬ.

Не существует конкретной стратегии, когда золото находится в текущем ценовом диапазоне. Сегодняшняя стратегия ориентирована на покупку в районе 3275-3273. Лучшая зона для ПОКУПКИ сегодня — 3246-3244. 3313 — это заметная зона сопротивления Фибоначчи, прорыв этой зоны приведет к тому, что золото направится к следующей зоне Фибоначчи около 3350.

Желаю вам успешного торгового дня.

Фьючерсы

Юань Рубль | Фьючерсный контракт #CNY - 6.25 | Продажа#CNY - 6.25💴

📢В настоящий момент актив продолжает демонстрировать нисходящую тенденцию, на фоне которой преимущественно следует рассматривать короткие позиции. На этой неделе актив сформировал крупный дневной объем сопротивления на ценовой отметке 11.721, после чего цена показала возврат за уровень с последующим закреплением и нисходящим движением. При такой формации наиболее оптимально рассмотреть вход в короткую позицию на ретесте данного уровня. Как показывает практика, цена инструмента может немного не дотянуться до самого уровня, и начать показывать преждевременную реакцию, так как уровни подобного характера имеют свойство отрабатывать себя как "область". По этой причине цена ордера размещена с запасом вниз. Стоп лосс, по правилам нашего торгового алгоритма, мы убираем за следующий уровень сопротивления 11.862. Таким образом мы обеспечим нашу позицию дополнительными гарантиями защиты.

📌Параметры ордера:

▫️Тип ордера: sell limit (лимитная продажа)

▫️Точка входа: 11.700

▫️Стоп лосс: 11.904

▫️Тейк профит: 11.291

🚀Говоря о целях наших продаж, в первую очередь следует отметить уровень поддержки, сформировавшийся в ключевом моменте движения цены на отметке 11.538, к которому сейчас подходит цена. От данного уровня мы ожидаем увидеть локальную восходящую реакцию, на фоне которой сработает наши лимитный ордер. Так как в то время, как наша позиция будет открыта, уровень 11.538 будет тестироваться повторно, высока вероятность его пробития, за счет чего потенциал падения увеличивается до следующего уровня поддержки 11.291, где следует разместить итоговый тейк профит.

Дату истечения на ордер выставляем на конец текущего торгового дня. Сделка по тренду с соблюдением всех правил нашего торгового алгоритма. Как только ордер уйдет в работу, будет полное сопровождение позиции. Соблюдайте риски! Желаю всем профита и отличного настроения🌝

Сегодняшняя целевая цена на золото составляет 3400.Сегодняшняя целевая цена на золото составляет 3400.

В любом случае, вы можете реализовать свой собственный торговый план только с оптимистичным настроем в отношении текущей цены на золото.

Я склонен продолжать охоту за длинными позициями в районе 3300-3305.

Цены на золото, наконец, начали расти с прошлой пятницы по вторник этой недели, но теперь они выросли на 100 пунктов, и темпы роста не остановились.

По-прежнему сильный и нестабильный на высоких уровнях, он в полной мере демонстрирует важность настроений.

Принцип торговли золотом всегда один: следуй за трендом, а не за ценой.

В настоящее время азиатский рынок по-прежнему остается горячим. Я попробовал использовать Deepseek для анализа. Ожидания ИИ, что цена на золото вырастет до 3400 на этой неделе, составляют 80%, в то время как только 20% ожидают, что она упадет до 3200.

В новостях действительно много нестабильных факторов, но настроения неприятия риска явно накаляются.

Тем не менее, нам все равно следует опасаться возможного суперводопадного регулирования.

Я все же определил для всех важные на данный момент уровни поддержки:

3320--3300--3280--3250--3220

Конечно, после падения ниже 3280 я не думаю, что нужно слепо гнаться за длинной позицией.

По крайней мере выше 3300, я думаю, будет безопаснее участвовать в длинных ордерах.

Стратегия на сегодня:

Открывайте длинную позицию по низкой цене около 3320

Открывайте длинную позицию по низкой цене около 3300

Стоп-лосс: 3298

Цель: 3400

Золото следует за трендом. Ожидание покупкиЗолото резко выросло на азиатской сессии и установило новый исторический максимум. Он пробил отметку 3230 и стабилизировался в конце торгов. Цена продолжила тенденцию, и быки в очередной раз пробили вчерашний диапазон коррекции и выросли в большом объеме. В течение дня не наблюдалось никаких технических движений, а на азиатской сессии наблюдался значительный рост объемов, при этом цены продолжили восходящий тренд и установили новые исторические максимумы. Дополнительные пошлины могут усугубить текущую торговую войну и замедлить рост мировой экономики, поскольку инвесторы обращаются к безопасным активам на фоне неопределенности относительно текущих тарифных планов США.

Когда мировые фондовые рынки достигли дна, давление на золото в конечном итоге ослабло, и драгоценный металл в конечном итоге вырос до новых исторических максимумов. Рост был резким, поскольку все скупают золото как убежище от стагфляции, вызванной торговой войной. С макроэкономической точки зрения золото по-прежнему находится в восходящем тренде, поскольку доходность валют, вероятно, продолжит падать, поскольку планка для повышения ставок остается очень высокой.

Потенциальные риски включают в себя очередную резкую распродажу акций или «ястребиную» позицию Федеральной резервной системы. В краткосрочной перспективе, учитывая, что длинные позиции по золоту слишком сконцентрированы, в случае ослабления торговой войны цены на золото, вероятно, испытают более глубокую коррекцию, поэтому нам необходимо уделять пристальное внимание развитию событий в этом отношении. Текущая ситуация по-прежнему способствует росту цен на золото, однако путь к росту цен на золото не будет гладким, и на этом пути возможны временные коррекции.

Золото преодолело новый максимум в ходе азиатской сессии, став активом-убежищем. Краткосрочная корректировка золота завершилась, и корректировка в конечном итоге была завершена волатильным образом. Такой сильный бычий рынок с прорывом в принципе не будет иметь слишком большого спада. Поскольку золото решило прорваться вверх, оно будет следовать тренду. Любое снижение цены на золото — это возможность его купить.

Часовая скользящая средняя золота начала расти. Если часовая скользящая средняя золота продолжит расходиться вверх, то золотые быки продолжат проявлять свою силу. После того, как золото прорвало уровень 3245, уровень 3245 сформировал краткосрочную поддержку. Покупайте на спадах, когда золото падает до 3245. После резкого роста золота на азиатской сессии мы должны терпеливо ждать возможности для отката. Если он опустится до отметки 3245, мы можем продолжить покупки.

Ключевые моменты:

Первая поддержка: 3253, вторая поддержка: 3240, третья поддержка: 3225

Первое сопротивление: 3280, второе сопротивление: 3300, третье сопротивление: 3315

Идеи операции:

Покупка: 3245-3248, SL: 3236, TP: 3280-3290;

Продажа: 3293-3295, SL: 3304, TP: 3250-3240;

Недавний инвестиционный риск чрезвычайно высок, а реальная тенденция может измениться в любой момент. Пожалуйста, будьте осторожны с торговыми сигналами.

Для большего количества бесплатных публикаций нажмите на мой аватар для просмотра

#BRENT🛢 Про Нефть. Долгосрочный прогноз 2023-2033г.Здравствуйте коллеги!

Сегодня будем говорить про нефть. Подготовил для вас несколько интересных графиков и сравнений, а также опубликую долгосрочный прогноз на ближайшее десятилетие.

Итак, начнем. Мировые цены на «черное золото» созрели для того, чтобы обновить разметку на графике нефти марки BRENT. От

последней идеи прошло около года , тогда еще цена на нефть активно росла, где локально ожидалось увидеть финальный вылет немного выше 100$ за баррель, после чего уход в коррекцию во второй волне.

Да-да, последний прогноз был опубликован аж год назад. Любой уважающий себя инфо-цыган «так низко бы не опустился» и, наверное, все это время клепал бы еженедельные/месячные обзоры, чтобы развлекать, увлекать и завлекать «паству» создавая воронки продаж для своих випок, сигналов, курсов и прочего фуфла… ой простите, хотел сказать: "инфо-продуктов"… Упс, что-то прорвало и съехал немного от основной темы, пардоньте.

Так вот, про нефть. Хоть и цена на кульминационной волне взлетела выше моих краткосрочных ожиданий, но в целом все идет по намеченному сценарию. Позволю себе процитировать прогноз годичной давности: «В среднесроке ожидается начало большой коррекции к импульсу начавшегося от 17$, которая по времени может продлиться год-два, с целями в районе 75-60$.»

И как видим, спустя это время цена успела от сотки улететь вверх до 135 долларов, после чего снизится в район 70$ за бочку нефти. Чего стоит ждать дальше? Сейчас будем забираться.

⏺ Прежде всего стоит тезисно описать в каком «глубоком и темном месте» оказалась американская и мировая экономика, после чего пройдемся по различным графикам, а дальше и к самому прогнозу по нефти.

Если вы изучили предыдущие идеи по инфляции в США:

Про инверсию кривой доходности и 100-летнюю историю рецессий в США:

Про UNRATE - Уровень безработицы в США и грядущую рецессию:

И другие мои идеи на TradingView, то у вас в голове уже должна сформироваться картинка куда мы катимся и что стоит ожидать в ближайшей и долгосрочной перспективе. Но все равно, еще раз стоит предупредить о том, что никакой «мягкой посадки» (soft landing) экономики нам не светит, что никакие в ближайшем будущем «свежо-напечатанные» триллионы долларов уже не спасут ситуацию. И еще как-то долго удерживать старый мировой порядок (который был обеспечен «нефтедолларом») уже не удастся. Системный кризис только набирает обороты, так что пристегиваемся и погружаемся к этому новому дивному дну…

К этой идее даже не буду пытаться еще вплести политику, разжигающуюся войну на Ближнем Востоке как второй акт активной фазы WWIII гибридного типа и прочую «конспирологию», так как картинка ближайшего будущего итак невеселая.

Ну и так как у большинства современных отлиберализированных молодых людей в башке сформировано клиповое мышление, у которых память короткая (плюс-минус две недели) как у золотой рыбки, то специально для них мне приходится по несколько раз повторять в моих идеях та tradingview одни и те же мысли, но разными словами. Касаемо нефти и вообще любого сырья они примерно такие: Новый долгосрочный тренд постоянно растущих в цене commodities только-только начинает зарождаться. Мы входим в десятилетие дорогих и дефицитных энергоресурсов и сырья, со всеми вытекающими отсюда последствиями. Резкие взлеты которых гарантировано (но с небольшим лагом) приводят к росту инфляции, так как доля на энергию, сырье, транспорт и еду в корзине CPI инфляции США составляет почти 50%.

⏺ Ладно, всех лишних своими дерзкими манерами надеюсь отпугнул, дальше переходим к разбору графиков и прогнозам. Но сперва немного процитирую различных экспертов и аналитиков из крупных банков:

💬 сентябрь 2021г: Goldman Sachs: считает, что суперцикл на товарных рынках может длиться десятилетиями. Сейчас все еще только 1 фаза супер-цикла на товарных рынках.

💬 октябрь 2021г: Saxo Bank: предсказывает зарождение сырьевого суперцикла длинной в десятилетие.

💬 январь 2022г: BlackRock: Цены на сырьевые товары могут оставаться высокими в течение десятилетий.

💬 май 2022г: «У нас было два энергетических кризиса — в середине 1970-х и несколько лет спустя. Но они были связаны с нефтью. Теперь у нас есть нефтяной и газовый кризис, а также кризис электроэнергии одновременно. Этот энергетический кризис намного масштабнее, чем нефтяные кризисы 1970-х и 1980-х годов», - глава Международного энергетического агентства (МЭА).

💬 июль 2022г: Goldman считает, что распродажи в нефти — это кратковременное явление при всех условиях, что сложились на рынке - рецессия рецессией, а проблема дефицита на рынке все еще не решена.

💬 ноябрь 2022г: введение Евросоюзом потолка цен на нефть и газ разрушит рынок — Министр по вопросам энергетики Катара.

💬 март 2023г: Министерство энергетики России считает, что через 3-5 лет на рынке нефти может возникнуть дефицит предложения. Это произойдет из-за того, что добыча нефти из-за действий стран Запада сейчас недоинвестирована и находится на 20-25% ниже допандемийного уровня — заместитель министра энергетики России Павел Сорокин.

💬 март 2023г: Trafigura, Vitol, Mercuria, одни из крупнейших мировых сырьевых трейдеров на саммите FT Commodities Global Summit заявили, что не считают, что нефть надолго задержится на низких уровнях.

💬 март 2023г: Vitol прогнозирует, что спрос на нефть в мире будет расти примерно до 2030 года.

💬 март 2023г: Trafigura: текущие цены на нефть не стимулируют добычу, поэтому мы не видим сильного потенциала дальнейшего снижения котировок.

💬 апрель 2023г: США могут начать пополнять свой стратегический нефтяной резерв уже в третьем квартале 2023 года — если цена будет правильной, заявил Амос Хохштейн (Специальный посланник и координатор США по международным вопросам энергетики). «Мы продавали нефть в среднем значительно выше 90 долларов за баррель. Если мы сможем выкупить нефть по 70 долларов за баррель, это будет разумным решением, хорошим управлением самой SPR и хорошей сделкой для американского народа в финансовом отношении», — сказал он.

⏺ Стратегические запасы нефти в США

Теперь несколько слов про конечные запасы сырой нефти в США (U.S. Ending Stocks of Crude Oil in SPR) .

На почти пятидесятилетней истории графика стратегического нефтяного резерва США (Strategic Petroleum Reserve) видно, что за последние 13 лет стратегические запасы упали в два раза (с 726,612 до 371,579 тысяч баррелей), где основное снижение пришлось на сроки правления президента Джо Байдена. Для борьбы с инфляцией и для того чтобы в США остановить повышение цен на АЗС, с начала 2020 года стратегические резервы опустели от 650 до сегодняшних 368 миллионов баррелей. То есть на последние три года пришлось около 80% от всего тринадцатилетнего снижения стратегических резервов. Или если в цифрах, то за последние три года 282 миллиона баррелей нефти из резервов было вылито на рынок. Дальше ожидается, что во втором-третьем квартале 2023 года правительство США начнет обратно пополнять стратегические нефтяные запасы, и конечно же это лучше всего делать во время уже официально объявленной рецессии, когда все рынки валятся и спрос на нефть еще сильнее просядет.

⏺ Графики сравнения/соотношения/спреда: нефти к акциям, и нефти к золоту.

Чтобы более полно раскрыть тему и объективно оценить нефть, нужно ее с чем-то сравнить, с чем-то ценным, ликвидным и понятным. Ниже будут опубликованы две дополнительных идеи, где в первом случаи будет показано соотношение нефти и промышленному индексу Dow Jones, а во второй идее соотношение нефти к золоту.

⚖️ Соотношение: 📈Акции/🛢Нефть

Итак, первый график сравнения по Dow Jones / Brent означает условно сколько бочек нефти стоит один Dow Jones Industrial Average. Глядя на 120-летнюю историю соотношения DJI к UKOIL можно найти подтверждение идеи о цикличности рынков. Грубо говоря, когда DJІ to BRENТ ratio выше 300, значит на фондовых рынках раздут очередной пузырь и акции переоценены, а нефть, наоборот, недооценена. Ну и в другую сторону, когда соотношение ниже 100 пунктов, означает что нефть дорогая, а рынок акций где-то в поисках дна и становится интересен для долгосрочных покупок.

Всякий раз когда соотношение уходило выше 300 пунктов и сформировав разворот вниз, Dow Jones отбивал свои исторические максимумы после чего, или погружался в глубокое пике, или залипал в многолетнем боковом коридоре. За более чем сто лет наблюдалось всего четыре таких сильных отклонений в DJІ to BRENТ ratio :

1929 год (перед Великой Депрессией) - спред 330;

1966 год (перед «потерянным десятилетием» в США 1970-тых годов) - спред 340;

1999 год (перед пузырем «дот-комов» и терактами 11 сентября) - спред 880;

2020 год (вовремя ковид-истерии) - спред 920.

В 2020 году на корона-дампе цены на нефть обвалили ниже 20$ за баррель, и на графике соотношения был сформирован исторический максимум немного не добив до 1000 пунктов, что свидетельствовало об очень сильной «перегретости». Последний раз когда спред был на таких высоких отметках наблюдался в 2000 году. Когда цена на нефть напечатала дно после двадцатилетнего снижения с 1980 по 2000 года опустившись от 40 до 10$ за бочку. А Dow Jones за это время вырос более чем на +1000%, и в конце 1990-тых перед уходом в боковую коррекцию, отбивал свои максимумы.

Дальше прогнозируется, что на горизонте 5-10 лет нас ждет "увлекательное путешествие" ниже 100 пунктов. Чтобы спред туда спустился, возможны несколько сценариев:

⬆️ Цена на нефть растет, а фондовый рынок падает. ⬇️

⬆️ Цена на нефть растет, а фондовый рынок стоит на месте. ➡️

⬆️ Цена на нефть сильно растет, и фондовый рынок слабее, но тоже растет. ⬆️

➡️ Цена на нефть стоит на месте, а фондовый рынок падает. ⬇️

⬇️ Цена на нефть падает, и фондовый рынок просто обваливается. ⬇️

(Все эти варианты для вашего удобства были отмечены цифрами на графике внизу.

Третий аномальный сценарий имеем сегодня, когда с 2020 года за счет «напечатанных» триллионов долларов что рынок сырья, что рынок акций резко выросли. Но все же текущая прямая корреляция скоро закончится и, скорее всего, в долгосрочной перспективе мы будем свидетелями первых двух вариантов развития событий, когда цена на нефть растет, а фондовый рынок падает или болтается в широком боковике, так как это уже происходило два предыдущий раза с 1966 по 1980г, и с 1999 по 2008 год. При таком развитии событий, соотношение Dow Jones / Brent быстрее всего из всех возможных вариантов скорректируется вниз в отмеченную зону. Четвертый и пятый сценарий больше теоретические, которые на последней столетней истории редко встречаются, единственные случаи, это короткий период во время Великой Депрессии в США, и очень сложные времена WWII.

От 400-500 падение в район 100 и ниже означает, что произойдет серьезная переоценка акций к нефти, примерно так в 5-10 раз. Или если сформулировать как-то иначе, то ожидается что к 2030 году индекс Dow Jones подешевеет к BRENT как минимум в пять раз. То есть на горизонте следующих 5-10 лет держать сырьевые фонды (ориентированные на нефть и нефтепродукты) будет в несколько раз выгоднее чем сидеть в индексе DJI, даже независимо от того в каком из пяти возможных сценариев произойдет коррекция по данному соотношению. Ну и так на всякий случай стоит сказать, что при каждом спуске спреда ниже 100 пунктов сопровождались: высокой инфляцией, рецессиями, финансовыми кризисами, депрессией, голодом, войнами и т.д…

⚖️ Соотношение: 🥇Золото/🛢Нефть

В этой идее показан спред золота к нефти, или сколько бочек нефти можно купить за одну унцию золота. Ниже объясню как понимать данный график, и как его использовать в анализе рынков. Сразу стоит сказать, что у реальных и ценных товаров как золото и нефть исторически прослеживается прямая корреляция (см. верхний график). То есть у них долгосрочные растущие и корректирующие циклы проходят примерно в тоже время, но иногда случаются искажения и раскорреляции, когда их спред выходит из условной «зоны стабильности» и переходит к условной «перегретости», и вот на этих нечастых искажениях можно и нужно сыграть.

Но сперва ценовые графики нефти или золота стоит рассмотреть под другим углом. Не как подорожание или обесценивание этих товаров к доллару США, а как темпы обесценивания бумажных/электронных денег к исчерпаем ресурсам . Так как ценность одной унции золота или одной бочки нефти, что сегодня, что сто лет назад одинаковая. И сегодня, и пятьдесят, и сто лет назад, с одной унции золота можно сделать примерно 10 обручальных колец, а с одной бочки нефти можно сделать примерно 100 литров бензина. А вот за последние сто лет во сколько раз обесценилась валюта, за которую можно купить сырье или готовую продукцию, это отдельный разговор. Поэтому, как таковая ценность ресурса нефти за сто лет особо то и не изменилась, все только упирается в спрос и предложение, стоимость добычи и темпы обесценивания денег . Так как ничем не обеспеченную зеленую бумагу или циферки на счетах Центробанков можно создавать сколько угодно, а вот физический исчерпаемый ценный ресурс «напечатать», к большому сожалению, (пока что) нельзя. Также на всякий случай напомню, что до эпохи электронных денег (нулей на экранах) и до эпохи бумажных валют/банкнот/марок (резаной бумаги), золото выступало основными мировыми резервными деньгами последних несколько тысяч лет . Поэтому сравнивать к золоту любые другие товары разумно и уместно для более широкого понимания, что на текущий момент времени условно "дорого" или "дешево".

Для удобства и простоты восприятия график соотношения был инвертирован (перевернут), также отмечены уровни внутри которых основную часть последней семидесятилетней истории сидит данный индикатор. И если в каком-то промежутке времени происходит выход за отмеченные уровни, это означает что нефть к золоту или слишком дорогая, или слишком дешевая. То есть данный индикатор подсказывает в чем выгоднее держать капитал и когда стоит перекладываться из золота в «нефть» или наоборот. На текущий момент времени видно, что спред находится в районе 25 пунктов, на пограничной зоне «дешевой» нефти, где после исторического минимума в районе 80 (произошедший на корона-дампе 2020 года), соотношение восстановилось в середине 2022 года к медиане канала, после чего последних 10 месяцев корректируется.

Дальше в краткосрочной перспективе вероятно еще небольшое удешевление нефти к золоту в район 28-35 бочек за одну унцию золота, но на десятилетнем горизонте ожидается подорожание нефти к золоту в примерно к 10 баррелям. Другими словами прогнозируется, что к 2030 году за одну унцию золота можно будет купить только десять бочек нефти, что в два-три раза меньше, чем сегодня. И если говорить о долгосрочном инвестировании, то на следующие пять-десять лет держать все что связано с нефтью будет в 2-3 раза выгоднее, чем держать то, что связано с золотом.

⏺ Дальше переходим к разбору графиков нефти по техническому и волновому анализу

На основном живом графике отображена вся история торгов нефти марки BRENT и размечен б О льшой восходящий импульс, начавшийся еще с 1860-х годов. До 1933 года были сформированы заходные волны, после чего начался бурный рост в рамках третьих волн. Третья волна первичного уровня длилась от 1930 годов до начала 1990-тых. Но основным ударом резкого подорожания и нефтяного шока были 1970-тые года, когда арабы ввели нефтяное эмбарго против западных стран.

Арабское нефтяное эмбарго 1973 года положило конец долгому периоду процветания на Западе, начавшемуся в 1945 году, что привело к самому резкому экономическому спаду со времен Великой депрессии. Годы с 1945 по 1973 год были периодом беспрецедентного процветания на Западе, «долгим летом», которое как многие считали никогда не закончится. А его внезапное окончание в 1973 году, когда нефтяное эмбарго резко подняло цену на нефть на 400%, в считанные дни погрузили мировую экономику в острую рецессию с ростом безработицы и бушующей инфляцией, что стало глубоким потрясением для западных стран.

Дальше от 40$ за бочку пошла коррекция, которая завершилась в конце 1990-тых на отметке 10$. После -75% коррекции длинною в десять лет, с 1998 по 2008 год (когда фондовый рынок отдыхал в боковике во время лопнувшего пузыря дот-комов и Великой Рецессии) рост нефти продолжился, где за десять лет цена выросла от 10$ почти до 150 долларов за баррель. После стремительного роста почти на 1500% нефть снова ушла в десятилетнюю коррекцию, которая по идее должна была закончится примерно в 2018-2019 году, но там "случился" ковид и вместо очередной фазы роста (которую, вероятно многие ждали), за три месяца нарисовали обвал цен на -77% от 70 до 16$. А про американский рынок фьючерсов во время ковидогедона лучше промолчать, там вообще малевали минусовые значения по поставочному фьючерсу WTI на -37$ за бочку…

С 2008 по 2020 год четвертая волна цикла окончательно укомплектовалась, и после эпического выноса всех лишних на ковид-истерии, цена также быстро восстановилась с 16 до 135$ за баррель нефти, что составило рост на более чем на 700% прочти за два года. Данный резкий скачек цен трактуется как первая суб-волна роста в рамках пятой волны импульса.

Финальные цели где стоит ожидать цен на нефть к 2030-2033 году отмечены в районе 1000-1500$. Что при этом в мире должно произойти за следующие 5-10 лет и сколько же надо будет напечатать триллионов долларов, чтобы очередной раз увидеть обесценивание денег к нефти примерно так в десять раз, сейчас ванговать не буду. Но ожидается, что весь мир будет стрясти и лихорадить где-то до начала 2030-тых годов. Примерно в это время начнется переход в новый технологический уклад , там будут открыты новые виды почти бесплатной/дармовой энергии. Соответственно, в 2030-тых нефть/газ будут окончательно отодвинуты с первенства удобной и сконцентрированной доставки энергии в любую точку мира, что в свою очередь вызовет такую же б О льшую коррекцию, ко всему на тот момент 170-летнему росту. Но так далеко забегать вперед не будем, так как сейчас это мало кому интересно, да и многие до тридцатых то и не доживут… Поэтому сосредоточим свое внимание на ближайшее десятилетие.

На живом графике схематически показано как примерно будет развиваться импульс пятой волны, где на текущий момент времени завершает свое формирование только вторая коррекционная суб-волна. После того как она будет укомплектована, следует ожидать импульсного роста в рамках третей суб-волны в район 400-600$ примерно так к 2028 году. Дальше стоит опуститься на более мелкий тайм-фрейм чтобы описать среднесрочную и локальную ситуацию. Ниже будут опубликованы два наиболее реалистичных варианта волновой разметки на 2023-2024 год:

Итак, на данном графике размечено последнее трехлетнее движение цены BRENT. После импульса от 17 до 135$ за баррель, цена с середины 2022 года находится в коррекционной фазе. Напомню, что форм всевозможных коррекций есть куча всяких разных, не стоит ими заморачиваться, важно понимать суть. И суть в том, что цена находится в коррекции и в принципе уже снизилась в район четвертой волны младшего порядка и может начать разворачиваться в импульсный рост третей суб-волной внутри пятой волны цикла. Но, глядя на общий сентимент и опираясь на мои прогнозы о глобальной рецессии в 2023 году, и на то что SPR еще даже не начали обратно пополнять, ожидается что вторая волна все еще будет усложнятся, например до двойного зигзага, где на текущий момент времени вероятно развивается плоскость внутри волны (X) .

Второй график сильно не отличается от первого, изменен только подсчет волн, где рост завершился в марте 2022 года, после чего вниз сформирован импульс в рамках волны (а) зигзага. Дальше после боковика волной (b) в диапазоне 70-90 долларов за баррель, цена опустится ниже 70$ в рамках финальной волны (c) , тем самым завершив коррекцию развивающеюся от 135$ за 🛢баррель.

Если говорить про цены на нефть до конца 2023 года, то в идеале хотелось бы увидеть какую-то консолидацию в диапазоне 60-80$ для набора позиции. После чего отрисовки серии заходных, которые по времени еще могут формироваться год-два в диапазоне 60-100$, перед тем как цену окончательно отпустят в третьих волнах наверх. Какой вариант локальной волновой разметки из двух выше предложенных «правильный» судить не берусь, можно долго дискутировать на эту тему. Но если сравнивать BRENT с различными ETF-ами на нефть и фондами на commodities (где нефть/газ/бензин и т.д. занимают основную часть корзины), то в большинстве случаев свои вершины сырьевые фонды нарисовали во втором квартале 2022 года, недалеко от пика по инфляции:

Шо так, шо эдак, после того как будет укомплектована вторая коррекционная суб-волна цикла, рост в долгосрочной перспективе продолжится. В среднестроке вопрос только состоит в том, какую форму примет коррекция, и сколько еще понадобится времени чтобы отрисовать в диапазоне $ 60-70/🛢 локальное дно в 2023 году.

Если искать какие-то параллели из прошлого, то в этом десятилетии ожидается увидеть повторение роста 1988-2008 годов. Для тех кто мало что понимает в волновой теории, все эти графики «чушь собачья», но чисто для сравнения данный исторический участок есть хорошим примером, как вероятно будет развиваться цена на графике нефти до 2030 года.

⏺ Заключение, ну совсем чуть-чуть "конспирологии"

Все вышесказанное с долгосрочным прогнозом по BRENT и опубликованные идеи спредов Акции/Нефть и Золото/Нефть подтверждают мысль, что следующие десять лет легкими не будут. Так как в нынешних реалиях дешевая энергия — это основа реальной экономики и нашего благосостояния , а при ее резком удорожании уровень жизни особенно в западных странах заметно снизится (✋привет нефтяному кризису 1973 года). Какие события в качестве триггеров и драйверов ожидаемого роста будут реализованы не особо-то и важно. Толи арабы ещё разок устроят "эмбарго 2.0", толи из-за зарождающейся войны на Ближнем Востоке поставки нефти резко сократятся, или же два этих сценария вместе, или может еще какие-то другие события повлияют на цену нефти, покажет время.

Многим почему-то важно знать какой именно "чёрный лебедь" прилетит, какой именно "спусковой крючок" сработает. Не понимая простой вещи, что все эти триггеры в руках Планировщика только декорации, медийная упаковка и легенды прикрытия для оправдания\обоснования, а не суть происходящего. А суть заключается в том, что мир трансформируется в что-то новое, прежние "правила" больше не работают. Постколониализм (как любое старое и нежизнеспособное) умирает, и как когда-то паразитировать западным странам на ресурсах африканского и латиноамериканского континента, и на труде индийского и китайского народов, уже не получится. Фсё господа, халява кончилась!

Старый гегемон все чаще показывает свою политическую, экономическую и военную слабость. Формируются новые союзы, чтобы группой противостоять устаревшему режиму. Мир потихоньку поляризуется на два лагеря: Первые это те, кто хотят все вернуть как когда-то было (те, кто хотят "все в зад"), ЛГБТ-шный Западный мир. Вторые, это сила "двигающая перемены", масштаб которых последний раз мир видел сто лет назад. И все ети перемены "случайным" образом происходят в десятилетие растущего цикла рынка нефти. И теперь пришло время странам персидского залива и всего Ближнего Востока окончательно определится в какой из двух лодок они дальше плывут. Так как одновременно сидеть на двух стульях уже не получится, попу порвет (✋привет "багатовекторному" Реджеп Эрдогану, и светлая ему память) …

И так как Иран, Саудовская Аравия и даже Турция начинают переходить на сторону тех, кто "двигает перемены", то наглосаксы попытаются объяснить всему Ближнему Востоку, какими могут быть последствия от таких решений... А еще, в тех местах проходят будущие торговые сухопутные коридоры связывающие Китай с Европой и Россию с Индией, там находятся (пока еще) работающие трубопроводы качающее газ в Европу, там еще и нефть, и еще много всяких пересекающихся интересов.

И нам с вами простым смертным (независимо от географии обитания), тоже пора бы определится что делать дальше, или оставаться с теми "кто хочет в зад", или выбрать сторону "двигающих перемены". Так как от этого выбора будет зависеть наше будущее, а если сделать неправильный выбор, то как такового будущего у кого-то может уже и не быть...

В данной идее постарался на доступном языке описать цикличность рынков акций и сырья длиною в 10 лет, которая прослеживается с 1990 года. И когда десять лет растет американский рынок акции, сырьевой рынок нефти корректируется. Потом наоборот, примерно те же 10 лет растут commodities, а на рынок акций прилетают различные "черные лебеди". Вот и с 2020 года начался очередной десятилетний период роста сырьевого рынка и падения/боковика в акциях. И за три года на наше уютное вонючее либеральное болотце уже налетело таких черных лебедей, что не успевают их отстреливать…

Поэтому, особо сильно радоваться предстоящему росту цен на нефть не стоит, так как исторически в такие моменты происходили основные мировые кризисы, падение экономик, рецессии, рост инфляции, войны и т.д. В такие периоды уровень жизни обычно резко проседает, особенно в западных странах, о чем неоднократно предупреждалось в ранее опубликованных идеях. И в это время потребительские приоритеты тоже понемногу меняются с: "нового айфончика, акций теслы и NFT-шечек", до "спирта, консервов и патронов"…

В этом всем небольшим позитивным моментом есть то, что меньше всех «достанется» экспортоориентированным крупным странам, богатыми сырьем, удобрениями и продовольствием, которые при этом всём еще могут себя защитить (или не лезут в потасовки, или далеко от них), а таких мест на планете осталось немного.

Надеюсь, опубликовав серию статей на TradingView о развивающимся системном кризисе капитализма , автор смог сформировать в голове подписчиков целостную панорамную картину, о том где находится американская и мировая экономика, куда она катится, и самое главное в чем сохранить и приумножить, или как минимум не потерять на дистанции.

🙏 Спасибо за внимание и 🚀 под идеей.

☘️ Удачи, берегите себя!

📟 До связи.

NG продолжение селл трендаТренд нисходящий

Идут попытки его остановить, но все без результатные, на каждом отскоке встерчает продавец с повышенными объемами в кластерах

Т.к. мы находимся в шортовом тренде по структуре, фаза - селл, то пока работа основная от шорт. НО, стоит отметить, что вчера мы только прокололи на часе уровень, что может развернуть и снова подкинуть нас вверх

🔴3,33 - шорт как продолжение движения

🔴3, 418 - шорт от теста продавца, вчера ушли от этой зоны без теста.

🔴3,580 - шорт как тест верхней границы проадвца и формирвание нового часового боковика

Цели внутри дня 70-100пп

Стопы обязательно использовать: минимум 1 к 2 по отношению риска к профиту.

Всем профита)

XAUUSD: Мощный прорыв – Движение к новой целиГрафик 4H показывает, что XAUUSD преодолел долгосрочную линию сопротивления после нескольких неудачных попыток, совершив уверенный прорыв в районе $3.260,676. В настоящее время цена стабильно удерживается выше линии восходящего тренда, формируя основу для следующего импульса роста.

Обе скользящие средние EMA34 ($3.180) и EMA89 ($3.116) имеют выраженный восходящий наклон и выступают в качестве сильной динамической поддержки. Если цена протестирует зону пробоя (отмеченную розовым кругом) и удержится, ближайшая цель будет находиться в районе $3.339 – $3.364.

Актуальные новости: Предстоящее выступление председателя ФРС Джерома Пауэлла в Экономическом клубе Чикаго может вызвать высокую волатильность. Если риторика ФРС окажется не слишком «ястребиной», рост золота как защитного актива может продолжиться на фоне сохраняющейся глобальной экономической неопределённости.

SILVER_17.04_4HМинутная волна b развивается 4 дня абсолютного продвижения и составляет 0.76 Фиббоначи минутной волны а. Если пятиволновая структура выполнена, серебро пеейдет к снижению в самое ближайшее время , либо совершит еще один толчок до 34.126. Контртрендовое ралли подпитывается покупкой коммерческих хэджеров неделей ранее . Серебро двигается синхронно золоту , но это движения истощения, это характеризует большой дневной диапазон .

***

B,S- активные сигналы покупки, продажи(зеленый и красный .

***

Любые заявления и рекомендации могут быть изменены без предварительного уведомления. Данные предоставлены из надежных источников, но не гарантируется, что они точные и полные.

Нет никаких утверждений, что будущие рекомендации будут столь же прибыльные, как прошлые или что не приведут к убыткам. Торговля фьючерсами сопряжена с высокими рисками и подходит не всем. Каждое заявление должно пониматься как строго гипотетическое и претензии о том , что счет не получил планируемую прибыль или убыток, не принимаются. Необходимо тщательно учитывать риск убытка прежде чем совершать любые сделки. Стоп лосс может не ограничить ваши убытки предполагаемой суммой.

#BR - 5.25, Фьючерсный контрактRUS:BR1!

▪️Тип сделки: Лимитный ордер на покупку

▪️Цена: 65.07

▪️Тейк профит: 72,26

▪️Стоп лосс: 62,49

▪️Актуален: До отмены

▪️Комментарий:

Продолжаем рассматривать сценарий по фьючерсу на нефть марки Brent, котировки ММВБ. Всю прошлую неделю, в каждом обзоре рынка мы рассматривали покупку данного актива, даже рассматривали как "идею дня". Как и ожидалось, цена показывает локальное восходящее движение с закреплением выше всех новообразованных уровней и областей, которые сейчас выступают в роли поддержки. Сейчас, лично я, продолжаю удерживать лонги, часть прибыли зафиксирована, стоп лосс перенесен в безубыток. При текущей формации, можно использовать стратегию "пирамидинг", т.е. увеличить объем позиции с целью увеличения прибыли. При пробитии области 64,90 - 65,50 был саккумулирован ордер блок, информирующий о входе в рынок крупного капитала, соответственно при тестировании области поддержки, которая уже выступает в роли поддержки, покупатели будут защищать свои позиции, наращивая объем. Последуем за крупными деньгами. Выставляем лимитный ордер, на покупку, от границы области поддержки. Стоп лосс изначально размещаем, по правилам торгового алгоритма, за следующий уровень 62,89. Такая манипуляция дает дополнительную защиту от ложного пробоя и ограничивает риск. После открытие ордера ожидается продолжение локального восходящего движения с закреплением выше 65,99, где, после ретеста, нужно перенести стоп лосс в безубыток. Такая тактика защитит открытую позицию. Далее откроется диапазон свободного роста до первого уровня сопротивления 70, где нужно зафиксировать часть прибыли. Если смотреть более глобально, потенциал роста сохраняется до ключевого уровня сопротивления 72,26. Соотношение риска к прибыли удовлетворительное.

Во внимание взят анализ графика Br с биржи ICE. Как и на ММВБ, цена закрепилась выше всех актуальных уровней и областей. На ценовой отметке 65 был саккумулирован ордер блок. Потенциально, цена стремится к уровню сопротивления 70. Есть два варианта развития событий. Или рост будет безоткатным, или изначально произойдет сбор ликвидности, после восходящее движение. Текущая информация подтверждает правильность наших действий.

Дату истечения на открытие ордера не выставляем. Как только уйдет в работу, будет сопровождение позиции. Строго соблюдаем риск - и мани - менеджмент. Сценарий соответствует всем правилам торгового алгоритма, действуем. Всем профита и финансового благополучия🤝

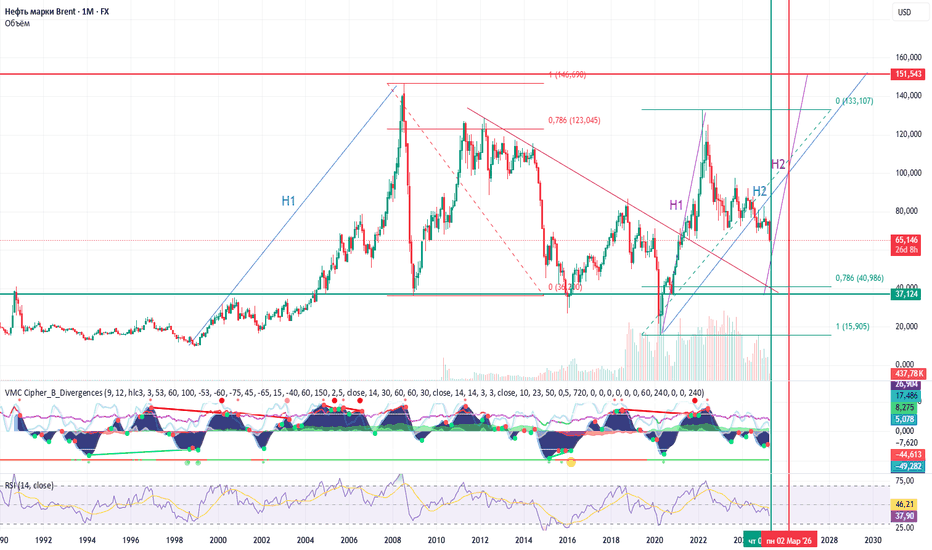

Нефть марки Brent. Вся история, чего ожидать.Привет!

По Brent Crude Oil ситуация следующая:

Завершен Импульс 1-2-3-4-5 красные Второстепенного уровня, который длился Всю Историю Нефтедобычи с 1859 года и по март 2012 года, где сделал последнюю усеченную (v) зеленую .

После чего рынок движется в коррекционной фазе , где, на мой взгляд, мы сделали пока лишь волну А красную (ввиде Зигзага (a)(b)(c) зеленых) в составе большой Плоскости АВС красных.

Предполагаю, что на данный момент находимся в волне В красной - в результате которой можем увидеть Новые Исторические Максимумы , как только завершим падение в волне (b) зеленой в диапазоне 46 - 54 $.

Далее вижу развитие в волне (c) зеленой до уровней:

ЦЕЛЬ 1 - диапазон 198 - 231 $

ЦЕЛЬ 2 - диапазон 231 - 314 $

ЦЕЛЬ 3 - диапазон 314 - 454 $

Это на ближайшие пару-тройку лет.

Ну а дальше Глубокое и долгое падение в импульсной волне С красной до уровней 4 - 16 $ за баррель.

Это будет связано с фундаментальным перекроем мировой Энергетики .

Нефть будет замещаться более экологичным видом топлива.

В "Похожих публикациях" справа - прикрепил ссылку на Локальный прогноз на Дневном ТФ .

Интересно ваше мнение, друзья!

Всем добра!

GOLD работа с отчётами Всем привет!

Ситуация на сейчас если смотреть по отчётам от вчера дня, прошло много ликвидности и объёмов.

Открываем отчёты и видим картину что на уровнях ближайших 3400 и 3500 набрано сопротивление для похода в лонг, будут идти чистить, помимо этого на проданных put сделках накопилось много шума, который так же нужно почистить, судя по данных ожидается шорт поход, продаю от линии VWAP где маркет сосредоточил свою ликвидность и отбивает цену при попытке пустить её в лонг.

В этот раз поход должен быть значительным, ликвидность для похода набрана.

#NG - 4.25, Фьючерсный контракт RUS:NG1!

▪️Тип сделки: Лимитный ордер на покупку

▪️Цена: 3,197

▪️Тейк профит: 3,66

▪️Стоп лосс: 3,071

▪️Актуален: Сегодня до 23:30

▪️Комментарий:

Продолжаем рассматривать сценарий по фьючерсу на природный газ NG, котировки ММВБ. Вчера мы заходили в покупку от 3,27 , забрали незначительное восходящее движение, вторую часть позиции выбило по безубытку. Сегодня, в рамках внутридневной торговли, продолжим рассматривать спекулятивный лонг, так как сценарий актуален.Сформирован новый уровень поддержки 3,258, информирующий о входе в рынок покупателей. Новообразованные уровни и области всегда в приоритете, так как они задают текущую рыночную тенденцию. Не стоит забывать о том, что глобально тренд нисходящий, поэтому есть вероятность ложного пробоя с обновлением минимума. С учетом данной информации, выставляем лимитный ордер на покупку, от следующего уровня поддержки 3,200. Стоп лосс размещаем, по правилам торгового алгоритма, за нижнюю границу уровня поддержки, также с учетом ложного пробоя. Такая манипуляция дает дополнительную защиту и ограничивает риск. После открытия ордера, ожидается восходящее движение, как минимум, до уровня сопротивления 3,380, где нужно переместить стоп лосс в безубыток, чтоб защитить открытую позицию, максимально быстро. Первой целью выступает следующий уровень сопротивления 3,510, где мы зафиксируем часть прибыли. Тейк профит выставляем перед новообразованной областью сопротивления 3,660 - 3,679. Потенциал хороший, соотношение риска к прибыли удовлетворительное.

Во внимание взят анализ графика NG с биржи NYMEX. Ниже текущей цены, ориентировочно совпадающей с нашей точкой входа на ММВБ, расположен уровень поддержки 3,17, который еще не тестировался. Первый тест, как правило, самый точный. Более того, при формировании поддержки, был саккумулирован ордер блок, информирующий о потенциальном интересе покупателей. Формирование поддержки произошло от 25 января 2025 года, после актив показывал продолжительный рост более чем на 30%. После тестирования поддержки, ожидается восходящий импульс, как минимум, до 3,464. Если смотреть более глобально, есть вероятность роста котировок до 3,654. Такой рост NG на NYMEX спровоцирует восходящее движение и на ММВБ. Текущая информация подтверждает правильность наших действий.

Дату истечения на открытие ордера выставляем на сегодня до 23:30 по Мск. Строго соблюдем риск - и мани - менеджмент, инструмент спекулятивный и высоковолатильный. Стоп лосс не должен превышать более 2% от суммы всего депозита. Как только уйдет в работу, будет сопровождение позиции. Сценарий соответствует всем правилам торгового алгоритма, действуем. Всем профита и финансового благополучия🤝

*P.S* Ордер на продажу от 3,657 также актуален.

МХI в ожидании трендаБыла хорошая мощная свеча на Д от лоев, на отличных объемах, дошли до сопротивления и "присели на дорожку".

Три дня стоим, а объемы все снижаются.

Встали под сопротивление старших тф, и в ожидании новостей ждет, куда качнут новости.

На часовом тф могут сформировать новый боковик расширив текущий лой до 2805

Внутри дня МХИ м5

🟡2899,9 - лонг повышенного риска: по факту торговля в лонг в сопротивление

🔴2851,5 - шорт - как продолжение шорт тренда и формирование час. боковика

🟢2805 - лонг по старшему тф

⛔️Обязательно использовать стопы, мин отношение риск к профиту 1 к 2

✔️ Цели можно шагами 22 - 40- 70пп

Газпром | GAZR | Gazprov | FORTS | Прогноз на продажу#GAZR - 6.25⛽️

📢Актив показывает локальное коррекционное движение от области ключевой дневной поддержки 12853 - 13052. При такой формации наиболее оптимально рассматривать вход в короткую позицию. На этой неделе актив показал ретестирование уровня сопротивления 13986, из за чего вход от данного уровня рассматривать поздно. Если актив пойдет на повторное тестирование данного уровня, мы увидим пробитие с импульсным восходящим движением до более сильного уровня сопротивления 14352, откуда и будем рассматривать вход в продажу. Стоп лосс убираем за всю область сопротивления 14352 - 14595.

📌Параметры ордера:

▫️Тип ордера: sell limit (лимитная продажа)

▫️Точка входа: 14350

▫️Стоп лосс: 15100

▫️Тейк профит: 13850

🚀Первой целью нашей продажи является возврат цены к дневному уровню поддержки 13630. Так как данный уровень аналогично многократно себя отработал, с высокой вероятностью, через незначительное консолидационное движение, мы пойдем нниже, а именно к дневной области поддержки 12853 - 13052, где и будем размещать наш тейк профит.

Дату истечения на ордер выставляем на конец текущего торгового дня. Сделка по тренду с соблюдением всех правил нашего торгового алгоритма. Соблюдайте риски! Желаю всем профита и отличного настроения🌝

Золотой длинный вход-Консолидация-Манипуляция-НакоплениеЯ ожидаю, что золото будет играть в диапазоне между 3195 и 3245 перед коррекцией в направлении нашей области длинного входа 3045.

Стоп-лосс установлен на 2951 ниже предыдущего размаха ликвидности HTF.

Я буду нацеливаться как минимум на 3245, повторное тестирование 3245 после прорыва поднимет золото еще выше до 3286 - 3463 - 3641.

ДоколеДрузья, добрый день. Совсем недавно мы выпускали идею по золоту под названием "Золотые непонятки". Непонятки растворились, золото пошло по сценарию роста, поэтому нам ничего не остается кроме как его отрабатывать. Сегодня будет не очень большая идея, просто обновление разметки и возможная позиция. За более широкими обзорами рынков - добро пожаловать в наш телеграмм канал по ссылке в шапке профиля. Так же там можно найти инструкции к получению нашего индикатора Торгомѣръ, для которого буквально на днях выйдет масштабное обновление.

Как мы уже сказали ранее, золото пошло во восходящему сценарию. Так же в прошлой идее мы предупреждали об опасности среднесрочных позиций по главному драгоценному металлу. Поэтому порекомендуем коротенький лонг от 0,382 уровня в составе волны {4} на отработку волны {5}, стопы за максимум волны {1} и тейк на оптимальные цели волны {5}. Золото может пойти и повыше перед волной iv, но вышеописанный тейк безопаснее.

Всем добра и прибыли 🤝

XAUUSD прогноз на 16 апреляНовости сегодня:

🔴🇬🇧 Великобритания - Индекс потребительских цен г/г - 09:00

🔴🇺🇸 США - Основные розничные продажи м/м - 15:30

🔴🇺🇸 США - Розничные продажи м/м - 15:30

🔴🇨🇦 Канада - Отчет Банка Канады о денежно-кредитной политике - 16:45

🔴🇨🇦 Канада - Заявление о ставке Банка Канады - 16:45

🔴🇨🇦 Канада - Ставка процента по однодневным депозитам - 16:45

🔴🇨🇦 Канада - Пресс-конференция Банка Канады - 17:30

🔴🇺🇸 США - Выступление председателя ФРС Пауэлла - 20:30

Предполагаю продолжение лонгового движения

Почему ты не чувствуешь рынок?Почему ты не чувствуешь рынок (и как перестать действовать хаотично)

Многие трейдеры стремятся «поймать волну», «почувствовать рынок», словить момент».

Они пробуют всё подряд:

📌 подписки на “экспертов”,

📌 сигналы,

📌 индикаторы,

📌 новые стратегии,

📌 торговые чаты…

Но результат не меняется. Торговля становится лоскутным одеялом из чужих идей, и вместо прогресса — разочарование.

🚸 На старте — это нормально

Когда ты только приходишь в трейдинг, тебе кажется, что всё вокруг уже "знают, как надо".

И ты хватаешься за всё подряд:

RSI показывает разворот? Окей!

Кто-то сказал “паттерн ложный пробой” — входим!

“Пробой уровня + объём” — звучит разумно!

Но это похоже на человека, который впервые зашёл в спортзал и в первый день делает и грудь, и ноги, и плечи, и кардио.

Ты вроде бы работаешь, но без системы всё это — просто суета.

📉 Опасность — в привычке хаоса

Если хаотичная торговля становится твоим стилем, ты не замечаешь, как у тебя формируются вредные торговые привычки:

Переиспользование инструментов → график превращается в “ёлку”

Постоянная смена стратегии → нет накопления опыта

Ожидание “чужого мнения” → потеря самостоятельности

Неспособность держать позицию → постоянные ранние выходы

И ты не торгуешь рынок — рынок торгует тобой.

🧠 Решение — система

Переход от “чувствования рынка” к пониманию структуры — ключевой шаг в развитии трейдера.

Система = набор повторяемых действий, основанных на логике и правилах, а не на эмоциях или чужих советах.

Хорошая система отвечает на простые вопросы:

Когда ты ищешь сделку, а когда — нет?

Что для тебя сигнал? Почему?

Как ты работаешь с риском?

Что подтверждает твои действия?

🧩 Ты не обязан чувствовать рынок. Ты должен его читать

Метод Вайкоффа, например, учит читать поведение участников, а не угадывать.

Когда ты видишь, что происходит (а не просто “куда идёт”), ты не гоняешься за волной — ты готов к ней заранее.

✅ Что делать прямо сейчас?

Выбери одну структуру или метод (например, диапазон + усилие/результат)

Отследи её на 100 примерах вручную

Запиши чёткие условия входа/выхода

Перестань реагировать на рынок как на импульс — смотри на него как на логику действий игроков

📌 И помни:

Рынок — это не поле битвы, а шахматная доска.

Каждое действие — следствие предыдущего. И если ты видишь систему — ты перестаёшь быть жертвой случайности.

Нефть, Иран и СШАПри закрытие недели ниже 65$, нефть упадёт на 38$ уже на следующей неделе. США планируют нанести удар по ядерным и энергообъектам Ирана начиная с 8 апреля (полное развёртование авианосной группы и стратигической авиации для нанесения удара). После этого нефть полетит на 151$ до конца 2025 года.