EURUSD. Зоны для торговли на неделю 14 - 18.04.2025В течении недели можно торговать от этих ценовых уровней. Поиск точки входа в сделку и ее сопровождение делаете сами, в зависимости от вашего стиля торговли и развития ситуации. Уровни показывают предпочтительные диапазоны цен ГДЕ искать точку входа в сделку.

Если вы ожидаете каких-то среднесрочных движений цены, то скорее всего они начнутся от одной из зон.

Уровни актуальны в течении недели, дата в заголовке. На следующей неделе я корректирую уровни по новым данным и публикую новый пост.

! Обращаю внимание, что у брокеров присутствует небольшая разница котировок, учитывайте это при торговле.

Историю отработки уровней можно посмотреть в прошлых моих постах, внизу в связанный идеях. Их не отредактировать, не удалить. Все честно. :)

Полный список валютных пар в моем профиле.

-------------------------------------------------------------------------------------------

Я не играю в угадай направление(поэтому нет стрелочек с направлением), а для торговли используются зоны(уровни). Ждем подход к зоне, смотрим реакцию, входим в сделку.

Уровни рисуются на основе объемов и данных с CME. Используются как зоны интереса для торговли. Торгуются как классические уровни поддержки\сопротивления. Видим реакцию на отбой, торгуем отбой. Видим пробой, торгуем в продолжение движения на откате к уровню. Худший вариант если будем крутится вокруг зоны в флете.

Не разворачивайте рынок на каждом уровне, если идет трендовое движение рассматривайте его как возможность зайти в продолжение движения. Пока цена не нарисовала разворотную модель.

Не забудь поставить Ракету и Подписаться!!! Мне очень важна обратная связь!

ФУНДАМЕНТАЛЬНЫЙАНАЛИЗ

ETH. Зоны для торговли на неделю 14 - 20.04.2025В течении недели можно торговать от этих ценовых уровней. Поиск точки входа в сделку и ее сопровождение делаете сами, в зависимости от вашего стиля торговли и развития ситуации. Уровни показывают предпочтительные диапазоны цен ГДЕ искать точку входа в сделку.

Если вы ожидаете каких-то среднесрочных движений цены, то скорее всего они начнутся от одной из зон.

Уровни актуальны в течении недели, дата в заголовке. На следующей неделе я корректирую уровни по новым данным и публикую новый пост.

! Обращаю внимание, что у брокеров присутствует небольшая разница котировок, учитывайте это при торговле.

Историю отработки уровней можно посмотреть в прошлых моих постах, внизу в связанный идеях. Их не отредактировать, не удалить. Все честно. :)

Полный список валютных пар в моем профиле.

-------------------------------------------------------------------------------------------

Я не играю в угадай направление(поэтому нет стрелочек с направлением), а для торговли используются зоны(уровни). Ждем подход к зоне, смотрим реакцию, входим в сделку.

Уровни рисуются на основе объемов и данных с CME. Используются как зоны интереса для торговли. Торгуются как классические уровни поддержки\сопротивления. Видим реакцию на отбой, торгуем отбой. Видим пробой, торгуем в продолжение движения на откате к уровню. Худший вариант если будем крутится вокруг зоны в флете.

Не разворачивайте рынок на каждом уровне, если идет трендовое движение рассматривайте его как возможность зайти в продолжение движения. Пока цена не нарисовала разворотную модель.

Не забудь поставить Ракету и Подписаться!!! Мне очень важна обратная связь!

BTC. Зоны для торговли на неделю 14 - 20.04.2025В течении недели можно торговать от этих ценовых уровней. Поиск точки входа в сделку и ее сопровождение делаете сами, в зависимости от вашего стиля торговли и развития ситуации. Уровни показывают предпочтительные диапазоны цен ГДЕ искать точку входа в сделку.

Если вы ожидаете каких-то среднесрочных движений цены, то скорее всего они начнутся от одной из зон.

Уровни актуальны в течении недели, дата в заголовке. На следующей неделе я корректирую уровни по новым данным и публикую новый пост.

! Обращаю внимание, что у брокеров присутствует небольшая разница котировок, учитывайте это при торговле.

Историю отработки уровней можно посмотреть в прошлых моих постах, внизу в связанный идеях. Их не отредактировать, не удалить. Все честно. :)

Полный список валютных пар в моем профиле.

-------------------------------------------------------------------------------------------

Я не играю в угадай направление(поэтому нет стрелочек с направлением), а для торговли используются зоны(уровни). Ждем подход к зоне, смотрим реакцию, входим в сделку.

Уровни рисуются на основе объемов и данных с CME. Используются как зоны интереса для торговли. Торгуются как классические уровни поддержки\сопротивления. Видим реакцию на отбой, торгуем отбой. Видим пробой, торгуем в продолжение движения на откате к уровню. Худший вариант если будем крутится вокруг зоны в флете.

Не разворачивайте рынок на каждом уровне, если идет трендовое движение рассматривайте его как возможность зайти в продолжение движения. Пока цена не нарисовала разворотную модель.

Не забудь поставить Ракету и Подписаться!!! Мне очень важна обратная связь!

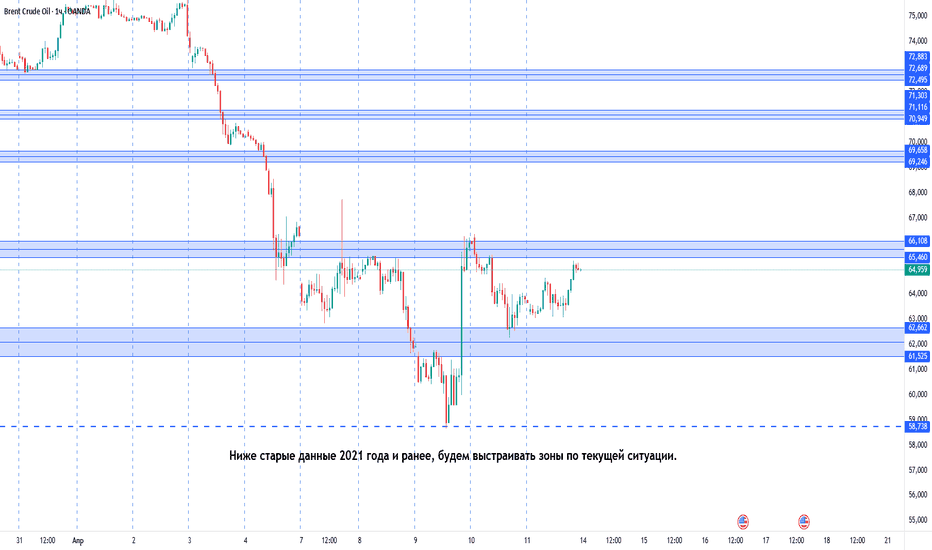

BRENT. Зоны для торговли на неделю 14 - 18.04.2025В течении недели можно торговать от этих ценовых уровней. Поиск точки входа в сделку и ее сопровождение делаете сами, в зависимости от вашего стиля торговли и развития ситуации. Уровни показывают предпочтительные диапазоны цен ГДЕ искать точку входа в сделку.

Если вы ожидаете каких-то среднесрочных движений цены, то скорее всего они начнутся от одной из зон.

Уровни актуальны в течении недели, дата в заголовке. На следующей неделе я корректирую уровни по новым данным и публикую новый пост.

! Обращаю внимание, что у брокеров присутствует небольшая разница котировок, учитывайте это при торговле.

Историю отработки уровней можно посмотреть в прошлых моих постах, внизу в связанный идеях. Их не отредактировать, не удалить. Все честно. :)

Полный список валютных пар в моем профиле.

-------------------------------------------------------------------------------------------

Я не играю в угадай направление(поэтому нет стрелочек с направлением), а для торговли используются зоны(уровни). Ждем подход к зоне, смотрим реакцию, входим в сделку.

Уровни рисуются на основе объемов и данных с CME. Используются как зоны интереса для торговли. Торгуются как классические уровни поддержки\сопротивления. Видим реакцию на отбой, торгуем отбой. Видим пробой, торгуем в продолжение движения на откате к уровню. Худший вариант если будем крутится вокруг зоны в флете.

Не разворачивайте рынок на каждом уровне, если идет трендовое движение рассматривайте его как возможность зайти в продолжение движения. Пока цена не нарисовала разворотную модель.

Не забудь поставить Ракету и Подписаться!!! Мне очень важна обратная связь!

Золото продолжает уверенный рост! 3 причины дальнейшего роста👉В прошлую пятницу я давал цели по росту 3283 и 3358. Последняя из низ была достигнута (3357,77 — текущий хай, так что будем считать что 3358 выполнена✅) сегодня.

Вчера Пауэлл открыто заявил, что ФРС придется отклониться от целей в оставшейся части года и они смогут возобновить «работу» только в следующем году. Под «работой» он как раз имеет ввиду снижение ставки и для тех, кто это не понял он добавил «не стоит спешить со снижением ставки ФРС».

Кроме этого прозвучало: «мы не близки к моменту, когда ФРС полностью остановит сокращение баланса», т.е. он имеет в виду, что ФРС будет дальше выводить ликвидность из экономики, продавая ранее купленные облигации и уменьшая денежную массу.

☝🏻В классической модели подобный комментарий главы ФРС означал бы, что доллар получит поддержку, а фондовый рынок и золото будут испытывать давление. Но что мы видим? DXY упал на 0,8%, золото выросло на 3,9% и лишь фондовый рынок (S&P500) снизился на 3%.

Рынок так же не поверил (или пока не поверил) словам Пауэлла. По данным CME FedWatch tool, рынок все еще ожидает 3 снижения ставки ФРС в этом году. Вероятно, это связано в первую очередь с риторикой г-на Трампа, который постоянно говорит о том, что ставка должна быть снижена.

Но если в какой-то момент рынок начнет верить ФРС, то это может привести к более серьезному снижению фондового рынка и укреплению USD.

Конечно, в моменте золото тоже будет испытывать давление, но вот история показывает, что во время паузы ФРС золото имеет тенденцию к росту. Так было и в 2007-2008 годах, так было и во время паузы 2023 — 2024, когда золото показало коррекцию в 9% после начала паузы, а затем выросло на 25%.

Фундаментальный анализ рынка за 16.04.2025 USDJPYСобытие, на которое следует обратить внимание сегодня:

15:30 EET. USD - Изменение объема розничной торговли

20:30 EET. USD - Председатель совета управляющих ФРС Джером Пауэлл выступит с речью

Японская иена (JPY) восстанавливается после небольшого снижения в предыдущий день, поскольку неопределенность, связанная с торговлей, держит инвесторов в напряжении и продолжает поддерживать традиционные безопасные активы. К этому следует добавить опубликованные сегодня данные о том, что объем заказов на основное оборудование в Японии резко вырос в феврале и превзошел ожидания рынка. Это, а также надежды на то, что Япония может заключить торговую сделку с США, и растущая уверенность в том, что Банк Японии (BoJ) продолжит повышать процентные ставки в 2025 году, оказались другими факторами, поддерживающими японскую иену.

Между тем, ястребиные ожидания Банка Японии сильно расходятся с растущими ставками на более агрессивное смягчение политики Федеральной резервной системы (ФРС). Это приведет к дальнейшему сокращению разницы в ставках между Японией и США, что, в свою очередь, поддержит перспективы дальнейшего роста курса низкодоходной иены. Доллар США (USD), с другой стороны, томится вблизи многолетнего минимума на фоне опасений, что торговая политика администрации Трампа будет препятствовать экономическому росту США. Это удерживает пару USD/JPY вблизи более чем шестимесячного минимума, достигнутого на прошлой неделе.

Торговая рекомендация: SELL 142.30, SL 143.70, TP 139.70

Фундаментальный анализ рынка за 15.04.2025 GBPUSDПара GBP/USD выросла на три четверти процента в понедельник, поднимаясь пятую торговую сессию подряд, так как фунт стерлингов продолжает отвоевывать позиции у ослабевающего доллара США. Несмотря на то, что фунт стерлингов уверенно продвигается вверх по графику против доллара США, впереди еще много проблем, поскольку на этой неделе выйдут ключевые экономические данные по Великобритании.

Данные по рынку труда Великобритании будут опубликованы в начале лондонской сессии вторника. Ожидается, что уровень безработицы МОТ за 3 месяца, закончившихся в феврале, останется неизменным на уровне 4,4%, а изменение числа претендентов на пособие по безработице за март снизится до 30,3 тыс. с 44,2 тыс. в феврале.

Данные по инфляции индекса потребительских цен (CPI) в Великобритании будут опубликованы в среду. Согласно прогнозам, базовая инфляция ИПЦ Великобритании снизится до 2,7% г/г с 2,8% в предыдущем периоде, а базовая инфляция ИПЦ останется на уровне 3,5% г/г.

Торговая рекомендация: BUY 1.3220, SL 1.3090, TP 1.3410

Фундаментальный анализ рынка за 14.04.2025 EURUSDВ пятницу Министерство финансов Китая объявило о резком повышении тарифов на американские товары, увеличив пошлины до 125% с 84%. Этот шаг стал ответом на принятое днем ранее решение президента США Дональда Трампа повысить тарифы на китайский импорт до 145 %. Между тем, чтобы ослабить торговые трения, Европейский союз (ЕС) объявил о приостановке на 90 дней запланированных ответных тарифов, повторив аналогичную паузу со стороны Вашингтона, чтобы стимулировать возобновление диалога.

Индекс доллара США (DXY), отслеживающий курс доллара к корзине из шести основных валют, продлил свои потери третью сессию подряд, опустившись ниже отметки 100,00 и приблизившись к трехлетнему минимуму, достигнутому в пятницу. Продолжающееся падение отражает ослабление доверия инвесторов на фоне ухудшения экономических показателей и «голубиных» комментариев центрального банка.

Индекс настроений Мичиганского университета в апреле упал до 50,8, а годовые инфляционные ожидания выросли до 6,7%. Индекс цен производителей США (PPI) в марте вырос на 2,7% в годовом исчислении по сравнению с 3,2% в феврале, а базовый показатель снизился до 3,3%. Число заявок на пособие по безработице выросло до 223 000, хотя число продолжающихся заявок снизилось до 1,85 миллиона, что указывает на неоднозначную картину на рынке труда.

В воскресенье президент ФРС Миннеаполиса Нил Кашкари в эфире программы Face the Nation на телеканале CBS заявил, что экономические последствия торговой войны Трампа во многом будут зависеть от того, как быстро разрешится торговая неопределенность. «Это самый большой удар по уверенности, который я могу вспомнить за 10 лет работы в ФРС - за исключением марта 2020 года, когда впервые появился COVID», - отметил Кашкари.

Торговая рекомендация: SELL 1.1350, SL 1.1450, TP 1.1200

GBPUSD. Зоны для торговли на неделю 14 - 18.04.2025В течении недели можно торговать от этих ценовых уровней. Поиск точки входа в сделку и ее сопровождение делаете сами, в зависимости от вашего стиля торговли и развития ситуации. Уровни показывают предпочтительные диапазоны цен ГДЕ искать точку входа в сделку.

Если вы ожидаете каких-то среднесрочных движений цены, то скорее всего они начнутся от одной из зон.

Уровни актуальны в течении недели, дата в заголовке. На следующей неделе я корректирую уровни по новым данным и публикую новый пост.

! Обращаю внимание, что у брокеров присутствует небольшая разница котировок, учитывайте это при торговле.

Историю отработки уровней можно посмотреть в прошлых моих постах, внизу в связанный идеях. Их не отредактировать, не удалить. Все честно. :)

Полный список валютных пар в моем профиле.

-------------------------------------------------------------------------------------------

Я не играю в угадай направление(поэтому нет стрелочек с направлением), а для торговли используются зоны(уровни). Ждем подход к зоне, смотрим реакцию, входим в сделку.

Уровни рисуются на основе объемов и данных с CME. Используются как зоны интереса для торговли. Торгуются как классические уровни поддержки\сопротивления. Видим реакцию на отбой, торгуем отбой. Видим пробой, торгуем в продолжение движения на откате к уровню. Худший вариант если будем крутится вокруг зоны в флете.

Не разворачивайте рынок на каждом уровне, если идет трендовое движение рассматривайте его как возможность зайти в продолжение движения. Пока цена не нарисовала разворотную модель.

Не забудь поставить Ракету и Подписаться!!! Мне очень важна обратная связь!

XAGUSD. Зоны для торговли на неделю 14 - 18.04.2025В течении недели можно торговать от этих ценовых уровней. Поиск точки входа в сделку и ее сопровождение делаете сами, в зависимости от вашего стиля торговли и развития ситуации. Уровни показывают предпочтительные диапазоны цен ГДЕ искать точку входа в сделку.

Если вы ожидаете каких-то среднесрочных движений цены, то скорее всего они начнутся от одной из зон.

Уровни актуальны в течении недели, дата в заголовке. На следующей неделе я корректирую уровни по новым данным и публикую новый пост.

! Обращаю внимание, что у брокеров присутствует небольшая разница котировок, учитывайте это при торговле.

Историю отработки уровней можно посмотреть в прошлых моих постах, внизу в связанный идеях. Их не отредактировать, не удалить. Все честно. :)

Полный список валютных пар в моем профиле.

-------------------------------------------------------------------------------------------

Я не играю в угадай направление(поэтому нет стрелочек с направлением), а для торговли используются зоны(уровни). Ждем подход к зоне, смотрим реакцию, входим в сделку.

Уровни рисуются на основе объемов и данных с CME. Используются как зоны интереса для торговли. Торгуются как классические уровни поддержки\сопротивления. Видим реакцию на отбой, торгуем отбой. Видим пробой, торгуем в продолжение движения на откате к уровню. Худший вариант если будем крутится вокруг зоны в флете.

Не разворачивайте рынок на каждом уровне, если идет трендовое движение рассматривайте его как возможность зайти в продолжение движения. Пока цена не нарисовала разворотную модель.

Не забудь поставить Ракету и Подписаться!!! Мне очень важна обратная связь!

Фундаментальный анализ рынка за 11.04.2025 USDJPYПара USD/JPY продолжает снижаться до уровня 143,55 во время азиатских торгов в пятницу под давлением слабого доллара США (USD).

Президент США Дональд Трамп заявил в среду, что временно снизит пошлины на товары из десятков стран, но повысит тарифы на Китай до 125% со 104%. Нависшая угроза рецессии как в мире, так и в США, вызванная агрессивной торговой политикой и неопределенностью в отношении будущих мер, тянет доллар США вниз.

Трейдеры ожидают, что Федеральная резервная система (ФРС) США возобновит снижение процентных ставок в июне и, вероятно, понизит ставку на целый процентный пункт к концу года.

Между тем, позиция Банка Японии (BoJ) значительно расходится с перспективами многократного снижения процентных ставок Федеральной резервной системой (ФРС). Это, в свою очередь, оказывает определенную поддержку японской йене и выступает в качестве встречного ветра для пары.

В начале пятницы министр финансов Японии Шуничи Като заявил, что валютные курсы должны устанавливаться рынками, добавив, что чрезмерная волатильность валютных курсов негативно сказывается на японской экономике.

Торговая рекомендация: SELL 143.00, SL 144.05, TP 141.55

Фундаментальный анализ рынка за 10.04.2025 GBPUSDКурс пары GBP/USD в среду продемонстрировал умеренный рост, протестировав уровень 1,28000 на фоне восстановления позитивных настроений на глобальных рынках. Такой сдвиг был обусловлен очередным решением администрации США временно приостановить реализацию своей жёсткой тарифной политики. В частности, было объявлено о 90-дневной отсрочке введения новых пошлин, несмотря на ранее заявленный принцип «никаких исключений, никаких отсрочек».

Мировые фондовые и валютные рынки отреагировали положительно, однако импульс роста для британского фунта остался ограниченным. Пара GBP/USD прибавила лишь около 0,3 %, несмотря на общее улучшение инвестиционного климата. В то же время, 10-процентные «ответные» тарифы, объявленные ранее президентом Дональдом Трампом, остаются в силе. Белый дом продолжает предоставлять ключевым торговым партнёрам время для обсуждения альтернативных решений, способных исключить их из-под действия ограничительных мер. Стоит отметить, что тарифы на китайские товары были увеличены до 125 % в ответ на действия Пекина, установившего 84-процентные пошлины на американский экспорт, что особенно сильно ударило по аграрному сектору США.

Ожидания по поводу дальнейших шагов Федеральной резервной системы также скорректированы. Участники рынка, торгующие процентными деривативами, сейчас оценивают вероятность совокупного снижения ставки ФРС на 75 базисных пунктов до конца 2025 года. Хотя базовый сценарий по-прежнему предполагает одно снижение на 25 б.п. уже в июне, аналитики JPMorgan обращают внимание на высокую вероятность сохранения ФРС выжидательной позиции как минимум до начала осени, учитывая сохраняющуюся неопределённость в сфере торговой политики.

В центре внимания остаются ключевые макроэкономические публикации из США. В четверг ожидаются данные по индексу потребительских цен (CPI), а в пятницу — публикации индекса цен производителей (PPI), а также результатов исследования потребительских настроений Университета Мичигана (UoM). Эти данные станут заключительным и крайне важным блоком макроэкономической статистики, охватывающим «дотарифный» период 2025 года. Их результаты окажут существенное влияние на дальнейшие ожидания участников рынка относительно экономической динамики в США во второй половине года.

Торговая рекомендация: BUY 1.28400, SL 1.27700, TP 1.29300

Фундаментальный анализ рынка за 09.04.2025 EURUSDСобытие, на которое следует обратить внимание сегодня:

21:00 EET. USD - Публикация протокола заседания ФРС

EURUSD:

Во вторник в паре EUR/USD наметилось легкое бычье оживление: двухдневная полоса убытков прервалась, и в последнюю минуту она успела немного прибавить перед тем, как 9 апреля вступят в силу широкомасштабные «ответные» тарифы администрации Трампа. Речь ключевых политиков ФРС начинает вступать в противоречие с растущими ожиданиями рынка относительно снижения ставок ФРС до конца 2025 года, что ставит рынки на путь столкновения с негативными последствиями далеко идущих тарифов.

В целом, календарь европейских экономических данных на этой неделе не слишком насыщен, а вторник позволил отдохнуть от привычного шквала геополитических и торговых новостей, характерных для последних недель правления Трампа. Однако несколько важных чиновников Федеральной резервной системы (ФРС) воспользовались моментом, чтобы напомнить нам, что неопределенность и негативные инфляционные последствия тарифов США усложнят, а не облегчат процесс снижения ставок ФРС.

Не обращая внимания на это, трейдеры все чаще делают ставки на то, что ФРС будет вынуждена начать цикл снижения ставок до конца года, поскольку негативные экономические последствия от тех же тарифов могут подтолкнуть США к рецессии. Данные инструмента FedWatch от CME показывают, что трейдеры, торгующие свопами, начинают предполагать, что снижение ставки на четверть пункта может произойти уже в мае. Тем не менее, большинство участников рынка ставок по-прежнему считают более вероятным снижение ставки на 25 базисных пунктов в июле, ожидая, что к концу года общее снижение составит 100 или более базисных пунктов.

В четверг выйдут данные по индексу потребительских цен (CPI), а в пятницу - по индексу цен производителей (PPI) и индексу настроения потребителей Мичиганского университета (UoM). Это будет последний набор значимых данных по инфляции и настроениям в США за «дотарифный» период 2025 года, которые станут важнейшими ориентирами на оставшуюся часть года.

Торговая рекомендация: BUY 1.10800, SL 1.10000, TP 1.11200

Фундаментальный анализ рынка за 08.04.2025 USDJPYЯпонская иена (JPY) выросла против своего американского коллеги в ходе азиатской сессии во вторник и на данный момент, похоже, приостановила резкий откат от многомесячного пика предыдущего дня. Несмотря на растущие опасения, что более жесткие ответные тарифы США могут негативно повлиять на экономику Японии, признаки роста инфляции в Японии сохраняют возможность дальнейшего повышения процентных ставок Банком Японии (BoJ) в 2025 году. Это, в свою очередь, рассматривается как ключевой фактор, который продолжает оказывать поддержку японской йене.

Кроме того, опасения по поводу сбоев в мировой экономике, вызванных ответными тарифами президента США Дональда Трампа, благоприятствуют относительному статусу иены как «безопасной гавани». Между тем, трейдеры учитывают вероятность того, что замедление темпов роста экономики США, вызванное тарифами, может вынудить Федеральную резервную систему (ФРС) пойти на агрессивное снижение процентных ставок. Это сильно расходится с ястребиными ожиданиями Банка Японии, что приостанавливает двухдневное восстановление доллара США (USD) с многомесячного минимума и оказывает дальнейшее давление на низкодоходную японскую йену.

Торговая рекомендация: SELL 147.00, SL 148.20, TP 144.60

Фундаментальный анализ рынка за 07.04.2025 GBPUSDПара GBP/USD привлекает покупателей в районе 1.28300, или более чем месячного минимума, достигнутого на азиатской сессии в понедельник, и на данный момент, похоже, остановила свой откат от шестимесячного пика, достигнутого на прошлой неделе. В настоящее время спотовые цены торгуются в районе круглой цифры 1.29000, хотя на фоне мрачных перспектив мировой экономики этот рост не имеет бычьего характера.

Объявленные президентом США Дональдом Трампом в прошлую среду масштабные ответные тарифы подогрели опасения по поводу расширения торговой войны, которая, в свою очередь, может нанести ущерб мировой экономике. Это продолжает сильно влиять на настроения инвесторов, что видно по красному цвету на мировых фондовых рынках. Это благоприятно сказывается на относительной безопасности доллара США (USD) по отношению к его британскому коллеге и служит встречным ветром для пары GBP/USD.

Однако быки по доллару США, похоже, не хотят делать агрессивные ставки на фоне растущих ожиданий того, что вызванное тарифами замедление деловой активности в США может заставить Федеральную резервную систему (ФРС) вскоре возобновить цикл снижения ставок. Фактически, рынки сейчас оценивают вероятность того, что ФРС проведет четыре снижения ставок на четверть базисного пункта в 2025 году. Это, наряду с потоком антирисковых настроений, приводит к резкому снижению доходности казначейских облигаций США и подрывает доллар.

Торговая рекомендация: SELL 1.28500, SL 1.29600, TP 1.27150

BTC - что дальше?Истинная цена ВТС в текущем цикле - 90-120, всё что возможно увидим выше - сугубо психологическая инерция, временное явление. В медвежке увидим ВТС по 40-50 - консервативно, агрессивно - 20-30. Как писал год-полтора назад еще до того, как это стало меинстримом

Поставив задачу спрогнозировать долгосрочные движения с далеким горизонтом планирования невозможно показать стопроцентную точность попаданий, локальная погрешность всегда будет ввиду введения в уравнение новых переменных. Тем не менее сильно важнее сохранять общую структуру и следовать ей

Потому я как считал так и считаю - во всём глобальном уравнении нам не хватает одного пазла - забега альты. Сильного забега

И триггером активизации настроений по альте будет являться следующий выход ВТС выше 100К (в идеале закреп над 110К)

До той поры альта лишена ликвидности, так как весь "трейдинг" происзодит на битке. Его торгуют, потому что он ликвиден, в альту боятся лезть так как у всех поголовно одна и та же мысль - "если биток на хаях, то я просто поставлю стоп, ибо если он улетит вниз - то альте вообще жопа"

Закрепившись над 100-110К настроения сменятся на "блдь это было таки дно, а мы не верили, надо быстро сейчас покупать альту пока она не улетела". Вот и будет буст рынка альткоинов

В идеале 7 мая увидеть ВТС по 95К, на ликвидности sell in may and go away увидеть выход толпы из альткоинов. Кто в бу, кто с целью перезайти на откате. И летом получить тот сюрприз, который я ждал прошлым летом)

ServiceNow (NOW) – Технический и фундаментальный анализ 1WАкции ServiceNow пробили восходящую трендовую линию на недельном графике, что усиливает медвежий сценарий. Цена движется к уровням 666, 538 и 338, которые могут выступить в качестве зон поддержки. RSI продолжает снижение, указывая на ослабление покупательского давления, MACD подтверждает медвежье пересечение, а EMA 50/200 сигнализируют о риске дальнейшего падения.

Фундаментально компания остается одним из лидеров в сфере облачных решений и автоматизации бизнес-процессов, но испытывает давление из-за роста процентных ставок и возможного замедления корпоративных расходов на ИТ-инфраструктуру. Оценка компании остается высокой, что делает ее чувствительной к изменениям рыночных условий и макроэкономическим факторам. Инвесторы также следят за квартальной отчетностью, которая будет ключевым триггером для дальнейшего движения цены.

Основной сценарий – снижение к 666 и 538 с возможным углублением к 338. Альтернативный сценарий – возврат выше 766, что может спровоцировать рост к 868 и 1012. Закрепление ниже 666 усилит нисходящий тренд.

Фундаментальный анализ рынка за 04.04.2025 EURUSDПара EUR/USD сильно выросла в четверг, евро подтянулся вместе с остальным рынком, так как доллар США падает на волне представленных на этой неделе пакетов плоских и «взаимных» тарифов администрации Трампа. В пятницу пара немного откатилась, но, похоже готова продолжить свой рост.

На этой неделе европейская часть списка экономических данных относительно скудна, однако в пятницу будет опубликован новый отчет по занятости в несельскохозяйственном секторе США (NFP). Данные NFP могут оказать существенное влияние на рынки по мере перехода экономики США к посттарифному периоду. Ожидается, что мартовские данные по занятости послужат «индикатором» последствий тарифной стратегии администрации Трампа.

Данные по индексу менеджеров по закупкам в сфере услуг (PMI) от ISM в США за март еще больше ухудшили настроение инвесторов в четверг, упав до девятимесячного минимума 50,8 и снизившись одним из самых быстрых темпов за месяц со времен пандемии. Деловая активность и потребительское доверие испарились в преддверии введения тарифов администрацией Трампа, и вряд ли после введения тарифов настроения быстро восстановятся.

Президент США Дональд Трамп утвердил 10-процентный тариф на весь импорт с 5 апреля, а рассчитанные «ответные» тарифы начали действовать с 9 апреля. По мнению агентства Fitch Ratings, темпы роста экономики США окажутся ниже пониженного в марте прогноза. Агентство Fitch Ratings предупредило, что эффект от тарифов Трампа дойдет и до Федеральной резервной системы (ФРС), которая может отложить снижение процентных ставок, пока отслеживает влияние этих тарифов на инфляцию и занятость.

Торговая рекомендация: BUY 1.10800, SL 1.10100, TP 1.11600

Non-Farm Payrolls 4 апреля: главный драйвер для рынков!В пятницу, 4 апреля 2025 года в 15:30 EET (Восточное-Европейское время), Министерство труда США опубликует ключевой макроэкономический отчёт — Non-Farm Payrolls (NFP). Этот показатель отражает изменение числа рабочих мест в несельскохозяйственном секторе и является важным индикатором состояния экономики. Сильные данные указывают на рост экономики и могут привести к ужесточению монетарной политики ФРС, тогда как слабые — усилить ожидания снижения ставок, что влияет на фондовые рынки, доллар, облигации и сырьевые активы.

Исторически отчёты Non-Farm Payrolls (NFP) оказывали значительное влияние на финансовые рынки, вызывая резкие колебания в зависимости от опубликованных данных и ожиданий инвесторов. Аналитики прогнозируют увеличение числа рабочих, что свидетельствует о замедлении роста по сравнению с предыдущими месяцами. Этот отчёт выходит на фоне неопределённости, связанной с введением президентом Трампом новых тарифов, которые могут повлиять на бизнес-уверенность и потребительские расходы. Инвесторы внимательно следят за данными, ожидая сигналов о состоянии экономики и возможных решениях Федеральной резервной системы.

Как NFP повлияет на рынки?

• Фондовый рынок – слабые данные могут усилить опасения рецессии, давя на акции, особенно цикличных секторов. Однако, если рынок сочтёт это сигналом к смягчению политики ФРС, можно ожидать роста.

• Доллар США – слабый отчёт может привести к ослаблению доллара, так как инвесторы пересмотрят ожидания по ставкам. Сильные данные, наоборот, поддержат USD.

• Облигации – снижение темпов роста занятости может спровоцировать спрос на гособлигации США, снижая доходность.

• Золото – в случае слабых данных золото может укрепиться как защитный актив на фоне ожиданий более мягкой денежно-кредитной политики.

Экономисты ожидают увеличение рабочих мест на 140 000 — это ниже предыдущих значений, что может усилить волатильность рынков. Готовьтесь к мощным движениям!

Фундаментальный анализ рынка за 03.04.2025 USDJPYЯпонская иена (JPY) подскочила до трехнедельного максимума против своего американского коллеги в ходе азиатской сессии в четверг после того, как президент США Дональд Трамп ввел масштабные торговые тарифы. Инвесторы все больше опасаются, что этот шаг может изменить глобальную торговую систему и подорвать мировой экономический рост. Это, в свою очередь, вызывает новую волну бегства от риска и повышает спрос на традиционные безопасные активы, включая иену.

Между тем, антирисковый поток приводит к резкому снижению доходности казначейских облигаций США, что приводит к дальнейшему сокращению разницы в ставках между США и Японией и благоприятно сказывается на более низкодоходной иене. Доллар США (USD), с другой стороны, снова опускается к многомесячному минимуму, достигнутому в марте, на фоне опасений по поводу влияния обострения мировой торговли на экономику США. Это, наряду с рядом более слабых, чем ожидалось, данных по США, усилило опасения по поводу рецессии.

Такие перспективы могут заставить Федеральную резервную систему (ФРС) вскоре возобновить цикл снижения ставок. В отличие от этого, трейдеры оценивают возможность дальнейшего повышения процентных ставок Банком Японии (BoJ) на фоне признаков роста внутренней инфляции. Это, в свою очередь, должно способствовать относительному росту иены, что, наряду с преобладающими медвежьими настроениями вокруг доллара, указывает на то, что путь наименьшего сопротивления для пары USD/JPY лежит в сторону снижения.

Торговая рекомендация: SELL 147.400, SL 148.000, TP 146.400

Фундаментальный анализ рынка за 02.04.2025 GBPUSDВо вторник пара GBP/USD не изменилась, закрепившись чуть выше отметки 1,2900, поскольку инвесторы в ожидании долгожданного заявления президента США Дональда Трампа о тарифах, намеченного на вечер среды. Ожидается, что в 19:00 GMT в среду президент Трамп представит свой «ответный» пакет тарифов.

Во вторник газета Wall Street Journal сообщила, что торговое представительство США, возможно, в последнюю минуту готовит альтернативное предложение по тарифам, чтобы представить его Дональду Трампу в попытке смягчить и упорядочить кучу тарифных угроз.

Индекс PMI для производственной сферы США от ISM за март снизился быстрее, чем ожидалось, упав до 49,0 с 50,3, так как предприятия притихли в преддверии ожидаемых заявлений о тарифах. Средние рыночные прогнозы ожидали, что показатель составит 49,5 или выше. Индекс новых заказов в производственном секторе от ISM также резко упал второй месяц подряд, снизившись до двухлетнего минимума 45,2.

График выхода экономических данных в Великобритании на этой неделе остается свободным, однако позднее на этой неделе должны выйти свежие данные по занятости в несельскохозяйственном секторе США (Nonfarm Payrolls, NFP). Выход NFP может стать важным фактором для рынков, поскольку экономика США переходит в посттарифную экономическую среду, а мартовские данные по труду будут служить «индикатором» влияния тарифных планов команды Трампа.

Торговая рекомендация: BUY 1.2925, SL 1.2845, TP 1.3065

Фундаментальный анализ рынка за 01.04.2025 EURUSDВ понедельник пара EUR/USD потерпела неудачу при прорыве уровня 1,08500, начав новую торговую неделю на довольно слабых позициях. Инвесторы готовятся к новому раунду тарифных угроз со стороны президента США Дональда Трампа. Администрация Трампа планирует ввести широкий спектр тарифов, затрагивающих почти всех торговых партнеров США, начиная со 2 апреля. Хотя конкретные детали этих тарифных стратегий остаются неясными, основные угрозы включают «ответные» тарифы на любую страну, которая вводит свои собственные тарифы на импорт американской продукции, независимо от экономической ситуации. Также ожидаются дополнительные ответные тарифы на Канаду и Европейский союз, а также предлагаемые общие тарифы на медь и автомобили.

На этой неделе будут обновлены данные по инфляции в Европе: предварительный Гармонизированный индекс потребительских цен (HICP) будет опубликован в среду. На общеевропейском фронте инфляции ожидается мало изменений, ценовое давление остается стабильным, но в 2025 году сюрпризов не предвидится.

Что касается американской стороны, то позднее на этой неделе должны выйти свежие данные по занятости в несельскохозяйственном секторе США (Nonfarm Payrolls, NFP). Публикация NFP может стать важной точкой отсчета для рынков, поскольку экономика США переходит в посттарифную экономическую среду, а мартовские данные по труду будут служить «индикатором» влияния тарифных планов команды Трампа.

Торговая рекомендация: SELL 1.08150, SL 1.08600, TP 1.07300

Фундаментальный анализ рынка за 31.03.2025 USDJPYЯпонская иена (JPY) укрепилась против своего американского коллеги второй день подряд в понедельник, достигнув недельного максимума в ходе азиатской сессии. Продолжающееся влияние на глобальные рисковые настроения объясняется опасениями по поводу введения президентом США Дональдом Трампом так называемых ответных тарифов 2 апреля и геополитическими рисками, которые оказываются ключевыми факторами, стимулирующими потоки в сторону безопасной иены.

Между тем, пятничные данные по потребительской инфляции из Токио, столицы Японии, подтвердили предположения о том, что Банк Японии (BoJ) может повысить процентные ставки в мае. Это заметное отклонение от растущей уверенности рынка в том, что Федеральная резервная система (ФРС) возобновит цикл снижения ставок на фоне замедления экономики США, вызванного тарифами. Это дает дополнительный стимул для снижения доходности иены.

Торговая рекомендация: SELL 148.800, SL 149.400, TP 147.850