Квартальная теория. Введение в основы. [QT]❗️Дисклеймер. При успешном применении данной теории - вы начнёте смотреть на мир иначе, вы больше никогда не поверите в то, что события в мире происходят случайно. Опасно для неподготовленного ума, особенно для касты трейдеров, торгующих по новостям, если вы прибыльны на дистанции - закрывайте эту страницу, вам оно не нужно‼️ Я предупредил... А для всех готовых пройти в кроличью нору, как обычно, постараюсь разобрать эту головоломку на простом 🐇

Итак, Квартальная теория ( Quartarle Theory ) была разработана западным трейдером под псевдонимом “Daye” на основе анализа времени и цены, с учетом теории Power of Three (AMD) и собственной аналитики, сформированной при изучении графиков. Она представляет собой альтернативный подход к традиционному анализу сессий и их “киллзон”. Временные интервалы (тайминги) в этой теории отличаются от общепринятых и не имеют подтверждения от официальных источников. Вы можете применять как стандартные временные промежутки (LOKZ/NYKZ), так и “квартальную теорию” в своем анализе.

💭 Прежде чем начнём уходить в детали, дабы не было путаницы, необходимо кратко ознакомить вас с формулировками, потому что все всё называют по разному, выведем стандарты, скажем так.

Последовательность AMDX:

Q1 = A = Accumulation = Consolidation

Q2 = M = Manipulation = Expansion

Q3 = D = Distribution = Expansion

Q4 = X = Consolidation or Retracement

Order Flow, OF = Ордер Флоу = Поток институциональных ордеров

🎬 Начнём:

Квартальная теория (Quarterly Theory, QT) утверждает, что “время” можно фрактально разделить для точной интерпретации ценовых циклов или фаз. Это основано на том, что определенные временные периоды выполняют конкретные функции, или, иными словами: “Каждый временной цикл предназначен для реализации определенной задачи в процессе формирования цены”. Алгоритмы фиксируют условия формирования и функцию ценового движения предыдущего цикла, а затем, анализируя эти данные с учетом контекста старшего таймфрейма и OF, определяют условия для следующего цикла.

Понимание этого позволяет выстроить нарратив или сценарий для последующих временных циклов на рынке. Весь процесс можно выразить простой формулой: “предыдущий цикл” = его функция → “новый цикл” = его функция.

Фазы цены и их функции:

Accumulation (Аккумуляция) = формирование ликвидности:

Эта фаза служит отправной точкой для OF.

Движение цены в диапазоне указывает на отсутствие четкого направления.

В этот период цена находится в состоянии равновесия (боковик).

Manipulation (Манипуляция) = распределение OF:

Начинается, когда цена выходит за пределы зоны равновесия (аккумуляции).

Указывает на намерения "умных денег" двигаться к следующей цели ликвидности (от точки A к точке B).

Манипуляция часто оставляет в ценовом движении неэффективности.

Про неэффективности прочитать можно тут, а саму механику справедливой цены крайне важно понимать👇:

Distribution (Дистрибуция) = балансировка цены, возврат к справедливой стоимости:

Эта фаза следует за смещением цены, вызванной манипуляцией.

Дистрибуция возвращает цену в области неэффективной торговли (FVG), восстанавливая равновесие.

После достижения баланса цена готова к новой фазе.

Х (Консолиидация или Коррекция) = смена направления OF:

Процесс перехода от покупок к продажам (или наоборот) после достижения целевой зоны ликвидности.

Как итог работы лишь со временем, выходит вот такая полная картинка, и как обычно, ни один индикатор в анализе не пострадал, я использовал лишь время. Магия? 🪄

По сути, чтобы увеличить свой винрейт в торговле, следует отказаться от торговли в понедельник и, желательно, во вторник, таким образом, следуя теории, вы будете знать наверняка что будет происходить в среду и в четверг. "Наверняка", это я конечно громко сказал, но всё же, мы тут не про казино, а про прогнозирование и наша задача увеличивать свои шансы. 🎰

Почему следует отказаться от понедельника и вторника? Всё дело в кварталах. Квартал Х существует не просто так, c него может всё начаться, таким образом мы получим не стандартную модель AMDX , а XAMD , и вот как раз 2 квартал (вторник) выступит как подтверждение OF, а значит, 3 квартал торговать станет предсказуемее 🤔

⚙️ И ещё, при реализации алгоритма в процессе формирования цены соблюдается строгий систематический порядок:

Аккумуляция всегда переходит в манипуляцию. После A не может следовать D или X.

Манипуляция может переходить в любую другую фазу: A, D, X

Дистрибуция может переходить только в M или X. Коррекция не переходит в А.

может происходить при смене M на D или D на M.

Затея понятна? Пока хищники рычат,- охотник наблюдает. Стань охотником, ищи подсказку, здесь работает метод исключения. 🦅

Тяжело? Давайте попробую схематически это отобразить:

На этом моменте не лишним будет погрузиться в философию самой машины, алгоритма, вот здесь была статья, если ещё не👇:

📦 Итого, что мы имеем, каждая функция предшествует другой и следует за ней в соответствии с определенными правилами. Если ты сможешь определить текущую ценовую фазу и цель, к которой она направлена, то получишь возможность участвовать в рынке с высокой вероятностью движения в правильном направлении. Иными словами, это позволяет тебе действовать в соответствии с OF.

⌚️ Теперь непосредственно ко времени, к нашему самому главному оружию в анализе по QT. Да, по первости информация будет тяжеловата к усвоению, однако, для тех, кто живет по времени МСК это будет отличным бонусом, нам не нужно заниматься никакой перестройкой на летнее/зимнее время, с-стабильность, с недавних пор время лета и зимы - фиксировано, а значит следует запомнить время лишь один раз. И напишу я его именно для Москвы.

Временные циклы:

Для применения QT важно понимать, что время имеет фрактальную природу. Мы будем обозначать циклы следующим образом:

(Q) Дневной цикл состоит из четырёх 6-часовых циклов, каждый из которых соответствует торговым сессиям:

01:00 - 07:00 = Цикл Азиатской сессии

07:00 - 13:00 = Цикл Лондонской сессии

13:00 - 19:00 = Цикл Нью-Йоркской сессии

19:00 - 01:00 = Цикл вечерней сессии (PM)

Примечание:

Эти циклы в целом схожи с классическими торговыми сессиями, но имеют некоторые отличия. Например, Лондонская "киллзона" LOKZ (London Kill Zone — это термин, используемый трейдерами на рынке Forex для обозначения периода высокой волатильности и ликвидности во время Лондонской торговой сессии. "Kill Zone" (дословно "зона убийства") отражает время, когда на рынке происходят значительные ценовые движения, что создаёт как возможности для прибыли, так и риски для неподготовленных участников. LOKZ считается одной из ключевых торговых зон в течение дня из-за пересечения активности европейских и, частично, американских рынков), в рамках “квартальной теории” охватывает период **{Q2} с 07:00 до 13:00**, тогда как классическая LOKZ длится с 09:00 до 14:00, что связано с работой межбанковских систем CLS (Continuous Linked Settlement — это международная система расчетов по валютным операциям, созданная для минимизации рисков, связанных с межбанковскими транзакциями на рынке Forex. Она была запущена в 2002 году под управлением CLS Bank International, который базируется в Нью-Йорке и регулируется Федеральной резервной системой США)

Каждый дневной цикл делится на 4 подцикла по 90 минут. Рассмотрим их детально:

Цикл Азиатской сессии :

01:00 - 02:30

02:30 - 04:00

04:00 - 05:30

05:30 - 07:00

Цикл Лондонской сессии {Q2}:

07:00 - 08:30

08:30 - 10:00

10:00 - 11:30

11:30 - 13:00

Примечание: Обратите внимание, что и совпадают с ключевыми таймингами классической LOKZ

Цикл Нью-Йоркской сессии {Q3}:

13:00 - 14:30

14:30 - 16:00

16:00 - 17:30

17:30 - 19:00

Цикл вечерней (PM) сессии :

19:00 - 20:30

20:30 - 22:00

22:00 - 23:30

23:30 - 01:00

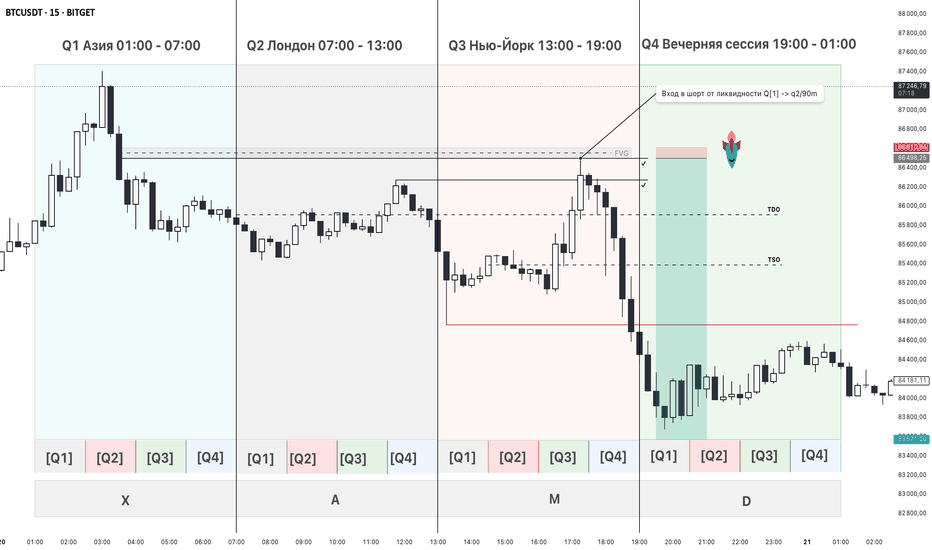

⏳ Таким образом, разделив день на графике на указанные циклы, мы получаем следующую картину (график BTC от 20.03.2025):

Мы видим, как один торговый день делится на 4 равных 6-часовых цикла, каждый из которых, в свою очередь, подразделяется на 4 цикла по 90 минут. Для наглядности циклы выделены разными цветами, и можно заметить, как цена выполняет определённые функции в рамках каждого цикла. Например, Азия находится в фазе X , выполняет роль А , а это М , выполняет функцию D, формируя структуру, напоминающую PO3 (Power of Three).

Функции

Мы можем использовать цикл как индикатор для прогнозирования движения рынка в последующих циклах. Если находится в А (аккумуляции), можно ожидать, что обеспечит заметное ценовое движение М (манипуляцию), и в таком случае мы пропускаем D (дистрибуция). Если же демонстрирует чрезмерное расширение X и визуально не в аккумуляции, вероятно, в будет формироваться А , а точку входа следует искать в M (Манипуляция).

и — наиболее подходящие циклы для поиска потенциальных входов в позиции. часто является самым простым циклом и предоставляет наибольшее количество возможностей, так как он никогда не выступает A (аккумуляцией). Функция зависит от предыдущего цикла, запомните обязательно:

- Если аккумулирует (A) — манипулирует (M).

- Если манипулирует (M) — дистрибуцирует (D).

Функции

Об уровнях открытия известно, что существует понятие New York Midnight Open (NYM) — уровень открытия дня по Нью-Йоркскому времени в 00:00 (07:00 по Мск). На рынке Forex он считается истинным уровнем открытия и используется как основной. Однако в “квартальной теории” этот уровень называется True Open (TO) или True Daily Open (TDO) и обычно совпадает с началом — 07:00.

Ещё одна важная составляющая теории, это так же следует заучить:

- В условиях бычьего рынка “умные деньги” накапливают позиции на покупку в диапазоне или ниже уровня открытия (TDO).

- В условиях медвежьего рынка “умные деньги” накапливают позиции на продажу в районе или выше уровня открытия (TDO).

Истинное открытие = . Это временно привязанные ценовые уровни, которые служат точкой отсчёта для начала цикла (или структуры PO3). Понимание концепции True Open позволяет ориентироваться в любой рыночной ситуации, независимо от наблюдаемого таймфрейма, благодаря чётко определённым временным точкам.

Истинное открытие цикла:

- (True Day Open) = Истинное открытие дня = 07:00.

- (True Session Open) = Истинное открытие сессии:

• Азия — 02:30 (по Мск)

• Лондон — 08:30 (по Мск)

• Нью-Йорк — 14:30 (по Мск)

• PM — 20:30 (по Мск)

Эту концепцию можно использовать как фильтр для выявления манипуляции (M) в структуре PO3. Для того чтобы манипуляция была значимой, она должна взаимодействовать с уровнем открытия. В идеале манипуляция после происходит в направлении, противоположном ожидаемому импульсу, согласно теории.

На примере графика выше мы ожидали нисходящее окончание дня. С точки зрения “квартальной теории”, “умные деньги” накапливают шортовые позиции в районе или выше уровня **TDO (07:00)**. Поскольку ** ** выступает зоной X, вход в шорт следовало искать во время манипуляции в ** ** выше уровня **TDO** и TSO. Далее цена поднимается выше **TDO**, манипулируя ликвидностью ** **, а затем взаимодействует с ликвидностью второго 90-минутного цикла Азии {Q2}, и мы могли определить ювелирный вход в сделку, зная, что алгоритм пойдёт закрывать ту самую ликвидность Азии, упрётся в FVG и даст медвежью реакцию.

Кстати говоря, при анализе не забывайте активно использовать и инструмент PD Array Matrix - механику расписывал здесь, крайне полезный инструмент и он входит в мою обязательную база анализа👇:

🏁Выводы:

“Квартальная теория (QT)” предлагает альтернативу классическому подходу к работе с сессиями. Она основана на разделении времени на циклы, в которых последовательно реализуются определённые функции доставки цены. В своей практике вы можете использовать как традиционные сессии с “киллзонами”, так и “квартальную теорию”, в зависимости от ваших предпочтений.

🎁 И в качестве бонуса, чтобы вы не занимались ручной разметкой графика, я предлагаю вам использовать коробку Ганна со следующими настройками:

Помни, трейдер, не в цене дело а во времени⌚️ Этим материалом я лишь ввёл вас в курс дел и основы теории QT, потому, я думаю, что в будущем я запишу серию видео уроков по квартальной теории и попытаюсь объяснить полностью механику работы, она имеет довольно много деталей, а знание того, что время фрактально, и умение делить его на несколько фаз - лишь верхушка айсберга, теория включает в себя многое, например отслеживание корреляций между активами и умение разбираться во фрактальных точках разворотов свингов (PSP) + определение дивергенций умных денег на разных активах, так же учитывая кварталы (SSMT). Квартальная теория это универсальный инструмент который отлично показывает себя на всех рынках, а для криптовалют, считаю, что всё только начинается, тк с каждый годом инструмент становится точнее из-за увеличивающейся ликвидности. Хорошего дня, до следующих встреч, надеюсь материал повысит ваши успехи в торговле 👋

Фрактальныйанализ

Конец бычьего тренда?После долгой консолидации цена показывает выход вниз и заметное падение. Давайте разберемся в текущей ситуации.

Сначала рассмотрим техническую картину. Мы находимся в рамках восходящего канала, а ниже расположен четкий зеркальный уровень поддержки.

Кроме того, на графике можно увидеть схожий фрактал, который формировался с февраля по октябрь 2021 года. Его структура очень напоминает текущую ситуацию, поэтому есть вероятность, что в ближайшее время рынок поведет себя аналогично.

Однако важно учитывать масштаб движения и таймфрейм. Восстановление может занять несколько месяцев . В целом, я предполагаю развитие сценария, похожего на 2021 год. Это затяжной процесс, и нарушить его может только резкий пробой уровня поддержки, хотя пока такой вариант маловероятен.

Бритва перед ростомНовый год начался спокойно, но скоро можно ожидать сильных колебаний на рынке. Текущая ситуация на графике очень похожа на ту, что была в марте–мае 2024 года . Мы снова стоим возле важной зоны поддержки, и, судя по схожим моделям, скоро можем её пробить.

Я ожидаю резкое падение цены, за которым последует такое же быстрое восстановление и возврат выше уровня поддержки . Это совпадает с инаугурацией президента США, которая, скорее всего, вызовет сильные колебания на рынке.

1 в 1Обнаружил на графике крайне похожий фрактал. На данный момент движение полностью идентично ценовому колебанию в октябре-декабре 2023г. Стоит отметить, что сходство также присутствует и в локальных движениях, внтури бычьей структуры текущей консолидации.

Поэтому, в ближайшее время рассчитываю увидеть выход цены вверх и продолжение роста согласно фракталу.

Как две капли воды...Как я уже говорил, найти фракталы по BTC из прошлого уже практически невозможно, так как структура рынка значительно изменилась , как и его алгоритмы:

Давно мы не рассматривали фракталы и причина тут по большей части в том, что за последние годы движения на том же BTC очень сильно изменились и найти что-то похожее в прошлом уже не предоставляется возможным.

Я связываю это с приходом крупных фондов и их ИИ алгоритмов на рынок, которые значительно изменили структуру графика. Не только фракталы на BTC канули в небытие, но и некоторые стратегии, по типу волнового анализа также уже не являются эффективными.

Собственно, это было ожидаемо и очевидно. Крипто-рынок уже перешел на следующую ступень, которая усложняет работу ретейл-инвнсторов. Поэтому, возвращаясь к теме фракталов, теперь их стоит искать на более простых инструментах, которые еще не взял в оборот ИИ-алгортм.

Однако, предлагаю рассмотреть не менее схожий график по золоту.

Стоит отметить, что два этих актива в последние годы движутся практически идентично и разница тут заключается лишь во времени и таймфреймах, что неудевительно. На обоих графиках мы видим установку ATH, а затем фазу коррекции после которой следует обновление ATH. Дальнейшая стадия консолидации также имеет множество сходств, как визуальных, так и технических.

На данный момент мы выходим из консолидации и в ближайшее время я рассчитываю увидеть повторение сценария золота . До выборов в США жду обновление ATH , затем своеобразный «вертолет»/ретест, а затем устойчивое восходящее движение .

Фрактал ноября 2023г. - февраля 2024г.На графике данного инструмента можно выделить очень схожий фрактал. Текущее движение практически идентично движению, которое мы наблюдали в ноябре 2023г. - феврале 2024г. Также, заметно и сходство в локальных движениях, тому пример локальный пробой нисходящего канала.

В ближайшее время я рассчитываю увидеть аналогичную консолидацию с последующим импульсным ростом.

Повторение сценария 2020 года!Текущая картина на рынке крайне схожа с движением цены в августе-октябре 2020г. У нас имеются практически идентичные графики , где консолидация перед восходящем импульсом проходила в аналогичной последовательности. Характеры движений, учитывая локальные всплески, их последовательность, а также объемы, что является немаловажным фактором, имеют очень серьезное сходство. Вдобавок, сейчас цена находится и консолидируется в аналогичном бычьем флаге, что и в прошлый раз .

Плюс, я отмечу, что в августе-ноябре 2020г. крипто-рынок как раз перешёл в стадию затяжного бычьего тренда, поэтому мы имеем очень схожие сетапы, включая сантимент и недоверие к росту, аналогичное примеру на истории.

Поэтому, на данный момент, сценарий с продолжением восходящего движения я ставлю в приоритет и в ближайшее время ожидаю движение согласно фракталу.

Фрактал - определяем по истории, в какую сторону пойдёт графикОбучающее видео про Фракталы, разобрал основные моменты работы с ним.

Думаю все знают и понимают, что история повторяется, и что было в прошлом проявляется идентично на настоящем, возможно с небольшими изменениями, но структурность остается неизменной, часто называют данное явление цикличностью.

Фрактал - это копирование истории движения цены актива и наложение ее структуры на настоящий график, для определения будущего направления. Важно что бы структура свеч была максимально схожей и несколько движений совпадали на графике.

Лучше всего фракталы искать на крупных таймфреймах, на дневном, недельном графике. При работе с инструментом комбинируйте его с трендовыми и фигурами технического анализа.

Ставь ракету 🚀и подписывайся на канал! Пиши свои мысли о данном инструменте и что в дальнейшем мне разобрать на обучающей рубрике!

BTC входит в зону разворотакоторая несколько обширной получается.

Зона посчитана тремя графическими методами, в которых были рассмотрены:

- две пяти волновые модели как завершение пятой волны каждой в из них

- рассмотрены пропорции AB и CD отрезков

- рассмотрены проекции спирали корня квадратного Фибоначчи от вершин и впадин

- рассмотрены уровни сопротивления ближайшие

- результат на графике. Наиболее предполагаемая точка разворота указана точкой D в области. Наиболее предполагаемая траектория коррекции ABC с первой целью - вершина экс волны III

Моделирование торговой системы. Счет волн в S- моделяхРанее я знакомил вас с S- образными моделями (S-ками Коуэна)

В общем виде S- модель можно представить в виде двух вывернутых эллипсов.

Это очень мощные модели, в них есть свои закономерности, о которых говорилось ранее, и повторять здесь не буду, только приведу ссылки для ознакомления под публикацией, где можно чуть подробнее ознакомиться с этим.

Сегодня углубимся в эти модели и рассмотрим их с точки зрения модели пяти волн

Вот пример классической правильной модели без искажений (ссылка).

У нее четко прослеживается три касания, точно можно идентифицировать середину. Более того, забегая вперед, отмечу, что видны пропорции спирали Фибоначчи как раз в вершине этой модели.

Таким образом саму модель можно изучить по трем ее аспектам:

- сама модель и ее пропорции нижней ветви, как проекция верхней ветви. А на выходе этого изучения получить какие-то проекции вершины

- в рамках найденных внутри модели векторов и их проекций наложенных на спираль Фибоначчи, на выходе из этого анализа изучить проекции вершины с этой стороны

- в рамках рассмотрения этой модели как пяти – волнового движения. И найти проекции окончания пятой волны на выходе из этого анализа.

Если все сделано правильно, и нет помех которые могли бы истолковать начало отсчета не однозначно, или какие-то спорные тени векторов, например, то на выходе мы должны получить достаточно не широкую область потенциальных разворотов, которая бы объединила эти методы в одном ценовом коридоре.

Основные сложности разметки S- моделей как пять волн является определение начала 3 волны и решение вопроса с профилем первой.

Нет стандартного здесь подхода. Надо смотреть взаимосвязанные ли вектора между собой в нижней ветви. Про исследования этих взаимосвязей я уже я как то рассказывал, и весьма подробно, но это тема будущих размышлений.

Итак, посмотрите на нижнюю ветвь:

Она образована тремя синими векторами , так называемая тройка. Они ЗАВИСИМЫ между собой, и это ключ здесь

Таким образом из можно условно объединить в одно движение. И это движение я бы придал первой волне.

Третью волну я бы обозначил, как ей и полагается волной взрывного роста, у которой угол острее чем у первой.

А вот пятой бы волне отвел бы верхнюю ветвь. К торой бы ожидал:

А) двойку векторов

Б) тройку векторов

И желательно связанных между собой ( но не обязательно, так как они могут быть пропорциональны волне 3 или вообще векторам волны 1, а тут много образие вариантов получается – поэтому это не обязательное условие)

Задача найти вершину волны 5.

Да, мы здесь нарушаем требование волны три : быть самой длинной, но ничего это не догма и можно как то пережить

Итак, волна 3 меньше чем 1,62 в примере

то Волна 5 соотносится следующим

образом:

Растянутая Волна 5 = 0.62 длины (от начала Волны 1 до вершины Волны 3)

либо = длине (от начала Волны 1 до вершины Волны 3)

либо = 1.62 длины (от начала Волны 1 до вершины Волны 3)

Получаем три варианта завершения волны пять (1) (2) (3). У меня есть своя статистика распределений разворотов. Согласно ей (статистики) в такой комбинации разворот в (1) возможен в 55% случаев (это только по концепции пяти волн) (2) 25% случаев (3) в 10%.

У вас может быть своя статистика, как ее валидно собрать я поясню если будет в этом необходимость в тг

Теперь посмотрим на линю потенциального разворота по пятиволновой модели(1). Она входит в область рассчитанную по самой модели. Эта же линия входит в область рассчитанную по модели спирали Фибоначчи. А, как я говорил у каждой из перечисленных моделей найденная точка разворота более 55% каждый метод дает.

Теперь вопрос к вам: как вы считаете, можно ли сложить (умножить или еще что то сделать) с вероятностями этих трех моделей? И какую вероятность разворота цены можно получить в зоне линии (1), если первый метод находит ее с вероятностью 55% второй с вероятностью 60% и третий с вероятностью 55% - к примеру

Теперь посмотрим на линю потенциального разворота по пятиволновой модели(2).

Очень странным образом, но (2) так же входит в область 2, найденную другими методами. И тогда – это вторая потенциальная точка разворота на графике.

Итак, сегодня мы поговорили о пяти волнах в S- модели. И я показал вам, что это применимо и при изучении таких моделей. К сожалению, чистых моделей на рынке не много, как в этом примере, и не всегда можно ОДНОЗНАЧНО и без вариантов выделить волну 1 или волн

Гармония ФибоначчиКлассный график, хорошая акция, приятная цена...

С чего бы начать? -

А начну с фундаментальных данных. Не знаю кому - как, но мне очевидно, что рост файзера на прямую связан с событиями короновирусной истории, где пик цены и начало спада пришелся на охлаждение общественного мнения к этому зловредному вирусу. Не однократно компания становилась причиной скандалов, связанных с коррупцией и обвинениями с созданием новых штамов вирусов. Но все хорошее когда-либо заканчивается, и цены идут вниз, обогащая тех, кто покупал их внизу.

В компании Pfizer намерены продолжить изучение "мутирующего" коронавируса с тем, чтобы не прекращалось поступление доходов от продажи вакцин. Про дивиденды и финансовое здоровье файзер не буду вас утомлять, с этим вы и так можете ознакомиться без меня... А вот давайте посмотрим прямого конкурента - акции Johnson & Johnson

и предлагаю посмотреть сразу спред, т.е. отношение PFE

Сопоставив три графика (две акции по отдельности и их отношение) видно, что рост их спреда обусловлен бОльшим ростом акций файзер, а не паданием джлонсон и джонсон. А раз так, то график этого синтетика можно исследовать как обычно их исследую. Не вдаваясь в тонкости, видно что на графике что - то "назревает", цена в пятый раз подходит к очень мощной линии поддержки. Учитывая то что это график все-таки синтетика более вероятен отскок от уровня, но в любом случае это зловещий график, потому что если цена синтетика пробьет поддержку, это будет означать что либо файзер акции пошли вниз, либо J&J стали их серьезно обходить в моменте.

Теперь по основному графику, он куда более интересный

Фрактал роста показан желтой структурой на графике. Он образован тремя векторами, которые не одинаковые, но в какой то мере подобны друг другу. Их длины (соотношения длин) распределены не в случайном порядке, а в соотношениях Фибоначчи. И если самый длинный вектор принять за единицу, то второй и первый вектор строго 62% и 38% длины 3-го, соответственно. (для наглядности я их собрал в кучу на графике и накинул сетку Фибо)

Кроме того, второй вектор (серый)заканчивается на уровне √5*длину вектора 1

третий вектор заканчивается как раз при достижении ценой значения √3 на длину 2-го вектора

Но и третий вектор не прост, и состоит из двух кусков, второй из которого находится как произведение длины первого на √2 (все линии показаны на графике). На нем и закончился фрактал в своей "полной гармонии". Эти размышления можно было бы и не приводить, но лишний раз хотелось показать как все интересно на рыке:) и доказать важность уровней support. Дальше от него меня будут интересовать только уровни поддержек/сопротивлений.

Но давайте посмотрим что дальше:

Дальше образовано два совершенно одинаковых по значению ПТВ вектора (№1 и2 - зеленые). Сейчас цена прошла уже 90% третьего такого же вектора и есть все основания полагать, что именно так вектор №3 и закончится. (Причем здесь вектор 1 и 3 идут под одним углом) Но то, что первый равен второму - демонстрирует пучок этих векторов справа.

приведя масштаб в должный вид, можно нарисовать окружность с центром в начале вектора 3 и радиусом равным вектору 1.

И здесь как нельзя кстати на этом уровне будет поддержка, синего фрактала.

Можно посмотреть более мелкую структуру: из чего состоит вектор 3.

Что то мне кажется его можно представить в виде пяти волн -не лучшее предположение, но здесь видно как волна 1 может быть равна волне 5.

Вектор 3 может быть или из двух кусков или из трех. Не иначе. На два куска не похоже, иначе бы четко прослеживалась середина. А вот из трех, на более младшем ТФ (например 4 часа) - вполне.

Тогда надо найти пропорцию Фибоначчи для его окончания по отношению к первой и второй части вектора 3.

Здесь есть только одна пропорция √2 длины второй части. и она находится в районе линии поддержки. К первой части вектора 3 соотношений нет. Но если накинуть сетку Фибо, по 262% его длины так же находятся в районе линии саппорт.

Исходя из выше сказанного, можно выделить зону потенциального разворота и определить цели.

Добор позиций по BTCВ рамках рассмотренных публикаций по BTC (ссылки под публикацией) по намногу набирал позицию в лонг по BTC с прицелом в долгосрок без плеча.

Полностью войти в позицию согласно торгового плана не получилось, так как цена не достигла третьей цели возможной в 14200$.

Следуя гипотезе, являющей не отъемлимой частью анализа торговой системы моей, после завершения структуры должна начать развиваться противоположная структура (в данном случае растущий фрактал).

Далее я предполагаю что должен начаться большой фрактал и маленький (вложенный в него) одновременно. Если это так, то на данном этапе цена формирует 1/2 роста первого маленького и 1/4в рамках большого

(аналогичные рассуждения вот здесь:

Учитывая то, что ранее открытые 2/3 позиции уже дают мою законную прибыль, можно долить в лонг оставшуюся треть весьма безопасно. В этом случае средняя будет в районе 19500, что приемлемо. она же будет являться и стоп приказом в случае чего.

на рисунке отмечена возможная точка долива позиции, так как возможно корректирующее движение с текущих уровней (но не обязательно!), Однако, в случае продолжение UP тренда буду искать возможности повыше. Это безусловно несколько подпортит среднюю цену, но не существенно в рамках рассмотренной концепции.

выше рассмотрена только предполагаемая многоходовая модель, такой какой она видится сегодня. Вовсе не факт что эти хотели так и будут выглядеть именно так, по ходу ее развития без условно возникнут уточнения и корректировки целей

Данная идея именно ДОКУПКИ объема в позицию. Я ничего не теряю, просто чуть подпорчу свою среднюю цену, и не может рассматриваться во вход в рынок с текущих уровней так как просчитать возможную ближайшую коррекцию не могу. Понятия не имею какую форму она может принять

Следующее подобное явление будет в скором времени наблюдаться на природном газе, там аналогично понемногу набираю позиции. Почему не взять тогда одним лотом позицию? - дело в том, что при расчетах получаются длинные вектора и даже малейшая не точность в построении может привести к достаточно большому разбросу вероятной точки разворота.

Время идёт, а рынок двигается по той же методичке.На данный момент ситуация практически полностью идентична развороту в 2019г. На рынке сохраняется пессимизм после длительного медвежьего рынка и доверия к восходящему движению у большинства нет. А безоткатная структура графика добавляет сомнений, ведь: "Роста без коррекции не бывает!".

Но как показывает практика и опыт, как раз таки рост на крипто-рынке и проходит без особых откатов , особенно во время разворота. Логика подобного поведения цены крайне простая - не дать ретейлу выгодно купить актив . Да и сам по себе рост будет сопровождаться всевозможными диверами на индикаторах а в чатах будут фразы по типу "вот вот пойдем их разгружать, а иначе никак" . Также, будут постоянно возникать медвежьи пин-бары без какого-либо дальнейшего подтверждения, чтобы сбить с толку осмелившихся и заставить трейдеров закрыть позицию в небольшой профит.

Поэтому, я не жду каких-то серьезных откатов в ближайшее время и рассчитываю увидеть активное продолжение роста и подогрев фомо. Время идёт, а рынок двигается по той же методичке.

Сургут - ждем... ждем ... еще немного еще чуть- чутьсмотрю ка я на сию бумагу (6Н на графике) - есть приметы пампа при выходе из консолидации.

вообще, график развивается по "розовому" сценарию, но мимо такой комбинации сложно не пройти :)

- вектор АВ (синий) на самом деле состоит не из двух, а из трех векторов, при увеличении должно быть видно)

- проекции потенцтиальных точек разворота нанесены на график от зеленого, красного и синего векторов

- Вектор CD(не оконченный) предположительно состоит из двух кусков. Проекция первого со своими точками справа черного цвета

Видим скопления потенциальных точек на уровне сопротивления. Это хорошая комбинация (зеленая фигура фрактала), но и она имеет слабые стороны

- затяжной накопительный флэт с откатом вектора АВ так и не достигшего 50% в свое время. Это могло позволить "быкам" накопиться, чтобы хорошо стрельнуть.

На этот недостаток я закрою глаза, если бумага просто прилетит к уроню сопротивления. Если нет, ну значит нет, подождем выше, а там посмотрим

Думаю с 1-го февраля обновлю свою фрактальную теорию (ну как обновлю, по сути ничего нового, все тоже под другим углом). Как обычно открою на это время тгканал. и покажу (в третий раз) здесь как за 2-4 месяца удвоить депозит с минимальным риском. Кстати расскажу в этот раз про риски больше. Немного опять будет про развитие интуиции, и несколько возможно трансляций. В конце небольшой курс скальпинга крипты, если будут позволять рыночные условия. Все бескорыстно - т.е бесплатно)). так что кому интересно следите за шапкой профиля

за последний год накопилось достаточно публикаций посвященных поиску точек разворота. Если вас устраивает качество и точность определения таких точек - добро пожаловать, вы сможете так же или может даже лучше

Фрактал 2019г.Текущая картина на недельном таймфрейме крайне схожа с движением цены на дневном таймфрейме в октябре 2019г. У нас была аналогичная консолидация у уровня поддержки, после которой цена продемонстрировала нисходящее движение. Также, можно выделить полностью идентичный, нисходящий клин. Исходя из логики данного фрактала, в ближайшее время стоит ожидать мощный восходящий импульс.

Также, немаловажным является тот факт, что нисходящее движение было спровоцировано коллапсом FTX. Как показывает опыт, подобные сливы на негативных новостях крайне быстро забываются.

Индекс доллара ( DXY ) демонстрирует разворот и стремительно снижается, а как мы знаем он имеет обратную корреляция с BTC. Также, фондовый рынок демонстрирует серьёзное восходящее движение. Один лишь крипто-рынок упорно давят вниз, и как по мне, это очевидная манипуляция (хоть и я не люблю это слово) .

Поэтому, в текущей ситуации уже становится очевидным, что крипто-рынок находится длительное время под сильным давлением и это не может продолжаться бесконечно. Поэтому, в ближайшее время я рассчитываю на восходящее движение либо с текущих отметок, либо после более длительной консолидации и попытки обновить минимумы. Единственное, что я делаю и буду делать - откупать.

Можно еще надеть ШОРТЫ по FTTИсторически у нас образовалась сильная область поддержки/сопротивления (зеркально) - на графике выделена зеленой областью. Точек входа в лонг не вижу, да и не нужно, рынок то у нас медвежий. Ищем шорт. Помимо уровня у нас образовались хорошие 3 ровных фрактальных максимума, за которыми цена, с большой вероятностью придет в ближайшее время, чтобы снять ликвидность. Далее, если цена идет обратно ниже, то на ретесте области поддержки/сопротивления можно брать шорт (как на рисунке). Конкретных цифр не даю, действуем по ситуации. Спасибо за внимание.

Такого разворота не будетТекущее движение мало чем отличается от недавних отскоков, которые мы наблюдали на протяжении всего нисходящего движения. Это свидетельствует о том, что структура рынка не изменилась, а без структурного изменения конъюнктуры рыночных движений я не жду разворот.

Любой разворот сопровождается полным изменением, в первую очередь характера движения. Текущая проторговка полностью идентична недавним отскокам. У нас аналогичный флаг, с попыткой ускорения и поджатия цены вверх. Ни один минимум не был обновлен, следовательно давления на покупателя не оказывается.

Исключением из этого правила являются только длительная консолидация, чего мы тоже не наблюдали, учитывая длительное падение до этого.

Поэтому, в ближайшее время я рассчитываю на нисходящее движение и ожидаю падение в район минимумов.

Заблуждение о перелое и ракеты не будет🧐Всем доброго времени суток!

Смутное время для крипто рынка, но фракталы с щепоткой циклов луны помогут нам в этом разобраться. Всё происходящее на графике я разбил на четыре фазы той самой смуты, после который нас ждёт небольшая аккумуляция и бычья ловушка, что же теперь по порядку.

Фаза I

После клиновидного движения, за которым у нас образовалась компрессия (ввиду которой я и жду эти движения) нам необходимо создать эффект перелоя или же двойного дна, что мы вот-вот захлебнемся одним красным сквизом вниз, из чего следует страх, трейдеры предпочитают "посидеть на заборе", а спотовики выходят в стейблы, хотя как ни странно индексы страха и жадности говорят что всё более менее в норме. Но как бы этого не хотелось, перелоя или двойного дна не происходит, и мы уходим на коррекцию вверх.

Фаза II

Теперь после создания эффекта FOMO (синдрома упущенной выгоды) многие начинают задумываться о V-образном развороте рынка, и что поезд уезжает без них, и пора бы задуматься о лонг позициях или же наборе спота, шорт в текущих уже воспринимается только подавляющим меньшинством и в большей части высмеивается.

Фаза III

Уже многие ловят панику и через +- неделю закрывают позиции в убыток, а спотовики опять выйдут в стейблы, в ожидании дна или перелоя, ибо в их головах будет что-то вроде "Ну вот теперь точно, в этот раз я на это не поведусь!", аккумуляция или же следующий за этим корректирующим падением боковик, как движение рынка не рассматривается массами, в головах только либо перелой, либо ракета, одним словом ПАНИКА.

Фаза IV

Когда основная масса трейдеров и спотовиков сильно обожглась, они вновь ожидают резких движений от рынка, и по тихой начинают торговать боковик, а спотовики набирать свой инвест. Эмоциональные качели подходят к концу, все выгорели до нуля и начинается среднесрочная аккумуляция.

Но после прохождения аккумуляции нас ждёт неплохой рост, за счёт чего последуют эйфория, люди уверуют в окончательный разворот, идеальный момент для бычьей ловушки (тем более после аккумуляции).

Не забывайте что всё вышеизложенное всего лишь теория и идея.

Как итог хочу подвести, что контролируйте свои эмоции и не забывайте про психологию.

Всем удачи!

Фрактальный разворотТекущая картина на рынке крайне схожа с движением цены в июне-июле 2021г. и мае-июне 2022г. На обоих графиках можно выделить вымпел и в обоих случаях мы наблюдали ложный выход цены вверх с последующим возобновлением нисходящего движения. В июне-июле 2021г. таким образом мы формировали дно, что крайне схоже с текущей ситуацией. Поэтому, в ближайшее время я рассчитываю на движение, согласно данным фракталам. С текущих отметок ожидаю ложный выход цены из вымпела вверх, затем возобновление нисходящего движения, формирование дна и разворот рынка.

P.s. Однако присутствует вероятность более упрощённого сценария, при котором мы пойдём вниз с текущих, сформируем дно и пойдём вверх. Но маркетмейкер уже настолько натаскал нас на сложные расторговки, что в простой сценарий уже не верится.

Если поспешить, то можно не опоздатьСейчас на графике можно найти множество сетапов, как за разворот, так и за продолжение снижения. Однако, в таких ситуациях лучше опираться на сантимент и свой опыт. Всё это в купе, даёт хороший сигнал к скорому развороту рынка. Фрактал декабря 2018г. я добавил по большой части для сравнения структуры рынка с текущей ситуацией и она полностью идентична. Страх в сообществе бьёт все рекорды и практически никто не ждёт серьёзного, даже отскока, в ближайшее время. Точно также, как все покупали пару месяцев назад не ожидая подобный слив, о котором я писал ещё давно (смотрите в разделе "Связанные идеи") .

Факт в том, что цена находится на максимально низких значениях и если рассмотреть данную ситуацию без каких-либо эмоций и искажения восприятия, то можно заметить крайне выгодную точку входа в долгосрочные покупки. Поэтому, в ближайшее время я рассчитываю на разворот нисходящего тренда и возобновление восходящего тренда.

P.s. Естественно, рынок может продемонстрировать сквиз в район 15000, такая вероятность есть. Однако не стоит из-за этого предположения упускать текущую, выгодную точку входа.