Настоящая драма на графике AAVE/USDT!

Друзья, приготовьтесь к разрыву! 💥

Смотрим на график AAVE/USDT (4-часовой таймфрейм) — тут настоящая драма! 🎭

Цена зависла на 146.01 🔥. После сокрушительного падения она отскочила от поддержки 141.38 (зона "Дно 6") и рвется вверх, но наткнулась на бетонную стену на 146.54 (зона "Шорт 6")! 😤

Тренд — нисходящий , цена катится вниз вдоль красной линии сопротивления ("Текущ") как по американским горкам! 🎢

Объемы на росте — просто никакие 📉, быки явно ушли на обед.

Свечной паттерн — это чистый саспенс: мелкие свечи с длинными тенями, рынок будто шепчет: "Что дальше?" 😱

Индикатор MIDAS ("Down 17.3") громко заявляет: медведи в деле! 🐻

Вывод: 70% на падение к 141.38 — готовим шорты! 📉 30% на боковик, если цена решит взять паузу. Ну как, зарядились? Ставь лайк, если готов торговать с нами! ❤️💡

Рынок

Анализ перспектив CRO/USDTПривет! Смотрим график CRO/USDT (4 часа) — разберем, куда пойдет цена.

Что видим на графике:

Цена 0.0799 USDT, и она катится вниз, как с горки 🎢 — тренд медвежий, уже несколько дней!

Ключевая поддержка (где цена может сказать "хватит падать!") — 0.0770–0.0780. Если не удержит, ухнем к 0.0700! 😱

Сопротивление (где быки могут упереться рогами 🐂) — 0.0850, там средняя линия давит, как потолок.

Объемы — тишина, как в пустыне 🏜, покупатели спят, и это намекает: без их пробуждения роста не жди!

Свечи мелкие, с тенями, как будто рынок играет в "кто кого перехитрит" 🎭 — похоже на затишье перед бурей!

Куда рванем?

Пока медведи рулят 🐻, и без мощного толчка вверх (пробой 0.0850 с объемами!) цена, скорее всего, застрянет в коридоре 0.0780–0.0850, как в лифте без кнопок 🛗. Но если поддержка рухнет, держись — полетим к 0.0700! 😬 Рост? Ну, только если быки проснутся и устроят вечеринку 🎉.

Вероятность:

Падение: 50% 📉

Боковик: 40% ↔️

Рост: 10% 📈

А вы что думаете? Пишите в комменты, давайте обсуждать!

ADA: 4Ч - Опустится ли цена до $0.41 к середине апреля?Cardano ( BINANCE:ADAUSDT ) – Разбор 4Ч

Текущая цена: $0.57

1. Уровни

- Сопротивление $0.75

- Сопротивление $0.70

- Поддержка $0.50

При прорыве ниже $0.50 цена продолжит снижение к обозначенным целям.

2. Цели

Индикатор Midas определяет следующие цели:

- Цель 1: $0.5333

- Цель 2: $0.4864

- Цель 3: $0.4173

Стоп-лосс: $0.598

3. Новости

Торговая война влияет на глобальные рынки. Повышение тарифов США на Китай до 104%. Всемирные тарифы США вступили в силу.

Центробанк Китая сокращает покупки доллара США. Nikkei снизился на 5%. Bitcoin упал ниже $75,000.

Эти факторы негативно влияют на криптовалютный рынок, включая Cardano.

4. Возможные сценарии

1. Консервативный: вход в короткую позицию после коррекции к $0.598.

2. Агрессивный: вход в шорт с текущих уровней.

В обоих случаях стоп-лосс устанавливается выше $0.598, тейк-профиты соответствуют трем целям Midas.

5. Прогноз

ADA продолжает нисходящий тренд. Техническая картина и внешний фон указывают на вероятное продолжение снижения.

Вероятно достижение первой цели $0.5333 в ближайшие дни. При пробое $0.50 цена может снизиться до $0.4173 к середине апреля.

Буду признателен, если оставишь реакцию и подпишешься.

Взрываем график OP/USDT (4-часовой таймфрейм)Взрываем график OP/USDT (4-часовой таймфрейм) — тут начинается настоящая жара! 🔥 📈

Ключевые уровни: Цена рухнула к поддержке 0.603 (зеленая зона — наш спасательный круг ✅) и уже показывает зубы, готовясь к отскоку! Сопротивление на 0.635 (красная зона 🚨) — пробьем его, и полетим к 0.660, как ракета! 🚀

Тренд: После апрельского взлета 📈 рынок взял паузу и ушел в коррекцию, но сейчас мы у поддержки — это идеальная точка для мощного разворота! 🌟

Объемы: Покупатели проснулись! Объемы на последних свечах рванули вверх (зеленые столбики внизу 📏) — это как бензин в двигатель быков! 💥

Свечные паттерны: Последняя свеча — бычья (зеленая 🟢), пока скромная, но это первый сигнал: "Мы идем вверх!" Явных разворотных фигур (типа "молота" 🔨) нет, но настрой позитивный! 💪

Индикаторы: Midas Down (17.3) кричит, что мы у нижней границы — самое время для отскока! 📈 Midas Up (18.1) выше, подмигивает: "Рост не за горами!" 😉

Что ждет через 6 месяцев? ⏳

Если цена оттолкнется от 0.603 и пробьет 0.635, то через полгода можем замахнуться на 0.750–0.800 — там серьезный барьер (история помнит 📜). Это реально, если рынок пойдет в бычью волну, а OP наберет обороты! 🚀 Но если поддержка 0.603 рухнет, то скатимся к 0.550–0.500, особенно если рынок устроит глобальную распродажу 📉.

Итог: Цена у поддержки 0.603, объемы заряжают, и быки уже топают ногами! Скорее всего, рванем к 0.635 — вероятность роста 65% 🚀. Если поддержка не выдержит, улетим к 0.586 📉. Через 6 месяцев при удачном раскладе ждем 0.800 — будет праздник! 🎉 А если рынок подведет, то 0.500 — держим кулачки! 😬 Следим за шоу! 💥

Сегодня значимый деньСегодня значимый день для мировых финансовых рынков и криптовалют!

Второе апреля ознаменовано введением взаимных пошлин США для более чем 25 стран, а также установлением тарифов в размере 25% на импорт автомобилей. Ожидается выступление Дональда Трампа в 22:00 по московскому времени, которое может вызвать высокую волатильность на рынках ввиду продолжающейся торговой войны.

Согласно последним данным, к концу месяца новые тарифы США охватят импорт товаров на сумму свыше $1,5 трлн, усиливая инфляционное давление.

Что касается биткоина, первый квартал 2025 года стал для него худшим за последние семь лет, показав падение более чем на 11%.

Тем временем, вчера Дональд Трамп подписал указ, отменяющий налоги на операции с криптовалютами в США, что стало позитивной новостью для американских криптоинвесторов.

Все будет публиковаться в нашем телеграмм канале

TON: 4Ч - уровень $4.779 к середине апреля?Toncoin ( OKX:TONUSDT ) – Разбор 4Ч

Текущая цена: $4.121

1. Восходящий тренд

График TON демонстрирует уверенный восходящий тренд. Зеленый регрессионный канал подтверждает бычье настроение рынка. Цена движется внутри этого канала, не пробивая нижние границы.

Множественные сигналы Лонг (8) и (10) расположились на графике.

2. Уровни

- Слабое сопротивление: $5.000

- Сильная поддержка: $3.600-3.700

3. Сигналы коррекции

На графике присутствуют сигналы Шорт с низкими и даже отрицательными значениями: (0), (-1), (-2). Это говорит о слабости коррекционных импульсов.

4. Цели

Индикатор Midas обозначил важные уровни:

Для продолжения роста:

🎯Цель: $4.688

🎯Цель: $4.779

Стоп-лосс: $3.688

5. Внешний фон

Tether дополнительно выпустил 1 миллиард USDT. Circle, эмитент USDC, планирует IPO в апреле. CEO BlackRock заявил, что Bitcoin и криптовалюты потенциально могут заменить доллар при определенных условиях.

Примечательно, что Илон Маск опроверг планы использования Dogecoin агентством DOGE.

6. Что может быть

1. Основной сценарий: продолжение роста к целям $4.688 и далее к $4.779

2. Альтернативный сценарий: временная коррекция с последующим продолжением роста

7. Итоговый прогноз

TON находится в сильном бычьем тренде. Наиболее вероятное развитие – рост к отметке $4.688 в ближайшие дни с возможным дальнейшим движением к $4.779 к середине апреля.

Слабость коррекционных сигналов и отсутствие явных признаков манипуляций указывают на органичность текущего движения цены.

Буду признателен, если оставишь реакцию и подпишешься.

POSI с потенциалом до 60% в ближайшее времяПо классике стратегии тайного Лу, ничего нового не придумывая - красивейшие чёткие бычьи конвергенции на дневке и недельке!🌼

1)в долгосрочном инвестиционном портфеле - уже лежит💸

2) на спекулятивный портфель - лимитка на 1300

3) в идеале если цена упадет до 1070, тогда по данной цене также закуп

Кстати говоря, на многих акциях РФ подобная ситуация, но POSI выглядит наиболее четко и по уровням👌

Ждём выхода позитивных новостей ! Всем добра и POSIтива!😁

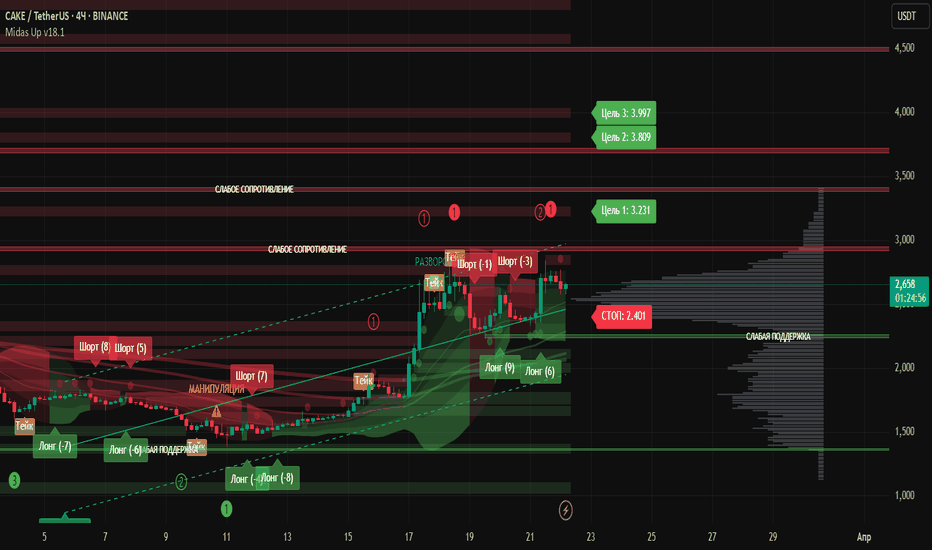

CAKE: 4Ч – достигнет ли монета цели $3.997 к началу апреля?CAKE: 4Ч BINANCE:CAKEUSDT

Текущая цена: $2.654

1. Восходящий тренд сохраняет силу

Зеленый регрессионный канал на 4-часовом графике не оставляет сомнений – CAKE находится в бычьем тренде. Цена уверенно поднимается от уровня $1.500 с начала марта.

Верхняя часть канала, где сейчас торгуется монета, говорит о сильном импульсе. Но стоит быть осторожным. Высокое положение в канале часто приводит к локальным коррекциям.

2. Уровни

Слабые сопротивления расположились на отметках $2.8-3.0 .

Слабая поддержка находится в районе $2.5 .

3. Целевые уровни роста

Индикатор Midas указал на цели:

- 🎯Цель 1: $3.231

- 🎯Цель 2: $3.809

- 🎯Цель 3: $3.997

Стоп-лосс на $2.401 .

4. Новости

Крипторынок бурлит новостями! Шейх Тахнун бен Заид Аль Нахайян встретился с "крипто-царем" Дэвидом Саксом для обсуждения цифровых валют. Это сигнализирует о растущем интересе арабских инвесторов к криптоактивам.

Tether, эмитент USDT, вошёл в ТОП-7 покупателей госдолга США в 2024 году. Такое укрепление стейблкоина создаёт стабильную основу для всего рынка.

А удаление адресов Tornado Cash из санкционного списка OFAC может вернуть часть ликвидности на децентрализованные платформы.

5. Выводы и стратегия

CAKE застрял в фазе консолидации после мощного роста. Быки и медведи перетягивают канат, но преимущество пока на стороне быков.

Сильный сигнал Лонг (9) перевешивает более слабые короткие позиции. С учётом общего восходящего тренда, вероятность движения к первой цели $3.231 остаётся высокой.

Для осторожных трейдеров разумно дождаться пробоя уровня сопротивления $3.0 для подтверждения бычьего сценария. Защитный стоп-лосс на $2.401 защитит от неожиданного разворота.

При сохранении текущей динамики CAKE имеет все шансы достичь амбициозной цели $3.997 к началу апреля. Но помните – рынок криптовалют непредсказуем, а индикаторы лишь подсказки, а не гарантии.

Буду признателен, если оставишь реакцию и подпишешься.

Код ликвидности [̲̅$̲̅(̲̅ιοο̲̅)̲̅$̲̅]Жестокий эксперимент, который раскрывает, как рынок охотится на надежду.

В 1950-х годах физиолог Курт Рихтер провёл эксперимент, который показал и доказал, что надежда толкает живое на покорение новых вершин, не даёт сдаться и стимулирует продолжать путь. Однако, непосредственно в деле, в торговле, надежда - враг трейдера. Для трейдеров это урок выживания: рынок, управляемый алгоритмами и институционалами, использует ваши эмоции как топливо. Безграмотно просчитанные позиции, ликвидации, стоп-лоссы и попытки усреднения — это цель алгоритма, код автоматизирован и беспощаден, он лишь работает, у него нет задачи уничтожить рынок. Купить и продать как можно выгоднее, получить прибыль за ограниченное время, вот истинная задача, для этого им нужно направить трейдера в свою зону интереса.

Эксперимент: крысы и их предел

Рихтер бросал крыс в банки с водой без выхода, на смерть, другими словами.

Было 2 группы. Дикие крысы и домашние крысы.

Дикие продержались 15 минут, домашние чуть дольше.

Это крайне важная и любопытная деталь. Почему домашние сдавались позже? Надежда, вера в чудо, они привыкли к некой потусторонней силе, которая может внезапно появиться и всё поменять (например утолить голод), потому они и сдавались чуть позже, они пытались считать хоть намёк на скорейшее изменение в ситуации.

Рихтер, скорее всего, вывел ту же самую гипотезу о надежде и решил проверить это на практике.

Он снова собрал две группы крыс, но стал вытаскивать их перед "сдачей", а затем возвращать обратно в банку, крысы, получив намёк на спасение, боролись дольше всех, и с полученной надеждой на спасение это длилось не 15 минут, а аж 60 часов !

Надежда стала их слабостью, которую, как вы теперь понимаете,- легко можно предсказать и использовать, тем более её существование доказано, это экспериментальная зона науки, а значит, подобное поведение можно закодировать и применять в стратегиях умного капитала.

И вспомним что такое страх? - Сильнейшее чувство, возникающее в ситуациях, где выхода не видно.

Цена пошла против тебя, страшно. Ты сидишь перед графиком, молясь, чтобы она вернулась хотя бы к точке входа, ищешь надежду, начинаешь интерпретировать ситуацию под давлением, предвзято, в своих целях.

"Вот вернётся в безубыток - сразу закрою", - обещаешь ты себе. Но что, если таких, как ты, тысячи? Кто будет толкать цену туда, где вы, уже решили выйти все вместе из рынка? Кому это может быть выгодно и по силе? Вот вы все и держитесь за одну мысль, цепляетесь за надежду, как те крысы за спасение.

А теперь представь: рынок даёт тебе ещё одну "возможность" — цена уходит ещё дальше, казалось бы, в тот момент когда ты принял реальность и начал приходить в себя мысленно согласившись с убытком, но ты решаешь усреднить позицию, тк теперь стало выгодно это сделать, лишь бы подвинуться поближе к точке выхода в безубыток. И таких "усреднителей" тоже масса. Знакомая картина? А те крысы, которых вытаскивали, давая передохнуть и окунали обратно в воду? Оно? Вы либо будете так же сдаваться через какое-то время, соглашаясь с убытком который уже стал существенно больше чем был полчаса назад (тогда график как раз и вернётся обратно к твоей точке входа), или же если вас таких терпеливых там наберётся очень много - то поведут туда, где для вас наступит самый настоящий ад, тем более, подтолкнуть цену к каскадным ликвидациям в таких ситуациях - уже не составит труда.

Это твоя природа, друг, инстинкты заложенные в тебя социальной машиной уже с самого детства. Это плохо? - Нет, просто это нужно осознавать, одновременно я и не скажу что с этим стоит бороться, ведь ты человек, просто нужно это знать, это должно поменять твой взгляд на график, чтоб ты начал принимать график за живой организм, который искусственно направляют и держат в определенных рамках зонах.

Про упрямых усреднителей.

Зачастую, сами того не понимая, они становятся консолидированы, а значит автоматически возникает резкий интерес в их разгрузке на активе. Эта консолидация глупых денег в убытке и есть та самая шортовая палка, выносящая всё на своём пути и уходящая в немыслимую математическую даль. Снежный ком усредненных и оттянутых стопов с ликвидациями которые поддерживают направление друг друга дальше вглубь. На этом движении взорвётся и парочка неустойчивых алгоритмов, цена телепортируется туда, где покупать будет уже некому и медленно-медленно, как только всё уляжется,- она неизбежно начнёт возвращаться к балансу своей цены. Медленно - потому что после бури, ликвидности становится страшно, а алгоритм переключился на передачу пониже, ещё до падения он тестировал и убеждался в том что цена не "толкается" дальше из-за большого груза денежной массы, и он просто сгрузился и переставился заново на закупку пониже, ликвидации автоматически поддержали это направление. Кстати о логике эффективной цены подробнее было здесь:

А вот про логику тестирования запуска 🚀 разворотного направления цены я напишу отдельной статьёй.

Рынок — это та же банка с водой

Но для трейдера — наполненная машинным маслом. Сначала есть уверенность и, казалось, четкое, ясное движение, определён тренд, видна цель, и ты конечно делаешь свою ставку на определённый исход, но тут механизм щёлкнул, при этом сразу же после того как ты принял решение, и тут цена уже идёт против, ты постепенно попадаешь в, я это называю, "зону боли" — место, где срабатывает каскад стопов и начинаются ликвидации, а надежда шепчет: "Ещё немного". По сути, тебя смазали, подсластили и сыграли Цугцванг. (Забавы ради, если вы тоже любите шахматы, сыграйте с GPT и попросите его придерживаться в партии стратегии Цугцванг, это очень занимательно следить за своими желаниями в осознанной игре против машины, которую ты только что по факту попросил смазывать тебя в партии)

Институционалы и маркет-мейкеры знают и используют эти зоны боли не по интуиции, кстати на них, с помощью японских свечей, впоследствии, зачастую, можно разглядеть ордер блоки и/или инверсии. Алгоритмы в роли Рихтера, - ты в роли крысы. Твои эмоции - их добыча, лишь необходимая ликвидность для продолжения движения к ранее заданным целям. Эмоции давно изучены, они закодированы в машину. Инвестированы миллиарды $, и сотни тысяч часов учёных и программистов чтобы понять кто ты и как играть на твоей предсказуемости, на твоей природе. Но одного им не добиться никогда - креативности и хитрости человека, в этом и есть твоё преимущество, ты индивидуум, отделись от толпы, лично твои деньги им не нужны, мало.

Эмоции в коде

Человеческие реакции — страх, жадность, надежда — легко анализируются, всё давно изучено. Задумайтесь откуда взялся индекс страха и жадности, узнайте почему ИСЖ на CoinMarketCap отличается от остальных и как он считается, погрузитесь, это тоже интересно. Биржа, на которой торгуют тысячи алгоритмов, видит ваши стоп-лоссы и ордера в реальном времени. Делится ли она этими данными с институционалами? Зачастую сама биржа и выступает маркет-мейкером у крупных фондов или автономно действует сама, откуда у бирж такие резервы, вы думаете что они ежедневно переводят в активы все полученные комиссионные по любой цене?🙂 Алгоритмы, будь то биржевые или институциональные, запрограммированы искать зоны, где толпа теряет контроль: уровни поддержки, сопротивления, скопления стопов. Там всегда выгоднее. В том числе, как я писал ранее, алгоритмы запрограммированы искать следы других алгоритмов чтобы соответствовать направлению сделок сильнейшего в моменте, а в некоторых случаях и поглощать конкурента. С этой философией можно ознакомиться здесь

Стоп-лоссы как снежный ком

Стопы и ликвидации — это не просто ликвидность, а катализатор. Когда цена пробивает определённый уровень, срабатывает первый стоп, он толкает цену дальше, активирует следующие — и начинается снежный ком. Чем больше трейдеров "сдаётся", тем сильнее движение в нужную крупным игрокам сторону.

Например:

- Падение ниже поддержки выбивает стопы "быков", усиливая тренд вниз.

- Ложный пробой вверх активирует стопы "медведей", подогревая подъём.

Машина затаилась там, куда участники рынка уже начали расталкивать цену сами через боль и убытки, толпе лишь нужно было скормить кость 🦴

Усреднение как приманка

Но есть ещё одна ловушка: зоны надежды, где массы начинают усреднять убыточные сделки или отдалять стоп-лосы ближе к зоне ликвидаций. Алгоритмы учитывают эту человеческую привычку — желание "отыграться", "не сдаваться", добавляя к позиции в надежде на разворот и сокращение пути до точки безубыточности, они всегда проверяют возможность доставки цены до конечной цели, если вдруг что-то не понравится - они отключат газ и быстро скинут лишних пассажиров, обычно в моменте можно будет разглядеть Judas Swing.

Чем больше вы усредняете, - тем крупнее ваша позиция, тем жирнее "урожай". Это как крысы, что барахтаются дольше, думая о спасении, — машины ждут, пока вы вложите всё, чтобы затем дать толчок в нужную себе сторону.

Как это работает

- Пробой уровня выбивает стопы и даёт ликвидность.

- Ложные движения заманивают толпу, собирая их убытки.

- Зоны усреднения выматывают трейдеров, пока алгоритмы не выжмут максимум и не заполнят свои заявки.

Рынок подбрасывает "ложный свет" — отскок, свечу, — чтобы вы держались или усреднялись, пока снежный ком не наберёт силу.

Что делать трейдеру

1. Ищите зоны боли. Это уровни с кучей стопов или массовым усреднением. Смотрите объёмы, ключевые точки — там вас ждут.

2. Не кормите машину. Ставьте стопы вне зон охоты и избегайте усреднения без плана.

3. Играйте против толпы. Пока алгоритмы собирают стопы и позиции усреднителей, входите в тренд — их ликвидность станет вашей прибылью.

Надежда — это их программа

Пока ты ждёшь "спасения", они используют твою надежду, как Рихтер использовал крыс. Твои ликвидации, стопы и усреднения становятся топливом для движения — снежным комом, который катится против тебя. Перестань молиться на безубыток — начни читать игру тех, кто уже написал код под твои эмоции. Они знают, где вы барахтаетесь, и используют это.

Кстати, блогеры - 🎁 подарок алгоритмам, облегчающий их игру, позже я напишу материал и об этом.

Холодный расчёт, просчитанные сетапы, несколько тейков и фиксированный риск менеджмент - в этом есть всё для трейдера, который рассчитывает быть прибыльным на дистанции. Хороших выходных и профита 👋

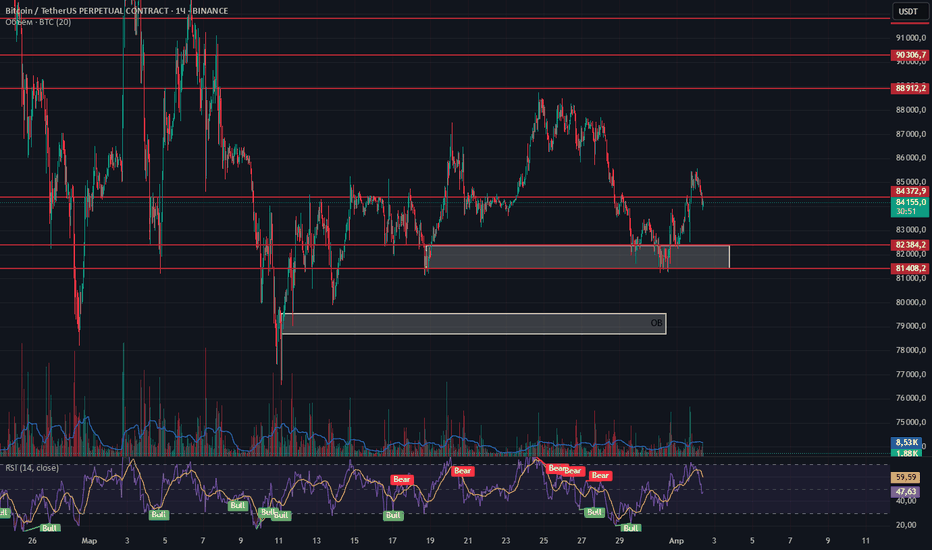

ВТС обновление обзора#ВТС

Пока идем по обзору, прошлых дней, перекрыли оптимальную коррекцию, получена реакция от слома стоим накапливаемся. На старших Тф, смотрится все шортово с запасом на снижение, а вот на младших просто проторговываем область обьемов.

Закрепимся ниже все шансы уйти к 80000$ а то и ниже.

Поставим покупки выше обьемной области, 88000-90000$ наши цели. Выше пока не вижу, там смотреть будем уже по факту построения.

Доминация в боковике, но пока сохраняется локальный нисходящее направление.

Основная часть альт пар либо ренжах , или снижается после роста прошлых дней.

Для шортовых позиций уже не вариант, с огромными стопами, а для лонга пока рановато, активность покупателей мала.

У тому же сегодня пятница, к концу дня крупные фонды будут прикрывать свои позиции, впереди выходные низковолатильные дни ( если Трамп не твитнет очередную новость)

Соблюдайте риски.

ETH: 4Ч — Пробуем цену в $2143 после текущего разворотаEthereum ( BINANCE:ETHUSDT ) – Разбор 4Ч

Текущая цена: $1913.47

1. Уровни поддержки и сопротивления

- Слабое сопротивление в районе $2300

- Еще одно слабое сопротивление около $1950

- Слабая поддержка в зоне $1750

2. Целевые уровни

Индикатор Midas размечает три цели движения вверх:

- 🎯 Цель 1: $1930.92

- 🎯 Цель 2: $2032.05

- 🎯 Цель 3: $2143.10

Стоп-лосс на отметке $1851.00

3. Новости

Сегодня Standard Chartered Bank снизил прогноз цены ETH на конец года с $10,000 до $4,000. Это снижение прогноза на 60% может оказать дополнительное давление на цену.

В то же время MicroStrategy продолжает скупать Bitcoin, а Binance объявила о нулевых комиссиях на торговлю через Binance Wallet до сентября. Эти факторы могут косвенно влиять на весь криптовалютный рынок, включая Ethereum.

5. Итоговый вывод

Долгосрочный тренд остается медвежьим, но множество технических факторов указывают на формирование разворота вверх.

Для краткосрочной торговли разумно рассмотреть покупку с текущих уровней с защитным стоп-лоссом на $1851.00. Первая цель — зона $1930.92, затем $2032.05, и при сильном импульсе — $2143.10.

Смена сигналов, дивергенции и расположение целей формируют перспективную зону для входа в длинную позицию. Но при этом не стоит забывать о глобальном нисходящем тренде и быть готовым быстро фиксировать прибыль при достижении намеченных целей.

Следим, куда пойдет тренд

Буду признателен, если оставишь реакцию и подпишешься.

ЗОЛОТО ГОТОВО К РОСТУ? ДОЛЛАР США ОСЛАБЕВАЕТ!📌 Обзор рынка

За последние три месяца доллар США (USD) продолжает ослабевать, что указывает на значительные изменения в мировой финансовой системе. Последний отчет по инфляции (CPI) показал более слабые данные, чем ожидалось, оказывая дополнительное давление на доллар в краткосрочной перспективе. Однако в долгосрочной перспективе существует вероятность восстановления USD.

В то же время золото продолжает укрепляться на фоне ослабления доллара, поддерживая восходящий тренд. В соответствии с предыдущими анализами бычий импульс золота остается сильным, и мы продолжаем искать возможности для покупок на ключевых уровнях поддержки, следя за возможным обновлением исторических максимумов (ATH).

📊 Влияние CPI на USD & ЗОЛОТО – Что дальше?

🔹 Слабый USD в краткосрочной перспективе, но возможно восстановление?

Слабые данные по инфляции (CPI) усилили давление на доллар, вызывая его дальнейшее снижение.

Однако в долгосрочной перспективе USD может стабилизироваться и начать процесс восстановления.

На данный момент ослабление USD поддерживает рост золота, приближая его к важным уровням сопротивления.

🔸 Золото укрепляется – новые исторические максимумы впереди?

Падение USD и нестабильность на рынках делают золото наиболее привлекательным активом для инвесторов.

Основная стратегия – покупки на откатах (BUY ON DIPS) с ожиданием продолжения роста.

Сегодня вечером выходит отчет по индексу цен производителей (PPI), который может привести к высокой волатильности на рынке.

📉 Важные технические уровни для ЗОЛОТА

🔹 Основные уровни сопротивления:

2,945 - 2,956 - 2,972 - 2,988

🔻 Основные уровни поддержки:

2,931 - 2,922 - 2,914 - 2,906 - 2,898

🎯 Торговый план на сегодня

🟢 ЗОНА ПОКУПКИ (BUY ZONE): 2,922 - 2,920

📍 SL: 2,916

🎯 TP: 2,926 - 2,930 - 2,935 - 2,940 - 2,950

🔴 ЗОНА ПРОДАЖИ (SELL ZONE): 2,955 - 2,957

📍 SL: 2,961

🎯 TP: 2,950 - 2,946 - 2,942 - 2,938 - 2,930

⚡ Отчет PPI сегодня – что ожидать?

📌 Сегодня выходит отчет по индексу цен производителей (PPI) – ключевой показатель инфляции на уровне производства.

📌 Слабые данные могут усилить давление на USD, что будет способствовать росту золота.

📌 Если же данные окажутся сильнее ожиданий, USD может укрепиться, что окажет давление на золото.

📢 Будьте готовы к высокой волатильности! Устанавливайте TP/SL для защиты капитала. 🚀🔥

💬 Как вы думаете, золото обновит исторический максимум или доллар начнет восстанавливаться? Оставляйте свои мнения в комментариях!

#Fartcoin I Чего бля, Гоууу быстрее шортСмотри Видео ставим сразу ракеты , погнали

УЧЕНИЕ СВЕТ! ❤️

Сет_ап приобретает более уверенный окрас ВЗЯЛИ

Фьючи читаем текст :

Рынок всегда может дать и забрать.

ФИКСЫ ПО движению!

Фиксы + остатки на перехай

Ну что , очередная ракетка на районе классика по заходу :

🟢Так мы должны красиво отработать данный СЕТ_АП

🟢Берем все по традиции строго РММ :

🟢Плечо х20

Обьем сделки 20-50$

🚫СТОП ОБЯЗАТЕЛЬНО

Обнимаю, забираем кайфуем.

СТОП В БУ , после 2-3% профита

РАКЕТА

КОММЕНТ

ПОДПИСКА

ПОЛНОЕ ВЕДЕНИЕ СИГНАЛА В ОБЩЕМ КАНАЛЕ ЛИБО В ПРИВАТ КАНАЛЕ

ЗДЕСЬ Я ДАЮ ТОЛЬКО ТВХ И РЕКОМЕНДАЦИИ

Модернизированный Боллинджер от Midas новый взгляд на классику Канал Боллинджера — классический инструмент технического анализа, который помогает определять направление краткосрочного тренда и оценивать волатильность рынка. Мы улучшили его функционал, чтобы он стал ещё удобнее и точнее для принятия торговых решений.

Что нового в нашем канале Боллинджера:

Цветовая индикация тренда Цвет канала автоматически меняется при смене краткосрочного тренда. Это позволяет быстро определить направление сигнала и принять решение об открытии позиции.

Ширина канала Отображает текущий уровень волатильности и запас хода цены. Узкий канал сигнализирует о накоплении или распределении, а широкий — о высокой волатильности и возможном начале сильного тренда.

Динамические уровни поддержки и сопротивления Внешние границы канала представляют стандартные отклонения от скользящей средней, что делает их отличными ориентирами для определения точек входа и выхода.

Градиент зон Канал разделён на 4 зоны, которые помогают определить выгодные области для набора позиций. Покупайте в нижних зонах и продавайте в верхних — просто и эффективно.

Как использовать канал Боллинджера в торговле:

Определение краткосрочного тренда

Восходящий тренд: Зелёный цвет канала сигнализирует о бычьем рынке.

Нисходящий тренд: Красный цвет указывает на медвежье настроение.

Оценка волатильности и выбор стратегии

Широкий канал: Указывает на высокую волатильность и начало сильного тренда. Рассматривайте стратегии на пробой уровней.

Средний канал: Возможный боковик. Оптимальна торговля на отскок от границ канала.

Узкий канал: Сжатие указывает на накопление или распределение, за которым, как правило, следует сильный импульс.

Совет: Когда канал сильно сжимается, будьте готовы к резкому движению цены.

Примеры оценки волатильности

Высокая волатильность с трендом

На примере видим насколько широко разошлись линии канала - это говорит о сильном тренде, зеленый цвет говорит о бычьем настрое рынка.

Средняя волатильность с отскоками

На примере видим среднюю ширину канала, что говорит от некоем боковике - постоянная смена цвета канала, так же говорит об отсутствии выраженного тренда, как результат - отличная отработка отскоков от границ канала.

Низкая волатильность с пробоями

На примере видим - очень узкий канал пробивается вверх зелеными каналами, расширяется показывая начало сильного тренда, как результат уверенная отработка сигнала в лонг на пробой уровня вверх.

Торговля на отскок от уровня

Цена имеет тенденцию возвращаться к середине канала. Таким образом, каждый раз, когда она касается одной из линий, вы можете ожидать, что она отскочит в противоположную сторону.

Следовательно, это делает линии Боллинджера хорошим индикатором для свинг-трейдеров.

Нижняя граница выступает как поддержка, где цена может найти опору - когда цена подходит к нижней границе, она перепродана и в этот момент стоит рассматривать сделки на покупку

Верхняя граница канала часто работает как сопротивление, где цена перекуплена и может замедлиться или развернуться - в этот момент стоит рассматривать сделки на продажу

i Отскок от границ канала Боллинджера лучше работает во время боковых трендов, когда волатильность не слишком высокая или когда тренд неясен.

Если полосы расширяются, то вам следует отказаться от торговли отскоков, потому что цена формирует новый тренд.

Отскок в шорт

На примере видим, как цена замедляется, подходя к верхней границе канала, затем следует отскок и дальнейшая отработка сигнала в шорт

Безопасный вариант - в нисходящем глобальном тренде торговать от верхних границ в продолжении медвежьего тренда.

Отскок в лонг

На примере видим, как цена замедляется, подходя к нижней границе канала, затем следует отскок и дальнейшая отработка сигнала в лонг

Безопасный вариант - в восходящем глобальном тренде торговать от нижних границ в продолжении бычьего тренда.

i Дополнительными факторами к открытию позиций на отскок стоит использовать подтверждения по мульти индикатору Midas (действия Китов, развороты трендовой ленты и импульса цены, перегретость осцилляторов итд.)

мой идеальный расклад по рынку. ETH В общем, хотелось бы увидеть сегодня- завтра последний скам в этом году.

Далее рост, закрыв 3500 по эфиру уже на этой неделе. В период нг, пока все откисают в лужах виски- тоже можно потянуть выше, а далее подогнать на хай под становление трампа на пост

Многая альта смотрится хорошо, иметь средний бай по эфиру 3100- будет вполне смарт.

Надеюсь влиться по 3, если дадут. В общем следите за потенциальным сквизом- откуплю его полностью, что будет финальной забивкой сумки

Хоть и многие показывают неплохие формации на разворот, большинство полностью заполнили тени, делали подсвипы, но всё же...

Для идеальных поз хотел бы увидеть ещё один скам сегодня. В идеале закол ликвы, если она ещё остается. Хоть это и 9% дампа, что достаточно много, однако как будто было бы достаточно грамотно потрогать 3к

Подписывайся на Tг по ссылке под постом, чтобы не пропускать больше обновлений!

USD/CHF: Возможный рост на фоне глобальных факторовUSD/CHF демонстрирует устойчивое восстановление, выйдя из зоны поддержки в районе 0,8374. Текущая динамика указывает на восходящий тренд, подтвержденный пробитием ключевых уровней сопротивления и устойчивым укреплением доллара США. На фоне ожиданий повышения процентной ставки ФРС и относительной стабильности швейцарской экономики, пара продолжает следовать по восходящему каналу.

Уровни для входа и выхода:

Уровень входа 1: Покупка на откате к 0,8734 (уровень Фибоначчи 38,2%). Цель по прибыли — 0,8955. Уровень стоп-лосса — 0,8600.

Уровень входа 2: Альтернативный сценарий — покупка после уверенного пробития 0,8955 с целью 0,9250. Стоп-лосс — 0,8850.

Обоснование:

Фундаментальные факторы: Укрепление доллара США поддерживается макроэкономическими данными и ожиданиями сохранения высоких процентных ставок. В то же время швейцарский франк остается стабильным, но более уязвимым к внешним изменениям.

Технический анализ:

Образование паттернов "двойное дно" в зоне 0,8374.

Устойчивый рост выше скользящих средних (50 и 200 EMA), которые поддерживают тренд.

Фибоначчи-уровни (38,2% и 61,8%) подтверждают ключевые зоны для возможных откатов.

Итог:

USD/CHF демонстрирует потенциал роста в условиях усиления доллара. Рекомендуется рассматривать сделки на покупку с осторожностью, уделяя внимание рискам и волатильности, особенно в преддверии ключевых экономических событий.

Этот анализ предоставлен исключительно в образовательных целях и не является инвестиционным советом. Решения о торговле должны основываться на вашей собственной оценке рисков и стратегий.

Продажи инсайдеров бьют все рекордыИнсайдеры: кто они и как их действия влияют на фондовый рынок?

Инсайдеры — это люди, которые имеют информационное преимущество перед широкой публикой благодаря своему положению в компании. К ним относятся члены руководства, наблюдательных советов и другие должностные лица, обладающие доступом к конфиденциальным данным. Их информационное преимущество может быть настолько значительным, что некоторым инсайдерам прямо запрещено иметь собственные инвестиционные и торговые счета.

Почему?

Например, сегодня фондовый рынок «дрожит, как осиновый лист», ожидая публикации важных экономических показателей рынка труда США — U.S. Initial Jobless Claims. Однако сотрудники Department of Labor, которые собирают, обрабатывают и публикуют эти данные, уже за несколько дней до публикации знают, какими они будут. Теоретически они могли бы заранее занять позиции на рынке в зависимости от будущих данных: если рынок труда демонстрирует стабильность, то акции и индексы, скорее всего, вырастут в цене; если показатели будут слабыми, то акции упадут. Но они этого не делают.

Почему?

Потому что сотрудники Department of Labor относятся к категории инсайдеров, которым строго запрещено иметь собственные торговые счета, чтобы исключить манипуляции.

Другая категория инсайдеров

Однако есть и другая группа инсайдеров, которая не имеет доступа к настолько значимой информации, но всё же обладает преимуществами. Это, например, менеджеры компаний, которые благодаря своему положению лучше понимают текущее состояние бизнеса. Таким инсайдерам разрешено торговать, однако они обязаны декларировать свою биржевую активность.

Действия таких инсайдеров — ценный источник информации для других участников рынка. За их операциями пристально следят, чтобы предсказать развитие событий. Существует даже индикатор ratio of insider sellers to buyers (отношение объема продаж к объему покупок инсайдеров), который отражает настроение рынка:

Если индикатор растет, это значит, что инсайдеры активно продают акции. Такой рост говорит о том, что информированные участники рынка настроены скептически и фиксируют прибыль.

Если индикатор падает, это сигнализирует о растущем оптимизме инсайдеров и, как следствие, о вероятности роста рыночных цен.

Что происходит сейчас?

На днях я наткнулся на любопытный график в Financial Times.

Там же было написано:

«Американские менеджеры активно продают акции на экстремальных уровнях.

Соотношение инсайдерских продавцов и покупателей выросло почти в шесть раз, достигнув максимума за последние два десятилетия. Этот показатель в два раза выше среднего значения за последние три года и превышает предыдущий рекорд, установленный в 2021 году до начала медвежьего рынка. После исторического подъема фондового рынка инсайдеры компаний массово распродают акции своих компаний, стремясь зафиксировать прибыль.»

Теперь второй день задаюсь вопросом: почему инсайдеры продают так много акций?

Возможно, они обладают информацией, которая пока недоступна широкой публике. Может быть, они считают, что рынок достиг своего пика и впереди коррекция? Или они просто страхуются, фиксируя прибыль на фоне текущей неопределенности?

Как следить за инсайдерами?

Для инвесторов и трейдеров важно не только учитывать общую макроэкономическую ситуацию, но и анализировать действия инсайдеров. Их активность может стать ключевым индикатором, особенно в периоды рыночной неопределенности.

Если вы замечаете, что инсайдеры массово продают акции своих компаний, стоит задуматься: они лучше других знают истинное положение дел и действуют на опережение.