Обучение

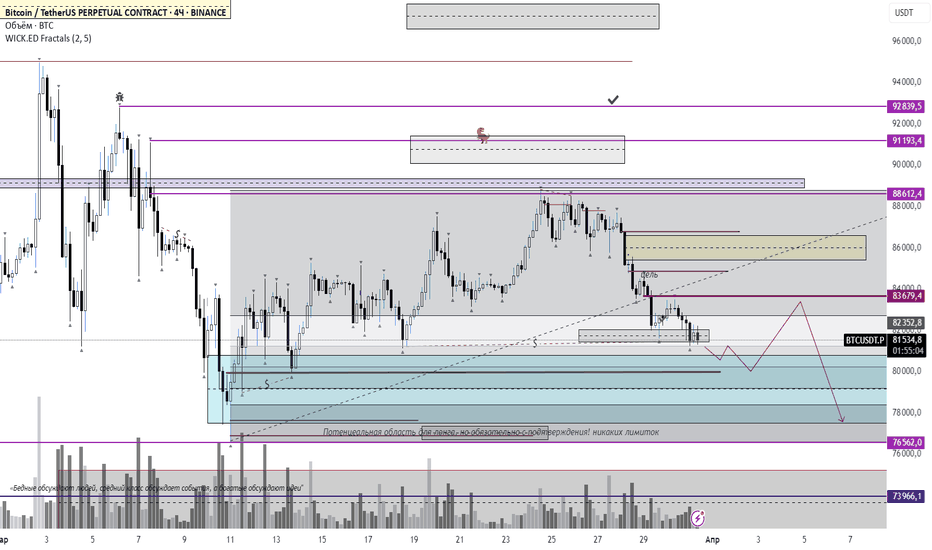

BTC продолжаем погружение... или разворот?#ВТС

СМЕ открыли с небольшим гэпом $ 84-82.5к

ВТС плавно снижается, но уже просится локально небольшая коррекция, я бы уже и с текущих показала движение , но на старших Тф у нас все еще нисходящий тренд. Да и активности покупателей мы не наблюдаем.

По многим альтапарам есть еще запас хода в низ. Идем вниз оставляя за собой очень много не перекрытых зон.

Доминация растет и не дает альте шансов.

Так же после импульсивного пролива можем постоять в боковике, хотя ликвидность осталась выше, плюс оставленная трендовая на 88200 и наша цель $89-90к.

Новостной фон по Американскому рынку у нас только завтра.

Соблюдайте RR

Не забывайте ставить реакции 🔥

И сегодня вечером у нас стрим !!

EMA 20 против EMA 200 — простая трендовая стратегияEMA 20 и EMA 200: простая трендовая стратегия, которая работает

Многие ищут «святой Грааль» — а он давно на графике.

EMA 20 и EMA 200 дают чистые сигналы: тренд, импульс, откат.

Система подходит как новичкам, так и трейдерам с опытом — особенно тем, кто ценит дисциплину и простоту.

Разберём ключевую логику, покажу наглядные примеры и объясню, где именно искать точки входа.

⸻

🔹 Логика стратегии

• EMA 200 — фильтр тренда.

Цена выше — фокус на покупки. Ниже — только продажи.

• EMA 20 — локальный импульс. Она показывает силу внутри тренда.

• Торгуем только по направлению тренда. Никаких угадываний и разворотов.

📈 Лонг-тренд:

📉 Шорт-тренд:

⸻

🎯 Точка входа

1. Ждём отката к EMA 20.

2. Цена остаётся выше EMA 200 (для покупок) или ниже (для продаж).

3. Входим после подтверждающей свечи: пин-бар, поглощение и т.п.

4. Стоп — за ближайший экстремум. Тейк — 2:1 или по сигналу выхода.

⸻

🚫 Когда НЕ входить

• EMA 200 плоская — тренда нет.

• EMA 20 постоянно пробивается — рынок во флэте.

• Нет чётких импульсов — сигналы слабые и неуверенные.

⸻

✅ Вывод

Эта стратегия — как GPS: не перегружает, но ведёт точно.

Если ты фильтруешь рынок по тренду и не лезешь в хаос — она будет работать.

Всего два индикатора и немного терпения. Взамен — чистые входы и уверенность в своих действиях.

📌 Подписывайся на мои идеи, если хочешь получать ещё больше работающих подходов, которые помогают принимать решения, а не запутывают.

Крипта льётся? Не паникуй — действуй как профи:📉 Видишь красные свечи? Паника в лентах? Помни:

🔪 Не ловим ножи — ждём подтверждение.

📊 Сохраняем капитал — на падающем рынке не геройствуем.

📈 Уровни и объёмы — сейчас показывают, где охотятся киты.

💬 Наблюдай и учись — на падениях зреют лучшие входы.

🧠 Холодная голова = живой депозит.

💡 Используй индикатор, который сам отлавливает ключевые зоны, тренды и даёт сигналы — когда все паникуют, он ищет точки силы.

ВТС СБЗ в действии..#ВТС

Не смогли мы... не смогли, не хватило сил у покупателей, да и на м15 продавец набирал силу, СБЗ в действии. 2 раза давали вход, на Азии приходили на тест 2 вершины от чегодо сих пор получаем движение.

Альтпары росте ВТС.D то же просели хорошо. На старших Тф, есть куда спускаться и по ВТС и по альтам.

Локально могут показать рост с текущих но цели у нас ниже.

Вероятно пока не закроем гэп на СМЕ, покупок не увидим.

Обратим внимание на слом 84240 от него возможно получим реакцию.

При дальнейшем снижении и обновлении для 83200, уйдем ниже собирать оставленную ликвидность до ~80000~

Вернемся к 88000 вероятнее планомерный рост продолжим до 90000$.

Пятница, закрытие фондовых рынков и пресс конференция Трампа. Впереди выходные и опят можем зависнуть в накоплении.

Новостной фон по Американскому рынку 15:30мск

Соблюдайте риски.

Вечное сияние чистого разумаПеред вами Чарльз Мангер, бессменный вице-президент одной из самых успешных компаний мира Berkshire Hathaway. Он не стоял у истоков этого бизнеса, однако именно Чарльз, вместе с Уорреном Баффетом, сделали из умирающего предприятия звезду мирового фондового рынка. Для этого не потребовалась степень магистра по управлению бизнесом или невероятная удача. Как говорил Мистер Мангер, чтобы преуспеть необязательно стремиться стать самым умным, достаточно быть не глупым и избегать стандартных способов неудач. Он работал метеорологом, затем юристом и наконец тем кого мы хорошо знаем — инвестором, который вдохновил многих на разумный подход к делам и собственной жизни.

“Я не думаю что вам стоит стать президентом или миллиардером, потому что шансы против вас слишком велики. Гораздо лучше ставить достижимые цели. Я не собирался стать богатым, я стремился быть независимым. Я просто немного переборщил”, — иронизировал Чарльз. Просыпайтесь каждое утро, трудитесь, проявляйте дисциплину и на удивление все получится очень хорошо. Этот завет звучит немного архаично во времена быстрых взлетов и легких заработков. Однако для всех, кто мыслит годами и десятилетиями вперед — что-то лучшее придумать сложно.

Выступая перед студентами своего родного Мичиганского университета, Мистер Мангер говорил о том, что самое важное решение, которое вы принимаете в жизни это не ваша деловая карьера, а брак. Он сделает для вас больше хорошего или плохого чем что-либо другое. Настолько сильное значение он придавал человеческим отношениям. Это сильно коррелирует с исследованием человеческого счастья, которое длилось более 85 лет под эгидой Гарвардского университета. Основным выводом ученых стало то, что всё, что мы строим — портфели, бизнесы, стратегии — ничего не стоит, если в жизни нет человека, которому можно сказать простое «я рядом». Или «спасибо». Или «люблю».

Самыми здоровыми и счастливыми в старости оказывались вовсе не те исследуемые, кто заработал больше всех. А те, кто сохранил хорошие, доверительные отношения. Супружеские. Дружеские. Родственные. И в этом свете слова Чарльза Мангера об осторожности, умеренности и здравом смысле звучат совсем по-другому. Это не про деньги. Это про жизнь, которую можно прожить с чувством, что тебе хватает. Что ты не должен быть героем. Что ты можешь быть просто разумным человеком. Любящим. Здоровым. Спокойным.

Возможно в этом и есть основной секрет успеха Мистера Мангера на фоновом рынке? На длинном горизонте положительного результата добивается тот, кто уже и так победил.

28 ноября 2023 года стал последним днем жизни неунывающего Чарли. До его 100-летия оставалось 34 дня.

ВТС ждем изменений #BTC

За прошедшее время координатных изменений мы не увидели, топчемся на месте, каждый раз получая реакцию от supply zone на Н4.

По целям на лонг и на шорт, все по прежнему.

Вероятно увидим тест 0,5 supply 89730-90000$, и выше, и от туда увидим коррекционное движение для сбора стопов лонгистов.

По целям на шорт это тест зон интереса покупателей 85530; 84300; 82500.

ВТС.D ходит уже неделю в одном ценовом диапазоне, и пока нет переточка в альт пары, соответственно видим не совсем ожидаемые движения по активам. И ликвидности на рынке хотелось бы увидеть побольше.

Новостной фон Американского рынка в 17:30, но восьми не особо серьезные, что бы рынок на них сильно реагировал.

Всем профита и соблюдайте RR.

NEARUSDT | NEAR | Криптовалюта | Торговый анализ + прогноз#NEARUSDT🕸

📢Цена актива показывает восходящее движение, подходя к свежему локальному сопротивлению, сформировавшегося на самом хае. Ретест данного сопротивления может спровоцировать коррекционное движение до ключевого дневного уровня поддержки 2.824. Если данный сценарий начнет себя отрабатывать, то на ретесте дневной поддержки мы рассмотрим откуп данного актива, поэтому размещаем здесь лимитный ордер на покупку. Стоп лосс, по правилам нашего торгового алгоритма, мы убираем за часовую область поддержки 2.726 - 2.740.

🚀Первой целью является часовое ключевое сопротивление 3.067, которое мы может оттестировать с текущих значений. В таком случае, при повторном ретесте данного уровня шансов на пробитие будет в разы больше, на фоне чего потенциал роста увеличивается до крупного часового сопротивления 3.219, где позицию следует фиксировать в полном объеме. Тейк профит, пока что, оставляем открытым.

📌Параметры ордера:

Лимитная покупка:

Цена: 2.824

Стоп лосс: 2.700

Тейк профит: открытый

Актуальность данного ордера будет сохраняться до отмены, так как ордер может уйти в работу не сегодня. В данном сценарии были соблюдены все правила нашего торгового алгоритма, поэтому будем действовать. Всем профита и отличного настроения🌝

VWAP: инструмент, который используют фонды — и вы можете тожеVWAP — инструмент, который используют фонды. Вы можете тоже.

Есть одна цена, на которую смотрят все фонды, банки и крупные игроки.

Эта цена — VWAP (Volume Weighted Average Price).

Пока большинство частных трейдеров игнорируют его или используют неправильно, крупные деньги ориентируются именно на VWAP, чтобы не двигать рынок против себя.

Сегодня разберём:

• Как работает VWAP.

• Почему его используют фонды.

• И как применять его в своей торговле.

Что такое VWAP и почему он отличается от обычных индикаторов

Проще говоря, VWAP показывает, по какой цене торгуют крупные деньги.

Это средневзвешенная цена за день, где учитывается не только цена, но и объём сделок.

В отличие от обычных скользящих средних (SMA, EMA), VWAP показывает не просто движение цены, а цену, по которой реально проходит основной объём.

Формула VWAP:

(Объём × Цена) / Общий Объём

VWAP реагирует на цену иначе, чем EMA 50. Он учитывает объём и показывает справедливую цену дня.

⸻

Как фонды используют VWAP

Фонды не могут купить или продать 10 миллионов за раз. Их задача — исполнить огромный объём, не вызвав всплеск цены.

Поэтому они следят за VWAP:

• Покупают ниже VWAP.

• Продают выше VWAP.

• Разбивают позиции, исполняя их вблизи VWAP, чтобы сохранять среднюю цену.

У многих банковских и HFT-алгоритмов VWAP встроен в логику исполнения.

Фонды используют VWAP как бенчмарк. Часто клиенты банков просят исполнять сделки «по VWAP за день».

⸻

Как использовать VWAP трейдеру и не попасть в ловушку

Что делает толпа? Видят касание VWAP → открывают сделку → ловят стоп.

Почему? Не учитывают контекст.

Правильный подход:

1. VWAP как поддержка/сопротивление в тренде.

• Цена выше VWAP → приоритет покупок.

• Цена ниже VWAP → приоритет продаж.

2. Mean reversion: после сильных импульсов рынок часто возвращается к VWAP.

3. Баланс крупных игроков всегда происходит в районе VWAP.

VWAP удерживает тренд в качестве динамической поддержки.

В рэнже часто наблюдается возврат к VWAP — цена ищет справедливое значение.

⸻

🟢 Кстати, эти сценарии я показываю каждый день в своих обзорах. Хотите видеть, как VWAP работает на золоте, евро и фунте в реальном времени? Ссылка в профиле.

⸻

С чем лучше комбинировать VWAP

VWAP отлично работает в связке с другими инструментами:

1. VWAP + уровни ликвидности

Если цена резко уходит за максимум/минимум, снимает стопы и возвращается под VWAP — часто это ловушка.

Цена снимает максимум прошлого дня и возвращается под VWAP. Классическая работа с ликвидностью.

⸻

2. VWAP + объём

Обращайте внимание на всплески объёма возле VWAP.

Это зона, где крупные игроки защищают свои позиции.

Перед сменой тренда видим повышенный объём и закрепление ниже VWAP.

⸻

Почему я использую VWAP каждый день

Все эти модели — не просто теория.

Я применяю VWAP ежедневно:

• На золоте.

• На евро.

• На фунте.

Это помогает видеть, где заходят крупные деньги и где большинство трейдеров попадает в ловушку.

📌 Если хотите видеть, как я применяю VWAP вживую — подписывайтесь на мои ежедневные разборы. Ссылка в профиле.

⸻

Вывод

VWAP — это не просто линия на графике. Это инструмент, по которому ориентируются банки и фонды.

Вы можете использовать его так же:

• Фильтровать тренды.

• Ловить развороты.

• Понимать справедливую цену дня.

А если хотите увидеть, как это работает в реальном времени — разборы каждый день в моём профиле.

VWAP помогает находить ключевые точки входа — будь то тренд, разворот или возврат к балансу.

ВТС полет нормальный...#BTC

С прошлого обзора, немного задержались мы с отработкой, зато вчера все наверстали.

Максимумы повышаются, первые наши цели взяты.

Собрали профит и перевели сделки в без убыток.

Сломов на шорт пока не видим даже на LTF, и по многим альт парам смотрится все лонгово, но на старших ТФ, все еще нисходящее движение, хотя и день и неделя закрылись положительно.

Цели на рост 88-90-92800$

При тесте зон интереса будем смотреть построение и инструменты что бы принимать дальнейшее решение.

Эта неделя у нас щедра на новости Американского рынка,

И при показателях отчетов выше ожидания, это сможет подталкивать нас на дальнейший рост.

Соблюдайте RR, ведь на оставленных лоях налипает ликвидность.

DOGS Основной тренд. Тактика работы на рискованых крипто 03 2025Логарифм. Тайм фрейм 3 дня. Тактика работы на сверх рискованных криптовалютах низкой ликвидности, которые продаются всегда (не нагружая стакан), создателями "ничего". Чтоб, усилить продажи, естественно, когда рационально разворачивают тренд и делают пампы на большой % и маркетинговые позитивные новости "успей купить". На таких активах с такой ликвидностью, "убитой верой" (в данный момент), и контролем эмиссии в "одних руках" это не сложно. Что-то наподобие как в BabyDOGE.

На таких активах всегда нужно помнить:

1️⃣ выделять определенную сумму на работу в целом по таких активам от депозита в целом.

2️⃣ распределять деньги (потенциальные зоны разворота и снижения) с этой выделенной суммы на каждый подобный актив заранее.

3️⃣ диверсифицировать сами подобные активы (5-10 криптовалют), понимая, что рано или поздно они скамятся. Скам одного из них не должен отображаться существенно на балансе памп/дамп группы низкой ликвидности. Все угадать, то что от вас не зависит, не возможно, та и не нужно. Ваши просчеты (что недовесит от вас), сглаживает ваш торговый изначальный план и контроль рисков, то есть мани менеджмент (управление деньгами).

4️⃣ Ставить адекватные цели. Частью позиции локально 40-80% проторговывать (необязательно, но это уменьшает иногда риск).

5️⃣ Работать с триггерными ордерами и опускать их, если они не сработали и цена падает.

6️⃣ Помнить, что в зонах консолидации и распилов в активах такой ликвидности всегда выбивают стопы, потому величина стопа особо значения не имеет. Он будет выбит, особенно перед разворотом.

7️⃣ Перед разворотом вторичного тренда, как правило, делают сначала "хомячий памп" на условно существенный %, когда все "устали ждать". Поглощают все продажи. Затем уже идет основная накачка без пассажиров на очень большой % для формирования зоны распределения. Как правило, она будет ниже чем максимумы пампа, то есть в той зоне когда не боятся покупать, но верят, что после большой накачки максимумы будут преодолены существенно.

8️⃣ Помнить, что активы такой ликвидности снижаются после листингов или максимумов на:

а) активный хайп, бычий рынок -50-70%

б) вторичный тренд без экстраординарных событий -90-93%

в) смена циклов -96-98% или скам, если это 1-2 цикловый проект (нет смысла поддерживать легенду, как проще сделать фантик с чистого листа без верующих холдеров с монетами).

9️⃣В зоне капитуляции, их можно делать несколько в зависимости от тренда в целом рынка и рациональности, актив никому не интересен. У всех создается впечатление, что все скам. То есть нужно наоборот набирать актив, соблюдая, мани менеджмент, то есть ваше изначальное распределение денег и риск с которым вы были согласны заранее. Как правило, в таких зонах люди "сдаются", и отказываются от своего видения ранее.

🔟 После набора всей позиции (заранее запланированной, согласно вашего мани менеджмента), остановится и не залипать в рыночном и новостном шуме. Ждать своих первых целей.

Помните, люди покупают всегда дорого, и отказываются покупать дешево ("это скам", стараются "словить дно"), когда "интернет не гудит". Это все происходит потому, что нет своего видения, и как следствие тактики работы и контроля рисков . Многие хотят угадать "дно", получая тридесятое в подарок, или "максимумы", и отказываются продавать, когда они достигаются. Первого и второго условно нет, на активах такой ликвидности и контроля эмиссии. Но, есть вероятности, которыми вы можете оперировать и зарабатывать на этом, не залипая в рыночный шум. А также в мнения большинства (склонения к доминирующему мнению и отказ от своего плана и контроля рисков), от которых вы должны отгородится.

Большинство людей, погружаясь в рыночной шум и мнения других , выбирают для себя, то ценовое движение, что выгодно им в моменте , и к которому склоняются, но не предоставляют для себя саму тактику работы. Это ключевая ошибка, и главная манипуляция что, добивается условный манипулятор, которого кстати иногда и не бывает на активе, для формирования мнения и как следствие действий большинства.

Потому, что по сути самой тактики работы у большинства нет. Куда направляет новостной fud (склонение к доминирующему мнению), "рыночный шум" (распил зон и сбор ликвидности), мнение большинства, к тому и склоняются.

Когда, цена идет в другом направлении, — разочарование.

Если, это фьючерсы — ликвидация позиции. Обнуление из-за жадности.

Если, это спот — "гордые случайные холдеры" , без возможности усреднить позицию (нет денег), чтоб уменьшить среднюю цену набора позиции в целом, и как следствие увеличить % прибыли в будущем.

Торговый план и контроль рисков это основа, а не угадывания движения цены. Нет у вас в арсенале первых "двух китов" трейдинга, значит нет у вас ничего. Абсолютно неважно сколько вы будете угадывать потенциальное движения, как исход подобной практики всегда один и он не утешительный.

С чего начать путь трейдера? 5 простых, но важных шагов! Ты только заходишь в трейдинг и мечтаешь о свободе, больших деньгах и сделках, которые «стреляют»?

Отлично. Но будь честен с собой — 90% новичков сливают депозит в первый месяц.

❗ Почему?

Потому что трейдинг — это не кнопка "бабло", а система.

И чтобы остаться в игре, тебе нужны эти 5 шагов👇🏼

5 простых шагов, которые спасут твой депозит👇🏼

✅ 1. Относись к трейдингу как к бизнесу

Первая ошибка — торговать на эмоциях.

Трейдинг — это не лотерея, это бизнес, где важны система и повторяемость.

📌 Вопрос: ты пришёл играть или зарабатывать?

✅ 2. Выбери один стиль и не прыгай туда-сюда

Новички перескакивают с одной стратегии на другую. В итоге — хаос и минус.

Выбери один стиль: скальпинг, дейтрейдинг или свинг — и тестируй его минимум 2 месяца.

🎯 Последовательность важнее идеальности.

✅ 3. Начинай с демо или мини-лота

Не гонись за быстрыми деньгами. Сначала — навык и контроль.

Демо-счёт или минимальный депозит

Убыток на сделку: не более 1-2%

Одна ошибка = урок, не катастрофа

✅ 4. Веди торговый дневник

Хочешь прогресс — анализируй каждую сделку:

Точка входа

Почему зашёл

Что сработало / не сработало

Эмоции

Вывод

📈 Простой Excel = путь к дисциплине.

✅ 5. Используй умные инструменты

Рынок — хаос.

Нужен инструмент, который даёт ясность: тренд, импульс, вероятности.

Я использую мультииндикатор, который:

Сканирует более 30 факторов

Даёт сигналы по тренду и коррекциям

Помогает не перегружать голову

🔹 Осознание → трейдинг — это бизнес

🔹 Одна стратегия → без метаний

🔹 Минимальный риск → не сливай депозит, ставь стопы, не используй плечи

🔹 Дневник → анализ = рост

🔹 Инструмент → ясность вместо эмоций

💬 Напиши в комментариях:

Какие из этих шагов ты уже применяешь? Над чем ещё работаешь? Был ли у тебя слив депозита? Ловил ли ты тильд?

👇 Давай пообщаемся — вместе прокачаем твою торговлю.

📲 Подписывайся, на мой ТГ, там я рассказываю о своих сделках, успехах, убытках и просто о новостях из мира крипты

Заметка о Re-Raid. Когда тебя пересвипнёт? Сделка на 6800$.Показал заметку про логике ре-рейда. Когда можно ожидать пересвип и заработать на этом. Недавно закрыл шорт по евро суммарно на 6800$ (лайв+челленджи).

Делюсь от души, отрабатывала уже ни раз, пользуйся!

А ты ставь ракету, если полезно)

Полную логику сделки рассказывал в предыдущих планах на протяжении трёх видео еще до того, как всё случилось. Посмотри в прикреплённых

Обзор GER 40 (DAX 40) 21.03 Разберем ситуацию на индексе GER40 (DAX) и посмотрим, куда может двинуться цена в ближайшее время.

Текущая картина

• После недавнего снижения цена торгуется в районе 22 936, что указывает на фазу консолидации.

• На графике видим ключевые зоны ликвидности и FVG (Fair Value Gaps), которые могут сыграть роль в движении цены.

• PDH (Previous Day High) и PDL (Previous Day Low) отмечают границы вчерашнего диапазона.

Возможные сценарии

1. Бычий сценарий

• Если цена удержится выше текущих уровней и покажет силу, можно ожидать движения к ближайшему FVG 4H.

• Закрепление выше откроет путь к более высокому FVG 1D.

2. Медвежий сценарий

• Если цена не сможет преодолеть сопротивление и пробьет поддержку , ожидаем поход вниз.

• Зона интереса – FVG 1D и PDL, где может произойти реакция.

Вывод

Сейчас ключевой момент – удержится ли цена выше. Если увидим подтверждение силы покупателей, можно рассчитывать на продолжение роста. Если давление продавцов усилится, возможен ретест зон FVG ниже текущей цены.

Следим за развитием событий, соблюдаем риск-менеджмент и ждем подтверждений для входа! 🚀

ВТС мысли#ВТС ликвидность забрали и на 85 и на 86 c той маленькой полки про которую говорила 10 дней подряд должны собрать, плюс о закрыли наконец то ГЭП на СМЕ, Какие мысли сейчас, могут спустить на тест лонгового слома, 85200-84660, пытаются на Н4 поставить SUPP, желательно посмотреть бы как день закроется, если встанем выше 86-87 то локально могут и рост показать на 89-91, мы вышли выше эквиллибриума, и есть ликвидность на пинбарах. уйдут под слом при интересе продаж то отмена сценария на рост.

но более вероятно что сходим мы вниз еще) манит меня ликвидность нот 11.03.25 это район 79000$.

#BTC куда дальше?#BTC

Явных значимых изменений нет.

Так же в боковике. Все в пределах торгового диапазона. Продавцы крепко держат уровень, сейчас идем на тест сломов и supply, на Н4, только после их разбора и снятия ликвидности 85180 и построении покупателей выше, сможем говорить о дальнейшем росте. Да и объемы покупок на низком уровне. Подходили у этому уровню неоднократно, цену держат.

Думаю увидим еще цену ниже. В районе 79026$, там хорошая ликвидность на объемах.

Сегодня в Америке решение по ставке ФРС и выступление Пауэлла вечером - 21:00 - 21:30.

В зависимости от новых показателей и его что он скажет , рынок может отреагировать.

Пока по тому, что я вижу по графикам - в течение дня могут дать локальный рост, а на новостях, как раз, дать откат вниз.

Соблюдайте риски !

+3000$. Полная логика двух шортов по USDCHF + дальнейший план.Давно наблюдаю за Франком и взял суммарно 4 позиции.

Вышло +5% и один стоп забрал 1%.

Детальное объясняю все сделки и всё движение через логику спроса и предложения, AMT и элементов Price Action из Smart Money.

Умных слов насыпал достаточно, теперь к делу.

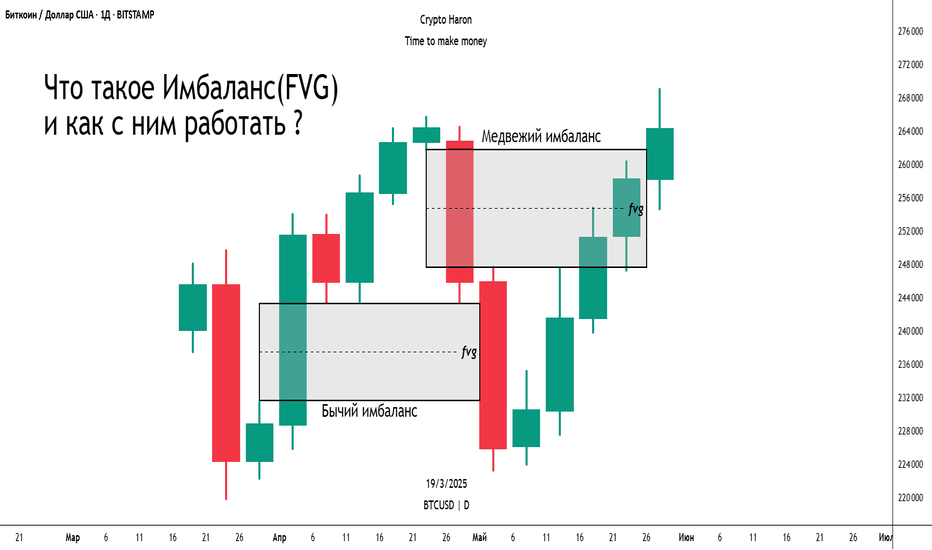

Что такое Имбаланс(FVG) и как с ним работать?Всем привет, давайте разберем тему Имбаланса(FVG) и объясним ее супер понятно, что разберется любой.

Что же такое Имбаланс(FVG) ?

Итак, Имбаланс – это конструкция из трех свечей, где существует явный дисбаланс между продавцами и покупателями. Имбаланс отмечается как зона или пустота между экстремумами цены первой и третьей свечи.

Но будьте внимательны, чтоб не определить обычную ситуацию, как имбаланс.

Причины возникновения имбаланса

Имбаланс обычно образуется по одной из причин:

Это может быть выход новостей, инфляция, данные по безработице, процентная ставка, NFP и другие важные новости могут стать причиной резкого движения цены и следовательно образования имбаланса.

Неэффективное ценообразование

Почему же цена стремиться вернуться в область имбаланса? Диапазон имбаланса также называется неэффективным ценообразованием по причине того, что здесь существует неравновесие между продавцами и покупателями. То есть в зоне бычьего имбаланса отсутствовали продавцы, а в области медвежьего имбаланса не было покупателей. Так как покупатели не смогли предложить ликвидность в данной области, то рынок будет стараться сбалансировать цену. Именно поэтому рано или поздно рынок должен вернуться в эту область, чтобы у продавцов и покупателей были равные возможности на покупку актива.

Как происходит реакция на имбаланс?

Давайте разберем от каких зон обычно цена отскакивает в имбалансе. Но помните что нужно смотреть на общую картину и не торговать имбланс отдельно от структуры и других инструментов.

Обычно выделяют зоны 0.5 и Full Fill (полное перекрытие имбаланса). Но также цена может отскочить от первой границы имбаланса, не перекрывая его. Хоть это и краткосрочная ситуация, будьте внимательны и помните что имбаланс остался не отработанным.

Что такое inside bar в имбалансе и как он может испортить вашу сделку ?

Inside bar - это паттерн Price action харатеризуется тем, что, что правая свеча находится внутри границ левой свечи. Если вы видите у имбаланса Inside bar, то отмечать имбаланс нужно именно от границ большей свечи. Это одна из самых частых ошибок новичков.

Пример данного паттерна на графике:

Цена не дошла до точки входа в Шорт-позицию

Как надо было правильно отметить имбаланс, учитывая Inside Bar:

Как мы видим, если не заметить такой ньюанс, то можно упустить хорошую сделку, либо получить точку входа в позицию хуже, чем она могла бы быть.

Что хотелось бы сказать в заключении

FVG может служить как уровнем поддержки, так и уровнем сопротивления, в зависимости от того, где сейчас находится цена по отношению к FVG.

Ищите совпадение FVG с другими значимыми уровнями (уровни поддержки/сопротивления, уровни Фибоначчи, зоны спроса/предложения) для усиления сигнала.

Управляйте рисками!

Стоп-лосс: Размещайте стоп-лоссы за пределами FVG или ключевых уровней, чтобы защитить свой капитал.

Размер позиции: Не рискуйте слишком большим процентом своего капитала на одну сделку.

Использование с другими инструментами:

Структура рынка: Используйте FVG в сочетании с анализом структуры рынка для определения тренда и потенциальных точек разворота.

Объемы: Анализируйте объем торгов в районе FVG. Увеличение объема может усилить сигнал.

Индикаторы: Используйте другие индикаторы, например RSI, для подтверждения сигналов FVG.

Важные моменты:

Не все FVG одинаково значимы: Некоторые FVG более сильны, чем другие. Это может зависеть от контекста, где они формируются, и от объемов торгов в этой области.

Не всегда работают: FVG не является гарантией того, что цена отреагирует на них. Ложные пробои и другие рыночные условия могут повлиять на результат.

Практика и анализ: Важно практиковаться и анализировать различные сценарии, чтобы лучше понимать, как работает FVG и как его лучше использовать в своей торговле.

Вывод:

FVG - это мощный инструмент для определения зон, где рынок может проявить свою реакцию. Он помогает выявить “неэффективность” цены, которые часто стремятся быть заполнены. Используйте его в сочетании с другими инструментами и подходами к анализу для повышения точности своей торговли.

Материал предназначен только для образовательных целей и не является финансовой рекомендацией или призывом к действию. Автор не несёт ответственности за ваши решения. Результаты прошлого не гарантируют будущего. Все риски — ваша ответственность.

Институт посредничества и 24 любителя кофеКогда рынок эффективен, самая эффективная стратегия принесет инвестору нулевой финансовый результат. Поэтому в первую очередь необходимо стремиться находить неэффективность самого рынка, чтобы применить стратегию, которая будет для него эффективной.

Что создает неэффективность рынка? Во-первых, это задержки в распространении существенной информации о компании, такой как согласование контракта с крупным заказчиком или авария на заводе. Если текущие и потенциальные инвесторы не получают эти данные немедленно, рынок становится неэффективным в момент возникновения такого события. Иными словами, объективная реальность не учтена участниками рынка. Это делает цену акций устаревшей.

Во-вторых, рынок становится неэффективным в периоды высокой волатильности. Я бы описала это так: когда неопределенность сваливается всем на голову, эмоции становятся основной силой, влияющей на цены. В такие моменты рыночная стоимость компании может значительно меняться в течение одного дня. Инвесторы имеют слишком разные оценки происходящего, чтобы найти необходимый баланс. Триггером волатильности может послужить банкротство системообразующей компании (например, как это было с Lehman brothers), начало военных действий или природный катаклизм.

В-третьих, это масштабные действия крупных игроков в ограниченном по объему рынке - ситуация “слон в посудной лавке”. Замечательным примером является история 2021 года, когда сообщество в Reddit разогнало цены на акции компании GameStop , вынудив хедж фонды закрывать свои короткие позиции по заоблачным ценам.

В-четвертых, это неэффективные стратегии самих участников рынка. 1 августа 2012 года, американская компания Knight Capital , занимающаяся торговлей на фондовом рынке, вызвала аномальную волатильность в более чем ста акциях, отправив на биржу миллионы ордеров в течение 45 минут. Например, акции Wizzard Software Corporation выросли с $3,50 до $14,76. Такое поведение было вызвано ошибкой в коде, который Knight Capital использовали для алгоритмической торговли.

Совокупность этих и других факторов создают неэффективности, которыми пользуются подготовленные трейдеры или инвесторы для извлечения прибыли. Однако есть участники рынка, которые получают свой доход на любом рынке. Они находятся над схваткой и занимаются поддержкой и развитием самой инфраструктуры.

В математике есть такое понятие как “игра с нулевой суммой”. Это любая игра, где сумма возможного выигрыша равна сумме проигрыша. Например, рынок производных финансовых инструментов это прекрасное воплощение игры с нулевой суммой. Если кто-то имеет прибыль по фьючерсному контракту, то у него всегда есть компаньон с аналогичным убытком. Однако, если нырнуть глубже, вы поймете, что это игра с отрицательной суммой, так как помимо прибыли и убытка есть комиссии, которые вы платите инфраструктуре: брокерам, биржам, регуляторам и пр.

Чтобы понять ценность этих участников рынка и что вы платите им не зря, представьте современный мир, где их нет. Есть только компания, выпускающая акции и инвесторы в них.

У такой компании есть свое программное обеспечение и вы подключаетесь к нему через интернет, чтобы купить или продать акции. Компания предлагает вам котировку для купли-продажи акций ( bid-ask spread ). На цену продажи ( ask ) будет влиять стремление компании предложить цену, которая поможет не потерять контроль над компанией, учесть все предполагаемые доходы, дивиденды и т. п. На цену покупки ( bid ) будет влиять стремление компании сохранить денежные средства, полученные на рынке капитала, а также заработать на собственных акциях, предлагая цену пониже. В общем, в такой ситуации, скорее всего вы получите очень большую разницу между ценой покупки и продажи - широкий bid-ask spread .

Конечно, компания понимает, что чем шире bid-ask spread , тем меньше интереса у инвесторов участвовать в такой торговле. Поэтому будет целесообразно допустить инвесторов к формированию котировок. Другими словами компания может открыть свою книгу заявок для всех желающих. При таких условиях, bid-ask spread будет сужаться за счет заявок от широкого круга инвесторов.

В результате мы получим ситуацию, когда у каждой компании будет своя книга заявок и свое программное обеспечение, чтобы к ней подключиться. С точки зрения портфельного инвестора, это будет настоящий кошмар. В таком мире, чтобы инвестировать не в одну, а в несколько компаний, потребуется одновременно управлять множеством приложений и счетов для каждой компании. Таким образом, у инвестора возникнет спрос на одно приложение и один счет для управления инвестициями в множество компаний. Такой запрос также будет поддержан компанией, эмитентом акций, так как позволит привлекать инвесторов из других компаний. Именно здесь появляется брокер.

Теперь все гораздо лучше и удобнее. Инвесторы получают возможности инвестирования во множество компаний через один счет и одно приложение, компании получают инвесторов друг друга. Однако, рынок акций все равно будет сегментирован, так как не все брокеры будут поддерживать сотрудничество с отдельными компаниями, по техническим или иным причинам. Рынок будет раздроблен между множеством брокерских компаний.

Логичным решением будет создание еще одного участника рынка, который будет иметь договора с каждой из компаний и универсальное программное обеспечение для торговли их акциями. Единственное, подключаться к такой системе уже будут не инвесторы, а брокеры. Возможно вы уже догадались, что это биржа.

С одной стороны биржа регистрирует акции компаний, с другой стороны, она дает доступ к торговле ими через брокеров, которые являются ее членами. Конечно, современное устройство фондового рынка более сложное: в нем участвуют клиринговые, депозитарные компании, регистраторы прав на акции и т. п.* Формированием таких институтов и их лицензированием занимается регулятор, например, Комиссия по ценным бумагам и биржам в США ( SEC ). Как правило, регулятор отвечает за законодательные инициативы в области рынка ценных бумаг, лицензирование участников рынка, мониторинг нарушений на рынке и поддержку его эффективности, защиту инвесторов от недобросовестных манипуляций.

*Клиринговые услуги - деятельность по определению, контролю и исполнению обязательств по сделкам участников финансового рынка. Депозитарные услуги - услуги по хранению ценных бумаг и учету прав по ним.

Таким образом, совершая сделку на бирже, мы делаем вклад в поддержание этой необходимой инфраструктуры. Несмотря на моду на децентрализацию, пока трудно представить как можно обеспечить скорость, удобство и доступ к широкой линейке активов за счет отсутствия института посредничества. Обратная сторона медали этого института - инфраструктурный риск. Вы можете показывать феноменальные результаты на рынке, но если ваш посредник станет банкротом, все ваши усилия будут обнулены.

Поэтому перед тем как выбрать посредника, полезно провести мысленное анкетирование того с кем вы будете иметь дело. Ниже вы найдете разные типы посредников, которых я расположила в зависимости от удаления от центральных элементов инфраструктуры (бирж, клиринговых организаций, депозитариев).

Прайм брокер

Членство на бирже: обязательно

Лицензия: обязательно

Прием и учет ваших денежных средств / акций: обязательно

Исполнение ордеров: обязательно

Клиринг и депозитарные услуги: обязательно

Маржинальные услуги: обязательно

Вознаграждение: комиссионный доход от сделок, клиринговых, депозитарных и маржинальных услуг

В эту категорию попадают известные финансовые дома, с историей и высокой капитализацией. Их легко верифицировать через списки членов биржи, клиринговых и депозитарных компаний. Они оказывают услуги не только физическим лицам, но и банкам, фондам и брокерам следующего уровня.

Брокер

Членство на бирже: обязательно

Лицензия: обязательно

Прием и учет ваших денежных средств / акций: обязательно

Исполнение ордеров: обязательно

Клиринг и депозитарные услуги: на стороне прайм брокера

Маржинальные услуги: на стороне прайм брокера или собственные

Вознаграждение: комиссионный доход от сделок и маржинальных услуг

В эту категорию попадают посредники с фокусом на маршрутизацию ордеров. Участие в депозитарных и клиринговых услугах они делегируют на прайм брокера. Тем не менее таких брокеров также легко проверить в списках членов бирж.

Субброкер

Членство на бирже: нет

Лицензия: обязательно

Прием и учет ваших денежных средств / акций: обязательно

Исполнение ордеров: на стороне брокера или прайм брокера

Клиринг и депозитарные услуги: на стороне прайм брокера

Маржинальные услуги: на стороне брокера или прайм брокера

Вознаграждение: комиссионный доход от сделок

В эту категорию попадают брокеры, которые имеют брокерскую лицензию в своей стране, но не имеют членства на иностранных биржах. Чтобы оказывать услуги торговли на этих биржах, они заключают договора с брокерами или прайм брокерами из другой страны. Их легко верифицировать по лицензии на сайте регулятора страны регистрации.

Представляющий брокер

Членство на бирже: нет

Лицензия: опционально, в зависимости от страны регуляции

Прием и учет ваших денежных средств / акций: нет

Исполнение ордеров: на стороне субброкера, брокера или прайм брокера

Клиринг и депозитарные услуги: на стороне прайм брокера

Маржинальные услуги: на стороне брокера или прайм брокера

Вознаграждение: комиссионный доход за привлеченного клиента и/или доля от уплаченных им комиссий

В эту категорию попадают компании, которые не имеют членства на бирже. Их деятельность может не требовать наличие лицензии, так как они не принимают денежные средства от клиентов, а лишь помогают в открытии счета в одном из брокеров высшего уровня. Это менее прозрачный уровень, так как такого посредника нельзя проверить через сайт биржи и регулятора (если лицензирование не требуется). Поэтому если посредник такого уровня просит перечислить какие-то денежные средства на свой счет, скорее всего вы имеете дело с мошенником.

Все четыре категории участников характерны для биржевого рынка. Его преимущество по сравнению с внебиржевым рынком в том, что вы всегда можете проверить финансовый инструмент на сайте биржи, а также тех, кто предоставляет услуги по его торговле (членство - на сайте биржи, лицензию - на сайте регулятора).

Обращайте внимание на страну происхождения лицензии брокера. Максимальную защиту вы сможете получить в стране, где у вас есть гражданство. В случае возникновения каких-либо претензий к брокеру, общение с регулятором другой страны может быть затруднительно.

Что касается внебиржевого рынка, то, как правило, в этом сегменте обращаются акции компаний малой капитализации (без листинга на бирже), сложные производные инструменты и контракты на разницу ( CFD ). Это рынок, где правят дилеры, а не брокеры и биржи. В отличие от брокера, они продают вам свою открытую позицию, часто с большим кредитным плечом. Поэтому торговля с дилером - это априори более значительный риск.

Подводя итог, следует отметить, что институт посредничества играет ключевую роль в развитии фондового рынка. Он возник как естественная потребность его участников в концентрации спроса и предложения, большей скорости и защищенности финансовых транзакций. Чтобы прочувствовать это, позвольте мне рассказать одну историю.

Новый Амстердам, 1640-е годы

Теплый ветер с Гудзона приносил запах соли и свежесрубленной древесины. Сырые бревна частокола, врытые в землю вдоль северной границы поселения, пахли смолой и новыми надеждами. Здесь, на краю цивилизации, где голландские колонисты отвоевывали у дикого леса свои дома и будущие состояния, все строилось в спешке, но с расчетом на века.

Деревянная стена, возведенная вокруг северной границы городка, была не просто защитой от набегов, но и символом. Символом границы между порядком и хаосом, между амбициями европейских переселенцев и свободой здешних земель. С годами укрепление превращалось в настоящую фортификацию: к 1653 году Питер Стайвесант, назначенный Вест-Индской компанией губернатором Новых Нидерландов, велел усилить стену палисадом. Теперь её высота достигала двенадцати футов, а на караульных вышках стояли вооруженные дозорные.

Но даже самые крепкие стены не вечны. Спустя полвека после их возведения, в 1685 году, вдоль мощного частокола проложили дорогу. Улица получила простое и логичное название — Уолл-стрит. Вскоре она стала оживленной торговой артерией растущего города. В 1699 году, когда английские власти уже утвердились здесь окончательно, стена была разобрана. Она исчезла, но Уолл-стрит осталась.

Прошло столетие

Теперь, в конце XVIII века, на этой улице не было ни стен, ни караульных башен. Вместо них здесь рос платан — большой, раскидистый, единственный свидетель тех времен, когда голландцы еще владели этим городом. Под его тенью встречались торговцы, перекупщики, морские капитаны. Напротив платана стояла кофейня «Тонтин» ( The Tontine Coffee House ) — место, где собирались не просто уважаемые люди, но те, кто понимал: деньги движут этим миром.

Они обменивались ценными бумагами прямо на мостовой, вели переговоры за чашкой дымящегося кофе, обсуждали сделки, которые могли перевернуть чью-то судьбу. Решения принимались быстро — достаточно было слова, подкрепленного рукопожатием. Это было время, когда честь имела цену выше золота.

Но мир менялся. Объемы сделок росли, беспорядок требовал правил.

17 мая 1792 года

Тот весенний день оказался решающим. Под ветвями старого платана 24 нью-йоркских брокера собрались, чтобы положить начало новому порядку. Бумага, подписанная ими, содержала всего два пункта: сделки совершаются только между своими, без аукционистов, а комиссия фиксируется в 0,25%.

Документ был коротким, но историческим. Его назвали “Соглашение под платаном” ( Buttonwood Agreement ), в честь дерева, под которым он был подписан.

Здесь, среди запаха свежего кофе и чернил, рождалась Нью-Йоркская фондовая биржа.

Вскоре сделки уже заключались по новым правилам. Первые бумаги, которые стали предметом торговли, принадлежали The Bank of New York , чья штаб-квартира находилась всего в нескольких шагах — в доме №1 на Уолл-стрит. Так, под сенью старого платана, начиналась история Уолл-стрит. История, которая однажды изменит весь мир.

Соглашение под платаном. Фреска неизвестного мастера, которая украшает стены Нью-Йоркской фондовой биржи.

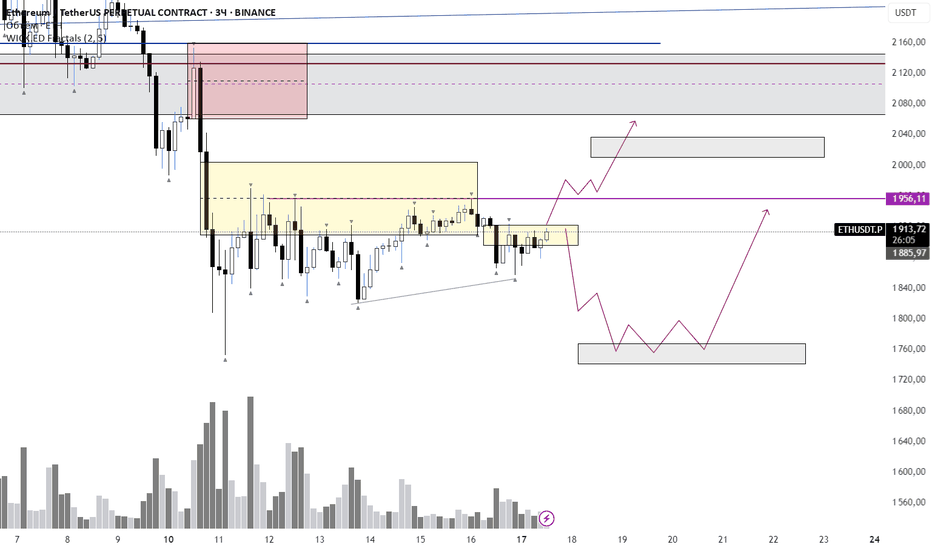

ЕТН ренжЕТН интересно будет только после снятия ликвидности или с верхней границы ренжа и закрепом над сломом, пробьем имбаланс, который сейчас сдерживает цену, или снимим с низу в том числе фитиль, серые блоки зоны интереса для цены. Если уровень на 1750 нас не удержит буду смотреть реакцию ниже в р-не 1666.