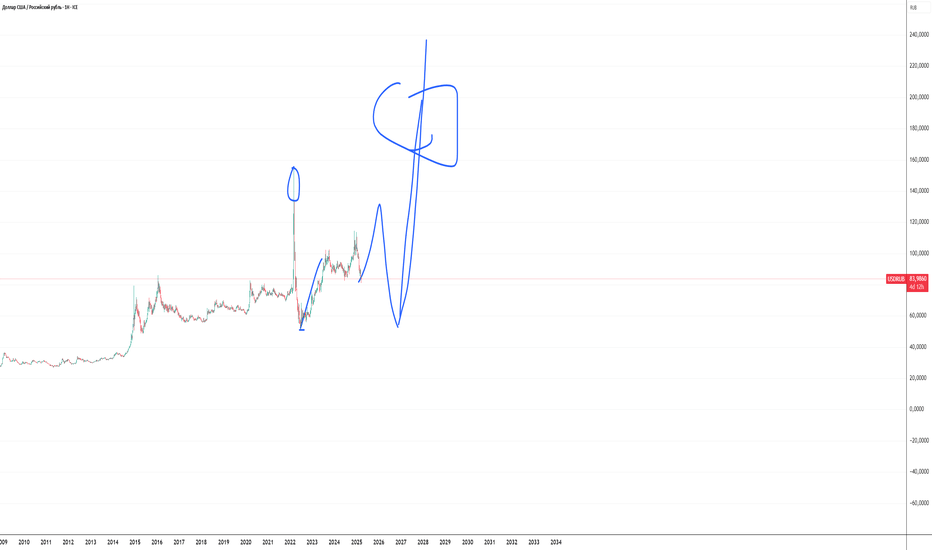

200 000 руб за доллар? Или история деноминации рубля.Перспективы рубля имеет смысл рассматривать только под призмой истории.

Поэтому мы кратко пробежим по ключевым событиям с 1992 года по сегодняшний день.

Январь 1992 либерализация цен -- свободный рыночный курс (плавающий, без жесткого регулирования). Первый шаг к пропасти.

11 октября 1994 года произошло обвальное падение рубля по отношению к доллару («Чёрный вторник»). За один день на Московской международной валютной бирже курс доллара вырос с 2833 до 3926 рублей за доллар. В докладе, который был подготовлен специальной комиссией, говорилось, что основной причиной обвала является «раскоординированность, несвоевременность, а порой и некомпетентность решений и действий федеральных органов власти».

В 1994 году началась Первая чеченская война. 11 декабря президент Борис Ельцин подписал указ, на основании которого федеральные силы вступили в Чечню.

17 августа 1998 года правительство объявило технический дефолт по основным видам государственных долговых обязательств, курс рубля упал более чем в 3 раза.

Помотало матушку Россию, помотало!

С1992 года по 1998 денежная масса в РФ выросла с 6,5 млрд руб до 370 млрд руб (в 56 раз).

Курс доллара вырос с 2 руб до 26 руб.

Однако, упущена важная деталь. После черного вторника

(11 октября 1994), когда курс залетал аж на 3900 руб, в 1997 году курс в моменте достигал 5562 руб (информация из статистического источника в интернете). После чего проведена деноминация в 1998 году и унижение стоимости рубля в 1000 раз.

А 9 сентября 1998 года объявлен дефолт. (Дефолта не будет! Неее будет! Б.Н Ельцин)

Рост денежно массы.

К 2008 году до 14.2 трлн руб. Курс 28 руб.

К 2016 до 38.42 трлн руб. Курс на пике 86 руб.

К 2025 году 117.26 трлн руб. Курс на пике под 114 руб.

С 1992 года с 2 руб к 2025 году курс вырос до 114 руб, в 57 раз (без учета деноминации). С учетом деноминации в 1000 раз, можно предполагать, что рубль унижен в 57 000 раз. Но проще будет обратить внимание на денежную массу.

С 1992 года с 6.5 млрд руб к 2025 году денежная масса выросла до 117.26 трлн руб, т.е, округляя, в 20 900 раз.

Что будет к 2030 году???

По примерным расчетам, которые на данном этапе являются предположительными и могут быть скорректированы в будущем, мы увидим и рост денежной массы до полутра раз и рост рубля под те самые 200 руб за доллар. Но рост, более вероятно, не начнется раньше 2027 года. А до этого момента вполне возможно увидеть и снова 50 руб.

Не стоит оценивать ситуацию с позиции сегодняшней логики и повестки, стоит смотреть наперед. До конца 2025 года курс, более вероятно, снова вырастит и даже обновит максимум конца 2024 года, но позднее, к примеру из-за достижения дна по нефти в районе 60-50 (может и ниже) и разворота вверх с планомерным движение к 100$+ за баррель.

USDRUB MOEX

Идея с треугольником - боковик на несколько месяцевСейчас пока сделали двойной зиг-заг,

но есть вариант сделать тройной - уйти ниже по каналу.

В любом случае до грани канала будет некий боковик,

если он будет похож на треугольник подобного вида, то выход из его будет наверх.

Также треугольник может сформироваться в рамках большого канала.

Пока не выйдем большого канала коррекция не считается законченной!

Доллар по 70 руб? Сценарии с юанем и долларом против рубля.Достаточно давно я говорил про доллар по 70 руб. На столько давно, что уже и думать перестал. Ну растем и растем. А тут бац и доллар уже по 80 р. И ведь еще не конец.

Стоит ли продавать валюту сейчас? Уже точно нет. Теперь только терпеть просадку и ждать отскока. И он еще обязательно состоится.

Рекомендую смотреть от начала и до конца, не мотая.

На 11:50 детальнее о сценарии на ближайшее время.

Золото/ Евро. Знаковый пробой ключевого сопротивленияВсего еще меньше месяца прошло с тех пор, как капиталисты с Уолл-стрит восторгались двузначными цифрами доходности индекса SP500, прибавлявшего в середине марта 2024 года свыше 10 процентов с начала года - что было третьей лучшей величиной доходности в S&P500 для этого времени года в XXI столетии - после 2012 и 2019 годов.

Вместе с тем, попытки обратить внимание на крепнущую широкую волну в сырьевом секторе и растущие геополитические риски месяцем ранее, увы, столкнулись с горой непонимания, а если точнее - с прямыми оскорблениями в адрес автора и шантажом.

Тем не менее, как говорится, собаки лают - караван идет. И не всё то золото, что блестит, но лишь потому, что другое сырье сияет так же ярко.

Как впрочем, как сырьевые рынки и фондовые индексы, как например Индекс МосБиржи (IMOEX), в то время как S&P500 и многие другие активы, в т.ч. крипто-активы, растеряли приличную часть своей доходности с начала 2024 года, или во всяком случае близки к этому сценарию.

Торговля сырьевыми товарами в последние месяцы переживает бум, поскольку всё, от промышленных металлов до нефти, от драгоценных металлов до софт-коммодитиз (кофе, какао), - всё становится жарче.

Макроэкономическая, геополитическая неопределенность и в целом волатильность рынка, вызванная этими большими движениями, создает массу возможностей.

Поддержкой ралли является большой потенциал роста среди множества физических материалов, которые привели к росту сырьевого индекса S&P GSCI (SPGSCI) с начала года на 11,45%, что значительно опережает текущий прирост S&P500 на 6.6%.

Эксперты рынка говорят, что рост цен на сырьевые товары приведет к новому всплеску инфляции, снижая шансы даже на одно на снижение процентной ставки Федеральной резервной системы на июньском заседании FOMC, при том что вероятность такого снижения в начале года оценивалась рынком как практически 100-процентная.

Если они снизят ставки, сырьевые товары вырастут, так что они не снизят ставки, потому что цены на сырьевые товары будут еще выше.

Вероятность неизменности ДКП ФРС (сохранение текущей ставки 5.50% или дальнейшее ее повышение).

С точки зрения сырьевых товаров и рынком, это - победа.

В техническом плане, рассматриваемый в публикации актив золото/ евро (XAUEUR) находится в положительной динамике, устойчиво выше своих средних многолетних значений, и прибавляя порядка 19% с начала 2024 года, при том что минуший март ознаменовался знаковым пробоем многолетнего ключевого сопротивления.

Целевой диапазон в рассматриваемом сценарии: 2700-2800 Евро за унцию.

USD/RUB как основной фактор переоценки акциийРассматривая тот же Газпром со Сбербанком многие начали проявлять активность выражая недовольство, и я их понимаю - они считают что акции не могут так дешего стоить и должны по крайней менее вырасти. Весь фокус манипулятора состоит в игре курсом рубля и я считаю при переоценке на них будет давить сильный курс национальной валюты который еще скажется в будущем не в лучшую сторону.

Ралли рубля только начинается? Юань/рубль, акции РФ.С 22 года, пока все мировые рынки растут, включая такие рисковые активы, как биткоин, рубль продолжает свое нисхождение. Напоминает лиру? Мало вероятно, но потенциал для ослабления еще сохраняется. Не планирую спорить с поклонниками рублевого армагеддона, все может быть. Однако, с точки зрения технической структуры, в среднесрок наблюдается кульминация роста юаня и доллара к рублю.

Подробнее в видео. Приятного просмотра!

🎁Акции Мосгорломбард. Выиграй сундук ̶м̶е̶р̶т̶в̶е̶ц̶а̶ золота Акции Мосгорломбард, IPO которого состоялся на Московской бирже в 20-х числах 2023 года превращаются в очередные лабутены на российском фондовом рынке.

К настоящему моменту прошло 4 месяца, как 9 октября 2023 Путин поручил принять меры по поддержке IPO на российском рынке.

Как видно, с интерпретацией и пониманием языка у отдельных товарищей большие проблемы.

Аргентинское Танго. Или почему очевидное — невероятно! В последние годы первое, что приходит на ум инвесторам при упоминании слова "Аргентина", — это экономические риски, гиперинфляция и трудные времена.

Размуеется, помимо того что эта страна — родина Лионеля Месси и многих других легендарных спортсменов, а также одна из самых титулованных мировых футбольных сборных: аргентинцы трижды выигрывали чемпионат мира (в 1978, 1986 и 2022 годах) и 15 раз первенствовали на Кубке Америки.

В финансовых же кругах Аргентина получила прочные ассоциации с ее национальной валютой — аргентинским песо FX_IDC:USDARS .

Аргентинский песо практически стал синонимом того, что постоянно теряет в цене из года в год, на фоне бесконечной девальвации. 5-летние потери национальной валюты Аргентины против американца составляют сейчас практически 90 процентов.

Текущий валютный курс аргентинского песо, подорванный внутриполитическими, экономическими и глобальными перепитиями последних лет, приближается к отметке в 260 песо за американца, в то время как 5 лет назад курс был чуть больше 26 песо.

Суверенные внешние облигации Аргентины также остаются на проблемной территории — около 30-35 процентов, после нескольких лет реструктуризации местного и внешнего долга и новой сделки на 44 миллиарда долларов с Международным валютным фондом (МВФ) для замены неудавшейся программы.

Песо, связанный сильным валютным контролем, неуклонно обесценивается также из-за процветающего черного рынка долларов по гораздо более высокой цене, в связи с чем многие инвесторы обратились к акциям, рассматриваемым как относительно более безопасное убежище, стимулируя фондовый рынок к новым и новым виткам роста.

В то время как рост криптовалютного рынка и акций искуственного интеллекта с первых дней 2023 года заполонил умы своих почитателей и просто зевак-прохожих, фондовый рынок Аргентины с начала 2023 года также стал одним из крайне приятных сюрпризов для инвесторов.

В январе 2023 года министр экономики Аргентины Серхио Масса смело предсказал, что экономика Аргентины вырастет «значительно более чем на 5%» в 2023 году. Хотя прогноз смелый, он не является беспрецедентным. В прошлом году Аргентина увеличила свой ВВП почти на 6%. Хотя гиперинфляция продолжает преследовать латиноамериканскую страну, аргентинские центральные банки теперь, похоже, намерены действовать, чтобы ее снизить.

В сентябре прошлого года центральный банк страны повысил процентные ставки до 75%, а во втором квартале 2023 года до 97% - беспрецедентно высокого уровня за последние 30 лет, поскольку оценки инфляции остаются выше ожиданий.

Поскольку Аргентина уже страдала от экономических опасностей до пандемии, ограничения по Covid-19 только усугубили экономические проблемы страны.

Вместе с тем, есть признаки того, что худшее уже позади.

Компания Mercadolibre Inc NASDAQ:MELI , также известная как "Амазон Латинской Америки" — крупнейшая компания, базирующаяся в Аргентине.

Компания является лидером рынка электронной коммерции в Бразилии, Аргентине, Колумбии, Чили, Эквадоре, Коста-Рике, Перу, Мексике и Уругвае.

Во время пандемии компания понесла ряд убытков, но теперь снова стала прибыльной. За последние три квартала рост прибыли на акцию взлетел на десятки процентов при росте выручки и теперь Mercadolibre Inc — привлекательный вариант для инвесторов, желающих сделать ставку на аргентинскую экономику и переход Латинской Америки от традиционной торговли к электронной.

Технический график (слева) представлен акциями биржевого фонда ARGT - MSCI Argentina, AMEX:ARGT (ориентированного на одноименный индекс), которые учитывая весьма благоприятное начало 2023 года, и во втором квартале продолжили прорывной рост, пробивая свое многолетнее ключевое сопротивление.

Фондовый рынок vs долговой. Переобуваемся и снова делаем деньгиСтратегия представлена сравнительным анализом ключевых финансовых индексов российского фондового рынка:

- индекса акций Московской Биржи "полной доходности" (MCFTR) , включающего в себя на данный момент 48 холдингов;

- индекса МосБиржи гособлигаций полной доходности (RGBITR) , состоящего из 25 компонентов.

Техническая картина указывает на привлекательность текущего момента для того, чтобы сменить дизайн своих инвестиций и полностью выйти из позиций в российском рынке акций в позиции по банковским вкладов и ОФЗ, поскольку рынок акций выглядит снова таким же дорогим, как и несколькими месяцами ранее мрачного 2022 года.

Предыдущая публикация сравнительного анализа была летом 2022, на новостном фоне о невыплате дивидендов ПАО Газпром.

Как говорится, история не повторяется, но может иметь рифму.

//

Ночь, улица, фонарь, аптека,

Бессмысленный и тусклый свет.

Живи еще хоть четверть века —

Всё будет так. Исхода нет.

Умрёшь — начнёшь опять сначала

И повторится всё, как встарь:

Ночь, ледяная рябь канала,

Аптека, улица, фонарь.

Александр Блок, 1912

Виски. Писки. Рок-н-Ролл. IPO Диасофт на российском рынке.Акции Диасофт , IPO которого состоялся на Московской бирже накануне 13 февраля 2024 года превращаются в очередную Сам-Ты-Барбару на российском фондовом рынке.

100х подписка! 200х переподписка...!

Налетай, торопись, покупай живопись! — Граждане новосёлы! Внедряйте культурку! Вешайте коврики на сухую штукатурку! Никакого модернизма!

//тьфу

Акции Рейнметалл АГ. Гарсон! Пора приземлять Леопарды!Rheinmetall AG (традиционно по-русски "Рейнметалл") — немецкий производитель автомобилей и вооружения со штаб-квартирой в Дюссельдорфе , Германия.

20 марта 2023 года акции Группы компаний были включены в DAX , ведущий фондовый индекс Германии.

После начала событий в 2022 году, известных как "Специальная военная операция" генеральный директор Rheinmetall Group Армин Паппергер выражал надежду, что компания получит от этого значительную выгоду за счет размещения заказов.

Ключевые показатели Группы компаний действительно существенно прибавили за последние годы.

Рейнметалл АГ. Прибыль на акцию, базовая, после уплаты налогов (левая шкала, зеленый график) и Доход от продаж (правая шкала, синий график).

Финансовые мультипликаторы Цена/ Баланс (P/B) и Цена/ Продажи (P/S) взлетели при этом до новых всеисторических отметок.

Рейнметалл АГ. Финансовый мультипликатор Цена/ Балансовая стоимость (P/B).

Рейнметалл АГ. Финансовый мультипликатор Цена/ Продажи (P/S).

В технических аспектах, основной график Рейнметалл АГ, представленный в логарифмической линейке, указывает на избыточное бычье изобилие в акциях, при том что акции прибавляют 76 процентов с начала 2024 года, а за последние 12 месяцев - более 110 процентов.

Вспомогательный график RSI(14), достигший месяцем ранее в марте 2024 года всеисторического максимума на отметке 86.62 пунктов, также указывает на изрядную перегретость бычьего оптимизма в акциях Рейнметалл АГ.

Акции ЕвроТранс. Снова в ночь летят дороги...Группа «Евротранс», оператор сети АЗС «Трасса», привлекла в ходе IPO около 13,5 млрд рублей. Ее рыночная капитализация оценивается в 40 млрд рублей. Торги акциями «Евротранса» стартовали на Мосбирже 21 ноября.

Заявки на участие в IPO подавались до 20 ноября. Акционерами «Евротранса» стали около 20 000 новых розничных инвесторов. Основные акционеры компании воспользовались преимущественным правом и в рамках допэмиссии купили акции на 1,2 млрд рублей, еще на 1 млрд рублей приобрела бумаги «дочка» компании, ООО «Трасса ГСМ».

Как сообщается, Минэкономразвития по поручению правительства разработает предложения по обязательной установке зарядных станций для электромобилей (ЭЗС) на автозаправках.

Только на 15% АЗС в стране можно установить быстрые зарядки, а стоимость их подключения очень высока, считают участники рынка.

В "активы" компании входят 55 универсальных АЗС, 4 ресторана при АЗК и 10 ЭЗС, нефтебаза, Фабрика-Кухня, Бензовозный парк, завод по производству стеклоомывающей жидкости.

При активной электрификации авторынка такой "баланс", увы, больше похож... разве что на балласт.

Как и многие другие эмитенты, вышедшие недавно на IPO на Мосбирже, акции ЕвроТранс оказались лишним, не нужным элементом российского рынка акций, или попросту, очередным шлачком.

ДОЛЛАР/РУБЛЬ ЧТО НУЖНО ЗНАТЬ ПЕРЕД ПОКУПКОЙ USD?Всем привет, рассмотрим один из возможных сценариев по валютной паре FX_IDC:USDRUB для работы внутри недели. На данный момент актив закончил коррекционное движение, собрав огромное количество ликвидности (покупателей), при этом сформировав новый уровень поддержки, от которого началась позитивная реакция. Хотел бы рассмотреть вход в рынок на покупку от нижестоящей зоны поддержки, о чем более подробно рассказал в своём обзоре!

💡 Доллар США/ рубль: А не продать ли нам валюту "По Фибоначчи"Юбилейная, 25-летняя годовщина августовского дефолта российского Правительства, похоже нависает мрачной тенью над финансовыми рынками, в то время как руководство ЦБ сгущает тучи неконкретностью и непонятностью своей денежно-кредитной политики.

Так, доллар США против российского рубля закрыл июль 2023 г. выше 90, раллируя пятый квартал в ряд.

По итогам июля с начала года валютный курс MOEX:USDRUB_TOM прибавил более 30 процентов, что является исторически наихудшим стартом года для рубля за последние практически 30 лет.

Исторически, за предыдущие 30 лет это является рекордным наихудшим стартом для рубля с начала года для любого периода январь-июль (первые 7 месяцев).

В то же время индекс американского Бигтеха Nasdaq-100 TVC:NDQ , захваченный ралли акций искусственного интеллекта, зафиксировал доходность в 44.03 процента за первые 7 месяцев 2023 года, за период с января по июль соответственно.

Исторически, за предыдущие 40 лет это является абсолютно рекордным стартом с начала года для любого периода январь-июль (первые 7 месяцев).

Предыдущие два рекорда относятся к периодам январь-июль 1995 года и январь-июль 1998 года, когда индекс NASDAQ:NDX прибавил 40.72% и 39 процентов соответственно.

Технологически отсталым и более слабым рынкам, валютам и экономикам в такие периоды исторически всегда свойственно подвергаться ослаблению, с тем или иным переменным лагом, примером чему для рубля является например, девальвация на десятки процентов в первом полугодии 1995 года, ну и собственно в 1998 году.

Брошки, цацки , равно как артисты-акробаты - в действительности это не более чем антураж и исполнители по удушению российской экономики.

25 лет спустя. Как это было

В пятницу 14 августа 1998 года Президент РФ Ельцин заявил: «Девальвации не будет. Это я заявляю твёрдо и чётко. И не просто это я придумываю или фантазирую или я не хотел бы, это всё просчитано. Это каждые сутки проводится работа и контроль…».

Но уже через три дня, утром в понедельник 17 августа 1998 года Правительство России и Центральный банк объявили о техническом дефолте по основным видам государственных ценных бумаг и о переходе к плавающему курсу рубля в рамках резко расширенного валютного коридора (его границы были расширены до 6 — 9,5 рубля за доллар США.

Режь и беги

В то время как ЦБ фактически отказался от поддержки курса рубля, 15 августа 1998 года официальный курс за доллар США составлял 6,3 рубля, 1 сентября 1998 года уже 9,33 рубля, а 1 октября — 15,9 рублей. К обменникам выстроились очереди, а с прилавков исчезли основные виды продуктов.

К концу мрачного 1998 года общие потери рубля оценивались свыше 70 процентов, поскольку за одного американца давали уже более 21 рубля.

Последствия

Экономика России получила тяжёлый удар, в результате которого в несколько раз девальвировался российский рубль, произошёл значительный спад производства и уровня жизни населения, резкий скачок инфляции.

В течение месяца после объявления дефолта ушло в отставку правительство и руководство ЦБ РФ. 21 августа Госдума приняла постановление "О рекомендации Президенту Российской Федерации Б.Н.Ельцину уйти в отставку и прекратить досрочно исполнение полномочий".

23 августа 1998 года подал в отставку премьер-министр С. В. Кириенко, 11 сентября ушёл в отставку председатель ЦБ РФ С.К. Дубинин, а немногим более года спустя, 31 декабря 1999 года сложил свои полномочия и президент Б.Н. Ельцин.

Шеф, и в этот раз всё пропало!?

Это не так.

Совет директоров Банка России (ЦБ) на внеочередном заседании повысил ключевую ставку сразу на 3,5 процентного пункта, до 12% ECONOMICS:RUINTR . Как отметил ЦБ, решение принято в целях ограничения рисков для ценовой стабильности. По итогам предыдущего заседания 21 июля она была установлена на уровне 8.5% годовых.

При текущем уровне инфляции всего 4.3% годовых ECONOMICS:RUIRYY , реальная процентная ставка в рублях после решения ЦБ составляет более чем приличные 7.7% процентов, чем глобально вряд ли может похвастаться любая из Топ-30 экономик в мире.

Реальные процентные ставки в рубле (ставка ЦБ РФ минус инфляция).

Техническая картина при этом указывает на ограниченный потенциал роста валютной пары MOEX:USDRUB_TOM , и завершение значимой коррекции 0.618х "По Фибоначчи" к предыдущему укреплению рубля в первом - втором кварталах 2022 года.

Перспективной целью для третьего - четвертого квартала 2023 года рассматривается ослабление американской валюты до диапазона 65-70 рублей, соответствующего уровню 5-летней простой средней скользящей, с отменой сценария при пробое курсом вверх 100-рублевой отметины.

Где покупать или продавать доллары? #Доллар #Рубль #Анализ

Учитывая, что основа теперь умерла, будем анализировать фьючерс - #SI1. Он ходит практически идентично, поэтому особой разницы не будет.

На рынке все движение происходит за счет двойного аукциона и мы прекрасно видим, где находится баланс спроса и предложения, и возможен дисбаланс.

Технический анализ

🟡 Цена полгода ходит в накоплении, между 93 и 88.

🟡 На основе не было, но на фьючерсе есть еще один боковик, между 93 и 95.

🟡 Если пойдет выше 95, то цели будут 100, 108 и 117.

🟡 Если же будет закрепление ниже 88, то открыт путь на 80, с промежуточной остановкой на 84.

Формирование курса от ЦБ

Банк России будет устанавливать официальные курсы доллара и евро к рублю на основе данных отчетности банков по результатам заключенных межбанковских конверсионных операций на внебиржевом валютном рынке по состоянию на 15:30 в текущий рабочий день.

Мое мнение

Не надо паниковать и заниматься бессмысленной суетой, оставьте их тем, кто покупал доллар по 120 и продавал по 55. Уровни я обозначил.

Если вы спекулянт, то торгуйте в боковике между 88 и 93, либо ждите пробоя накопления в одну из сторон и торгуйте данный пробой.

Сам по себе блок поддержки с границей на 88 достаточно сильный, чтобы его легко пробили.

Какие у вас ожидания по доллару?

Акции Газпрома. Дивидендный спотыкач, или Приключения БуратиноКак бы мне её назвать? — раздумывал Карло. — Назову-ка я её Буратино.

Это имя принесёт мне счастье. Я знал одно семейство — всех их звали Буратино: отец — Буратино, мать — Буратино, дети — тоже Буратино…

Все они жили весело и беспечно…

Буратино (от burattino: в переводе с итал. — «деревянная кукла-марионетка») - длинноносый деревянный мальчик, вырезанный из полена папой Карло.

Получил имя и первую одежду от него же.

По характеру «безмозглый, доверчивый дурачок с коротенькими мыслями», но при этом он решителен, любопытен, любит приключения и обладает альтруизмом. Основной его атрибут — золотой ключик. Спутниками Буратино выступают голубоволосая кукла Мальвина (от которой он сбегает в Страну Дураков), её верный пудель Артемон и меланхоличный воздыхатель Пьеро, а главными врагами — Карабас-Барабас, кот Базилио и лиса Алиса.

Как уже рассматривалось ранее, чистый убыток «Газпрома» в прошлом году составил 629 миллиардов рублей по сравнению с чистой прибылью в 2022 году в размере 1,226 триллиона рублей.

Выручка составила 8,5 триллионов рублей после 11,674 триллионов годом ранее. EBITDA (сумма «прибыли от продаж» и «амортизации») составила 618,369 миллиарда рублей после 2,798 триллиона рублей в 2022 году.

Аналитики, между тем, ожидали от компании прибыль в размере 447 миллиардов рублей. Слабый отчет, большие долги, а вдовесок - и невыплата дивидендов за 2023 год и стали причиной падения цен на акции.

Акции Газпрома (GAZP) - традиционный любимчик частных инвесторов по нетто-объему (объем покупок минус объем продаж), при том что его доля в портфелях неизменно представляет собой двузначные цифры (10 процентов и более), а в особо эпические моменты, такие как исторические максимумы в IV квартале 2021 года - подскакивала даже до 28 процентов, как следует из Инфографики Московской биржи (MOEX).

В техническом плане, акции Газпрома теряют свыше 30 процентов за последние 5 лет, или в среднем около 7% на ежегодной основе (CAGR), продолжая движение в рамках сформированного ранее Медвежьего канала.

Целевой диапазон: 95-100 рублей за акцию, с возможностью расширения до 55-60 рублей.

East or West, Еврик едет на Юга - IS THE BEST Технический график валютной пары Евро/ рубль (EURRUB), рассматриваемый в идее, достиг предельных отметок, вблизи 100 рублей, с перспективой дальнейшего снижения.

Прорыв вниз диагонального кросса придаст оптимизма продавцам, с тем чтобы достигнуть нижней границы падающего в последние 10-12 медвежьего канала.

Вспомогательный график RSI (14) также выглядит вялым.

Целевой диапазон: 88-90 рублей за европейца.

Доллар США vs Российский рубль. Котоматрица весна-лето 2024Для создания котоматрицы не нужно иметь каких-то особых навыков, все очень и очень просто!

Итак, для создания котоматрицы потребуется:

- фотография с любым смешным животным;

- немного фантазии и юмора.

Как создать котоматрицу:

- берем смешную фотографию;

- накладываем на нее смешной график и... готово!

// и главное, - тапком, тапком не забываем бить почаще! 😹

Акции Газпрома. Куда ни кинь — повсюду клин.Газпром в текущих реалиях - в целом крайне сложная и запутанная история, в плане ценообразования его акций и попыток определить их справедливую цену.

Для понимания, доли Газпрома в акционерном капитале его "дочерних" компаний, таких как Сибнефть MOEX:SIBN , Новатэк MOEX:NVTK уже превосходят по рыночной капитализации текущую стоимость самого эмитента - "материнской компании" Газпром, оцениваемого рынком примерно в 3.8 трлн рублей.

Помимо этого - еще доли Газпрома в ряде энергетических, инфраструктурных компаний, а также банковская структура - Газпромбанк.

Ну и собственно сами активы Газпрома - они, наверное, тоже каких-то денег стоят.

В общем, простой арифметикой здесь вряд ли обойтись, чтобы наверняка ответить на вопрос, - насколько бесценно "национальное достояние".

Техническая картина между тем указывает на преобладание медвежьих настроений в акциях, при их околонулевой доходности с начала 2023 г. и полном отсутствии дивидендов.

Долгосрочные облигации. Постой, Центробанк! Не стучите, колёса..Перегревшаяся российская экономика вновь ставит вопрос о дальнейшем повышении ставок, отмечает Bloomberg в своей недавней публикации.

Жесткая политика не охлаждает экономику, стимулируемую государственными расходами, в то время как Центробанк планировал снизить базовый показатель во второй половине 2024 года.

Банк России уже более пяти месяцев удерживает базовую процентную ставку на самом высоком уровне с начала СВО, полагая, что она может начать снижаться позднее в этом году.

Фактический нарратив и риторика в преддверии заседания ЦБ, еще до принятия решения по процентной ставке на Совете директоров ЦБ, ожидающемся 7 июня, приводит к тому, что российский рынок акций уже уходит в крутое пике, теряя свыше 7% за 10-дневный период, что становится самой крупной распродажей за последние 2 года после 20х чисел сентября 2022 года.

Облигационный рынок также претерпевает давление, поскольку ключевой его индикатор - индекс облигаций RGBI снижается до минимальных с февраля 2022 года отметок.

Как это уже рассматривалось в одной из предыдущих публикаций, на развивающихся рынках в большинстве случаев процентные ставки не претерпели сколь либо существенных изменений.

• Некоторое повышение отмечается в странах Африканского континента.

• В лидерах смягчения ДКП - Нацбанки Аргентины и Украины, которые снизили процентные ставки практически вдвое, а также ЦБ Бразилии, снизивший за год ставку почти на четверть.

• В лидерах ужесточения ДКП - Центральный банк России, взвинтивший за год процентные ставки более чем вдвое, а также ЦБ Турции (не отмечен на графике ниже), повысивший ставку более чем в 4 раза за последние 12 месяцев.

Технический основной график посвящен долгосрочным облигациям ОФЗ, и представляет собой график их доходности.

В отсутствие каких-либо конкретных и убедительных сигналов о скором развороте ужесточающейся ДКП Банка России, вероятно, он cможет продолжить и дальше восходящее движение, следуя выше поддержки 52-недельной (ср.годовой) SMA, вплоть до отметок доходности ОФЗ в 30-35 процентов, или возможно даже выше, при особо эпическом развитии событий.

ВТБ vs Индекс МосБиржи. Хождения по мукамъ. Восемнадцатый год.- Умненький, благоразумненький Буратино, хотел бы ты, чтобы у тебя денег стало в десять раз больше?

- Конечно, хочу! А как это делается?

- Проще простого. Пойдём с нами.

- Куда?

- В Страну Дураков.

Золотой ключик, или Приключения Буратино. Алексей Толстой, 1936

Глава второго по величине российского госбанка ВТБ (VTBR), г-н Костин накануне заявил, что ожидает чистую прибыль банка по итогам 2024 года ближе к 500 миллиардам рублей.

"Российские предприятия, которые раньше заимствовали на Западе, сегодня перешли на внутренний долговой рынок. У нас происходит достаточно быстрый рост кредитного портфеля, невзирая на высокие ставки. Это один из главных драйверов роста банковского сектора и доходов для него. Также надо учитывать и рост экономики", - вот так объяснил Костин причины хороших финансовых результатов банка в интервью изданию Фонтанка.

Костин в очередной раз допустил выплату дивидендов по итогам 2024 года, однако предупредив, что на это потребуется получить одобрение банкиров Центрального банка.

Акции Банка ВТБ - один из аутсайдеров российского рынка. За весь более чем 17-летний период с момента своего эпического IPO в мае 2007 года акции снизились более чем на 85 процентов, при этом ежегодный темп снижения цены составляет минус 10.7% ежегодно.

Технический основной график представлен соотношением Индекса МосБиржи "полной доходности" (MCFTR) и акций Банка ВТБ (VTBR), указывает на потенциальное ускорение снижения цены акций банка, как следствие эпического прорыва долгосрочной растущей диагонали.