#USDT.D. СИТУАЦИЯ НА РЫНКЕ КРИПТОВАЛЮТ! ОБЗОР ОТ 23.03.2025CRYPTOCAP:USDT.D 1D

USDT.D в настоящее время формирует паттерн "чашка с ручкой", что означает, что он бычий. Я ожидаю, что мы пойдем по паттерну "чашка с ручкой", потому что пробить линию шеи сверху нелегко, так как это очень сильный среднесрочный уровень.

Это означает, что мы пойдем на повторное тестирование уровня поддержки (близко к 4.7%) небольшим падением, после чего, я полагаю, USDT.D пойдет на мощный рост.

Как это работает;

USDT.D растет = рынок криптовалют падает

USDT.D падает = рынок криптовалют растет

DYOR.

USD (Доллар США)

EURUSD | FOREX | Торговый анализ + прогнозРассмотрим один из возможных сценариев по валютной паре #EURUSD.

📢Вчера актив, немного не дотянувшись до нашей точки входа, показал ожидаемое нисходящее движение, достигнув отметки 1.07953, где расположено ключевая недельная поддержка. Уже сейчас актив может показать восходящее движение, так как для этого есть несколько причин. Во первых актив показал локальное закрепление выше данного уровня. Во вторых, индекс доллара торгуется у дневного уровня сопротивления, откуда следует ожидать нисходящую реакцию, что спровоцирует рост валютной пары #EURUSD. Несмотря на это, наиболее безопасная точка для входа в лонг расположена в районе дневного уровня поддержки 1.07602. Нисходящим движением до данного уровня, актив соберет достаточное количество ликвидности, а так же отретестирует важный уровень поддержки, что в совокупности послужит отличным фактором для восходящего движения. На этом фоне, прямо перед уровнем 1.07602, мы размещаем лимитный ордер на покупку, убрав стоп лосс за следующий уровень поддержки 1.07391.

📌Параметры позиции:

▫️Тип ордера: buy limit (лимитная покупка)

▫️Точка входа: 1.07666

▫️Стоп лосс: 1.07180

▫️Тейк профит: 1.08705

🚀Первой целью данного откупа будет являться возврат цены за недельный уровень 1.07953. Данный факт будет указывать на продолжение восходящего движения. Второй целью является недельный, но более слабый уровень сопротивления 1.08339, который был многократно отработан. С высокой вероятностью, данная отметка будет пробита в импульсном формате, откуда вытекает итоговая цель - уровень недельного сопротивления 1.08770. Тейк профит следует разместить немного ниже данного уровня, так как подобные отметки имеют свойство отрабатывать себя как "область".

Дату истечения на данный ордер выставляем на конец текущего торгового дня. Если по каким то причинам ордер в работу сегодня не уйдет, то мы перерассмотрим сценарий завтра с утра. Сделка по среднесрочному восходящему тренду. Риски умеренные и ограниченные. Всем профита и благоприятного торгового дня🌝

GBPAUD продажа.Продажа после пробоя и ретеста ценой указанных уровней. Альтернативный вариант - покупка после закрепления и ретеста ценой указанных отметок.

Более детально, предполагаемое мной движение цены, указал на графике.

Если согласны с идеей - ставьте лайк, пожалуйста. Появились вопросы, пожелания или предложения - пишите в комментариях к идее. Благодарю за внимание.

P.S.: Информация, представленная по моему входу в позицию, не является индивидуальной инвестиционной рекомендацией, так как публикуется мной абсолютно бесплатно и в большинстве случаев является только каждой пятой сделкой из общей совокупности моих открытых позиций.

Цель публикации - рад быть полезным партнёром и поделиться полезной информацией.

Пользуюсь сам локированием ( страховкой ) сделок по собственной разработанной системе, которая также основана на объёмах, времени исполнения сделок и скорости движения цены - это позволяет работать мне на 15 инструментах, включая золото и кросс-курсы.

Любое сходство представленной информации с инвестиционной рекомендацией - является случайным. Перед принятием решения, инвестор самостоятельно оценивает свои экономические риски и выгоды.

Предварительное время реализации идеи - до 5 торговых дней.

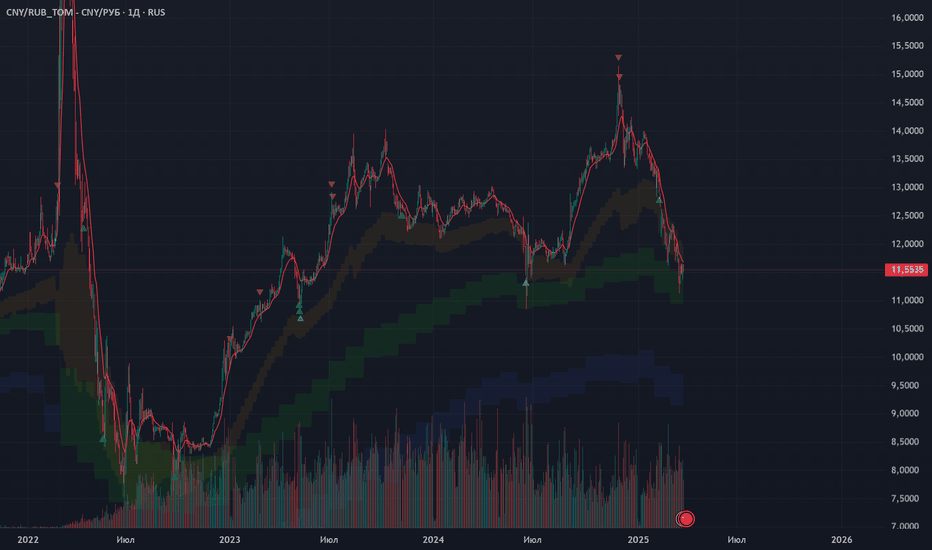

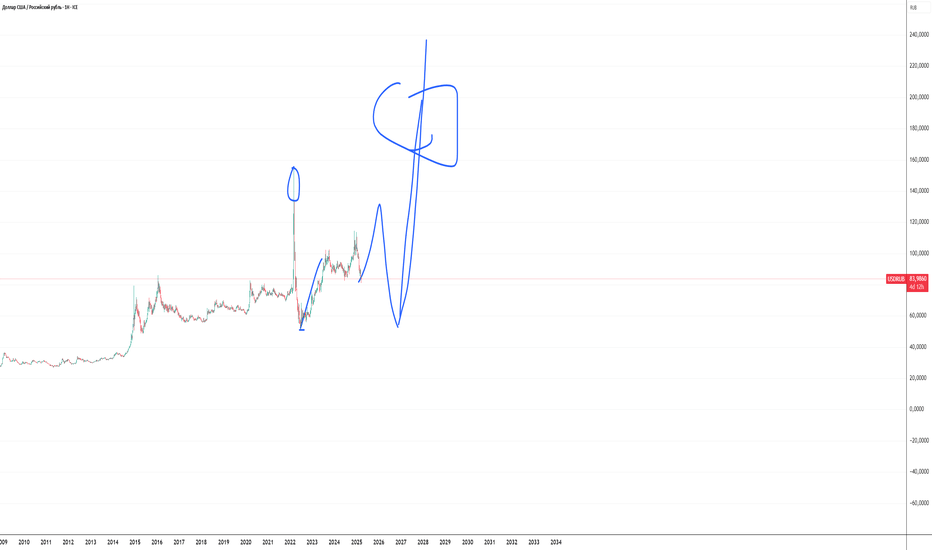

200 000 руб за доллар? Или история деноминации рубля.Перспективы рубля имеет смысл рассматривать только под призмой истории.

Поэтому мы кратко пробежим по ключевым событиям с 1992 года по сегодняшний день.

Январь 1992 либерализация цен -- свободный рыночный курс (плавающий, без жесткого регулирования). Первый шаг к пропасти.

11 октября 1994 года произошло обвальное падение рубля по отношению к доллару («Чёрный вторник»). За один день на Московской международной валютной бирже курс доллара вырос с 2833 до 3926 рублей за доллар. В докладе, который был подготовлен специальной комиссией, говорилось, что основной причиной обвала является «раскоординированность, несвоевременность, а порой и некомпетентность решений и действий федеральных органов власти».

В 1994 году началась Первая чеченская война. 11 декабря президент Борис Ельцин подписал указ, на основании которого федеральные силы вступили в Чечню.

17 августа 1998 года правительство объявило технический дефолт по основным видам государственных долговых обязательств, курс рубля упал более чем в 3 раза.

Помотало матушку Россию, помотало!

С1992 года по 1998 денежная масса в РФ выросла с 6,5 млрд руб до 370 млрд руб (в 56 раз).

Курс доллара вырос с 2 руб до 26 руб.

Однако, упущена важная деталь. После черного вторника

(11 октября 1994), когда курс залетал аж на 3900 руб, в 1997 году курс в моменте достигал 5562 руб (информация из статистического источника в интернете). После чего проведена деноминация в 1998 году и унижение стоимости рубля в 1000 раз.

А 9 сентября 1998 года объявлен дефолт. (Дефолта не будет! Неее будет! Б.Н Ельцин)

Рост денежно массы.

К 2008 году до 14.2 трлн руб. Курс 28 руб.

К 2016 до 38.42 трлн руб. Курс на пике 86 руб.

К 2025 году 117.26 трлн руб. Курс на пике под 114 руб.

С 1992 года с 2 руб к 2025 году курс вырос до 114 руб, в 57 раз (без учета деноминации). С учетом деноминации в 1000 раз, можно предполагать, что рубль унижен в 57 000 раз. Но проще будет обратить внимание на денежную массу.

С 1992 года с 6.5 млрд руб к 2025 году денежная масса выросла до 117.26 трлн руб, т.е, округляя, в 20 900 раз.

Что будет к 2030 году???

По примерным расчетам, которые на данном этапе являются предположительными и могут быть скорректированы в будущем, мы увидим и рост денежной массы до полутра раз и рост рубля под те самые 200 руб за доллар. Но рост, более вероятно, не начнется раньше 2027 года. А до этого момента вполне возможно увидеть и снова 50 руб.

Не стоит оценивать ситуацию с позиции сегодняшней логики и повестки, стоит смотреть наперед. До конца 2025 года курс, более вероятно, снова вырастит и даже обновит максимум конца 2024 года, но позднее, к примеру из-за достижения дна по нефти в районе 60-50 (может и ниже) и разворота вверх с планомерным движение к 100$+ за баррель.

EURUSD | FOREX | Торговый анализ + прогнозРассмотрим один из возможных сценариев по валютной паре #EURUSD.

📢В настоящий момент цена актива показывает локальное восходящее движение, закрепляясь выше недельного уровня поддержки 1.08351. Текущая формация указывает на продолжение восходящего движения, целью которого является ретест ключевого недельного уровня сопротивления 1.08770. От данного уровня сопротивления коррекционное нисходящее движение продолжиться, поэтому здесь мы будем искать вход на продажу.

Для дополнительного анализа был взят индекс доллара, который сформировал крупную дневную поддержку, что подтверждает актуальность коротких позиций по #EURUSD в локальной перспективе. Дневная поддержка индекса доллара не сходится с недельным уровнем сопротивления #EURUSD 1.08770, по этой причине лимитный ордер на продажу следует разместить перед уровнем. Стоп лосс, в свою очередь, мы убираем за недельное сопротивление плюс локальную область сопротивления в районе ценовой отметки 1.09075.

📌Параметры позиции:

▫️Тип ордера: sell limit (лимитная продажа)

▫️Точка входа: 1.08652

▫️Стоп лосс: 1.09148

▫️Тейк профит: 1.07447

🚀Первой целью нашей продажи является недельный уровень поддержки 1.07961, где был сформирован локальный лой. Так как данный уровень был отработан, со следующим тестом, через локальную коррекцию, мы увидим пробитие данного уровня с последующим паданием до дневного уровня поддержки 1.07447, до куда и сохраняется общий потенциал локальной коррекции на валютном рынке, поэтому здесь следует разместить наш тейк профит.

Дату истечения на данный ордер выставляем на конец текущего торгового дня. Цена открытия короткой позиции расположена недалеко от рыночной цены. В случае, если ордер не уйдет в работу, мы вернемся к данному сценарию завтра с утра. Сделка против основной тенденции, поэтому особое внимание на соблюдение риск- и манименеджмента. Желаю всем профита и отличной новой торговой недели🌝

Тройной зиг-заг в волне СИдём четко в рамках канала.

Тройной зиг-заг ABC-x-ABC-х-ABC

Но пока мы внутри канала есть недоделанная волна С, которая по идее должна быть импульсом или клином.

После завершения начнется отскок, который закончится сужающимся треугольником.

После этого треугольника, когда все волновики будут ждать выход вниз - будет выход вверх!

AUDUSD | FOREX | Торговый анализ + прогнозРассмотрим один из возможных сценариев по валютной паре #AUDUSD.

📢Актив показал импульсное пробитие и закрепление ниже ключевой области с часового таймфрейма 0.63051 - 0.63113. При текущей формации следует ожидать продолжение нисходящего движения. На этом фоне открываем продажу по рынку, разместив стоп лосс за данной областью сопротивления с запасом.

📌Параметры позиции:

▫️Тип ордера: продажа по рынку

▫️Точка входа: рыночная цена

▫️Стоп лосс: 0.63177

▫️Тейк профит: 0.63399

🚀Первой целью является уровень поддержки 0.62685. Данный уровень не значительный, и ожидать от него какой то импульсной восходящей реакции не стоит. Скорее всего, мы увидим консолидацию с последующим падением, либо импульсное пробитие и падение до более крупной поддержки 0.62399, где следует разместить тейк профит.

Позиция уже открыта, поэтому много не расписываю. Цели локальные. Риски умеренные и ограниченные. Соотношение прибыли и потери удовлетворительное. Коротко и ясно. Всем профита и отличного завершения данной торговой недели🌝

EURUSD продажа в коррекции снижения цены.Продажа после пробоя и ретеста ценой указанных уровней. Альтернативный вариант - покупка после закрепления и ретеста ценой указанных отметок.

Более детально, предполагаемое мной движение цены, указал на графике.

Если согласны с идеей - ставьте лайк, пожалуйста. Появились вопросы, пожелания или предложения - пишите в комментариях к идее. Благодарю за внимание.

P.S.: Информация, представленная по моему входу в позицию, не является индивидуальной инвестиционной рекомендацией, так как публикуется мной абсолютно бесплатно и в большинстве случаев является только каждой пятой сделкой из общей совокупности моих открытых позиций.

Цель публикации - рад быть полезным партнёром и поделиться полезной информацией.

Пользуюсь сам локированием ( страховкой ) сделок по собственной разработанной системе, которая также основана на объёмах, времени исполнения сделок и скорости движения цены - это позволяет работать мне на 15 инструментах, включая золото и кросс-курсы.

Любое сходство представленной информации с инвестиционной рекомендацией - является случайным. Перед принятием решения, инвестор самостоятельно оценивает свои экономические риски и выгоды.

Предварительное время реализации идеи - до 5 торговых дней.

USDJPY | FOREX | Торговый анализ + прогноз📢Вчерашний ордер по #USDJPY так и не ушел в работу. Актив отработал ожидаемое нисходящее движение, но от недельного сопротивления 150.125. В рамках сегодняшнего торгового дня будем рассматривать вход в короткую позицию от локальной области сопротивления в районе ценовой отметки 148.900, разместив стоп лосс за следующим уровнем сопротивления 149.239 с запасом. Целью данной продажи будет являться тест локального минимума на отметке 146.746, далее будем смотреть по ситуации.

📌Параметры ордера:

▫️Тип ордера: sell limit (лимитная продажа)

▫️Точка входа: 148.964

▫️Стоп лосс: 149.912

▫️Тейк профит: 146.746

Повторюсь, актуальность ордера сохраняется до конца текущего торгового дня, далее будем смотреть по ситуации. Сделка по нисходящему тренду. риски умеренные и ограниченные. Всем профита и отличного настроения🌝

Ставка Эрдогана дестабилизирует будущее Турции?Администрация Эрдогана продолжает проводить рискованную геополитическую политику, поддерживая как прямые, так и косвенные связи с группами, признанными террористическими организациями. Стратегические альянсы его правительства, в частности с «Хайат Тахрир аш-Шам» (HTS), направлены на достижение краткосрочных военных и политических целей в Сирии. Этот курс сохраняется, несмотря на широкую международную критику и отнесение этой группы к террористическим организациям со стороны США и других глобальных игроков.

Эта политика высокого риска заметно отражается на экономике Турции. Инвесторы всё чаще конвертируют капитал из турецкой лиры в доллары США, что привело к резкому росту курса USD/TRY. Растущие опасения по поводу возможной экономической изоляции и угроза санкций, которые могут отрезать Турцию от ключевых банковских и торговых сетей Европы, ещё больше усиливают нестабильность на рынке.

Экономические трудности усугубляются нарастающей напряжённостью в НАТО и изменениями в региональных альянсах. Прагматичная, но противоречивая внешняя политика Эрдогана вызывает серьёзные вопросы о долгосрочной роли Турции в альянсе, в то время как западные партнёры рассматривают возможность введения санкций и других мер. Тем временем развивающиеся отношения с такими региональными державами, как Россия и Иран, добавляют неопределённости в стратегическое положение и экономические перспективы Турции.

Идея с треугольником - боковик на несколько месяцевСейчас пока сделали двойной зиг-заг,

но есть вариант сделать тройной - уйти ниже по каналу.

В любом случае до грани канала будет некий боковик,

если он будет похож на треугольник подобного вида, то выход из его будет наверх.

Также треугольник может сформироваться в рамках большого канала.

Пока не выйдем большого канала коррекция не считается законченной!

USDJPY | FOREX | Торговый анализ + прогнозРассмотрим один из возможных сценариев по валютной паре #USDJPY.

📢В настоящий момент актив продолжает показывать коррекционное восходящее движение на фоне среднесрочной нисходящей тенденции, в рамках которой мы сегодня и поработаем. Начать стоит с того, что вечером нас ожидают весьма сильные новости по доллару, что безусловно вызовет повышенную волатильность на рынке, на фоне чего наш актив может "полетать". Как именно новости повлияют на индекс доллара сказать сложно, поэтому действовать мы будем только от самых сильных и надежных уровней. Сейчас актив подходит к ключевому недельному сопротивлению 150.125, который многократно был отработан на международной бирже СМЕ. Данная формация указывает на потенциальное пробитие данного уровня с последующим восходящим движением до следующего недельного уровня сопротивления 151.136. С высокой вероятностью, актив придет на тестирование данного уровня только при импульсной восходящей реакции индекса доллара на фоне новостей, что и вызовет срабатывание нашего ордера и последующую отработку сценария в пользу среднесрочной нисходящей тенденции.

📌Параметры ордера:

▫️Тип ордера: sell limit (лимитная продажа)

▫️Точка входа: 151.136

▫️Стоп лосс: 152.068

▫️Тейк профит: 148.861

🚀С высокой вероятностью, актив, после импульсного снятия продавцов, пойдет вниз весьма хорошими темпами. Таким образом наш потенциал падения, в первую очередь, будет сохраняться до недельного уровня 150.125. После его пробития, итоговой целью данной сделки будет являться область поддержки, расположенная в районе ценовой отметки 148.861. Здесь размещаем наш итоговый тейк профит.

Дату истечения на ордер следует выставить на конец текущего дня. Если ордер сегодня в работу не уйдет, то скорее всего мы не увидим отработку данного сценария в локальной перспективе, поэтому ордер следует удалить. Сделка по тренду. Риски умеренные и ограниченные. Соотношение прибыли и потери удовлетворительное. Все правила нашего торгового алгоритма в данном сценарии были соблюдены. Будем действовать. Соблюдайте риски! Всем профита и отличного дня🌝

Мысли по поводу USD Доллар VS рубль!🔹 Что делает каждый второй инвестор на российском рынке?

Сейчас ровно два действия можно наблюдать у большинства частных инвесторов:

🔽 Сбрасывают доллары, боясь дальнейшего укрепления рубля.🔽 Покупают российские акции, рассчитывая на новый бычий тренд.

Но что, если я скажу, что валюта по-прежнему остаётся самым логичным активом в портфеле?

🔹 Почему валюта – основной актив в моём портфеле?

Если оценивать риски, то вложения в валюту на данном этапе выглядят более взвешенным решением по сравнению с акциями. Разбираем сценарии:

🔻 Наиболее благоприятный сценарий для России – успешные переговоры, снятие части санкций, возврат замороженных активов. Что будет с курсом доллара в этом случае? Вероятно, укрепление рубля, но не ниже 80 ₽, и ненадолго. Причины:

1️⃣ Западные инвесторы будут сразу выводить капитал из России, опасаясь новых политических рисков. Опыт последних лет (национализация, санкции) показывает, что доверие к российскому рынку восстановится нескоро.

2️⃣ Отложенный спрос на импорт. Население массово начнёт закупать зарубежную технику, автомобили, а также тратить деньги на зарубежный туризм. Всё это создаст повышенный спрос на валюту.

3️⃣ США не отдадут европейский рынок энергоресурсов обратно России. Это значит, что существенного притока валюты в страну ожидать не стоит.

4️⃣ Капитал постепенно уходит за рубеж. Даже локальные инвесторы, получив доступ к деньгам, начнут их перераспределять в зарубежные активы – недвижимость, фондовый рынок.

5️⃣ Медвежий тренд на сырьё. Цены на нефть остаются под давлением, мирные переговоры только усилят этот тренд.

6️⃣ Торговый баланс сейчас не в пользу укрепления рубля. Экспорт снижается, импорт восстанавливается – ситуация зеркальна 2022 году, когда рубль неожиданно укрепился.

🔹 Что будет с курсом #USDRUB?

В случае успешного урегулирования рубль может временно укрепиться, но фундаментально он остаётся под давлением. Если же переговоры заходят в тупик – мы снова увидим 105₽ за доллар и выше.

Текущие реалии показывают: ставка исключительно на акции сейчас больше напоминает беттинг, чем инвестиции. В случае идеального сценария те, кто не учитывает риски, заработают больше всех. В случае негативного исхода – потеряют значительную часть капитала.

🔹 Мой выбор – актив, который будет чувствовать себя хорошо в любом из сценариев. А значит, валюта остаётся в портфеле с максимальным весом.

Доллар по 80. Что дальше?Смотрим пару USDRUB. Только Технический Анализ.

Сейчас доллар торгуется по 81.18 руб. и продолжает падение (или рубль свое укрепление).

Горизонтальный уровень 82.5 был пробит вниз и это открыло перспективы спуска до следующего горизонтального уровня 74. В ближайшие несколько месяце есть хорошая вероятность проторговки этой зоны 82-74.

Так же есть вероятность (пока небольшая, что уровень 74 тоже будет пробит и тогда есть все шансы увидеть возвращение цены +50 руб. за доллар.

💬 В комментариях к торговой идее напишите свое мнение? Ждете вниз или вверх? Что будет раньше, 50 или 200?Как влияет политика на цену доллара?

GBPUSD | FOREX | Торговый анализ + прогноз📢Вчерашние цели по #GBPUSD были исполнены в полном объеме. В рамках сегодняшнего торгового дня лимитный ордер на покупку от области поддержки 1.28636 - 1.28858 является не актуальным. Текущая ключевая поддержка расположена в часовой области 1.29253 - 1.29439. Сегодня актуально рассмотреть лонг именно от данного ценового диапазона. Стоп лосс наиболее оптимально будет разместить за данной областью, прямо перед областью поддержки 1.28636 - 1.28858. Цель откупа является локальное обновление максимума. Актуальность сценария сохраняется до конца текущего торгового дня.

📌Параметры ордера:

▫️Тип ордера: buy limit (лимитная покупка)

▫️Точка входа: 1.29446

▫️Стоп лосс: 1.29000

▫️Тейк профит: открытый

Всем профита и отличного торгового дня🌝

EURO STOXX 50. Жизнь как Зебра. Белая полоса. Черная.. А потом..Индекс EURO STOXX 50 — это взвешенный по рыночной капитализации индекс, предназначенный для представления результатов деятельности некоторых крупнейших компаний по компонентам 20 индексов EURO STOXX Supersector.

Индексы EURO STOXX Supersector являются подмножествами индекса EURO STOXX. Индекс EURO STOXX представляет собой широкую, но ликвидную часть индекса STOXX Europe 600.

Индекс охватывает примерно 60% рыночной капитализации в свободном обращении общего рыночного индекса EURO STOXX, который, в свою очередь, охватывает примерно 95% рыночной капитализации в свободном обращении европейских стран.

Валюта фонда: доллар США.

Index Top Holdings as of Feb 15 2024

Name Weight

ASML Holding NV 10.31%

LVMH Moet Hennessy Louis Vuitton SE 6.26%

SAP SE 4.99%

TotalEnergies SE 4.28%

Siemens Aktiengesellschaft 3.71%

Schneider Electric SE 3.37%

L'Oreal S.A. 3.15%

Allianz SE 2.95%

Sanofi 2.95%

Air Liquide SA 2.63%

Индекс доллара. Среднесрочный прогноз на Март-Апрель! Не стоит забывать что "Дикси" задает темп и направление остальным рынкам. Это можно использовать на примере обратной корреляции (когда активы двигаются в противоположных направления. Например DXY движется вниз, а EUR/USD будет двигаться в восходящем тренде.

Индекс доллара США имеет нисходящий тренд, среднесрочно цели снижения по нему это район 100.

Соответственно остальные пары имеющие обратную корреляцию будут двигаться вверх( EUR/USD;GBP/USD и тд.)

Проводите собственный анализ и помните, что только вы ответственны за свои действия на финансовых рынках.

BTC продажа биткоина.Продажа после пробоя и ретеста ценой указанных уровней. Альтернативный вариант - покупка после закрепления и ретеста ценой указанных отметок.

Более детально, предполагаемое мной движение цены, указал на графике.

Если согласны с идеей - ставьте лайк, пожалуйста. Появились вопросы, пожелания или предложения - пишите в комментариях к идее. Благодарю за внимание.

P.S.: Информация, представленная по моему входу в позицию, не является индивидуальной инвестиционной рекомендацией, так как публикуется мной абсолютно бесплатно и в большинстве случаев является только каждой пятой сделкой из общей совокупности моих открытых позиций.

Цель публикации - рад быть полезным партнёром и поделиться полезной информацией.

Пользуюсь сам локированием ( страховкой ) сделок по собственной разработанной системе, которая также основана на объёмах, времени исполнения сделок и скорости движения цены - это позволяет работать мне на 15 инструментах, включая золото и кросс-курсы.

Любое сходство представленной информации с инвестиционной рекомендацией - является случайным. Перед принятием решения, инвестор самостоятельно оценивает свои экономические риски и выгоды.

Предварительное время реализации идеи - до 5 торговых дней.

Рынки Центральной и Восточной Европы. Итоги мартовского кварталаФондовые рынки Польши и России следуют позитивной траектории в 2025 году, оба прибавляя порядка 30 процентов с начала года, что обусловлено сочетанием макроэкономической устойчивости, стратегических инвестиций и улучшения общих геополитических условий.

Вот подробный анализ ключевых факторов рынка России и Польши от нашей Команды @PandorraResearch , формирующих этот прогноз:

Макроэкономический рост и фонды ЕС

Прогнозируется, что рост ВВП Польши ускорится до 3,2–3,6% в 2025 году по сравнению с 2,9% в 2024 году .

Это восстановление может быть подкреплено следующим:

Исторический приток инвестиций : более 650 млрд злотых (160 млрд долларов США) государственных и частных инвестиций в оборону, зеленую энергетику, транспорт и ИТ .

Финансирование ЕС : Фонд восстановления и устойчивости (RRF) и фонды сплочения выделят 95 млрд злотых (~20 млрд евро) в 2025 году по сравнению с 40 млрд злотых в 2024 году на поддержку инфраструктуры и инноваций.

Ожидается, что эти инвестиции приведут к росту корпоративных доходов: прогнозируется, что прибыль на акцию (EPS) для компаний, акции которых котируются на Варшавской фондовой бирже (WSE), вырастет на 8–10% .

Геополитическая стабилизация и рыночные оценки

Потенциальное перемирие на Украине и снижение региональной напряженности могут стимулировать приток иностранного капитала в польские акции, которые в настоящее время недооценены по сравнению с региональными аналогами.

Аналитики подчеркивают следующее:

Привлекательные оценки : индекс GPW:WIG может вырасти, если геополитические риски снизятся, по сравнению с ~90 000 в начале 2025 года .

Интерес иностранных инвесторов : улучшение геополитических настроений может перенаправить капитал в Центральную и Восточную Европу (ЦВЕ), что принесет пользу растущим компаниям Польши с малой и средней капитализацией .

Секторальные возможности

Ключевые секторы, определяющие эффективность рынка, включают:

Возобновляемая энергия и инфраструктура : более 200 млрд злотых выделено на проекты перехода к зеленой энергетике, включая модернизацию сетей и морские ветровые электростанции .

Оборона : увеличение расходов НАТО и расширение внутреннего производства.

Технологии : стартапы и ИТ-компании, получающие выгоду от фондов ЕС по цифровизации.

Потребительский спрос и рынок труда

Сильный рост заработной платы ( 3,5% в годовом исчислении в четвертом квартале 2024 года ) и почти рекордно низкий уровень безработицы (3,0%) стимулируют частное потребление в Польше, которое составляет ~60% ВВП Основными бенефициарами являются секторы розничной торговли и дискреционных потребительских товаров.

Инфляция и денежно-кредитная политика

Несмотря на временное инфляционное давление, вызванное корректировкой цен на энергоносители, ожидается, что инфляция замедлится до 4,5% в 2025 году (по сравнению с 6,2% в 2024 году), что позволит Национальному банку Польши осуществить два снижения процентной ставки на 25 базисных пунктов в конце 2025 года.

Риски и проблемы

Слабость внешнего спроса : замедление экономики Германии и растущая конкуренция со стороны Китая создают риски для польского экспорта.

Бюджетная консолидация

Дефицит государственного бюджета остается высоким и составляет 4,8% ВВП (2024 г.), что требует дисциплинированных расходов для поддержания доверия инвесторов .

Техническая проблема

Как можно убедиться на приведенном графике, сравнивающем биржевой фонд MSCI Poland ETF AMEX:EPOL и Индекс РТС "полной доходности" - история российского рынка последних лет - не более чем череда Pump & Dump ("Накачай и сбрось") историй, заканчивающихся каждый раз весьма драматично, в особенности для частных розничных инвесторов, несмотря на довольно мрачные предостережения аналитиков.

Заключение

Фондовый рынок Польши в 2025 году отражает убедительное сочетание роста, стоимости и стратегического позиционирования . С ускорением роста ВВП, оценками на дисконтных уровнях и инвестиционным портфелем в размере €95 млрд, финансируемым ЕС, рынок Польши хорошо позиционирован.

В то время как внешние встречные ветры сохраняются, конвергенция внутреннего потребления, геополитической стабильности и отраслевых инноваций создает благоприятную среду для инвесторов.

Как отмечает Goldman Sachs TFI, «рынок Польши дешев, и для его подъема не требуется много капитала».

--

С наилучшими пожеланиями,

Команда @PandorraResearch 😎