#OIL Нефть. Локальный прогноз на 2025-2026 годДанный график опубликую как отдельную идею, чтобы можно было в будущем следить за реализацией прогноза. Итак, приступаем.

◽️Сегодня детально расписывать волновую разметку с объяснением в какой фазе находится цена на графике нефти не буду, так как об этом уже было много сказано ранее. Также, нет смысла разбирать всевозможные волновые сценарии коррекции во второй волне, развивающейся с 2022 года от 130$ за бочку. Опубликую только одну волновую разметку, которая для меня является приоритетной и наиболее понятной, где на текущий момент времени заканчивает формирование двойной зигзаг во второй волне импульса зародившегося от 2020 года.

◽️Технически все условия для завершения коррекции соблюдены, и теперь котировки можно смело разворачивать на север. Но, текущие события в мировой экономике пока что не дают предпосылок уверено утверждать об этом. Локально цену еще могут свозит на панике к 50$ за баррель и даже немного ниже. Так или иначе надо понимать простую вещь, все что ниже 70$ за баррель стоит воспринимать как возможность дешево купить нефть и все что с ней связано . По моим прикидкам, до конца весны вероятно еще есть время для обдумываний на покупку. Но дальше с начала лета вангую резкий взлет цен на фоне эскалации на Ближнем Востоке. Сверху, в районе 100-150$ вероятно рост на какое-то время сдержат, что будет трактоваться как формирование заходных суб-волн (i)-(ii), где после вылета в первой суб-волне примерно от 50-60$ к 120-130$ дальше последует локальная коррекция в рамках второй суб-волны. По времени рост может занять 3-6 месяцев и коррекция к нему еще 2-4 квартала, ну а дальше ожидается пробой зоны сопротивления 120-150$ и дальнейший «туземун» в третьих волнах, что еще успеем обсудить в будущих публикациях.

Данная идея является лишь 1/3 частью от статьи по нефти:

Mein Herz BRENT! Про Нефть №2

Идеи нашего сообщества

Формирующиеся Волны Вульфа на MOEX, поиск и разметка волн. Приветствую, коллеги!

В данном видео рассмотрен ряд инструментов финансового рынка через призму Волн Вульфа (ВВ), для нахождения и разметки паттернов я использую собственные индикаторы. Помимо разметки самой волны, индикатор определяет основные торговые уровни, такие как открытие позиции, стоп лосс и тейк профит. Дополнительно предоставлена информация о прогнозируемом RR (Risk/Reward) в соотношении и процентном выражении.

Немного теории. ВВ – паттерн, построенный по определенным правилам. Информация о ВВ – внизу ссылка на Телеграмм с обучающими материалами.

Индикатор ВВ – результат моих многолетних изысканий в сотрудничестве с профессиональными программистами. Это уникальный и единственный в своем роде работающий индикатор Волн Вульфа, который в режиме онлайн находит и размечает паттерн ВВ с указанием торговых уровней – внизу ссылка на Телеграмм, где вы можете получить бесплатную неделю теста.

Важно понимать, что сигналы индикатора ВВ не являются окончательным вариантом поведения рынка. Для принятия торгового решения необходимо провести анализ на старших и младших тайм фреймах, изучить инструмент, оценить отработку ВВ в прошлом (есть инструменты где ВВ вообще не работают, а есть, где они отрабатывают как часы).

Трейдинг можно сравнить со штормовым морем, а индикатор Волн Вульфа с лоцманом, способным сохранить корабль и привести к цели.

Всем профита.

Миллиард на пенсии или матрас под мостом?Время перемен затрагивает нашу жизнь со всех углов, как ни посмотри. Как для человека, мыслящего в плоскости экономики и финансов, я в первую очередь обращаю внимание на колоссальное расширение денежной ликвидности, ускорение инфляции и плавное внедрение блокчейн технологий.

Ключевые тезисы.

— В ближайшие 10 лет мы с высокой долей вероятности увидим еще два масштабных цикла денежной эмиссии.

— В ближайшие 10 лет мы увидим две значительные коррекции финансовых рынков. Вторая будет сравнима с коррекцией нулевых.

— Инфляция достигнет небывалых значений, а спрос будет снижаться.

— В ближайшие 10 лет мы услышим о громких банкротствах.

— Реальному бизнесу будет очень больно. Выживут далеко не все или точнее мало кто.

— После первой значительной коррекции биткоин преодолеет отметку в 200 000$. А вторая, более значительная, коррекция обрушит биткоин так, что многие посчитают это его закатом.

— В ближайшие 10 лет криптовалютный рынок претерпит регуляцию и узаконивание. Будут суды, разоблачения, показательный казни. Более 90% альткоинов пройдут процедуру делистинга. Большинство крипто бирж закроют. Другие перестроят или поглотят. Но это позволит отделить зерна от плевел для последующего масштабного роста действительно перспективных проектов.

— Токенизация реальных актив перейдет из стадии тестов в реальное применение.

— 2025 год уникальный момент для альты.

— 2027-2028 формирование дна первой коррекции и разворот в новый цикл роста, вызванный новым циклом денежной эмиссии.

— 2030-2035 ключевая коррекция. Длительная, глубокая коррекция, основанием для которой будут ухудшения геополитических условий, торговых воин и реальных военных операций.

Впереди период сложных 10 лет. Произойдут совершенно уникальные в истории события. С высокой долей вероятности мы будет свидетелями новых конфликтов и кардинальных решений со стороны глав разных государств.

Можно сказать, что мир проходит цикл аналогичный 1960 - 2000 годам.

Кульминация старой финансовой модели. Перекройка - перестроение старого мира в новую модель.

Борьба старых элит с новыми. Смещение плит, как перестановка пазла в совершенно новую картину мира.

Процесс займет гораздо больше времени, но ближайшая десятилетка носит для нас ключевое значение.

Для тех, кто сможет в этот сложный период набраться мужества меняться, подстраиваться под новую реальность. Использовать ключевые моменты во благо. Масштабировать капитал в новом амплуа и подняться на новую ступень.

Данная статья и видео отражают исключительно субъективное мнение автора.

Что такое Orderflow? - Часть 1.Для того, чтобы понять откуда и куда цена будет стремиться держать курс, нам важно понимать что цена сделала, чтобы прийти в точку Б из точки А.

Для анализа я использую контекст, работу с сессиями, условия для входа, модель для входа.

Для меня работа в OF это примерно как челночный бег, сразу перейдем на схему, а потом на график, чтобы это было более понятно. Кто не знает, что такое челночный бег, ознакомьтесь и возвращайтесь.

Прошу отнестись к этому вопросу серьезно, так как тема ордерфлоу и контекста не может быть раздельными друг от друга, они идут вместе и это самый простой и по моему мнению правильный инструмент для торговли.

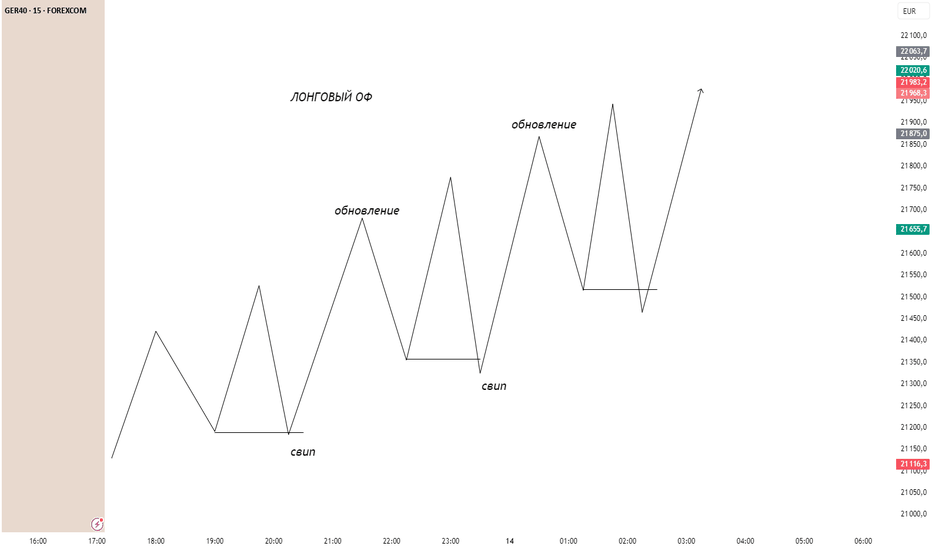

Рассмотрим лонговый ордерфлоу.

Очень важно научиться не набирать позицию, а научиться инвалидировать нашу идею.

Как вы можете заметить если брать в учет только структуру, то она у нас даже ломается в шорт, разворачивается и уходит на обновление лонговой структуры.

Это и есть правильное понимание КОНТЕКСТА, как формируется ОФ, и где будет наша инвалидация.

Простыми словами, глобально контекст лонг, локально структура может ломаться в шорт как на схеме выше.

Обратите внимание где у меня происходит обновление, обновление всегда должно быть ПОСЛЕ СВИПА.

Я использую исключительно эту модель, так как она дает больше конкретики. Можно работать с имбалансами, но имбаланс это отдельная тема и она дает меньше информации, поэтому предпочитаю работать с ликвидностью. Ликвидность ходит от внешней к внутренней, от внутренней к внешней, но об этом позже, возможно на ютубе выложу.

Идем на график:

Смотрим и видим что глобально контекст у нас лонговый, но так как у нас есть четкое формирование шортового ордерфлоу, я использую 2-3 для подтверждения, либо смотрю как идет работа с сессиями, либо где цена находится сейчас и будет ли уместно учитывать данный шортовый оф, потому что есть точки нулевой информации, о которых мы будем говорить так же либо в этой части либо в следующей либо на ютубе, я подумаю как это сделать лучше.

Для входа я использую 5м таймфрейм. На 1ч-15м таймфрейме я определяю контекст. На скриншоте вы видите локально шортовый контекст, меня это устраивает для работы в лондонскую сессию и в нью-йоркскую, главное чтобы были условия.

Тема стопа самая главная. Потому что определить контекст ок, а войти в позицию получить стоп и после цена двигается к тейку, это тоже ок. И здесь многие начинают работать со своей ТС в неправильном направлении. У вас же идея верная оказалась? - да, но был получен стоп. Почему ? - Потому что неправильно был выставлен стоп, а не тс нерабочая.

После получения свипа на старшем тфе, я хочу увидеть реакцию. Реакцию получил, теперь дело за малым, войти в позицию. Вход в позицию я делаю на младшем таймфрейме.

Обращаю внимание на то, что на 5м таймфрейме я должен получить ровным счетом тоже самое, что и на старшем. Обновление, свип. Есть несколько моделей для входа, но расскажу одну.

Работаю фикс 2р.

Еще больше интересных вещей буду выкладывать в канале или на ютубе, если они конечно интересны. Задавайте вопросы, с радостью отвечу.

ETH - кратко и по делу до 14 апреля.Отметил на графике цели, уровни и смоделировал варианты поведения цены на эту торговую неделю по монете #ETH

С одной стороны есть вероятность формировать глобальный треугольник и удержаться в затяжном боковике, а с другой стороны - просто обесценить монетку. BINANCE:ETHUSDT

Приятного просмотра.

ДИСКЛЕЙМЕР:

Мнение автора может не совпадать с вашим! Помните об этом и учтите в своих торговых сделках.

И, помните! У вас должна быть своя голова на плечах! Никому не верьте - даже мне! Я не являюсь каналом с сигналами и не даю рекомендаций по точкам входа/выхода. В своих обзорах я предоставляю аналитику рынка - те данные, которые помогают моделировать потенциальные варианты/сценарии движения цены!

Да прибудет с вами профит! Vilarso

Золото: от суперцикла до ближайшей цели. Что дальше?📈 Золото на исторических максимумах, и один из главных вопросов сейчас — где вершина? Я собрал полную картину: от глобального суперцикла до часового таймфрейма, и добавил фундаментальные аргументы в пользу того, что рост только начинается.

1. Грандсуперцикл и Суперцикл

Для анализа я использую график Gold Futures COMEX:GC1! с 1975 года — он наиболее точно отражает долгосрочные объёмы. По моей волновой интерпретации до 2000-х завершились волны ① и ② грандсуперцикла. С 2000 года стартовала ③ волна суперцикла.

В августе 2011 года была поставлена волна I,

В декабре 2015 — завершилась волна II.

Этот период характеризуется фазами накопления и реаккумуляции. С 2016 года началась экспансия — формируется волна III суперцикла, и в её составе — лишь первая циклическая волна. Это даёт основания полагать, что золото обречено на рост как минимум в среднесрочной перспективе.

📌 Предельные цели не определены, но сценарий движения OANDA:XAUUSD CAPITALCOM:GOLD TVC:GOLD AMEX:GLD в зону $8,000–12,000, технически обоснован.

2. Волна цикла: с 2016 года

Если отчитывать цикл от 2016 года, перед нами развивается классическая импульсная структура 1–2–3–4–5. Причём волна 5 демонстрирует растяжение, что характерно именно для товарных рынков.

🔎 Роберт Пректер отмечал, что в классических фондовых рынках наиболее часто растягивается волна 3 — она движима жадностью и уверенностью в тренде. Но в товарных рынках — таких как золото — чаще всего растягивается волна 5. Это связано с тем, что трейдеры и инвесторы долго сомневаются, и входят в рынок в панике, в условиях дефицита, кризиса или инфляционного давления.

📌 Мотивация здесь — страх, защита капитала, бегство от рисков. Именно поэтому золото часто даёт вертикальные движения именно в пятой волне — в конце фазы тренда.

3. «Чашка с ручкой»: паттерн силы

На недельном графике чётко просматривается фигура “Cup and Handle”, которая формировалась более 10 лет (2011–2023). Пробой «горлышка» уже произошёл, что дает нам классическую цель в районе $3500–3600.

4. Импульс 2022–2025: растяжение продолжается

Текущий импульс стартовал в 2022 году и представляет собой уже 3 года устойчивого роста. Минимальные цели — те же $3500–3600. Однако растяжение в подволнах и неравномерное распределение объёма указывает на то, что цель может быть смещена значительно выше.

В ближайшие 1–2 месяца я ожидаю локальную коррекцию в рамках волны (iv), вероятно в форме плоской коррекции (Fl, eFl, rFL, cT, bT, d3). После чего золото может установить новый исторический максимум в зоне 3400–3600 — потенциальная 3 волна. Далее, вероятно, последует фаза распределения с формированием широкого боковика.

5. Потенциал роста: пятёрка на H1 ещё не завершена

На часовом графике золото отбилось от ключевого уровня 0.618 Fibonacci, протестировало поддержку и перешло в боковое движение. Это может быть построение подволны (iv) перед финальным рывком в рамках волны (v).

Ключевые зоны:

🔽 Поддержка — $2920–2950

🔼 Сопротивление — $3250–3300

📌 Прорыв сопротивления с объёмом может запустить мощный импульс к $3400+.

Фундаментальные и макроэкономические драйверы роста

🔸 Снижение реальных ставок в США

Доходности 10-летних трежерис находятся вблизи 4.3%, при этом инфляция (CPI) остаётся выше 3.2%. Это означает реальную отрицательную ставку, что исторически всегда вело к росту золота.

🔸 Покупки центральных банков

2023 стал вторым рекордным годом подряд по покупке золота центробанками. Китай, Индия, Турция, Сингапур активно наращивают резервы. Это стратегический сдвиг в сторону дедолларизации, особенно на фоне конфликтов и санкционной политики.

🔸 Угроза фиатной системе

Финансовые рынки чувствуют давление — от коммерческого долга США до нестабильности региональных банков. На этом фоне золото вновь становится инструментом сохранения капитала, особенно для институционалов.

🔸 Ситуация с физической поставкой

Наблюдается напряжение на рынке физического золота. Ряд стран и крупных контрагентов требуют реальных поставок с британских хранилищ (LBMA), а не расчётов в виде ETF или деривативов. Это усиливает давление на лондонские запасы, что может стать триггером для резкого скачка котировок.

🔸 Долговая нагрузка США

Процент по обслуживанию долга США в 2024 году превысит $1 трлн. Это исторический максимум, который угрожает устойчивости бюджета и подрывает доверие к доллару как глобальной резервной валюте.

Куда может дойти золото?

Перед нами редкий случай, когда все компоненты выстраиваются в одну сторону: техника, волновой анализ, паттерны и фундаментальные факторы. Золото входит в фазу структурного спроса, при этом предложение остаётся ограниченным.

📌 Моя оценка: $3400–3600 — это только этап. Далее — консолидация, а в течение следующего цикла — движение в зону $5000 и выше.

Неизбежность QE или почему Биткоин обречен на продолжение роста.Если посмотреть на всё это многоходовое шоу с пошлинами, санкциями и нарастающей геополитической свистопляской, у меня постепенно складывается картинка, что под конец мы можем получить новую волну бычьего макроцикла. Почему?

1) Внутренняя экономика США давно на взводе.

Дефицит бюджета бьет по ушам, и американские власти, похоже, все активнее задумываются о том, как затащить капиталы в трежерис (да хоть под фанфары). Если уж совсем туго, включается план «кто-то должен купить наши долги», а для этого, как ни крути, нужно, чтобы вливания в казначейские облигации выглядели хоть сколько-нибудь заманчивыми. Идеальный рецепт? Создать панику на глобальных рынках, чтобы инвесторы побежали в «надежную гавань» трежерис.

2) SLR и вопрос снижения барьеров.

Когда говорят про пересмотр ограничения SLR, на деле это часто означает «давайте дадим банкам возможность снова напихивать баланс трежерис, не слишком заботясь о коэффициентах». Но в условиях шквала санкций, высоких тарифов и прессинга на зарубежные рынки — сами банки смотрят на это со скепсисом: «Какого черта, мы еще должны рисковать своей ликвидностью, пока вы воюете со всем миром?»

А что бы банки стали более снисходительны у правительства есть 2 варианта:

— Снижаем барьеры, включаем станок и даем банковскому сектору волшебную команду: «Ребят, покупайте наши облигации на всю котлету!»

— Чуть-чуть смягчаем санкционную политику, выстраиваем хоть какую-то приемлемую дипломатию, чтобы можно было спокойно печатать деньги и при этом ещё и заниматься подкупом (простите, “грантами”) сторон. Так, мол, и финансовый поток обеспечим, и остаемся главными в переговорном процессе, при этом останавливая процесс гниения собственной экономики.

3) QE как вынужденная мера.

Многие на рынке мечтают о новом печатном рае, но правда в том, что QE — это не просто хотелка спекулянтов, а реальная необходимость для США, чтобы удержать экономику от прыжка в пропасть рецессии. Почему так? Да потому что:

➡️ Кредиты дорогие, бизнесы потихоньку задыхаются, а если им еще пару новых налогов или пошлин подбросить — все, привет глобальная стагнация.

➡️ Государственный долг растет как снежный ком, и чтобы обслуживать эти горы триллионов, нужно постоянно привлекать деньги под более-менее сносные условия.

➡️ Эффект от прошлых стимулов уже выдыхается, да и с геополитикой шутки плохи — потенциальные союзники уже сейчас могут искать другие рынки, если не чувствуют себя устойчиво под давлением.

➡️ А еще инфляция: то, что мы видели раньше, может показаться цветочками, если систематически закручивать гайки, но при этом продолжать масштабные военные и геополитические игры.

Так что, если соединить все факторы, получается, что Штатам нужно, чтобы их рынок (и соответственно, мировая экономика) не завалился в одночасье. Но параллельно из-за амбиций Трампа они вовсю демонстрируют размер своих яиц, тем самым усугубляя и без того ужасное положение дел. Рано или поздно придётся сделать выбор в пользу смягчения, напечатать денег и позволить банкам активнее скупать трежерис, и это неизбежно обернётся волной ликвидности, которая не только необходима самим американцам для урегулирования собственных внешних и внутренних проблем, но и способна запустить новый бычий цикл.

Спасаясь от усугубления кризиса — получаем гиперинфляционные риски, но зато рынки идут на взлет. Вспомните, как отреагировали акции и крипта, когда QE включали во время ковидной турбулентности.

Каждый день войны пошлин и санкций раскручивает спираль неопределенности, а неопределенность подталкивает регуляторов к более сильному стимулированию. Результат в стиле money printer go brrr? — Очень даже вероятно. А значит, для рынка это может быть шикарной возможностью вырасти на новой волне. И да, ход моих мыслей не отменяет все вероятные сопутствующие риски, но кто об этом задумывается, когда снова включаются программы выкупа активов и деньги текут в рынки рекой?

--------------------------------------------------------------------------------------------------------

Если исходить строго из ценового графика, то на сегодняшний день есть все основания полагать о том, что мы находимся в финальной стадии волны C, с расчетными таргетами в области ~72 000$ и ~62 000$ соответственно. Хочу увидеть среднесрочную реаккумуляцию в области прошлой реаккумулятивной зоны (серая на графике) и с последующим выходом выше с таргетами вплоть до 140к за 1 Биткоин.

BTC/USD(T), ETH/USD(T), USDT.D, SPX. Стоит ли покупать на страхеBTC/USD(T), ETH/USD(T), USDT.D, SPX. Стоит ли покупать на страхе?

Всем доброго времени суток. Красная лента, падение рынков, фундаментальное обоснование... Все это видим, постфактум только. На графике же, на битке в стадиях распределения была диагональ, да ещё и с усечением, что говорило о слабости рынка. На SPX аналогично. Рынки развернули диагонали, но это мы обсуждали в прошлых обзорах. И только потом подъехали новости, после того как хомячкам на хаях была распродана позиция. А ведь многие ранее туземунили, прикрываясь как раз новостным фоном, пытаясь подстроить график под новости...результат видим. График, в совокупности с социономикой, всегда первичен, а новостной фон это просто шум. Просто вспомним... На хаях мы разбирали социономику, о том как "гуру" хомяки своим подаванам обещали полеты на луну, продавая доступы к закрытым каналам... Это говорило о спросе. Был спрос подобных услуг, потому они и появились. А кому актив становится очень интересным на хаях? Осмелюсь вопрос оставить без ответа. Это и есть аналитика с точки зрения социономики, которая сейчас подтверждена уже историей. Кто-то зарабатывает торговлей на бирже, а кто-то продает разметки...Но нам интересен именно анализ спроса и предложения. На текущий момент есть мгновенный страх, но криптанов не напугать, они видели просадки и по 90%... Рассмотрим текущие графики и изменения в них.

BTC/USD(T)

Сформирована полностью диагональ. Но есть предположение что она является волной А зигзага и падение, так или иначе продолжится. Но, по стратегии торговли диагонали можно брать лонг с ограниченными рисками и промежуточными тейками фиксации.

Сценарий 1

Формирование волны 4 в диагонали старшего уровня

Нарисовано довольно схематично, ведь падение может быть и более глубокое.

Сценарий 2. Формирование двойного зигзага, где сейчас формируется волна связки, предположительно в виде волновой плоскости, с конечной диагональю в волне С. Тоесть волна Х сформирована не зигзагом, как на прошлом графике, а усложняется до волновой плоскости

Своего рода формирование ГИП, последующего плеча.

В этом случае обоснованно предположить формирование диагонали более масштабной, чем нарисована выше. Своего рода боковик с понижающими минимумами.

С околотекущих, так же, есть вероятность похода вверх, вплоть на обновление максимумов, но вероятность данного сценария расцениваю как низкую. Уж много чего натянуто, близко к линии 0-Х находятся субволны линии Y...Более вероятно что двойной зигзаг завершен все таки. А этот график представляется для общего развития, не более.

ETH/USD(T)

Пока без изменений. Ожидаю диагональ...Весь откат не даёт нормальные точки входа. Как показал график, фиксация на хаях/околохаях было верное решение, хоть и допускалось что будет недополученная прибыль... Рассматриванию как основной сценарий, формирование диагонали в волне С волновой плоскости. Сейчас волна 1 близится к своему финальному завершению, после чего последует рост в рамках волны 2.

Есть возможность поработать в лонг от заходного движения. Рассматривать продолжительный лонг с околотекущих не имею не малейшего желания, так как не вижу технических обоснований. Но спекулятивно можно поучаствовать.

USDT.D

Так же, без изменений. Основной сценарий, который ранее прогнозировался, это формирование диагонали, где сейчас завершает свое формирование волна 4, в которой происходит финальный выброс с треугольника, на текущий момент. Далее, должна последовать волна 5 с обновлением минимума и направить рынки вверх...но это не коррелирует с основным сценарием монет.... Поэтому вполне можно допустить диагональ, ранее завершенную с усечением. Преодоление отметка 6.69 автоматом отменяет вероятность похода на волну 5. На этот график стоит оглядываться, поэтому и даны рекомендации работы в лонг с околотекущих, но исключительно по стратегиям торговли от заходного движения или торговли диагонали. И то ограничивая риски.

SPX

Без изменений. Падение продолжается.

Резкое падение началось после диагонали, что соответствует всем признакам распределения. Цели - ниже 4800, но не малая вероятность сходить к 4500, закрыть геп, уровень и сформировать правильный вид плоскости. Так же допускаю формирование конечной диагонали в волне С плоскости. Но учитываю столь быстрое амплитудное падение, логично предположить формирование именно импульса.

Вывод. Диагональ - это накопление/распределение позиции, с неоднократным обновлением экстремумов, в ту или иную сторону. Это скучно, это не интересно для большинства участников рынка. В финальной стадии формируется максимально негативный фон, где большинство начинает шортить. На текущий момент, ничего подобного не наблюдается, скорее откупают свои просадки, успакаивают своих подаванов коррекцией (покупай, подешевело). Поэтому вероятность дальнейшего снижения более высокая с моей точки зрения. Возможно формирование более масштабной диагонали, как показано выше. Так же возможен и зигзаг, как более глубокая коррекция. Сейчас можно работать только спекулятивно. Есть вопросы к доминации тезора, который допускает движение вверх с околотекущих..., возможного формирования волны 5 диагонали. Но с остальными рынками это слабо коррелирует все таки.

Добавлю на последок немного страха, но технического. На битке есть возможность поработать как с обычным графиком, так и с логарифмическим на старшем тайме. На обычном графике прогнозируется расширяющая диагональ с целями падения в район 45к

А на логарифмическом диагональ, только сужающая

И технически отметка 45к это 0.618 длины волны 2. Тоесть вполне стандартный коээфициент. Иными словами на обоих графиках диагонали, только разные. И такое на практике встречалось, на других активах.

Я напомню, что волна 4 в сужающей диагонали должна быть короче волны 2, а в расширяющей диагонали длиннее волны 2.

В общем аккуратно работаем от заходных, со стопами, ограничивая риски. Ведь риск более глубокого падения никто не отменял.

S&P500: насколько долгим будет апокалипсис?Всем привет!

S&P сейчас действительно переживает уникальное время.

Посмотрите на эти рекорды: "В США установлен новый рекорд по наибольшему количеству акций, когда-либо проданных за один день в истории фондового рынка США.

Более 26 миллиардов акций перешли из рук в руки на всех биржах США — побив предыдущий рекорд в 23,67 миллиарда акций."

Ну или вот, например: "Список контактов горячей линии по предотвращению самоубийств стал самым популярным постом на Reddit среди инвесторов в США"

Там к такому падению никак не готовы. Это - из вон выходящие риски для них, особенно учитывая, что будем падать и дальше. F&G - на отметке в 4 пункта. Как вам такое?

Давайте немного по текущей ситуации: это - не FUD , акции действительно будут падать и дальше, и вот почему:

Введённые пошлины - это реальный удар по компаниям. Это - дополнительные убытки для них, (которые они, конечно, будут перекладывать на покупателей, повышая цену), ну а когда даже самые крупные компании терпят убытки, это никак не может заставить цены акций расти. Индексы, соответственно - тоже.

Варианта выхода из этой щекотливой ситуации не так много. Либо Трамп отменит ставки - чего, как заявляется, «не случится», значит будем отталкиваться от их существования, так как отмена это и так позитив.

- Хотя, для тех, кто любит читать между строк, вкину вам идею на подумать - раньше он тоже много чего говорил, что сбылось в противоположную сторону.

Что делать компаниям?

1. Либо платить комиссии, как следствие повышать цены

2. Либо переносить производство в США, чтобы их не платить.

В 1-м варианте, если просто поднять цены, то продажи упадут - не есть гуд, окей. Что делать? Удешевлять производство - но это ведь совсем не просто, удешевлено всё, что только можно. Получается, тупик

2. Переносить производство, то бишь строить заводы в США - это единственный видимый вариант, на что нужны деньги, кредиты, а следовательно будет снижаться ставка - 2% инфляция это конечно хорошо, но когда за углом более серьёзные проблемы, это уходит на второй план.

Переждать срок Трампа тоже не вариант, так как 4 года в текущих реалиях - очень долго, да и вообще непонятно, уберут ли их в дальнейшем.

При помощи рецессии Трамп решил вынудить ФРС снижать ставки. Однако моё мнение, что он не хочет убивать экономику - сегодня сделал одно, завтра они договорились на чуть меньшие тарифы - и всё немного устаканилось.

Прошу заметить, что падает всё: индексы, металлы, индекс доллара, нефть, облигации - ВООБЩЕ ВСЁ, что только можно.

И куда же перекладывать всю ликвидность? Кэш - неспокоен, DXY же падает, и перспективы удручающие. Золото? Да тоже чувствует пока себя слабо, да и на исторических максимумах оно - опытным инвесторам точно туда лезть не захочется.

Выбор инвесторов падёт либо на максимально безрисковые инструменты, что является максимально логичным в текущей обстановке, либо на различные островки спокойствия, которым, в теории, может стать крипта - но при условии, что Трамп будет её бустить в то время, пока он душит фонду. Не стоит грезить о том, что она будет туземунить, пока всё падает - но пока она держится, хотя по битку я и сам предполагаю перелой. Будем посмотреть, сохранится ли эта тенденция.

Всё же крипта это ведь не про реальный бизнес, фундаментальной, сильной базы там нет - а значит, на первом и важнейшем плане стоит закон спроса и предложения, ну а пошлины здесь имеют второстепенное отношение.

Так что я считаю, что расслабляться рано, как и набирать позу - падение продолжится. В это время стоит присматривать интересные инструменты на перспективу - например те компании, которые могут выиграть от текущей ситуации, а также те, что будут способны неплохо восстановиться после того, как ситуация успокоится. Однако сейчас - стоит выждать, и запасать кэш.

Всем спасибо! Если останутся вопросы - жду их в комментах.

Газпром (GAZP): Реализация прогноза и возможные альтернативыВолновой анализ Эллиотта акций «Газпром»

.

🔵 Предпочтительный подсчёт

● RUS:GAZP |🔎ТФ: 3Д

Рис. 1

Все помнят, как в предыдущем общедоступном обновлении «Газпром (GAZP): Пан или пропал» в качестве основного сценария предположили расширение границ бычьего треугольника IV . Так, структура снижения с ATH 397,64 рассматривалась в качестве зигзага Ⓒ на финальной стадии развёртки.

Рисунок 2 — текущий вариант разволновки — демонстрирует успешную реализацию нашего прогноза: подволна Ⓒ в IV достроила структуру зигзага (A)-(B)-(C) , поставив вершину на уровне 105,23 , далее последовал подъём в рамках зигзага Ⓓ .

.

● RUS:GAZP |🔎ТФ: 6h

Рис. 2

Признаться, ждали мы финал (A) в Ⓓ немного выше. Вопросы к структуре финальных подразделений 4 и 5 в (A) остаются до сих пор. Сейчас же, имея столь глубокий откат, подсчёт восходящей структуры в виде завершённого импульса выглядит предпочтительнее.

.

🔴Альтернативный подсчёт

● RUS:GAZP |🔎ТФ: 6h

Рис. 3

Глобально альтернативный сценарий в целом без изменений. Только вот подволну Ⓐ , что берёт начало с вершины 397,64 , в настоящий момент рассматриваю как сужающуюся диагональ на стадии развития подволны (4) .

Что важно: та же диагональ может стоять в позиции финальной подволны Ⓒ плоскости IV в контексте бычьего сценария.

9 месяцев назад чертил зону где мы сегодня по ES1!Бинго с 31 июня 2024 года, ждал цену в этой зоне (пост прикреплю).

Ну что мы в сильной зоне. Дальше коррекция и будем смотреть.

☄️#SPX

Если предположить гипотетический сценарий, где Дональд Трамп активно влиять на рынки (включая S&P 500), его действия, связанные с торговыми войнами или резкой экономической риторикой, могли бы быть интерпретированы как «выгодные» для его политических целей. Вот как это можно обосновать:

Предложение: Почему Трампу «выгодно» временное ослабление S&P 500?

1. Создание кризиса для перезапуска своей повестки

- Трамп может использовать торговые войны (например, с Китаем или ЕС) как инструмент для:

- Перераспределения капитала: Направление инвестиций в «приоритетные» сектора (например, американская промышленность, ископаемое топливо) за счет ослабления глобализированных компаний из S&P 500.

- Давления на ФРС: Если рынок просядет из-за протекционизма, ФРС может смягчить монетарную политику (снизить ставки), что выгодно для долга Трампа и его инфраструктурных проектов.

2. Политический нарратив «Жертва глобалистов»

- Падение S&P 500 можно представить как «неизбежную расплату» за «ошибки прошлых администраций» (например, зависимость от Китая).

- Трамп может заявить: «Рынок рухнул из-за слабости Байдена, но мои тарифы спасут Америку!», превратив краткосрочный кризис в аргумент для радикальных реформ.

3. Тактика «коротких потрясений» для долгосрочных выгод

- В 2018–2019 гг. индексы падали из-за торговых войн с Китаем, но затем восстанавливались.

- Если Трамп спровоцирует коррекцию S&P 500, он может:

- Купить активы дешевле (через своих сторонников или фонды).

- Укрепить лояльность базы, объявив, что «иностранные спекулянты атакуют Америку», и предложив «защиту» через протекционизм.

4. Ослабление доллара для экспорта

- Торговые войны и рыночная нестабильность часто ведут к падению курса доллара.

- Это выгодно экспортно-ориентированным секторам (например, сельское хозяйство, ВПК), которые традиционно поддерживают Трампа.

5. Переключение внимания с внутренних проблем

- Если S&P 500 рухнет из-за внешних факторов (торговые войны, конфликты), Трамп сможет:

- Сместить фокус СМИ с внутренних скандалов на «борьбу за интересы США».

- Объединить электорат вокруг образа «президента-бойца» против Китая, ЕС или «глубинного государства».

6. Давление на корпорации для лояльности

- Резкие заявления против компаний из S&P 500 (например, Tesla, Apple) могут заставить их идти на уступки:

- Перенос производств в США.

- Поддержка его политики в обмен на снижение регуляторного давления.

Почему это работает в гипотезе?

- Исторический прецедент: В 2018–2020 гг. Трамп неоднократно использовал волатильность рынков для продвижения своих идей (например, твиты о «победе над Китаем» после временных соглашений).

- Популистская логика: Краткосрочная боль (падение S&P 500) подается как «необходимая жертва» для долгосрочного величия («America First»).

- Контроль над нарративом: Трамп мастерски превращает кризисы в доказательство «правоты» своей стратегии, даже если причинно-следственные связи спорны.

Риски и контраргументы

- Удар по среднему классу: Падение S&P 500 затронет пенсионные счета и инвестиции миллионов американцев, что может вызвать обратный эффект.

- Ответные меры: Китай или ЕС введут санкции против США, усугубив кризис.

- Доверие инвесторов: Хаотичная политика может привести к долгосрочному оттоку капитала из США.

Итог для гипотетического сценария

Трамп вернулся к власти и начал агрессивные торговые войны, временное падение S&P 500 могло бы стать для него инструментом перезагрузки экономической политики, даже если это рискованно. Его цель — не «разрушение» рынка, а создание управляемого кризиса, где он позиционирует себя как единственного, кто способен «исправить систему». Однако такая стратегия чревата непредсказуемыми последствиями, как показывает история 2018–2020 годов.

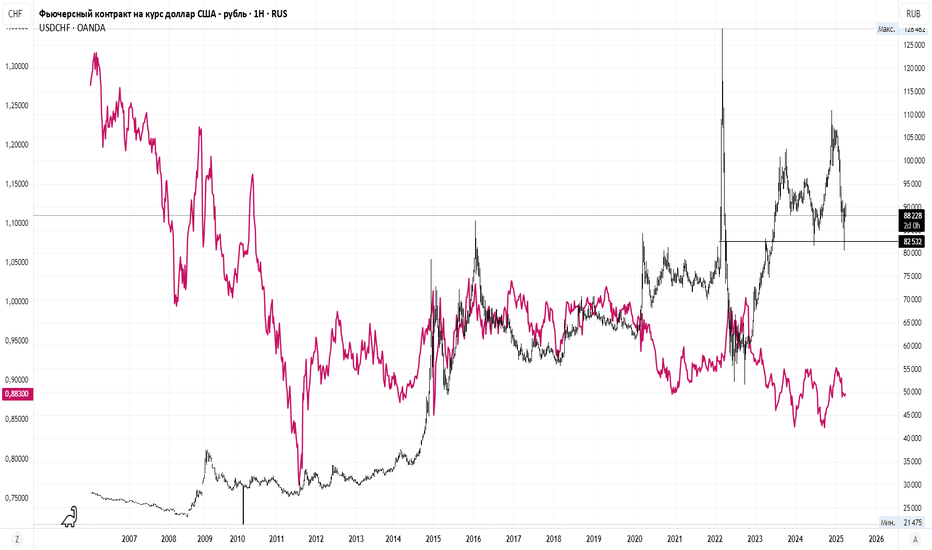

Валюта как зеркало СтраныКогда валюта страны гордо шагает вверх, обгоняя своих зарубежных «коллег», это не просто цифры на экране биржи. Это как неоновый знак, кричащий миру: «У нас всё круто!» Сильная валюта — это намёк на то, что экономика страны в ударе: заводы гудят, стартапы взлетают, а иностранные инвесторы выстраиваются в очередь, чтобы вложиться. Но в последние годы всё чаще звучат голоса экономистов-хулиганов, которые шепчут: «Девальвация — вот где настоящий кайф!» Мол, ослабь валюту, и экспорт рванёт, как ракета. Но так ли это круто, как кажется, или за этим прячется ловушка, где страдает народ?

Девальвация: дешёвый трюк с дорогой ценой

Представьте: валюта падает, и вдруг ваши товары становятся для иностранцев такими же соблазнительными, как распродажа в Черную пятницу. Почему? Потому что труд в вашей стране теперь стоит копейки в пересчёте на доллары или евро. Час работы местного мастера, который раньше обходился заграничному боссу в 10 баксов, теперь стоит всего 7. Экспортёры потирают руки, заказы сыплются как из рога изобилия, и экономика вроде бы оживает. Звучит как хитрый план, да?

Но вот загвоздка: пока экспортёры празднуют, народ начинает всё больше грустить. Импорт — от айфонов до бананов — взлетает в цене, а зарплаты остаются на месте. Деньги в кошельке превращаются в фантики, которых едва хватает на вчерашний набор продуктов. Реальная жизнь становится дороже, беднее и мрачнее. Девальвация — это как дешёвое вино: сначала весело, а потом голова болит. Итог? Люди либо затягивают пояса, либо пакуют чемоданы в поисках страны, где их труд ценят выше.

Сильная валюта: ставка на мозги и мощь

А теперь представьте другой сценарий. Валюта крепчает, потому что страна не просто торгует дешёвкой, а делает что-то крутое: роботов, машины, софт, который «качает» весь мир. Это не про «продать подешевле», а про «сделать так, чтобы все хотели купить». Ключ тут — производительность труда. Если каждый работник выдаёт на-гора больше и лучше, экономика превращается в машину, которая сама себя разгоняет. Сильная валюта — это не только повод для гордости, но и бонус для всех: импортные товары не «рвут» наш бюджет, а зарплаты растут не только на бумаге, но и в реальной жизни.

Возьмём Швейцарию с её франком. Она не играет в игры с дешёвым трудом — они делают часы, которые стоят как квартира. Её валюта сильна и стабильна, а конкурентоспособность держится на том, что она постоянно прокачивает свои технологии и людей. Это нелёгкий путь, но он ведёт к вершине, а не в яму.

Девальвация против развития

Девальвация — это как быстрый укол адреналина: сердце бьётся, экспорт скачет, но потом наступает отходняк. Да, экспорт может рвануть, но, если вся экономика держится на дешёвом труде, ты рано или поздно станешь аутсайдером. Рост производительности — это как прокачка персонажа: долго, дорого, но в итоге ты — босс качалки. Народ живёт лучше, бизнесы крепчают, а страна не боится штормов на мировых рынках.

Так что укрепление валюты — это не просто красивый фантик. Это сигнал, что страна играет по-крупному, ставя на качество, а не на дешёвку. Девальвация может быть соблазнительной, как быстрый перекус, но настоящий пир — это когда экономика растёт за счёт мозгов и технологий, а не за счёт кошельков своих граждан. У нас есть выбор: либо сиюминутный хайп, либо билет в лигу чемпионов. Что круче? Решайте сами… Но власти не спросят, что выберем мы…

CAPITALCOM:US500 PEPPERSTONE:US500 EUREX:FDAX1! CAPITALCOM:US30 NASDAQ:NVDA NASDAQ:AAPL AMEX:SPY NASDAQ:QQQ AMEX:DIA NASDAQ:SMH NASDAQ:TLT AMEX:RSP AMEX:TMF NASDAQ:IBIT AMEX:IWM NASDAQ:TQQQ CBOE:MAGS RUS:NG1! RUS:SI1! RUS:BR1! RUS:MX1! RUS:CR1! RUS:RI1! RUS:GD1! RUS:SV1! RUS:SR1! RUS:MM1! RUS:CNYRUB.P RUS:GZ1! RUS:ED1! RUS:SF1! RUS:GLDRUB.P RUS:CC1! RUS:EU1! RUS:NA1! RUS:PD1! RUS:LK1! OANDA:EURUSD OANDA:GBPUSD FX:EURUSD FX_IDC:USDRUB OANDA:USDJPY BINANCE:BTCUSDT BINANCE:BTCUSDT.P BITSTAMP:BTCUSD BINANCE:ETHUSDT CRYPTOCAP:BTC.D BYBIT:BTCUSDT.P BINANCE:SOLUSDT BINANCE:ETHUSDT.P BYBIT:ETHUSDT.P RUS:IRUS TVC:DXY FOREXCOM:GER40 RUS:IRUS2 SP:SPX CRYPTOCAP:TOTAL3 CAPITALCOM:US100 RUS:RTSI TVC:VIX INDEX:BTCUSD FOREXCOM:EU50 TVC:US10Y TVC:US20Y TVC:US02Y TVC:US30Y TVC:US05Y TVC:US10 TVC:US02 NASDAQ:TSLA NASDAQ:NVDA NASDAQ:MSFT NASDAQ:AMD NASDAQ:AMZN NASDAQ:SMCI NASDAQ:COIN NASDAQ:MSTR NASDAQ:META NASDAQ:MARA NASDAQ:GOOGL NYSE:BABA NASDAQ:PLTR NASDAQ:INTC NASDAQ:GOOG NASDAQ:NFLX CAPITALCOM:US500 NASDAQ:AMZN TVC:US02 NASDAQ:SQQQ RUS:TMOS RUS:LQDT RUS:GOLD RUS:TGLD RUS:RU000A101NK4 NASDAQ:ETHA RUS:SI1! RUS:RI1! RUS:MX1! RUS:BR1! RUS:SV1! RUS:CNYRUB_TOM FX:GBPUSD FX:AUDCAD FX:EURCHF BINANCE:ETHUSDT NASDAQ:IXIC TVC:DE10Y TVC:DE10Y TVC:EU10Y TVC:BR10Y FRED:WALCL ECONOMICS:USINTR ECONOMICS:RUINTR FRED:SP500 ECONOMICS:USIRYY FRED:M2SL FRED:FEDFUNDS ECONOMICS:RUM2 ECONOMICS:RUIRYY ECONOMICS:USM2 ECONOMICS:CNIRYY FRED:CPIENGSL

Покупатели уходят, продавцы "впрягаются"...03/04/2025

ГИПОТЕЗА: 🚩💥😇

Уровень 1,4700 очередной раз не поддался и ВОЗМОЖНО цена формирует медвежий тренд до уровня 1,2050 (???)

недельный график и указанные уровни

Дневной график

Потенциально это "двойная вершина" (линия шеи =1,4150)

часовой график

возможный пробой уровня 1,4150

Лучший Cетап Для Новичков и Опытных. 1h/3m Всех приветствую! В этой статье я покажу тебе сетап, с помощью которого ты сможешь ловить тейки без особого труда. Он основывается на ликвидности и связке часового и трех-минутного таймфрейма!

Для начала поговорим о ликвидности. Ликвидность - это заявка на ордер, то есть stop loss, take profit, buy/sell stop, buy/sell limit.

Такая ликвидность стоит за каждым максиумом и минимумом.

Что такое максимум и минимум?

Максимум - это формация из трех свеч, важно, чтобы было справа и слева по 1 свече ниже, не важно какого они будут цвета.

Минимум - это формация их трех свеч, важно, чтобы было справа и слева по 1 свече выше, не важно какого они будут цвета.

Для удобства можно использовать индикатор "WICK.ED Fractals"

Этот индикатор автоматически подсветит фракталы, настройки на скриншоте

Так вот для сетапа нам надо увидеть снятие такого максимума или минимума на таймфрейме H1

В приоритете:

- PDH/PDL

- сессионная ликвидность (Азия, Фракнфурт, Лондон, особенно Нью-йорк)

Так же желательно увидеть закрепление телами свечей над/под ликвидностью - это будет говорить о резком откупе.

Далее наша задача увидеть слом структуры на 3-минутном таймфрейме, закрепление над/под любым структурным максимумом (см.пример на графике)

Стоп-лосс выставляется за манипуляцию, тейк-профит на ближайший часовой фрактал!

Если понравилась статья, ЖМИ лайк!

XAG анализ и потенциальная ТВХ

Цена формирует rejection в контексте теста , что первично может указывать на спрос в данных ценовых отметках

+ тест отличается на разных брокерах. В МТ тест был, так что его учитываю

В контексте балансировки цена формирует тем самым валидируя область и запускаю Daily Bullish Storyline

Также учитываю H4 FL RAID в контексте

В контексте H4 FL RAID цена формирует VC (тем самім валидируя его) в рамках которого имеется H1 FL как зона спроса покупателей.

Два этих сценария как от так и синхронизируются и указывают на возможность для монетизации

BTC [Недельная проекция]: Среднесрочная волновая структура Пока цена удерживается выше мартовский минимумов, техническая возможность для еще одной восходящей волны к зоне сопротивления в 130 тыс. сохраняется. Однако, учитывая трехволновой характер структуры восстановления/отскока (вместо импульсного пятиволнового движения), я склоняюсь к тому, что среднесрочная вершина волновой структуры была достигнута в январе.

Пока цена закрывается ниже максимумов прошлой недели, мой оперативный сценарий предполагает еще одно снижение к макро-уровням поддержки 64K–55K–51K.

Если данный сценарий реализуется, то с учетом фундаментальной силы актива, я не могу исключать, что это будет окончанием все второй волны коррекции - волна (2).

Если же в ближайшие недели цене удастся выйти за максимумы прошлой недели, вероятности смещаются в сторону возобновления восходящего тренда, с потенциалом движения к 130 тыс.

Супер-макро структура актива, которой я придерживаюсь в рамках основного долгосрочного анализа, предполагает формирование исторических минимумов и начало многодесятилетнего цикла роста после достижения ценой обозначенной зоны макро-поддержки.

Благодарю за внимание и желаю успешных торговых решений!

PS: волновая структура, предложенная в идее от Марта 2024, реализиовала свой потенциал:

Обучающий материал – модель AMDВсем привет! 😊 Решил описать один из инструментов, который использую в своей повседневной торговле. Этот пост нацелен на новичков, для тех, кто делает свои первые шаги в трейдинге. 📈

AMD - термин в концепции Smart Money, для описания фаз движения цены актива, которыми, как предполагается, управляют крупные институциональные инвесторы.

Что означают эти фазы?

Accumulation (Акумуляция) 🏦 – фаза, когда крупные игроки рынка начинают тайно покупать актив по низкой цене. Они делают это постепенно, чтобы не привлечь внимания других участников рынка и не спровоцировать рост цены. На графике эта фаза часто выглядит как консолидация цены в определенном диапазоне.

Manipulation (Манипуляция) 🎭 – после того, как крупные игроки накопили достаточное количество актива, они могут начать манипулировать ценой, чтобы запутать других трейдеров и заставить их продавать. Это может включать в себя создание ложных пробоев, создание ложных паник и другие манипулятивные действия.

Distribution (Распределение) 📉 – на этой фазе крупные игроки начинают продавать накопленный актив по более высокой цене. Они делают это постепенно, чтобы не обвалить рынок. На графике эта фаза может выглядеть как продолжение роста цены, но с уменьшением объема торгов.

Почему это важно для трейдеров и для меня? 🤔

AMD (Accumulation - Manipulation - Distribution) – это аналогичный процесс, который помогает определять, где рынок находится в текущий момент и какова вероятность дальнейшего движения.

Понимание AMD позволяет мне более осознанно анализировать рынок и принимать решения. Эти инструменты помогают:

🔍 Определять потенциальные точки входа и выхода.

🎭 Распознавать манипуляции маркетмейкеров и снизить риск сделки.

📊 Учитывать уровни, на которых могут произойти развороты цены.

Пример на cхеме 📉

Пример на графике 📉

Как я использую AMD на практике? 🛠️

Этот паттерн можно использовать на любом таймфрейме без привязки к времени. В таком случае нам просто нужно увидеть боковое движение цены (консолидацию) и дождаться манипуляции, внутри которой можно найти вход.

Заключение ✅

Не существует универсальной стратегии, которая гарантирует успех. Идентификация фаз AMD — это сложный процесс, который требует опыта и практики. 🎯

Концепция AMD является одним из ключевых элементов Smart Money и помогает трейдерам и лично мне лучше понять, как движется рынок. 📊

Однако важно помнить, что это лишь одна из многих моделей, которую я использую в своем анализе. Для принятия обоснованных торговых решений я всегда рекомендую использовать комплексный подход и сочетать различные инструменты, актуальную информацию, ХТФ структуру и ликвидность. 🔄

Если остались вопросы, задавайте!

Всего доброго, Владимир. ✨

Суперцикл NQ — добро пожаловать в эпоху глобальной дистрибуцииНа долгосрочном графике NASDAQ:NDX CME_MINI:NQ1! мы, вероятно, находимся в волне IV суперцикла, которая развивается в виде бегущей плоскости (rFL — running flat). Текущее снижение может быть не просто коррекцией, а движущей волной C, способной протестировать зону ATH 2021 года (вблизи 16,500–17,000), прежде чем начнётся новый мощный бычий импульс.

Объёмы на вершинах подтверждают фазу глобальной дистрибуции — институциональные игроки фиксируют прибыль и частично выходят из позиций.

🧩 Базовый сценарий:

- Мы находимся в финальной волне C внутри rFL.

- После её завершения ожидается экспоненциальный рост в рамках волны V.

- Ключевая зона поддержки — район ATH 2021 года.

🧪 Альтернативный сценарий:

- Это может быть удлинённая волна III суперцикла.

- Даже в этом случае в ближайшее время стоит ожидать ощутимую коррекцию перед следующим импульсом.

Факторы, способствующие долгосрочному росту NASDAQ:

- 📉 Смягчение монетарной политики ФРС

- 💵 Девальвация фиата;

- 🤖 Технологические драйверы: AI, биотехнологии, полупроводники, Big Tech

- 🌍 Глобальная цифровизация и переход к новой экономической модели

- 🏦 Переоценка активов на фоне структурных изменений

📌 Как итог, IG:NASDAQ входит в насыщенную фазу волатильности и перераспределения капитала.

Обучающий контент – Работа с Имбалансами (FVG)На каждом ТМФ цена может оставлять разные дисбалансы, и важно понимать, как правильно их использовать.

🔹 Что делать с имбалансами?

✅ 1D – Используем для поиска зон интереса, но не ищем точки входа (FVG слишком широкий, вход будет рискованным).

✅ 4H – Можно искать точки входа, но подтверждение берём на младших ТМФ (1H, M30, M15, M5, M3).

✅ 1H – Лучший ТМФ для работы с FVG! Часто встречается, работает в синхроне с M3 – именно там ищем ТВХ.

⚡ Самое важное – это контекст, но о нём позже!

📊 Пример работы с FVG на графике

1H Таймфрейм

1️⃣ После восходящего движения получили сильный импульс вниз со сломом структуры.

2️⃣ Оставили имбаланс (FVG).

3️⃣ Сделали тест FVG, образовав Inducement (ниже 0.5 уровня).

4️⃣ Вернулись к FVG и сделали ребалансировку (Full Fill).

5️⃣ Теперь нужно искать подтверждение на младших ТМФ.

5M Таймфрейм, на графике ошибка*

1️⃣ Перед Full Fill у нас была локальная восходящая структура. После Shift начинаем искать точку входа.

2️⃣ Тест уровня Shift, есть локальный имбаланс.

3️⃣ Вход в шорт, Stop-Loss за манипуляцию, Take-Profit на продолжение движения вниз (за ближайший лой перед FVG).

4️⃣ Перенос в безубыток после достижения первой FTA.

15M Таймфрейм – Закрытие сделки

📌 Закрылись по тейку с R:R = 1:6.2.

📌 При риске 0.5% – это +3.1% к депозиту!

🚀 Итог: Работа с имбалансами требует контекста, подтверждений и правильного выбора таймфрейма! 🔥

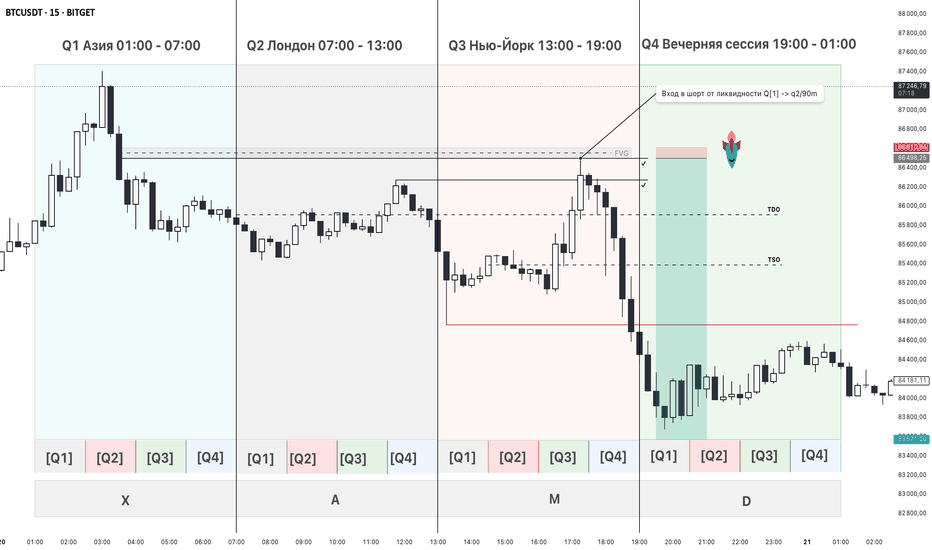

Квартальная теория. Введение в основы. [QT]❗️Дисклеймер. При успешном применении данной теории - вы начнёте смотреть на мир иначе, вы больше никогда не поверите в то, что события в мире происходят случайно. Опасно для неподготовленного ума, особенно для касты трейдеров, торгующих по новостям, если вы прибыльны на дистанции - закрывайте эту страницу, вам оно не нужно‼️ Я предупредил... А для всех готовых пройти в кроличью нору, как обычно, постараюсь разобрать эту головоломку на простом 🐇

Итак, Квартальная теория ( Quartarle Theory ) была разработана западным трейдером под псевдонимом “Daye” на основе анализа времени и цены, с учетом теории Power of Three (AMD) и собственной аналитики, сформированной при изучении графиков. Она представляет собой альтернативный подход к традиционному анализу сессий и их “киллзон”. Временные интервалы (тайминги) в этой теории отличаются от общепринятых и не имеют подтверждения от официальных источников. Вы можете применять как стандартные временные промежутки (LOKZ/NYKZ), так и “квартальную теорию” в своем анализе.

💭 Прежде чем начнём уходить в детали, дабы не было путаницы, необходимо кратко ознакомить вас с формулировками, потому что все всё называют по разному, выведем стандарты, скажем так.

Последовательность AMDX:

Q1 = A = Accumulation = Consolidation

Q2 = M = Manipulation = Expansion

Q3 = D = Distribution = Expansion

Q4 = X = Consolidation or Retracement

Order Flow, OF = Ордер Флоу = Поток институциональных ордеров

🎬 Начнём:

Квартальная теория (Quarterly Theory, QT) утверждает, что “время” можно фрактально разделить для точной интерпретации ценовых циклов или фаз. Это основано на том, что определенные временные периоды выполняют конкретные функции, или, иными словами: “Каждый временной цикл предназначен для реализации определенной задачи в процессе формирования цены”. Алгоритмы фиксируют условия формирования и функцию ценового движения предыдущего цикла, а затем, анализируя эти данные с учетом контекста старшего таймфрейма и OF, определяют условия для следующего цикла.

Понимание этого позволяет выстроить нарратив или сценарий для последующих временных циклов на рынке. Весь процесс можно выразить простой формулой: “предыдущий цикл” = его функция → “новый цикл” = его функция.

Фазы цены и их функции:

Accumulation (Аккумуляция) = формирование ликвидности:

Эта фаза служит отправной точкой для OF.

Движение цены в диапазоне указывает на отсутствие четкого направления.

В этот период цена находится в состоянии равновесия (боковик).

Manipulation (Манипуляция) = распределение OF:

Начинается, когда цена выходит за пределы зоны равновесия (аккумуляции).

Указывает на намерения "умных денег" двигаться к следующей цели ликвидности (от точки A к точке B).

Манипуляция часто оставляет в ценовом движении неэффективности.

Про неэффективности прочитать можно тут, а саму механику справедливой цены крайне важно понимать👇:

Distribution (Дистрибуция) = балансировка цены, возврат к справедливой стоимости:

Эта фаза следует за смещением цены, вызванной манипуляцией.

Дистрибуция возвращает цену в области неэффективной торговли (FVG), восстанавливая равновесие.

После достижения баланса цена готова к новой фазе.

Х (Консолиидация или Коррекция) = смена направления OF:

Процесс перехода от покупок к продажам (или наоборот) после достижения целевой зоны ликвидности.

Как итог работы лишь со временем, выходит вот такая полная картинка, и как обычно, ни один индикатор в анализе не пострадал, я использовал лишь время. Магия? 🪄

По сути, чтобы увеличить свой винрейт в торговле, следует отказаться от торговли в понедельник и, желательно, во вторник, таким образом, следуя теории, вы будете знать наверняка что будет происходить в среду и в четверг. "Наверняка", это я конечно громко сказал, но всё же, мы тут не про казино, а про прогнозирование и наша задача увеличивать свои шансы. 🎰

Почему следует отказаться от понедельника и вторника? Всё дело в кварталах. Квартал Х существует не просто так, c него может всё начаться, таким образом мы получим не стандартную модель AMDX , а XAMD , и вот как раз 2 квартал (вторник) выступит как подтверждение OF, а значит, 3 квартал торговать станет предсказуемее 🤔

⚙️ И ещё, при реализации алгоритма в процессе формирования цены соблюдается строгий систематический порядок:

Аккумуляция всегда переходит в манипуляцию. После A не может следовать D или X.

Манипуляция может переходить в любую другую фазу: A, D, X

Дистрибуция может переходить только в M или X. Коррекция не переходит в А.

может происходить при смене M на D или D на M.

Затея понятна? Пока хищники рычат,- охотник наблюдает. Стань охотником, ищи подсказку, здесь работает метод исключения. 🦅

Тяжело? Давайте попробую схематически это отобразить:

На этом моменте не лишним будет погрузиться в философию самой машины, алгоритма, вот здесь была статья, если ещё не👇:

📦 Итого, что мы имеем, каждая функция предшествует другой и следует за ней в соответствии с определенными правилами. Если ты сможешь определить текущую ценовую фазу и цель, к которой она направлена, то получишь возможность участвовать в рынке с высокой вероятностью движения в правильном направлении. Иными словами, это позволяет тебе действовать в соответствии с OF.

⌚️ Теперь непосредственно ко времени, к нашему самому главному оружию в анализе по QT. Да, по первости информация будет тяжеловата к усвоению, однако, для тех, кто живет по времени МСК это будет отличным бонусом, нам не нужно заниматься никакой перестройкой на летнее/зимнее время, с-стабильность, с недавних пор время лета и зимы - фиксировано, а значит следует запомнить время лишь один раз. И напишу я его именно для Москвы.

Временные циклы:

Для применения QT важно понимать, что время имеет фрактальную природу. Мы будем обозначать циклы следующим образом:

(Q) Дневной цикл состоит из четырёх 6-часовых циклов, каждый из которых соответствует торговым сессиям:

01:00 - 07:00 = Цикл Азиатской сессии

07:00 - 13:00 = Цикл Лондонской сессии

13:00 - 19:00 = Цикл Нью-Йоркской сессии

19:00 - 01:00 = Цикл вечерней сессии (PM)

Примечание:

Эти циклы в целом схожи с классическими торговыми сессиями, но имеют некоторые отличия. Например, Лондонская "киллзона" LOKZ (London Kill Zone — это термин, используемый трейдерами на рынке Forex для обозначения периода высокой волатильности и ликвидности во время Лондонской торговой сессии. "Kill Zone" (дословно "зона убийства") отражает время, когда на рынке происходят значительные ценовые движения, что создаёт как возможности для прибыли, так и риски для неподготовленных участников. LOKZ считается одной из ключевых торговых зон в течение дня из-за пересечения активности европейских и, частично, американских рынков), в рамках “квартальной теории” охватывает период **{Q2} с 07:00 до 13:00**, тогда как классическая LOKZ длится с 09:00 до 14:00, что связано с работой межбанковских систем CLS (Continuous Linked Settlement — это международная система расчетов по валютным операциям, созданная для минимизации рисков, связанных с межбанковскими транзакциями на рынке Forex. Она была запущена в 2002 году под управлением CLS Bank International, который базируется в Нью-Йорке и регулируется Федеральной резервной системой США)

Каждый дневной цикл делится на 4 подцикла по 90 минут. Рассмотрим их детально:

Цикл Азиатской сессии :

01:00 - 02:30

02:30 - 04:00

04:00 - 05:30

05:30 - 07:00

Цикл Лондонской сессии {Q2}:

07:00 - 08:30

08:30 - 10:00

10:00 - 11:30

11:30 - 13:00

Примечание: Обратите внимание, что и совпадают с ключевыми таймингами классической LOKZ

Цикл Нью-Йоркской сессии {Q3}:

13:00 - 14:30

14:30 - 16:00

16:00 - 17:30

17:30 - 19:00

Цикл вечерней (PM) сессии :

19:00 - 20:30

20:30 - 22:00

22:00 - 23:30

23:30 - 01:00

⏳ Таким образом, разделив день на графике на указанные циклы, мы получаем следующую картину (график BTC от 20.03.2025):

Мы видим, как один торговый день делится на 4 равных 6-часовых цикла, каждый из которых, в свою очередь, подразделяется на 4 цикла по 90 минут. Для наглядности циклы выделены разными цветами, и можно заметить, как цена выполняет определённые функции в рамках каждого цикла. Например, Азия находится в фазе X , выполняет роль А , а это М , выполняет функцию D, формируя структуру, напоминающую PO3 (Power of Three).

Функции

Мы можем использовать цикл как индикатор для прогнозирования движения рынка в последующих циклах. Если находится в А (аккумуляции), можно ожидать, что обеспечит заметное ценовое движение М (манипуляцию), и в таком случае мы пропускаем D (дистрибуция). Если же демонстрирует чрезмерное расширение X и визуально не в аккумуляции, вероятно, в будет формироваться А , а точку входа следует искать в M (Манипуляция).

и — наиболее подходящие циклы для поиска потенциальных входов в позиции. часто является самым простым циклом и предоставляет наибольшее количество возможностей, так как он никогда не выступает A (аккумуляцией). Функция зависит от предыдущего цикла, запомните обязательно:

- Если аккумулирует (A) — манипулирует (M).

- Если манипулирует (M) — дистрибуцирует (D).

Функции

Об уровнях открытия известно, что существует понятие New York Midnight Open (NYM) — уровень открытия дня по Нью-Йоркскому времени в 00:00 (07:00 по Мск). На рынке Forex он считается истинным уровнем открытия и используется как основной. Однако в “квартальной теории” этот уровень называется True Open (TO) или True Daily Open (TDO) и обычно совпадает с началом — 07:00.

Ещё одна важная составляющая теории, это так же следует заучить:

- В условиях бычьего рынка “умные деньги” накапливают позиции на покупку в диапазоне или ниже уровня открытия (TDO).

- В условиях медвежьего рынка “умные деньги” накапливают позиции на продажу в районе или выше уровня открытия (TDO).

Истинное открытие = . Это временно привязанные ценовые уровни, которые служат точкой отсчёта для начала цикла (или структуры PO3). Понимание концепции True Open позволяет ориентироваться в любой рыночной ситуации, независимо от наблюдаемого таймфрейма, благодаря чётко определённым временным точкам.

Истинное открытие цикла:

- (True Day Open) = Истинное открытие дня = 07:00.

- (True Session Open) = Истинное открытие сессии:

• Азия — 02:30 (по Мск)

• Лондон — 08:30 (по Мск)

• Нью-Йорк — 14:30 (по Мск)

• PM — 20:30 (по Мск)

Эту концепцию можно использовать как фильтр для выявления манипуляции (M) в структуре PO3. Для того чтобы манипуляция была значимой, она должна взаимодействовать с уровнем открытия. В идеале манипуляция после происходит в направлении, противоположном ожидаемому импульсу, согласно теории.

На примере графика выше мы ожидали нисходящее окончание дня. С точки зрения “квартальной теории”, “умные деньги” накапливают шортовые позиции в районе или выше уровня **TDO (07:00)**. Поскольку ** ** выступает зоной X, вход в шорт следовало искать во время манипуляции в ** ** выше уровня **TDO** и TSO. Далее цена поднимается выше **TDO**, манипулируя ликвидностью ** **, а затем взаимодействует с ликвидностью второго 90-минутного цикла Азии {Q2}, и мы могли определить ювелирный вход в сделку, зная, что алгоритм пойдёт закрывать ту самую ликвидность Азии, упрётся в FVG и даст медвежью реакцию.

Кстати говоря, при анализе не забывайте активно использовать и инструмент PD Array Matrix - механику расписывал здесь, крайне полезный инструмент и он входит в мою обязательную база анализа👇:

🏁Выводы:

“Квартальная теория (QT)” предлагает альтернативу классическому подходу к работе с сессиями. Она основана на разделении времени на циклы, в которых последовательно реализуются определённые функции доставки цены. В своей практике вы можете использовать как традиционные сессии с “киллзонами”, так и “квартальную теорию”, в зависимости от ваших предпочтений.

🎁 И в качестве бонуса, чтобы вы не занимались ручной разметкой графика, я предлагаю вам использовать коробку Ганна со следующими настройками:

Помни, трейдер, не в цене дело а во времени⌚️ Этим материалом я лишь ввёл вас в курс дел и основы теории QT, потому, я думаю, что в будущем я запишу серию видео уроков по квартальной теории и попытаюсь объяснить полностью механику работы, она имеет довольно много деталей, а знание того, что время фрактально, и умение делить его на несколько фаз - лишь верхушка айсберга, теория включает в себя многое, например отслеживание корреляций между активами и умение разбираться во фрактальных точках разворотов свингов (PSP) + определение дивергенций умных денег на разных активах, так же учитывая кварталы (SSMT). Квартальная теория это универсальный инструмент который отлично показывает себя на всех рынках, а для криптовалют, считаю, что всё только начинается, тк с каждый годом инструмент становится точнее из-за увеличивающейся ликвидности. Хорошего дня, до следующих встреч, надеюсь материал повысит ваши успехи в торговле 👋

BTC: начало роста, или откат перед новым, громким заявлением?Всем привет! Пришло время дать небольшой апдейт по ситуации с битком. Тем более, на фоне неопределённости Трампа в последний месяц с одной стороны, как негативного фактора, и достаточно мягкой риторики ФРС на последнем заседании как позитивного. Неопределённость в её чистейшем виде. Ну что, давайте разбираться!

Первый вариант - позитивный . Он для меня сейчас основной , и если цена в ближайшее время сохранит динамику, и больше мы не уйдём ниже отметки 85к - то буду опираться только на него. Можно вспомнить, что было в ноябре:

И такие же пары заходных волн сейчас, после крупного снижения, но на более мелком масштабе:

Ну и вообще, всё это снижение - это не "начало медвежьего рынка", как могли подумать многие, а простая, трендовая коррекция - более подробно я уже описывал это здесь:

Альтернатива с падением - есть , но её вероятность для меня сейчас довольно низкая. Однако всё возможно, и держать в уме её лишним не будет:

Резюмируя - ATH в этом цикле ещё будет перебит, основной мой вариант сейчас - что минимум ( 76600 ) уже не должен обновляться, но при соблюдении вышеупомянутых условий. Как всегда, вниз или вверх - не бывает, вопрос в вероятностях.

Что же касается Трампа, то его пошлины до сих пор держат сообщество в страхе. но вспомните вот что:

Во время летней коррекции обострённая ситуация на ближнем востоке также держала в страхе сообщество. Выходят новости - биток рекордно падает, затем случается восстановление - новая коррекция и новый минимум . Но в какой-то момент негативная новостная повестка сошла на ноль, а естественная склонность рынков к росту , учитывая глобальный восходящий тренд сделала своё дело.

Так что держите в голове тезис - на каждой коррекции людям кажется, что именно сейчас она станет глобальной, и это лишь начало снижения. А теперь взгляните на график индекса S&P в большей перспективе . И вспомните каждый фон, сопровождавший то или иное снижение. Какова вероятность, что именно текущее станет последним? Или нет, давайте так - какие предпосылки заставляют вас думать о начале медвежьего рынка? Какие аргументы?

Чтобы глобальные, восходящие тренды по битку и американским индексам закончились - нужна пиковая эйфория а также предпосылки посильнее, чем "временная неопределённость", учитывая растущий спрос на крипто-ETF, а также заинтересованность в этом росте самых крупных и влиятельных участников рынка.

Ну а с локальной ситуацией помогает разобраться график, ведь он закладывает в себя весь будущий позитив, или негатив, и это можно считывать. Ведь цена - невероятно чувствительная ко всем новым вводным материя. Ибо на рынках крутятся огромнейшие деньги, а они - учитывают риски. Не буквально, конечно - под деньгами я подразумеваю рыночных участников, начиная от простого ритейла и заканчивая крупнейшими фондами , обладающих закрытой и инсайдерской информацией.

Поддерживайте идею, если было полезно, ну и до встречи в следующей. Возможно, уже на All Time High.

VWAP: инструмент, который используют фонды — и вы можете тожеVWAP — инструмент, который используют фонды. Вы можете тоже.

Есть одна цена, на которую смотрят все фонды, банки и крупные игроки.

Эта цена — VWAP (Volume Weighted Average Price).

Пока большинство частных трейдеров игнорируют его или используют неправильно, крупные деньги ориентируются именно на VWAP, чтобы не двигать рынок против себя.

Сегодня разберём:

• Как работает VWAP.

• Почему его используют фонды.

• И как применять его в своей торговле.

Что такое VWAP и почему он отличается от обычных индикаторов

Проще говоря, VWAP показывает, по какой цене торгуют крупные деньги.

Это средневзвешенная цена за день, где учитывается не только цена, но и объём сделок.

В отличие от обычных скользящих средних (SMA, EMA), VWAP показывает не просто движение цены, а цену, по которой реально проходит основной объём.

Формула VWAP:

(Объём × Цена) / Общий Объём

VWAP реагирует на цену иначе, чем EMA 50. Он учитывает объём и показывает справедливую цену дня.

⸻

Как фонды используют VWAP

Фонды не могут купить или продать 10 миллионов за раз. Их задача — исполнить огромный объём, не вызвав всплеск цены.

Поэтому они следят за VWAP:

• Покупают ниже VWAP.

• Продают выше VWAP.

• Разбивают позиции, исполняя их вблизи VWAP, чтобы сохранять среднюю цену.

У многих банковских и HFT-алгоритмов VWAP встроен в логику исполнения.

Фонды используют VWAP как бенчмарк. Часто клиенты банков просят исполнять сделки «по VWAP за день».

⸻

Как использовать VWAP трейдеру и не попасть в ловушку

Что делает толпа? Видят касание VWAP → открывают сделку → ловят стоп.

Почему? Не учитывают контекст.

Правильный подход:

1. VWAP как поддержка/сопротивление в тренде.

• Цена выше VWAP → приоритет покупок.

• Цена ниже VWAP → приоритет продаж.

2. Mean reversion: после сильных импульсов рынок часто возвращается к VWAP.

3. Баланс крупных игроков всегда происходит в районе VWAP.

VWAP удерживает тренд в качестве динамической поддержки.

В рэнже часто наблюдается возврат к VWAP — цена ищет справедливое значение.

⸻

🟢 Кстати, эти сценарии я показываю каждый день в своих обзорах. Хотите видеть, как VWAP работает на золоте, евро и фунте в реальном времени? Ссылка в профиле.

⸻

С чем лучше комбинировать VWAP

VWAP отлично работает в связке с другими инструментами:

1. VWAP + уровни ликвидности

Если цена резко уходит за максимум/минимум, снимает стопы и возвращается под VWAP — часто это ловушка.

Цена снимает максимум прошлого дня и возвращается под VWAP. Классическая работа с ликвидностью.

⸻

2. VWAP + объём

Обращайте внимание на всплески объёма возле VWAP.

Это зона, где крупные игроки защищают свои позиции.

Перед сменой тренда видим повышенный объём и закрепление ниже VWAP.

⸻

Почему я использую VWAP каждый день

Все эти модели — не просто теория.

Я применяю VWAP ежедневно:

• На золоте.

• На евро.

• На фунте.

Это помогает видеть, где заходят крупные деньги и где большинство трейдеров попадает в ловушку.

📌 Если хотите видеть, как я применяю VWAP вживую — подписывайтесь на мои ежедневные разборы. Ссылка в профиле.

⸻

Вывод

VWAP — это не просто линия на графике. Это инструмент, по которому ориентируются банки и фонды.

Вы можете использовать его так же:

• Фильтровать тренды.

• Ловить развороты.

• Понимать справедливую цену дня.

А если хотите увидеть, как это работает в реальном времени — разборы каждый день в моём профиле.

VWAP помогает находить ключевые точки входа — будь то тренд, разворот или возврат к балансу.