#SOL Открыл лонг#SOL Открыл лонг

Пробую аккуратный лонг по солане, я думаю актив имеет хорошие шансы на возвращение в боковик 119$ - 135$.

Пока ситуация на рынке не изменилась, но локальный рост вполне возможен в ближайшее время. Наблюдается активность покупателя, что видно по торговым объемам. Жду продолжение роста и пробой уровня по 119$.

Цели: 123.09$ - 131.68$ - 143.40$

Cтоп: 103.33$

Трендовый анализ

#ADA. РЫНОК ВОССТАНОВИТСЯ ОЧЕНЬ СКОРО! ОБЗОР ОТ 10.04.2025BINANCE:ADAUSDT 4H

В ближайшее время ADA может быть интересной для покупки. График выглядит достаточно перспективно.

Можно рассматривать возможность для покупки на спот в диапазоне с текущих до 0.5289$ с целью 0.8244$.

Лично я тажке рискну залететь в лонг с текущих до 0.5738$ c целью 0.7305$ - 0.7748$.

DYOR.

разбор эфира глобально #ETH хоть цена и провалилась в коробку 2022 года, но настрой у эфира все равно бычий, я не думаю что Проторговка затянется как это было в прошлом цикле аж на 545 дней после чего мы увидели с Вами рост до 4000$, сейчас ситуация на рынке иначе.

Ожидаю рост эфира или же с текущих или же с низа глобальной поддержки от уровня 1150$ это движение исключать нельзя, поэтому если кто берет на спот то берите с расчетом того что могут спокойно скатать вниз так как цена уже находится в коробке.

На графике выделены верхние зоны ликвидности, которые тянут цену на себя так же приложил график открытых гэпов которые тянут цену так же на себя.

RSI глобально находится в зоне перепроданости, MACD указывает помехи, обьемы идут на повышение и это радует, ожидаю в скором будущем увидеть рост актива до зоны уровней 3739$-4130$, увидим ли выше ? Думаю что Однозначно да, но так как я строго работаю по техническому анализу графика то все что выше 4800$ предугадать невозможно, но могу сказать так, что по своему огромному опыту, рынок награждает терпеливых и именно сейчас тот момент когда стоит набраться терпения и рынок обязательно Вас наградит.

анализ бычий настрой#BTC глянул сейчас глобально технику, друзья, в принципе совсем не страшно, не вижу я продолжения коррекции, рынок напугал трейдеров жестко, хоть и страх находится на 39 пункте но по настроению трейдеров понимаю что находимся глобально ниже, масса боится даже приближаться к Лонгам и ждут продолжения коррекции активов.

По техническому анализу Проторговка вышла из глобального треугольника для снятия нижней ликвидности и сейчас направляется в ретест зоны дивера сопротивления, далее жду некий флэт с отработкой глобального треугольника в зону снятия верхней ликвидности 97500$.

MACD диаграмма глобально бычья, RSI находится в зоне комфорта, облако Ишимоку давит сопротивлением но вижу давление идет на спад поэтому в ожидании бычьего настроя + объемы идут на повышение.

Новости негативные по сути уже заложены в рынок, так же доминация находится в зоне разворота, тем самым увидим с Вами жирный рост по альте, настрой у меня бычий, думаю что совсем скоро настроение трейдеров сменится тоже на бычье.

#GRASS. ПОДЖАТИЕ К ТРЕНДОВОЙ, АХТУНГ. Обзор от 10.04.25BYBIT:GRASSUSDT 1D

Grass — это криптовалютный проект, работающий на блокчейне Solana, который позволяет пользователям монетизировать неиспользуемую пропускную способность интернета. Участники устанавливают специальное программное обеспечение или расширение для браузера, предоставляя свою пропускную способность для сбора общедоступных веб-данных, используемых в обучении моделей искусственного интеллекта (ИИ). В обмен на это пользователи получают вознаграждение в виде токенов GRASS.

Ожидаю увидеть боковое движение к трендовой, если накопление будет хорошим, есть шансы пробить и выйти в рост. Не забываем про смарт мув и вероятное снятие ликвидности на 0.9055, которое скорее всего будет в Июне.

EP

1,2233

1,1589

0,9055

TP

1,6196

1,8210

2,3520

Моё мнение может не совпадать с Вашим и не является торговой рекомендацией. Проводите собственный анализ и помните, что любые Ваши действия ложатся исключительно под Вашу ответственность. Соблюдайте риск менеджмент и не входите в сделку более чем на 2% от депозита.

Всем профита!

SOLUSDT. Анализ на отскок дохлой кошки.🎯 Анализ SOLUSDT

На дневном графике SOLUSDT сформировалась уверенная дивергенция сразу по нескольким индикаторам: RSI, MACD, Elder's Force Index — что подтверждает наличие ослабления медвежьего давления и потенциальный разворот.

📍 После последнего снижения , цена чётко отреагировала от уровня vPOC зоны повторного накопления декабря 2023- февраля 2024 года — это подтверждает наличие лимитных покупателей в области, которые начали поглощать продажу.

✅ Сейчас на младших таймфреймах чётко прослеживается восходящая структура. Добор логн объёма от уровня vPOC текущей недели — это зона примерно на уровне 106 долларов, которая также совпадает с четырёхчасовой зоной спроса.

📈 Цели по Fibonacci:

Первая цель — уровень 120.

Основная цель — 138,81, вблизи кластера vPOC уровня 2.618 по расширению Фибоначчи.

⚠️ Общая картина: мы наблюдаем потенциальный выход из накопления с хорошей зоной для удержания позиции, при условии сохранения восходящего импульса.

Контрольный уровень — 103.20, его пробой вниз может отменить текущий сценарий.

#ENA. ЕСЛИ ТАК БУДЕТ И ДАЛЬШЕ - ЗАЖИВЕМ. Обзор от 10.04.25BINANCE:ENAUSDT 6H

Ethena — это протокол синтетического доллара, разработанный на базе Ethereum, который предлагает крипто-нативное решение для создания стабильной цифровой валюты, не зависящей от традиционной банковской системы. Основным продуктом Ethena является USDe — синтетический доллар, обеспеченный криптоактивами и соответствующими короткими фьючерсными позициями

Локально смотрится лонгово, ожидаю пробитие локальной структуры. Далее может быть откат в районе 0.025$ к поддержке, если от нее получим реакцию то будем продолжать лонговый локальный тренд. Смотреть нужно по ситуации

EP

0.2775

0.2555

0,2051

TP

0,3216

0,3847

Моё мнение может не совпадать с Вашим и не является торговой рекомендацией. Проводите собственный анализ и помните, что любые Ваши действия ложатся исключительно под Вашу ответственность. Соблюдайте риск менеджмент и не входите в сделку более чем на 2% от депозита.

Всем профита!

#BTC. КАКИЕ ПЛАНЫ НА АПРЕЛЬ? Обзор от 4.04.25BINANCE:BTCUSDT 6H

С большей вероятностью цена будет снова пытаться пробить наклонную, в случае успеха цена пойдет на 90-93к.

В случае повторного отскока, как это происходит уже длительное время, вероятно наконец-то нам дадут хорошие скидки для пополнения спотовых потрфелей.

Однозначно, рынок ведет себя непредсказуемо и не поддается статистикам и новостям. Только бритва в обе стороны, но ключевое движение прогнозируется всё же к походу на 72-75к

Моё мнение может не совпадать с Вашим и не является торговой рекомендацией. Проводите собственный анализ и помните, что любые Ваши действия ложатся исключительно под Вашу ответственность. Соблюдайте риск менеджмент и не входите в сделку более чем на 2% от депозита.

Всем профита!

Ежедневный обзор по Биткоину и Эфириуму | 11 апреля - 13 апреляДрузья, в этом коротком обзоре я дам чёткое понимание текущей ситуации на рынке BTC и ETH и расскажу, какие паттерны я жду, чтобы уверенно зайти в покупки!

Биткоин (BTC):

Сейчас BTC находится в зоне ожидания, и лично я жду формирования конкретного паттерна, о котором подробно рассказал в новом видео. Этот паттерн подтвердит силу покупателей и откроет дорогу к новым вершинам. Как только он сформируется, буду заходить с прицелом на дальнейший рост биткоина. Все детали и ключевые уровни для покупки уже на канале!

Эфириум (ETH):

Эфир тоже стоит на пороге важного движения. Ситуация аналогичная биткоину – нужен один важный сигнал, который я детально разобрал в обзоре. Появление этого паттерна станет идеальной точкой входа в покупки с потенциалом отличного движения вверх.

📌 Что делать сейчас?

Внимательно следите за указанными в видео уровнями и будьте готовы оперативно реагировать на появление нужных нам паттернов.

Ожидания по рынку: текущий приоритет – лонг (покупки).

💬 Приглашаю вас в комментарии к торговой идее поделиться вашим мнением и результатами вашего анализа.

Желаю вам приятного просмотра и успешной торговли!

Отказ от ответственности:

Хочу напомнить, что стоимость виртуальных активов является переменной, её нельзя гарантировать, и она может значительно колебаться. Мне важно отметить, что никакое высказывание на этом канале не является финансовым советом. Всю ответственность за инвестиции своих денег несёте только вы.

❗️❗️❗️ Помните: торговля криптовалютой сопряжена с рисками, и к ней всегда следует подходить ответственно. Информация на данном ресурсе (канале) адресована неограниченному кругу лиц, носит исключительно информационно-аналитический характер и не должна рассматриваться как предложение или рекомендация к инвестированию, покупке, продаже какого-либо актива или совершению торговых операций с финансовыми инструментами.

Как торговать на медвежьем рынке – часть 1Легко недооценить влияние, которое медвежий рынок может оказать на ваши торговые решения. До того момента, пока направление тренда не изменится окончательно. Многие трейдеры торгуют с одинаковыми установками и ждут одних и тех же результатов, и из-за этого иногда оказываются на противоположной стороне тренда.

В первой части нашей серии статей мы рассмотрим пять ключевых шагов, которые помогут вам адаптировать свою торговлю. Мы разберем классическое определение медвежьего рынка и покажем, почему трейдерам нужен более практичный подход, сосредоточенный вокруг цены. А также способность ориентироваться в настроениях рынка.

Миф о 20%

Старое как мир определение медвежьего рынка – коррекция на 20% от максимумов – очень любят журналисты. Но оно не несет никакой ценности для трейдеров. Медленный и последовательный откат рынка на 20% – это совсем не то же самое, что быстрая, импульсивная распродажа по всем классам активов.

Настоящий медвежий рынок оценивается не столько процентами, сколько поведением рынка: импульсивными продажами, несостоявшимися отскоками, пробитыми уровнями поддержки и сменой общего настроения на рынке. Когда начинается паника и синхронно падают несколько индексов или даже секторов, именно тогда наступает время сосредоточиться.

5 способов адаптировать торговую стратегию

Шаг 1: заблаговременно прощупывайте почву

Первый шаг – это признать, что рынок изменился, и больше не существует возможности откупать на дне. Неудачные ралли очень просто выявить. Это когда продажи перекрывают натиск, а отскоки больше похожи на попытку трейдеров отыграться, нежели на здоровое восстановление рынка.

На что следует обратить внимание:

День закрывается ниже предыдущего уровня поддержки, которая не меняется на следующий день

Прорыв 200-дневной скользящей средней с продолжением движения.

Другие рискованные рынки тоже демонстрируют слабость (медь, высокодоходные кредиты или технологии).

Если вы раньше применяли наш подход, то знаете, что мы уделяем особое внимание структуре и подтверждению цены. В медвежьих фазах это особенно важно.

US500 (дневной свечной график)

Предыдущие результаты не являются гарантией прибыли в будущем

Шаг 2: сосредоточьтесь на рынках, где есть пространство для маневра

Когда паника нарастает, возникает соблазн влезть в самый волатильный рынок. Но зачастую это оказывается просто запоздалым входом, непосредственно перед кратковременным отскоком. Вместо этого сосредоточьтесь на том, где все еще существует реальный потенциал дальнейшего снижения.

Выявить такую возможность можно двумя способами:

1. Структурный анализ: ищите рынки со значительной дистанцией между текущей ценой и следующим серьезным уровнем поддержки. Нет гарантии, что рынок упадет так сильно, но отсутствие очевидной поддержки повышает вероятность дальнейшего непрерывного нисходящего движения.

2. Установки для пробоя сжатия: некоторые из лучших трендовых дней начинаются со сжатых диапазонов. Если рынок некоторое время сжимался, а затем пробил клин по направлению вниз, то, скорее всего, скоро будет свеча. Если этот прорыв подкреплен более общими медвежьими настроениями, то это качественная установка и руководство к действию.

AUD/USD, недельный свечной график

Предыдущие результаты не являются гарантией прибыли в будущем

Шаг 3: поменяйте отношение к откатам

С этой проблемой сталкиваются многие трейдеры. На бычьих рынках откаты кажутся возможностью для покупки. На медвежьих же рынках они скорее являются точками сброса и повторного открытия коротких позиций.

Один из простых приемов: следите за двуногими откатами к зонам сопротивления – особенно к предыдущим уровням поддержки, которые сейчас тестируются снизу. Часто это идеальные точки для оценки движения, которые помогают определить время входа, особенно в комбинации со свечами разворота (паттерн поглощения или очевидная потеря импульса).

Цель не в том, чтобы продавать при каждом отскоке, а в том, чтобы выявить откаты, которые являются частью более масштабного нисходящего тренда, и рассматривать их как исходные для новых настроек, а не как исключения.

Шаг 4: научитесь иначе использовать VWAP

Индикатор VWAP (средневзвешенная цена по объему) – один из самых недооцененных инструментов для торговли на медвежьем рынке. Вот на что здесь нужно обратить внимание.

Во время бычьих фаз цена часто пробивает VWAP снизу. При медвежьей фазе ситуация противоположная. Рынки часто торгуются ниже VWAP в ходе сессии, а внутридневные ралли обрываются непосредственно возле этого уровня. Наблюдайте за тем, как цена взаимодействует с VWAP в течение дня, и это послужит вам подсказкой, как оставаться на правильной стороне импульса.

Например, в день с нисходящим трендом, если цена отклоняется от VWAP в начале американской сессии и пробивает минимум предыдущего дня, часто именно в этот момент продавцы начинают наседать.

US500 (5-минутный свечной график)

Предыдущие результаты не являются гарантией прибыли в будущем

Шаг 5: сначала подтверждение – потом действие

Подтверждение как никогда важно на медвежьих рынках. Легко попасть в ловушку при попытке угадать самую высокую цену или продать слишком рано, не дожидаясь очевидного изменения направления.

Как определить подтверждение:

Четкий прорыв и закрытие ниже минимума предыдущего дня.

Паттерны свечи поглощения или пробоя Доджи на ключевом уровне.

Повторное неудачное тестирование пробитой зоны поддержки, которая теперь стала зоной сопротивления.

Не торопитесь. Позвольте рынку показать себя, а затем открывайте сделки. На медвежьих рынках часто лучше торговать с небольшим опозданием, получив больше подтверждений, нежели войти рано и попасть в ловушку шорт-сквиза.

Что будет во 2 части…

В следующей части нашей серии статей о медвежьем рынке мы освежим сегодняшние тезисы и на практике покажем, как разработать торговую стратегию специально для медвежьего рынка.

Вы узнаете, как комбинировать ключевые уровни, структуру VWAP и паттерны подтверждения, будь то свечи поглощения или пробои Доджи. Это позволит создавать быстрые установки с четкой логикой и минимальной погрешностью.

Вы также узнаете, как в качестве ориентира для входа и цели использовать такие инструменты, как минимум предыдущего дня, диапазон азиатской сессии и кластеры объема. Независимо от того, торгуете вы индексом S&P 500 в течение дня или следите за долгосрочным падением секторального ETF, эти основы для торговой стратегии помогут принимать правильные решения даже при пессимистических настроениях на рынке.

Отказ от ответственности: данные предназначены исключительно для информационных и образовательных целей. Предоставленная информация не является инвестиционной рекомендацией и не учитывает индивидуальные финансовые обстоятельства или цели какого-либо инвестора. Любые данные о прошлых показателях не могут быть гарантией результатов в будущем. Каналы в социальных сетях не предназначены для резидентов Великобритании.

71%–82.67% аккаунтов розничных инвесторов теряют деньги при торговле CFD c Capital.com Group. Убедитесь, что вы понимаете, как работают CFD, и готовы столкнуться с высоким риском потери денег.

Финал для EUR/USD? Последний импульс перед макроразворотом📉 FX_IDC:EURUSD — Финальная фаза роста в рамках коррекционной структуры

🌍 Глобальный взгляд (Weekly chart):

FOREXCOM:EURUSD находится в долгосрочной коррекционной структуре, развивающейся с 2008 года. Последовательность зигзагов и связующих волн указывает на модель W–X–Y, где текущий восходящий участок — часть волны (B) перед финальным снижением в волну (C).

🧭 Среднесрочная структура (3D chart):

С начала 2023 года развивается восходящая волна (B), внутри которой формируется волна C, развивающаяся как пятиволновой импульс.

⏱️ Локальная структура (6h chart):

С начала 2025 года наблюдается развитие импульсной структуры, и в настоящий момент OANDA:EURUSD с высокой долей вероятности завершил волну 3 и реализует волну 4.

⚠️ Волна 4 может принять одну из следующих форм:

FL — Flat

EFL — Expanding Flat

RFL — Running Flat

cT — Contracting Triangle

bT — Barrier Triangle

d3 — Double Three

После завершения текущей коррекции ожидаю финальный импульс вверх, завершающий текущий цикл роста.

🔁 Связь с долларом США:

Этот сценарий напрямую соотносится с ранее опубликованным мною прогнозом по индексу доллара CAPITALCOM:DXY TVC:DXY , который уже начал свою отработку:

🔗

📌 FX:EURUSD сохраняет потенциал для завершения пятой волны роста, за которой может последовать разворот и начало глобального снижения.

Сценарий подтверждается как технически, так и через зеркальное соотношение с динамикой DXY.

American Eagle Outfitters MonthlyТехника: Выход из нисходящего треугольника, поддержка $9.66 – $6.67. Индикаторы показывают перепроданность, но тренд остается медвежьим.

Фундамент: Потребительские расходы падают, Q1 2025 начался слабее прогноза. Несмотря на прибыльный праздничный сезон, продажи снизились. Компания сокращает затраты и снижает зависимость от китайского импорта.

❗ Ключевая поддержка: $9.66.

Если понравился пост, поставь ракету 🚀

Больше информации в телеграмм-канале по ссылке в шапке профиля

Вебинар 21/03 информация в канале

Ton готовимся затариваться!Глобально монета находится 5 субволне волны С падающей, что может подсказать о скором хорошем росте. А вот что творится сейчас и есть ли еще куда падать рассмотрим:

1) В ситуации что, прошла неправильная АВС коррекция и сейчас мы находимся в завершающем импульсе, в таком случае от текущих значений возможен дальнейший рост и обновление хаев на уровне 4.2. Завершению падения также нам говорит нахождение в зоне 50-61.8 по фибе от предыдущего 5 волнового роста и удержание нижней границе канала.

2) Сценарий, что падение еще продолжается и это только начало падающего импульса, то следующий уровень поддержки это зона 2.6-2.5, на это нам указывает тех анализ и вторая наклонная линия. В этом случае вход в лонг можно пробовать при пробитии наклонки этого падающего движения вверх. тейк 1 можно ставить в зоне 3.5-3.6 когда упремся в вехнюю наклонку.

3)При пробитии уровня 2.5 можем укататься в зону 1.85-1.75 где находятся скопление ликвидности и точка разворота по Фибе.

Рынок это зона вероятностей и предсказать рынок на 100% мы не можем, поэтому здесь нет торговых стратегий, а только мои мысли и опыт.

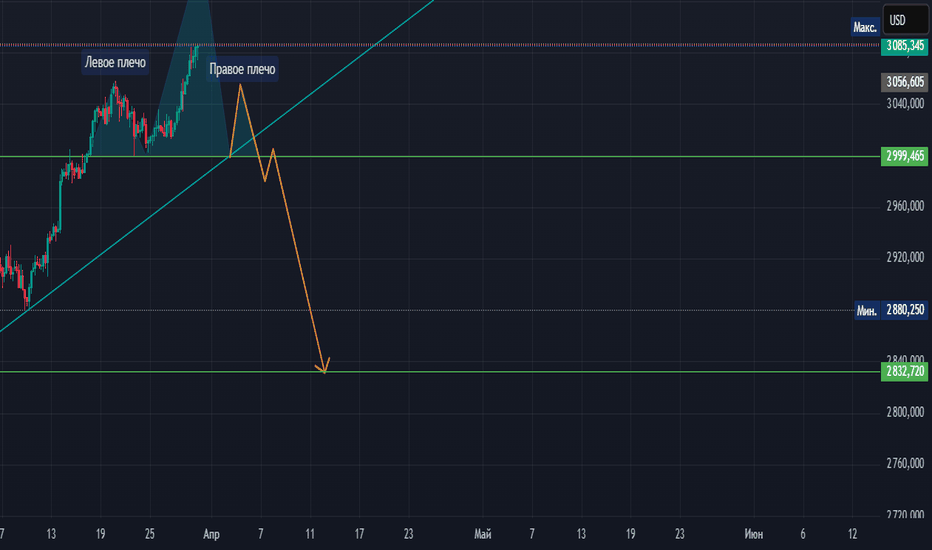

Хau Long H4Пятница закрылась ровно на хае. Такое случается считанные разы за год.

Обратимся к истории, пятница, 1 декабря 2023 года. Цена остановилась у глобального хая 2072, в понедельник на тонком рынке почти без участников (только тихоокеанская сессия) за считанные минуты произошла манипуляция (пробой) на 76$ вверх.

Обратимся к опционам на фючерсы понедельник 31.03.2025. Крупный игрок(и) оплатил 497 контрактов на Call 3195, для одгого дня это слишком много, такой объём может на неделе торговаться, но это именно на понедельник. Не исключаю что импульс на открытии недели так же за несколько минут дойдёт до 3195 по фьючерсам, что резиново равно 3150-3156 спот. Образуется та же масая историческая модель ГиП которая отработала в 2023году, в данном случае на коррекцию к 2833.

S&P 500: Весна — Настало время перемен?Начнем с того, что уже полтора года наблюдается восходящее движение, которое мы сейчас тестируется на 2-х ключевых уровнях:

Несмотря на политическую и фискальную волатильность, у нас сформировался выход из восходящего канала(то что белыми границами): сильная свеча на продажу в четверг, которая пробилась в границу более «выразительного» восходящего тренда к концу недели. Итог - произошёл отскок.

Однако на этой неделе, особенно к её завершению, может сформироваться аналогичный уровень, который полгода назад вызвал интересную коррекцию. Речь идет об ожидании безработицы на уровне 4% – на фоне более слабых данных по пособиям и сохранения высокой процентной ставки...

...Мы можем столкнуться с той же динамикой, что наблюдалась в августе — история имеет тенденцию повторяться.

«Трампоконсолидация»

Взглянем подробнее на «трампоконсолидацию», которая бездвижно сохраняется уже 4 месяца.

Цена, не сказать, что движется в узком диапазоне, но такое оно и есть, и что интересно: структура «умных денег» несколько раз ломается, причем подряд (CHOCH-CHOCH-CHOCH), но дальнейших подтверждений в виде пробоя ключевых уровней (BMS) или сдвига структуры (SMS) не происходит.

В результате рынок остаётся без чёткого направления, а краткосрочные импульсы не приводят к формированию полноценного тренда. Отсутствие явных сигналов (BMS, SMS) затрудняет прогнозирование, и участники рынка вынуждены ловить свои стопы...

Кроме того, после прихода Трампа (если брать максимум ноября как ориентир) наблюдалось увеличение волатильности в сторону медведей , то есть продавцы были чуточку сильнее.

Паттерны

Если говорить про паттерны, то классическая формация «голова и плечи» не исполнилась((

Вместо этого текущая консолидация формирует «квадрат», где можно выделить уже и две вершины, а возможно, появление и третьей.

А если получится так, что цена будет четыре раза касаться верхних уровней, это может указывать на многократное тестирование сопротивления, что нельзя расценивать как ослабление бычьего тренда.

Объемы!

Со стороны продавцов наблюдается сильная аккумуляция. Если эта сила пойдет ниже, произойдёт резкий разворот – индекс может опуститься до 5200.

Несмотря на то, что последняя свеча показала высокий, правильный объём на покупку, в течение последнего года мы чаще ассоциировали рынок с "объемными" медвежьими свечами, а агрессивных на покупку не было (до сегодня).

При этом, текущий уровень был достигнут за одну неделю (полторы), что дополнительно подтверждает возможность дальнейшего снижения - продавцов сейчас много…

Скользящие Средние

Если смотреть на скользящие средние, то видно, что более длинный период (например, 100-периодная линия) оказывает значительное влияние: черная линия, которая трижды выступала в роли поддержки, была пробита и закрылась около своего значения.

При этом ранее волатильность коррекции составляла около 7%, а сейчас мы наблюдаем топтание в районе 4–5% – значит, мы прошли только половину пути...

ВАЖНО:

В течение всего времени рынок быстро отыгрывал коррекции (продавцы быстрее покупателей), так что возникает вопрос: повторим ли мы историю? Можно утверждать, что одним из признаков пузыря является сильное отклонение скользящих средних, но об этом мы поговорим в конце и докажем немного по-другому, через другое визуальное восприятие.

Индикаторы

Еще чуть анализа (можно было еще 1001 индикатор налепить — пади гадай что):

- Локальной «переклёпанности» структуры нет: рынок не сломал свою текущую конфигурацию и остаётся в умеренной коррекции-аккумуляции.

- Интересно, что trailing ATR начинает сигнализировать о смене тренда – хотя в прошлый раз, когда была формация «голова и плечи», сигнал был ложный.

- Кроме того, MACD и Chaikin указывают на ослабление бычьего импульса: гистограмма MACD снижается, а Chaikin демонстрирует уменьшение притока капитала. Например, тот рост, который наблюдался после образования «головы и плечи», сейчас практически сошел на нет.

На более длительном таймфрейме также наблюдаются интересные дивергенции – MACD и Chaikin демонстрируют расплывчатое движение, что указывает на неопределённость силы текущего тренда.

Если обратить внимание на недельный график и рассмотреть последнюю свечу, то, если эта свеча «съедается» (поглощается) последующими барами, это станет сильным сигналом для формирования нисходящего тренда. Продавцам – по одному место надают, то, что упустили в августе).

Фибоначчи и Баффетт

Если взглянуть на сетку Фибоначчи, то при прорыве текущей «трампо-аккумуляции» (прямоугольной зоны консолидации) индекс потенциально может устремиться к отметке 6500, соответствующей уровню 1.618 (Golden Ratio Extension). Исторические данные показывают, что, как раз, при достижении подобных значений в прошлом уже возникала коррекция с ощутимой волатильностью.

При этом, на более высоких таймфреймах индикаторы (MACD, Chaikin и т.д.) пока не дают чёткого сигнала о завершении тренда или формирования «схлопывающей» дивергенции, что позволяет рынку сохранять бычий настрой. Коррекция может и не начаться в ближайшее время…

Если же обратиться к индикатору Баффетта, он продолжает бить рекорды на протяжении длительного времени, при этом сам инвестор постепенно увеличивает долю кэша.

Проблема в том, что никто не знает точный момент, когда крупные игроки решат выйти с рынка. Однако очевидно, что «вечное» удержание позиций в их планы вряд ли входит – рано или поздно начнётся фиксация прибыли, которая может запустить волну коррекции.

___________________________

Кластеризация — Заключение

Не прошу сейчас вдаваться в тонкости — эта тема станет основой отдельного поста.

Постараемся к следующей неделе представить код на Pine Script или разработать функционал через Telegram-бота, который позволит автоматически анализировать исторические цены путём кластеризации значений различных технических индикаторов.

Код позволит определить, с какой технической особенностью менялась цена и какие «кластеры» при этом формировались – по скользящим средним и другим показателям.

Грубо говоря, создаются некие паттерны, аналогичные формациям-фигурам, только на основе исторических данных и их распределения (кластеризации).

Если вкратце, взгляните на графики (охватывающие период с 2003 по 2008 год до кризиса и текущую ситуацию – они похожи, длина схожа!). После прорыва уровня (по аналогии с золотым сечением - там это уровень 1-ого максимума) цена меняет свою «психологию»: появляются новые кластеры, так как скользящие средние начинают вести себя иначе.

Как уже отмечалось, когда котировки резко растут, между скользящими средними и ценой возникает заметный разрыв, что можно рассматривать как сигнал формирования ценового пузыря.

Можно сказать, что данный анализ носит в первую очередь визуальный характер, и его необходимо проверять, исследуя и тестируя выявленные собой закономерности. Но, согласитесь, если меняется класс ценового движения, меняется и его философия – а это уже тема для размышлений.

Спасибо!

Золото: от суперцикла до ближайшей цели. Что дальше?📈 Золото на исторических максимумах, и один из главных вопросов сейчас — где вершина? Я собрал полную картину: от глобального суперцикла до часового таймфрейма, и добавил фундаментальные аргументы в пользу того, что рост только начинается.

1. Грандсуперцикл и Суперцикл

Для анализа я использую график Gold Futures COMEX:GC1! с 1975 года — он наиболее точно отражает долгосрочные объёмы. По моей волновой интерпретации до 2000-х завершились волны ① и ② грандсуперцикла. С 2000 года стартовала ③ волна суперцикла.

В августе 2011 года была поставлена волна I,

В декабре 2015 — завершилась волна II.

Этот период характеризуется фазами накопления и реаккумуляции. С 2016 года началась экспансия — формируется волна III суперцикла, и в её составе — лишь первая циклическая волна. Это даёт основания полагать, что золото обречено на рост как минимум в среднесрочной перспективе.

📌 Предельные цели не определены, но сценарий движения OANDA:XAUUSD CAPITALCOM:GOLD TVC:GOLD AMEX:GLD в зону $8,000–12,000, технически обоснован.

2. Волна цикла: с 2016 года

Если отчитывать цикл от 2016 года, перед нами развивается классическая импульсная структура 1–2–3–4–5. Причём волна 5 демонстрирует растяжение, что характерно именно для товарных рынков.

🔎 Роберт Пректер отмечал, что в классических фондовых рынках наиболее часто растягивается волна 3 — она движима жадностью и уверенностью в тренде. Но в товарных рынках — таких как золото — чаще всего растягивается волна 5. Это связано с тем, что трейдеры и инвесторы долго сомневаются, и входят в рынок в панике, в условиях дефицита, кризиса или инфляционного давления.

📌 Мотивация здесь — страх, защита капитала, бегство от рисков. Именно поэтому золото часто даёт вертикальные движения именно в пятой волне — в конце фазы тренда.

3. «Чашка с ручкой»: паттерн силы

На недельном графике чётко просматривается фигура “Cup and Handle”, которая формировалась более 10 лет (2011–2023). Пробой «горлышка» уже произошёл, что дает нам классическую цель в районе $3500–3600.

4. Импульс 2022–2025: растяжение продолжается

Текущий импульс стартовал в 2022 году и представляет собой уже 3 года устойчивого роста. Минимальные цели — те же $3500–3600. Однако растяжение в подволнах и неравномерное распределение объёма указывает на то, что цель может быть смещена значительно выше.

В ближайшие 1–2 месяца я ожидаю локальную коррекцию в рамках волны (iv), вероятно в форме плоской коррекции (Fl, eFl, rFL, cT, bT, d3). После чего золото может установить новый исторический максимум в зоне 3400–3600 — потенциальная 3 волна. Далее, вероятно, последует фаза распределения с формированием широкого боковика.

5. Потенциал роста: пятёрка на H1 ещё не завершена

На часовом графике золото отбилось от ключевого уровня 0.618 Fibonacci, протестировало поддержку и перешло в боковое движение. Это может быть построение подволны (iv) перед финальным рывком в рамках волны (v).

Ключевые зоны:

🔽 Поддержка — $2920–2950

🔼 Сопротивление — $3250–3300

📌 Прорыв сопротивления с объёмом может запустить мощный импульс к $3400+.

Фундаментальные и макроэкономические драйверы роста

🔸 Снижение реальных ставок в США

Доходности 10-летних трежерис находятся вблизи 4.3%, при этом инфляция (CPI) остаётся выше 3.2%. Это означает реальную отрицательную ставку, что исторически всегда вело к росту золота.

🔸 Покупки центральных банков

2023 стал вторым рекордным годом подряд по покупке золота центробанками. Китай, Индия, Турция, Сингапур активно наращивают резервы. Это стратегический сдвиг в сторону дедолларизации, особенно на фоне конфликтов и санкционной политики.

🔸 Угроза фиатной системе

Финансовые рынки чувствуют давление — от коммерческого долга США до нестабильности региональных банков. На этом фоне золото вновь становится инструментом сохранения капитала, особенно для институционалов.

🔸 Ситуация с физической поставкой

Наблюдается напряжение на рынке физического золота. Ряд стран и крупных контрагентов требуют реальных поставок с британских хранилищ (LBMA), а не расчётов в виде ETF или деривативов. Это усиливает давление на лондонские запасы, что может стать триггером для резкого скачка котировок.

🔸 Долговая нагрузка США

Процент по обслуживанию долга США в 2024 году превысит $1 трлн. Это исторический максимум, который угрожает устойчивости бюджета и подрывает доверие к доллару как глобальной резервной валюте.

Куда может дойти золото?

Перед нами редкий случай, когда все компоненты выстраиваются в одну сторону: техника, волновой анализ, паттерны и фундаментальные факторы. Золото входит в фазу структурного спроса, при этом предложение остаётся ограниченным.

📌 Моя оценка: $3400–3600 — это только этап. Далее — консолидация, а в течение следующего цикла — движение в зону $5000 и выше.