Direxion Daily TSLA Bull 2X Shares (TSLL) – Потенциал отскокаФундаментальный обзор:

TSLL, являющийся 2X-ETF на акции Tesla, отражает волатильность базового актива. Недавнее снижение связано с падением Tesla и общим давлением на рынок.

Технический анализ (1D):

Поддержка: 11.68 (ключевой уровень), 4.94

Сопротивление: 19.88, 41.50

Цена отскочила от долгосрочной трендовой линии, указывая на возможный локальный рост. Ожидается движение к 19.88, но дальнейший рост зависит от динамики Tesla.

Сценарий: Закрепление выше 13.45 усилит потенциал роста к 19.88.

Альтернатива: Пробой 11.68 вниз откроет путь к 4.94.

Если понравился пост, поставь ракету 🚀

Больше информации в телеграмм-канале по ссылке в шапке профиля 🤝

Tesla

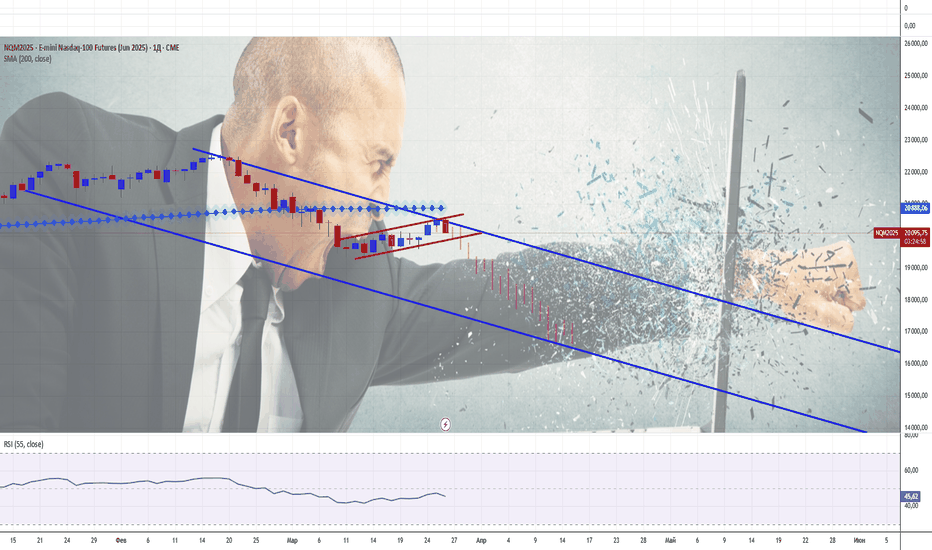

Понимание "Мести" в торговле. И причем тут рынок акций СШАНачнём с того, что торговля из мести является деструктивной моделью поведения в торговле, когда люди принимают импульсивные и эмоциональные решения в попытке возместить предыдущие потери. Эта практика не ограничивается начинающими трейдерами; даже опытные трейдеры могут стать ее жертвами. Основные эмоции, движущие торговлей из мести, включают гнев, разочарование, жадность, страх и стыд, которые затуманивают суждение и приводят к принятию нерациональных решений.

Причины торговли из мести

Эмоциональная реакция: трейдеры часто эмоционально реагируют на значительные потери, чувствуя себя обязанными немедленно возместить свои потери без адекватного анализа или стратегии.

Отсутствие дисциплины: отклонение от установленных торговых планов и принципов управления рисками является обычным явлением в торговле из мести.

Психологические триггеры: чувства несправедливости, гнева или желания отомстить рынку могут спровоцировать торговлю из мести.

Последствия торговли из мести

Финансовые потери: торговля из мести часто приводит к большим потерям из-за более рискованных сделок и неудачного выбора времени.

Эмоциональное выгорание: стресс и разочарование от повторяющихся потерь могут привести к эмоциональному истощению и снижению эффективности торговли.

Влияние на карьеру: постоянная торговля из мести может подорвать уверенность и привести к тому, что трейдер начнет сомневаться в своих способностях.

Примеры торговли из мести из реальной жизни

Увеличение размера позиции: трейдер терпит значительные убытки и решает удвоить или утроить размер позиции в следующей сделке, надеясь быстро вернуть свои потери. Это действие игнорирует принципы управления рисками и часто приводит к еще большим потерям.

Игнорирование стоп-лосс ордеров: после убытка трейдер может удерживать убыточную позицию дольше, чем планировалось, надеясь, что она развернется. Такое поведение игнорирует установленные стоп-лосс ордера и может привести к дальнейшему финансовому ущербу.

Погоня за сделками: трейдер чувствует себя вынужденным входить в сделки без надлежащего анализа, движимый желанием быстро отыграть убытки. Такое импульсивное поведение может привести к серии неудачных торговых решений.

Сценарий разворота рынка: трейдер терпит убытки из-за внезапного разворота рынка. Пытаясь восстановиться, он входит в сделку в противоположном направлении без тщательного анализа, что может усугубить его убытки.

Хотите больше примеров? Посмотрите недавние события ниже 👇👇

Как избежать торговли из мести

Чтобы избежать торговли из мести, трейдеры должны сосредоточиться на поддержании дисциплины и соблюдении своих торговых стратегий. Это включает в себя:

Делайте перерывы: после убытка, уделяйте время переоценке рынка и успокаивайте эмоции, чтобы предотвратить импульсивные решения.

Соблюдение планов: следование установленным торговым планам и принципам управления рисками имеет решающее значение.

Эмоциональная осведомленность: распознавание эмоциональных триггеров и принятие мер по их управлению может помочь предотвратить торговлю из мести.

В заключение следует сказать, что торговля из мести — это ВРЕДНАЯ И ОПАСНАЯ практика, которая может привести к значительным финансовым и эмоциональным последствиям. Понимание ее причин и распознавание ее признаков являются важнейшими шагами для избежания такого поведения и поддержания успешной торговой карьеры.

--

С наилучшими пожеланиями,

Ваша любимая Команда @PandorraResearch 😎

TSLA пора разогнаться Акции Тесла потеряли порядка 50% с начала года . Бумаги торгуются около линии трендовой поддержки , индикатор показывает перепроданность .

К тому-же потенциальным сильным сигналом к развороту является разворотная свеча

В дальнейшем вероятна бычья пятиволновая формация

Не является инвестиционной рекомендацией

Индекс S&P500 переходит в режим «DRILL BABY DRILL»Агрессивное использование тарифов администрацией Трампа — мы в Команде @PandorraResearch Team назвали это «Тарифной Базуой» из-за их широкого одностороннего применения — оказало значительное понижательное давление на индекс S&P 500 по нескольким каналам.

К ним относятся прямое воздействие на корпоративную прибыльность, повышенные риски торговой войны, возросшая экономическая неопределенность и ухудшение настроений на рынке.

Прямое влияние на корпоративные доходы

Тарифы повышают издержки для американских компаний, зависящих от импортных ресурсов, заставляя их либо поглощать сниженную маржу прибыли, либо перекладывать издержки на потребителей. Например, промежуточные товары, такие как сталь и алюминий — ключевые ресурсы для производства — сталкиваются с высокими тарифами, выжимая отрасли от автопроизводителей до строительства. Goldman Sachs оценивает, что каждое повышение тарифов США на 5 процентных пунктов снижает прибыль на акцию (EPS) индекса S&P 500 на 1–2%. Тарифы 2025 года, нацеленные на Канаду, Мексику и Китай, могут снизить прогнозы EPS на 2–3%, напрямую подрывая оценки акций6. Кроме того, ответные тарифы со стороны торговых партнеров (например, пошлины ЕС на бурбон и мотоциклы) усугубляют потери за счет сокращения экспортных рынков.

Эскалация торговли и ответные меры

Угроза ЕС применить свой Антипринудительный инструмент — ответный инструмент, призванный противостоять торговой дискриминации — может спровоцировать цикл ответных мер. Например, Канада и Мексика поставляют более 60% импорта стали и алюминия в США, а тарифы на эти товары нарушают цепочки поставок в Северной Америке. Риски ответных мер особенно высоки для компаний S&P 500 с глобальным присутствием: 28% доходов S&P 500 поступают с международных рынков, а затяжные торговые войны могут снизить продажи за рубежом.

Экономическая неопределенность и волатильность рынка

Макроэкономический Индекс неопределенности экономической политики США (ссылка на сайт ФРС добавлена для обучающих целей) подскочил до 740 пунктов в начале марта 2025 года, приблизившись к уровням, которые в последний раз наблюдались во время пандемии 2020 года. Исторически такие скачки коррелируют с сокращением на 3% форвардного коэффициента цены к прибыли S&P 500, поскольку инвесторы требуют более высоких премий за риск. Непоследовательное введение тарифов Трампом — отсрочка мексиканских тарифов после переговоров, но ускорение других — усугубило нестабильность. Рынки отреагировали резко: S&P 500 упал на 3,1% за одну неделю после объявления тарифов, сведя на нет все достижения после выборов.

Страхи рецессии и отраслевое давление

Тарифы усилили опасения по поводу рецессии в США. Повышая потребительские цены и нарушая цепочки поставок, они рискуют замедлить экономический рост — страх, отраженный в 5%-ном снижении оценок справедливой стоимости S&P 500 при текущей тарифной политике. Такие отрасли, как технологии (зависимые от китайских компонентов) и сельское хозяйство (на которые нацелены ответные тарифы), сталкиваются с острым давлением. Например, китайские тарифы на соевые бобы и свинину непропорционально сильно ударили по сельской экономике, косвенно снижая более широкие рыночные настроения.

Исследования долгосрочных структурных рисков

Исследования долгосрочных структурных рисков показывают, что тарифы не достигают своих заявленных целей. Исследование MIT показало, что тарифы на сталь Трампа 2018 года не возродили занятость в сталелитейной промышленности США, но привели к потере рабочих мест в секторах переработки. Аналогичным образом тарифы 2025 года рискуют ускорить экономическое разъединение, поскольку компании диверсифицируют цепочки поставок, отдаляясь от США, чтобы избежать тарифных рисков.

Этот структурный сдвиг может навсегда снизить конкурентоспособность транснациональных корпораций S&P 500 .

Заключение

Подводя итог, можно сказать, что тарифная стратегия Трампа дестабилизировала фондовые рынки, подорвав корпоративные прибыли, спровоцировав ответные меры и усилив макроэкономическую неопределенность.

В целом мы в Исследовательской Команде @PandorraResearch по-прежнему с пессимизмом и по-медвежьи прогнозируем дальнейшие перспективы индекса S&P 500 с возможными каскадными последствиями.

Недавнее падение индекса S&P 500 отражает понимание инвесторами того, что тарифы действуют как налог на рост, имеющий каскадные последствия как для американской внутренней промышленности, так и для динамики мировой торговли.

--

С наилучшими «Drill Baby, Drill» пожеланиями,

Команда @PandorraResearch 😎

Акции Tesla стали «интересными» в преддверии Отчёта о прибылиTesla готовится опубликовать отчет о доходах за четвертый квартал 29 января 2025 года, и аналитики внимательно следят за акциями по мере приближения этого ключевого события.

Вот несколько важных моментов относительно текущей ситуации с акциями Tesla и того, чего ожидать:

Текущая динамика акций

Акции Tesla выросли на 10% в 2025 году, но недавно упали более чем на 5%, торгуясь на предварительной отметке понедельника ниже 400 долларов, примерно 395 долларов.

Оценка акций считается высокой, и некоторые аналитики заявляют, что она «ценена за совершенство», что указывает на то, что любой промах по прибыли может привести к значительному откату.

Ожидания относительно прибыли

Аналитики прогнозируют прибыль на акцию (EPS) в размере 72 центов и выручку в размере 27,23 млрд долларов за четвертый квартал.

Ожидается, что валовая прибыль немного увеличится до 18,85%.

Ключевые факторы, влияющие на оценку акций

👉 Эффективность поставок. Поставки Tesla в 2024 году оказались немного ниже ожиданий: было поставлено 1,79 млн единиц по сравнению с 1,81 млн в 2023 году. Инвесторы будут остро заинтересованы в прогнозах на 2025 год, особенно с учетом растущей конкуренции со стороны китайских производителей, таких как BYD и NIO.

👉 Запуск новых автомобилей/ Ожидаемый запуск меньшего внедорожника, называемого Model Q, ожидается в конце этого года, что может повлиять на траекторию роста Tesla.

👉 Технологические разработки. Прогресс в программном обеспечении для автономного вождения и генерации энергии также будет в центре внимания во время отчета о доходах.

👉 Компания намерена запустить свое программное обеспечение для полного автономного вождения 3-го уровня в определенных штатах США и расширить свой бизнес по хранению энергии.

Факторы, влияющие на инвестиционную привлекательность компании

Довольно высоко задрав свой нос на президентских выборах в США в 2024 году и обновлении Tesla своего всеисторического максимума месяцем ранее, генеральный директор Tesla Илон Маск, всё активнее (и гораздо менее прикрыто) участвует в политической дискуссии и повестке (антисемитские твиты, выступление на митинге крайне правой партии в Германии, троллинг немцев и Великобритании и др.), что уже вызывает раздражение и потенциально может оказать влияние на глобальные возможности ведения бизнеса Tesla.

Мнение аналитиков

Мнения аналитиков разделились: в то время как некоторые сохраняют осторожную позицию из-за потенциального дефицита поставок и рыночной конкуренции, другие считают Tesla надежной инвестицией «купи и держи» в долгосрочной перспективе.

Средний ценовой ориентир среди аналитиков составляет около $345,11, что предполагает потенциальное снижение с текущих уровней.

Техническое настроение

Технический график указывает на эпический прорыв восходящего канала в результате влияния более затратоэффективной модели Китая DeepSeek AI.

В преддверии объявления прибыли Tesla наша «супер-пупер» команда аналитиков настроена по-медвежьи, считая целевой цену в $300 за акцию Tesla, что соответствует основной текущей поддержке 125-дневной простой скользящей средней.

Заключение

По мере приближения отчета о прибылях и убытках Tesla инвесторам следует сохранять бдительность в отношении цифр поставок и прогнозов на предстоящий год. Высокая оценка акций в сочетании с конкурентным давлением делает их подверженными волатильности на основе предстоящих финансовых результатов.

Может ли ИИ Tesla управлять будущим?Tesla, Inc. занимает лидирующие позиции не только в сфере электромобилей, но и в области искусственного интеллекта (ИИ), разрабатывая амбициозные проекты по автономному вождению и роботакси. Видение компании выходит за рамки обычного транспорта — Tesla стремится революционизировать способы передвижения, образ жизни и использование энергии. Аналитик Morgan Stanley Адам Джонас прогнозирует, что к 2040 году Tesla может создать парк из 7,5 миллионов роботакси, что потенциально приведет к беспрецедентному росту акций компании.

Согласно опросам, около 55% американцев выразили готовность воспользоваться услугами роботакси Tesla, причем среди молодых людей этот показатель еще выше. Это говорит о культурном сдвиге в сторону принятия и, возможно, даже предпочтения автономных решений по сравнению с традиционными услугами с человеческим водителем. Однако этот путь полн серьезных вызовов: технологическая проверка, нормативное соответствие и необходимость убедить скептиков в безопасности. Tesla обладает огромным потенциалом преобразовать городскую мобильность, снизить заторы и сократить выбросы, но его реализация зависит от преодоления этих препятствий.

Акции Tesla уже отреагировали на технологические перспективы ростом, обусловленным высокими продажами электромобилей и оптимистичными прогнозами аналитиков. Интеграция ИИ в автономные автомобили и энергетические решения открывает перспективу будущего, где умные города станут нормой. История успеха Tesla заставляет нас задуматься: сможет ли технология не только управлять автомобилями, но и изменить нашу экономическую, экологическую и социальную реальность? Стоя на пороге революции ИИ, стоит задать себе вопрос: готовы ли мы к автономному будущему, которое предвидит Tesla?

Акции Тесла. Финансовые результаты III квартала и немного магииАкции Tesla накануне подскочили благодаря прибыли, превзойдя прогноз Илона Маска, пока что еще остающегося самым богатым жителем на планете Земля, о «росте рынка транспортных средств» не менее чем на 20% в следующем году.

В среду 23 октября 2024 года после закрытия торгов компания сообщила о доходах за третий квартал, которые превзошли оценки аналитиков, хотя выручка оказалась немного ниже ожиданий. Акции подскочили примерно на 17% на утренних торгах в четверг и прибавили порядка 22 процентов по итогам дня, что стало лучшим однодневным приростом за последние более чем 10 лет.

Вот что сообщила компания в сравнении с ожиданиями Уолл-стрит

📌 Прибыль на акцию: 72 цента, скорректированная против ожидаемых 58 центов

📌 Доход: 25,18 млрд долларов США против ожидаемых 25,37 млрд долларов США

📌 Выручка выросла на 8% за квартал с $23,35 млрд годом ранее.

📌 Чистая прибыль выросла примерно до $2,17 млрд, или 62 центов на акцию, с $1,85 млрд, или 53 центов на акцию, годом ранее.

Генеральный директор Илон Маск заявил на пресс-конференции, посвященной финансовым результатам, что, по его «лучшей догадке», «рост транспортных средств» в следующем году составит 20–30% за счет «дешевых транспортных средств» и «появления беспилотных автомобилей». Аналитики, опрошенные FactSet, ожидали общего увеличения поставок в следующем году примерно на 15% до 2,04 млн.

Рост Cybertruck

В презентации для акционеров Tesla заявила, что Cybertruck стал третьим по популярности полностью электрическим автомобилем в США после Model 3 и Model Y. Tesla не детализирует продажи по моделям.

Хотя поставки выросли на 6% по сравнению с прошлым годом, они не оправдали ожиданий аналитиков и последовали за двумя кварталами подряд годового спада.

В фундаментальном плане обращает на себя внимание фактически стагнирующая 4-ый год подряд денежная подушка в виде суммы той наличности и ее эквивалентов которыми располагает Компания Маска, что особенно актуально в периоды высоких процентных ставок, как сейчас.

«Несмотря на сохраняющиеся макроэкономические условия, мы ожидаем небольшого роста поставок автомобилей в 2024 году», — заявила компания в своем отчете о доходах в среду. Компания также подтвердила свою цель «запустить» более доступные модели в первой половине 2025 года.

Tesla сталкивается с растущим конкурентным давлением, особенно в Китае, со стороны таких компаний, как BYD и Geely, а также нового поколения автопроизводителей, включая Li Auto и Nio.

В США традиционные автопроизводители Ford (F) и Дженерал Моторс (GM) начинают продавать больше электромобилей, несмотря на отказ от прежних обязательств по электрификации.

Отчет о прибылях и убытках был опубликован менее чем через две недели после долгожданного события, связанного с роботакси, которое заставило акционеров захотеть больше подробностей, и примерно за две недели до президентских выборов, которые в последнее время занимают значительную часть графика Маска, поскольку он ведет кампанию за бывшего президента Дональда Трампа.

Маск потратил десятки миллионов долларов, чтобы вернуть Трампа в Белый дом, хотя бывший президент не поддерживает те виды федеральных расходов на электромобили, зарядную инфраструктуру и экологические нормы, которые приносили пользу Tesla в течение многих лет.

До афтепати в среду акции упали на 18% в октябре и приблизились к худшему месяцу с января. За год акции упали на 14%, в то время как Nasdaq вырос на 22% за этот период.

На текущий момент акции Tesla прибавляют 4.16 процента с начала 2024 года, отставая по своей доходности примерно от 70 процентов всех компонентов индекса S&P500, демонстрирующих соответственно более высокие результаты в этом году.

В техническом плане между покупателями и продавцами продолжается борьба за ключевой 250-долларовый уровень, который став поддержкой по итогам 2020 года, после эпического 4-кратного ценового спада двумя годами позже, на данный момент выступает уже в качестве ключевого сопротивления.

Поскольку неспособность покупателей вернуться выше 250-долларовой отметки по итогам 2023 года фактически откатила цену акций Tesla в этом году почти на 40 процентов, повторение такого сценария по итогам этого года вполне может обернуться для покупателей новой порцией разочарования; напротив, закрытие 2024 года выше 250 долларов за акцию может стать ключом для дальнейшего бычьего продвижения.

Tesla (TSLA): Строим цели завершения глобального трендаВолновой Анализ Эллиотта акций Tesla inc.

.

● NASDAQ:TSLA ,🕐TF: 1D

Рис.1

Конечную диагональ Cycle V ведём с мая 2022 -го. В рамках модели поставлены вершины подволн ① и ② , текущий рынок — в позиции развития подволны ③ .

Для ③ определил минимальную цель — превысить уровень 502.70 .

.

Рис.2

Дело тут в том, что сужающаяся диагональ правильной формы в логарифмическом масштабе может быть реализована только в том случае, если на линейном графике модель покажет расширение границ с соотношением подразделений ① < ③ < ⑤ / ② < ④ . Данный метод позволяет спроецировать минимальные цели для финала заключительной ⑤ . Это именно то, о чём мы ещё подробно поговорим во второй части нашего авторского учебного материала «Диагональ: порядок и логика построения целей».

.

● NASDAQ:TSLA ,🕐TF: 6h

Рис.3

Третья волна диагонали V разворачивает двойной зигзаг (W)-(X)-(Y) . Подволна (X) в перспективе может быть усложнена до боковой фигуры, пока же делается ставка на завершённую (X) в виде одинарного зигзага A-B-C с вершиной 138.83 .

TESLA: Бычий настрой: перевернутые плечи-головы-плечи «в строю?!TESLA: Бычий настрой: перевернутые плечи-головы-плечи «в строю?! Посмотреть»

Что касается Tesla, как вы можете видеть, мы находимся на уровне Фибоначчи 38,2 от падения с исторического максимума в 414 долларов 4 ноября 2021 года до минимума 6 января 2023 года.

В настоящее время мы находимся на уровне Фибоначчо 38,2%, что не является очень высоким уровнем; в конце концов. Это «Волк из Цюриха» обнаружил ВОЗМОЖНОЕ «перевернутое плечо-голову» (перевернутое ЭТЕ); и если он станет действительным, я поставлю первую цель в районе 245 долларов, затем 275 долларов, 307 долларов (66% по Фибоначчи) и, наконец, 400 долларов.

NB: Я заранее рассчитал для вас все эти уровни, в том числе благодаря Ишимоку.

Итак на "перевернутом ЛЕТЕ" следим за объемами и при пробитии "линии шеи" входим в покупку, а наш "стоп-лосс" ставим ниже предыдущего минимума, по вашему валютному менеджменту!

Кроме того, Tesla также анонсирует и представит свое робот-такси 10 октября 2024 года, так что я думаю, что на макроэкономическом уровне ситуация изменится.

Вы представляете такую новость, презентацию робота-такси Tesla, а на рынках ничего не происходит??!!!

Я так не думаю!!

Однако, если вы в настоящее время хотите продать Tesla без покрытия, вы можете это сделать и поставить «Обратный стоп» выше предыдущего максимума, то есть выше свечи от 16 августа 2024 года около 234 долларов США. Например.

Будьте осторожны на рынках

Контр Инвестирование. Покупайте тогда, когда на улицах льется...Чем хуже ситуация на рынке, тем больше возможностей получить прибыль.

Похоже, это кредо противоположного, или контр инвестирования.

Натану Ротшильду, британскому финансисту XIX века и члену банковской семьи Ротшильдов , приписывают высказывание:

«Время покупать — это когда на улицах льется кровь».

Независимо от того, произнес ли Ротшильд на самом деле эту знаменитую фразу, она раскрывает важную истину о ставках против рыночной психологии. Когда цены падают и рынки дрожат, смелые противоположные инвестиции могут принести высокую прибыль.

Основные тезисы

👉 Противоположное инвестирование — это стратегия, направленная против преобладающих рыночных тенденций или настроений.

👉 Идея состоит в том, что рынки подвержены стадному поведению, усиленному страхом и жадностью, из-за чего рынки периодически завышают или занижают цены.

👉 «Бойтесь, когда другие жадны, и жадничайте, когда другие боятся», — сказал Уоррен Баффет. Эта фраза воплощает аналогичную философию, возможно, пожалуй, только чуть в более лаконичной форме.

Исторически сложилось так, что рыночная паника может стать отличным шансом для недорогих инвестиций.

Большинство людей хотят, чтобы в их портфелях были только победители, но, как предупреждал Уоррен Баффет : «На фондовом рынке приходится платить очень высокую цену за радостный консенсус».

Другими словами, если толпа единогласна и согласна с тем или иным инвестиционным решением, то, скорее всего, оно не является хорошим.

Идти против толпы

Контрарианцы, как следует из названия, пытаются делать противоположное толпе. Они приходят в восторг, когда цена акций хорошей компании резко и незаслуженно падает . Они плывут против течения и предполагают, что рынок обычно ошибается как на экстремальных минимумах, так и на максимумах. Чем сильнее колеблются цены, тем более заблуждающимися, по их мнению, является остальная часть рынка.

Инвестор, придерживающийся контр инвестирования, считают, что люди говорят, что рынок растет, делают это тогда и потому, когда и потому, что они полностью вложили средства и не имеют дальнейшей покупательной способности.

В этот момент рынок находится на пике и должен идти вниз. Когда люди предсказывают спад, они уже распроданы, и в этот момент рынок может только расти.

По этой причине противоположный образ мышления отлично подходит для выяснения того, достигла ли конкретная акция фактического дна .

Плохие времена способствуют хорошим покупкам

😬 Инвесторы-противники исторически делали свои лучшие инвестиции во времена рыночных потрясений. Во время краха 1987 года (также известного как «Черный понедельник») индекс Доу-Джонса в США за один день упал на 22%.

😬 На медвежьем рынке 1973–74 годов рынок потерял 45% примерно за 22 месяца.

😬 Атаки 11 сентября 2001 года также привели к значительному падению рынка.

Автор конечно же не сторонник насилия, но фактический список можно продолжать и продолжать. И это были времена, когда сторонники контр инвестирования находили свои самые лучшие инвестиции.

😬 Медвежий рынок 1973–1974 годов дал Уоррену Баффету возможность приобрести долю в Washington Post Company — инвестиция, которая впоследствии выросла более чем в 100 раз по сравнению с покупной ценой. Это без учета дивидендов .

В то время Баффет заявил, что покупает акции компании с большой скидкой, о чем свидетельствует тот факт, что компания могла «продать активы (Post) любому из 10 покупателей не менее чем за 400 миллионов долларов, что, вероятно, значительно дороже». более." Между тем, рыночная капитализация Washington Post в то время составляла всего лишь 80 миллионов долларов. В 2013 году компания была продана генеральному директору и основателю Amazon Джеффу Безосу за 250 миллионов долларов наличными.

😬 После терактов 11 сентября мир на какое-то время остановился. Предположим, что в это время вы инвестировали в компанию Boeing (BA), одного из крупнейших в мире производителей коммерческих самолетов. Акции Boeing достигли дна только через год после 11 сентября, но с этого момента за следующие пять лет они выросли более чем в четыре раза. Очевидно, что хотя события 11 сентября на некоторое время испортили настроения рынка в отношении авиационной отрасли, те, кто проводил исследования и был готов сделать ставку на то, что Boeing выживет, были хорошо вознаграждены.

😬 Сэр Джон Темплтон управлял Фондом роста Темплтона с 1954 по 1992 год, а затем продал его. Каждые 10 000 долларов, вложенные в акции фонда класса А в 1954 году, выросли бы до 2 миллионов долларов к 1992 году с реинвестированием дивидендов или годовой доходностью около 14,5%.

Темплтон был пионером международного инвестирования . Он также был серьезным инвестором-противником, покупая в страны и компании, когда, согласно его принципу, они достигали «точки максимального пессимизма».

В начале Второй мировой войны Темплтон скупил акции всех публичных европейских компаний, торговавшихся менее чем за доллар, включая многих из тех, которые находились в стадии банкротства. Он сделал это, используя в придачу заемные деньги. Через четыре года он продал акции с очень большой прибылью.

Риски противоположного инвестирования

В то время как самые известные инвесторы-противники ставили на кон большие деньги, плыли против течения общего мнения и добились успеха, они также провели серьезное исследование, чтобы убедиться, что толпа действительно ошибалась.

Таким образом, когда акция резко падает, это не побуждает противоположного инвестора разместить немедленный ордер на покупку, но он пытается выяснить, что привело к падению акций и оправдано ли падение цены.

Выяснение того, какие проблемные акции следует покупать и продавать, как только компания выздоровеет, является основной задачей для инвесторов, придерживающихся противоположных взглядов. Это может привести к тому, что ценные бумаги принесут гораздо большую прибыль, чем обычно. Однако чрезмерный оптимизм в отношении раздутых акций может иметь противоположный эффект.

Заключительные положения.

👉 Хотя у каждого из этих успешных инвесторов-противников есть своя собственная стратегия оценки потенциальных инвестиций, у них всех есть одна общая стратегия: они позволяют рынку предлагать им сделки, а не гоняться за ними.

👉 Что будет дальше с акциями Tesla? Кто знает, кто знает..

Это очень индивидуально и зависит от того, что вы ищете... возможность или отрицание.

👉 Текущая 2-летняя доходность инвестиций в акции Tesla составляет -58,6% - довольно редкий случай для TSLA.

Подобное уже случалось, причем всего однажды, в последний раз - около отметки в 100 долларов в начале января 2023 года. Тогда акции Tesla выросли в цене вдвое всего за месяц и утроились в цене в течение следующих 6 месяцев.

А какого принципа и стиля инвестирования придерживаетесь вы?! Делитесь вашей обратной связью в комментариях!

Tesla (TSLA): Разворот тренда или просто всплеск?Сегодня мы анализируем Tesla на дневном графике. После того как мы пережили сильную распродажу на уровне коррекции 78,6% и избежали стоп-лосса, мы наблюдаем бычью дивергенцию, которая привела к значительному росту.

Начиная с конца волны (1), Tesla покинула эту волну с пробоем вниз. Этот пробой еще не закрыт, и мы постоянно видели более низкие минимумы и более низкие максимумы, что указывает на явный нисходящий тренд. Недавно сформировался первый более высокий максимум, что является сильным признаком разворота тренда.

Мы считаем, что Tesla может вернуться к пробойному разрыву, возможно, кратковременно его протестировав, прежде чем продолжить движение вверх к точке контроля. Между уровнями $190 и $230 объем торгов был низким, и мы не ожидаем значительных изменений. Следовательно, возможен быстрый рост до около $260.

Ключевой вопрос сейчас в том, будет ли протестирован пробойный разрыв. Мы придерживаемся мнения, что волна (2) завершилась примерно на уровне $139, и мы должны двигаться вверх. Если цена упадет ниже $139, вероятен быстрый откат до около $100.

#APPLE. Великолепная "Семёрка" превращается в сказочные "Пять""Заголовки удваивают размер событий", - так в свое время сказал Джон Голсуорси, английский прозаик и драматург, автор знаменитого цикла «Сага о Форсайтах», лауреат Нобелевской премии по литературе (1932).

А когда событий - по несколько на дню, эффект может оказаться и вовсе снежным комом.

Так, накануне Европейская комиссия наложила на Apple штраф в размере почти 2 миллиардов долларов за предполагаемое злоупотребление своим доминирующим положением в распространении приложений для потоковой передачи музыки через свой App Store. Этот штраф, являясь одним из крупнейших антимонопольных наказаний когда-либо наложенных в ЕС, положил конец многолетнему расследованию.

Комиссия обнаружила, что Apple наложила ограничения на разработчиков приложений, запрещая им информировать пользователей iOS об альтернативных и более дешевых услугах подписки на музыку, доступных за пределами приложения. Эта практика была признана незаконной в соответствии с антимонопольными правилами ЕС.

Но на этом новости не заканчиваются.

В этот супервторник 5 марта Дональд Трамп должен "зафиксировать" выдвижение своей кандидатуры в президенты США от Республиканской партии. И это может стать плохой новостью для акций «Великолепной семерки» — Microsoft, Meta Platforms**, Alphabet, Amazon.com, Nvidia, Apple и Tesla — если Трамп в конечном итоге снова станет президентом США.

Речь идет о новых планах Трампа по тарифам на Китай. В феврале бывший президент заявил, что в рамках своей кампании по избранию кандидатом от республиканской партии он введет тарифы в размере 60% и более на импорт китайских товаров в США, а также общий тариф в размере 10% на все импортируемые товары. Предложение Китая приведет к тому, что тарифы будут намного выше, чем нынешний средний сбор США на китайские товары, который был поднят примерно до 19% во время первого срока Трампа .

Не все члены «Великолепной семерки» одинаково подвержены влиянию Китая. Apple и Tesla наиболее сильно зависят от второй по величине экономики мира в своих цепочках поставок. Так, от 90% до 95% всей продукции Apple производится в Китае, при этом Foxconn является крупнейшим в мире производителем iPhone.

Кроме того, около 20% продукции производителя электромобилей Tesla поступает из Китая, хотя большая часть продукции предназначена для местного рынка.

Microsoft и Meta** меньше всего подвержены китайской аллокакции. У Microsoft также самая низкая доля доходов из Китая, за ней следует Google (Alphabet).

Это предполагает сужение "Великолепной семерки" до просто "Сказочной пятерки".

Тем не менее, все крупные американские компании с транснациональными операциями, вероятно, будут в той или иной степени подвержены риску. Например, многие сторонние продавцы Amazon импортируют свои товары из Китая. Введение таких тарифов может также усилить конкуренцию и, следовательно, цены на производственные мощности в странах за пределами Китая, таких как Вьетнам и Индия.

В целом общие риски в "Великолепной семерке" могут стать источником беспокойства.

Реальный ущерб может быть меньше. Apple, например, получила в 2019 году серию льгот, чтобы избежать 15%-ного тарифа на свои флагманские продукты, включая линейку iPhone, iPad и MacBook. Между тем, американские компании уже снизили свою зависимость от Китая. Импорт США из Китая в 2023 году сократился на 109,1 миллиарда долларов до 427,2 миллиарда долларов. Впервые за 17 лет Китай не стал основным источником импорта, уступив первое место Мексике.

Компании «Великолепной семерки» были среди тех, кто диверсифицировал цепочки поставок за пределы Китая. Так, Apple планирует, что около 25% мирового производства iPhone будет сосредоточено в Индии в течение следующих двух-трех лет. Google, принадлежащая Alphabet, также планирует в этом году начать производство смартфонов Pixel в Индии. Такие шаги, вероятно, будут ускорены в соответствии с запланированными Трампом тарифами, что повлечет за собой расходы на строительство дополнительных заводов и обучение необходимой рабочей силы.

Китай, скорее всего, отреагирует на новые тарифы своими ответными мерами. Это может иметь особое значение для производителей чипов Nvidia (NVDA) и American Micro Devices (AMD).

Столкнувшись с очень высокими тарифами, и будучи потесненным Мексикой в американском импорте, Китай может перейти от своей прежней стратегии пропорционального и взвешенного возмездия к более жестким мерам, таким как ограничения на экспорт редкоземельных минералов, которые могут оказать большее влияние на американский бизнес, если не вызвать новый кризис индустрии полупроводников.

Редкоземельные элементы используются при производстве чипов и сборке электроники, включая смартфоны и компоненты электромобилей, такие как магниты, что делает их особенно важными для Apple, Tesla и Nvidia.

Особенно это важно, учитывая что на долю Китая приходится около 90% производства редкоземов, по данным Оксфордского института энергетических исследований, который утверждает, что страны "Коллективного Запада" вряд ли смогут сместить китайское лидерство в редкоземах как минимум до конца десятилетия 2020-х.

Вероятно "Великолепная семерка" не станет единственной жертвой, если Трамп победит и продолжит свою прежнюю сагу по тарификации Китая.

Однако учитывая что акции "Семерки" сейчас составляют почти 1/3 всей стоимости фондового рынка США, это означает, как минимум высокую концентрацию риска и повышенную чувствительность в случае его реализации в тех или иных аспектах.

В технических аспектах, акции Apple (AAPL) продолжают двигаться в границах большого восходящеего канала, находясь с марта 2009 года выше своей 5-летней EMA.

Финансовый мультипликатор Цена/ Продажи (P/S) является своего рода ограничителем роста акций при том, что верхняя граница, то есть 8-кратная величина P/S мультипликатора является всеисторическим максимумом для акции производителя яблочной продукции, подчеркивая важность наблюдений за продажами компании.

Вспомогательный индикатор RSI(55) на дневном таймфрейме находится в длительной дивергенции по отношению к траектории цены, указывая, как минимум, на замедление траектории и темпов роста в последние годы в акциях Apple.

// Деятельность Meta Platforms Inc**, включая продукты Facebook** и Instagram**, признана экстремистской и запрещена в РФ.

Метка ** означает упоминание организации и ее продуктов, запрещенных в РФ.