Robinhood выходит из клина: начало новой волны роста?Акции Robinhood сформировали фигуру «падающий клин» на дневном графике, что указывает на возможный бычий разворот. Цена пробила уровень Фибоначчи 0.618 на отметке $44.00, что может привести к дальнейшему росту. Следующие цели: $48.40, $52.79, $58.22 и $67.00. Индикаторы RSI и MACD подтверждают бычий импульс.

Фундаментальные факторы:

Robinhood демонстрирует рост выручки и прибыли, что поддерживает позитивный настрой инвесторов. Компания продолжает расширять свои услуги и привлекать новых пользователей, что способствует укреплению её позиций на рынке.

Сценарии:

Основной сценарий: продолжение роста к $48.40, затем к $52.79 и выше.

Альтернативный сценарий: откат к $39.71 с возможным снижением к $36.00.

Если понравился пост, поставь ракету 🚀

Акции

Medtronic plc (MDT) — Potential Price Scenario 1WOn the weekly chart, we see a breakdown of the rising trendline. The current level (83.14) could be a retest of the broken structure. If downward momentum continues, the next key targets could be 76.00 and 68.83, aligning with previous support levels.

Fundamentally:

Medtronic is one of the world's largest medical device manufacturers.

EPS: 3.21

P/E ratio: ~25

Dividend yield: ~3.5%

Key risks: demand slowdown, regulatory pressure, and competition.

Dell (DELL) – готова ли акция к новому импульсу?💡 Dell (DELL) – готова ли акция к новому импульсу?

Акции Dell Technologies (DELL) консолидируются в рамках симметричного треугольника на недельном графике. Эта модель часто предвещает мощное движение, и сейчас цена тестирует нижнюю границу.

📊Техническая картина:

🔹 Ключевая зона поддержки – 105–110$, откуда уже были отскоки.

🔹 Потенциал пробоя вверх – движение в район 180–200$.

🔹 Сценарий отменяется при уходе ниже 105$.

💪Фундаментальная основа:

Dell активно закрепляется в сфере ИИ-инфраструктуры. Компания поставляет серверы и системы хранения данных для крупнейших корпораций, включая Meta. Спрос на такие технологии только растет, что создает долгосрочный драйвер для роста акций.

Пока цена удерживает поддержку, техническая картина остается позитивной. Важно следить за реакцией рынка на уровне 105–110$. Если появятся подтверждающие сигналы – Dell может стать интересным вариантом для лонга.

Если понравился пост, поставь ракету 🚀

Больше информации в телеграмм-канале по ссылке в шапке профиля 🤝

Что движет расширением Elbit Systems?Компания Elbit Systems демонстрирует значительный прогресс, опираясь на стратегическое международное сотрудничество и передовые технологические решения, отвечающие специфическим оборонным потребностям. Важным фактором этого расширения является углубление партнёрства с немецкой компанией Diehl Defence. Совместно они внедряют систему высокоточного управляемого ракетного вооружения Euro-GATR для вертолётного флота вооружённых сил Германии, демонстрируя способность Elbit интегрировать сложные и экономически эффективные решения в существующие оборонные структуры Европы и укреплять промышленное сотрудничество.

Параллельно Elbit рассматривается как потенциальный ключевой поставщик в рамках масштабной инициативы по модернизации обороны Греции, оцениваемой в миллиарды евро. Поскольку Греция стремится ускорить закупки вооружений у стратегических партнёров, таких как Израиль, ведутся переговоры о поставках систем залпового огня Puls от Elbit. Участие в столь крупном проекте стало бы значительным шагом на рынке, подчёркивая растущую роль Elbit в оснащении союзников по НАТО, реализующих масштабные обновления своих оборонных возможностей.

Эта комбинация стратегического позиционирования и востребованных технологий привлекает повышенное внимание финансового сообщества. Заметный рост покупок акций институциональными инвесторами, среди которых выделяется Vanguard Group Inc., отражает высокую уверенность рынка в стратегии роста и перспективах Elbit. Такое доверие со стороны инвесторов, подкреплённое конкретными партнёрствами и значительными рыночными возможностями, формирует образ компании, успешно использующей инновации и сотрудничество для продвижения своего международного расширения.

Adyen (ADYEN) – Технический анализ и перспективы 1WТехнический анализ

Акции Adyen формируют симметричный треугольник, указывая на потенциальный прорыв. Недавний рост подтвердил выход из фигуры, но цена может скорректироваться к уровню 0.618 по Фибоначчи (1457.2 EUR), который выступает как зона покупки.

Ключевые уровни:

Сопротивления: 1720.8 EUR (0.5 Фибоначчи), 2311 EUR (0.236 Фибоначчи)

Поддержки: 1457.2 EUR (0.618 Фибоначчи), 1081.8 EUR (0.786 Фибоначчи)

Цель роста: 2838 EUR

Индикаторы подтверждают возможное продолжение роста:

MACD показывает бычий сигнал

Стохастик намекает на возможную коррекцию перед дальнейшим ростом

Фундаментальный анализ

Adyen – один из ведущих игроков в сфере платежных технологий, обслуживающий такие компании, как Uber, Spotify и Microsoft.

Факторы, влияющие на акции:

Финансовые результаты: недавние отчёты показали рост выручки на фоне увеличения объёма платежей.

Макроэкономика: снижение инфляции и потенциал снижения ставок могут позитивно сказаться на технологическом секторе.

Конкуренция: давление со стороны PayPal и Stripe остаётся важным риском.

Adyen сохраняет восходящий потенциал после пробоя треугольника. Ключевая зона для подтверждения тренда – 1457-1500 EUR, откуда можно ожидать дальнейший рост к 2838 EUR. В краткосрочной перспективе возможна коррекция.

Если понравился пост, поставь ракету 🚀

Больше информации в телеграмм-канале по ссылке в шапке профиля

IAS 1W Integral Ad ScienceНа недельном графике IAS (Integral Ad Science Holding Corp.) сформировалась фигура «голова и плечи», сигнализирующая о возможном продолжении нисходящего тренда. Линия шеи пробита, что усиливает медвежий сценарий.

Ключевые уровни поддержки находятся на отметках 8.05, 6.69 и 5.66. Пробой текущего уровня может привести к тестированию первой цели на 8.05, а при дальнейшем ослаблении цены снижение может продолжиться к 6.69 и 5.66, где расположены потенциальные зоны спроса.

Общий нисходящий тренд подтверждается пробитием долгосрочной восходящей трендовой линии и продолжающимся давлением продавцов. Индикатор силы движения также указывает на ослабление покупательской активности.

Для отмены медвежьего сценария необходимо восстановление выше линии шеи и закрепление над ней, что может привести к ретесту сопротивлений. Однако пока структура остается негативной, и приоритет остается на снижение.

Если понравился пост, поставь ракету 🚀

Больше информации в телеграмм-канале по ссылке в шапке профиля

Вебинар 21/03 информация в канале

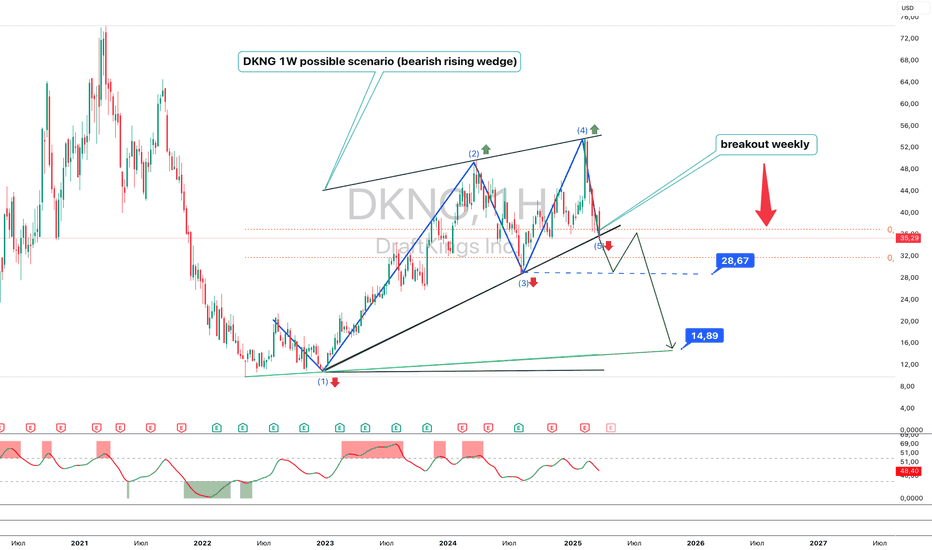

DKNG 1W – Технический и Фундаментальный АнализАкции DKNG пробили восходящий клин на недельном графике, что усиливает медвежий сигнал. Цена тестирует уровень 35.29 после неудачной попытки закрепиться выше 36.88. Закрепление ниже 31.74 может ускорить снижение к 28.67 и 14.89. RSI показывает ослабление восходящего импульса, MACD демонстрирует медвежье пересечение, а EMA 50 и EMA 200 подтверждают долгосрочный восходящий тренд, но сигнализируют о риске коррекции.

Фундаментально компания остается лидером в секторе онлайн-гемблинга, но ее акции чувствительны к решениям ФРС по ставкам и макроэкономическим условиям. Влияние на динамику котировок также может оказать предстоящий квартальный отчет. Корреляция с индексами Nasdaq и S&P 500 усиливает зависимость от общего настроения на рынке.

Если цена закрепится ниже 31.74, вероятно дальнейшее снижение к 28.67 и 14.89. В случае удержания выше 35.29 возможно восстановление к 36.88.

RENI Торговля пробоя верхней границы канала.Большое накопление, с 28 февраля 2025 года. Ложные пробои канала. Ближний ретест верхней границы канала. Вниз не пускают. Закрытие дня под верхней границей. Снижение волантильности на таймфрейме 60 минут. Инструмент на историческом хае. Вход 136,80 Стоп 134,96 Тейк профит 143,26.

Крах рынка, или когда закончится паника?Новая волна рыночной турбулентности: как торговые войны и неопределённость влияют на инвесторов

Фондовый рынок США проходит через масштабную распродажу, последствия которой уже сопоставляют с кризисами прошлых лет. Инвесторы — как институциональные, так и частные — активно выходят из акций и высокорисковых инструментов, включая криптовалюты. Накопившаяся тревожность связана не только с глобальным экономическим циклом, но и с конкретными политическими решениями: торговые войны и протекционистские меры оказывают значительное давление на корпоративную отчётность и ожидания рынка.

Первые признаки: пошлины и эскалация

Когда Дональд Трамп несколько лет назад объявил о повышенных пошлинах на импорт из Китая, реакция фондового рынка была резкой, но временной. Многие аналитики надеялись, что напряжённость окажется краткосрочной тактикой переговоров. Однако в итоге торговое противостояние перешло в затяжную фазу, затронув не только США и Китай, но и европейских партнёров.

Сегодня мы видим продолжение этой политики, где к ранее введённым мерам прибавились новые ограничения и угрозы пошлин на отдельные группы товаров. Это спровоцировало отток капитала и усиление неопределённости, так как глобальные цепочки поставок оказались под вопросом, а перспективы восстановления мировой торговли — крайне туманны.

Параллели с кризисом 2008 года

Сравнение с 2008 годом напрашивается ввиду масштабов и быстроты снижения котировок. Однако если в 2008 году основной «триггер» был связан с крахом рынка ипотечных бумаг и банковским сектором, то сейчас негативные факторы лежат в плоскости торговой и геополитической напряжённости.

Финансовые результаты ведущих компаний уменьшаются вследствие роста затрат на сырьё и логистику из-за взаимных пошлин. Падает спрос на глобальном рынке, а возросшая нестабильность побуждает управленцев сокращать инвестиционные программы. Всё это отражается на биржевых индексах, которые регулярно теряют в цене несколько процентов за сессию.

Роль Баффетта и стратегия накопления кэша

Уоррен Баффетт, один из крупнейших и наиболее консервативных инвесторов, подготовился к подобному сценарию, накопив беспрецедентный объём наличных средств. Подход Баффетта не предполагает «ловлю ножей» в моменты пика паники, но как только ситуация начнёт стабилизироваться или появятся привлекательные долгосрочные идеи, он, вероятнее всего, начнёт скупать подешевевшие активы.

Данная стратегия типична для крупных игроков, которые уделяют внимание фундаментальным показателям. Они ориентируются не на краткосрочные колебания, а на потенциальную выгоду, когда рынок восстанавливается и цены возвращаются к справедливым уровням.

Криптовалюты: ожидания и реальность

Многие предполагали, что криптовалюты станут своеобразным убежищем во время кризисов. Однако практика показывает, что в периоды глобальной неопределённости инвесторы, стремящиеся снизить риски, выходят в кэш и из цифровых активов тоже. Биткойн и эфир теряют 20–30% с начала последних «обострений», и даже заявления о «национальной стратегии по биткоину» пока не повлияли на их котировки.

При этом фундаментальные факторы — ограниченная эмиссия, развитие блокчейн-технологий, интерес со стороны IT-сектора — никуда не исчезли. Эти аргументы приобретают вес, когда риск-аппетит инвесторов снова растёт. Но в момент, когда люди боятся дальнейшего падения рынка, они, как правило, избегают рискованных сделок и ориентируются на ликвидные и проверенные инструменты.

Куда уходят деньги

В отличие от прошлых спадов, капитал сейчас не спешит перемещаться в золото. Цены на драгметалл несколько недель назад находились на пике, но в дальнейшем рост замедлился, поскольку часть инвесторов предпочитает хранить средства в самом надёжном варианте — в денежных средствах.

Подобное поведение может говорить о том, что волна распродаж близка к кульминации: когда капитал остаётся «вне игры», он рано или поздно начинает искать новые перспективы, будь то дешёвые акции крупных промышленных гигантов, технологический сектор или даже крипторынок с просевшими курсами. Объёмы вывода из фондового рынка США колоссальны: за последние пару недель общая капитализация ведущих индексов упала на несколько триллионов долларов. Ожидается, что значительная часть этих денег вернётся в рынок, хотя бы частично перераспределившись по новым инструментам.

Средне- и долгосрочные перспективы

Игроки, планирующие на горизонте полугода и более, нередко рассматривают текущие уровни как потенциальные точки входа. Исторически глобальные конфликты и экономические кризисы заканчивались, открывая возможности для тех, кто готов переносить временную волатильность.

При этом краткосрочная игра по-прежнему остаётся крайне рискованной: при сохранении неопределённости можно увидеть ещё несколько волн распродаж, которые выбьют из рынка спекулянтов со слабыми нервами и недостаточным запасом ликвидности. Прибыли в такие моменты получают наиболее стойкие и дисциплинированные участники.

Итог

Текущая ситуация на финансовых рынках — результат наложения ряда факторов: агрессивных торговых политик, геополитических рисков и естественного завершения некоторых экономических циклов. Массовая распродажа акций и криптовалют говорит о том, что инвесторы не готовы брать на себя новые риски до тех пор, пока не утихнут споры о пошлинах, не возникнет более прозрачной картины по корпоративным доходам и не выработаются договорённости между ключевыми экономическими центрами.

Рынок, однако, сохраняет свой циклический характер: исторические параллели показывают, что после наиболее глубоких обвалов часто следует период восстановления. Вопрос лишь в том, когда именно появятся сигналы к развороту и кто первым успеет воспользоваться этим моментом.

Торговля выкупного бара внутри канала. Накопление в канале с 3 февраля 2025 года. Зеркальный уровень внутри канала. Вниз не пускают. Подход к верхней границе канала маленькими барами на 60 минут. Закрытие выкупного бара 25 февраля 2025 года под верхней границей канала. Запас хода сверху. Вход 18,35 Стоп 18,05 Тейк профит 19,25. Если 26 февраля 2025 стоп, но картинка не меняется, повторный вход 18,35.

Анализ TQQQ: Прорыв ключевых уровней и цели на 82–83 доллара 1DАнализ TQQQ: Прорыв ключевых уровней и цели на 82–83 доллара (1D)

На дневном графике TQQQ видно, что цена подошла к сильному сопротивлению в районе 71–73 долларов. Если уровень будет пробит, вероятен дальнейший рост с целью в зоне 82–83 долларов, где можно ожидать фиксацию прибыли или усиление сопротивления.

Моя торговая стратегия:

Ожидаю пробоя 71–73 долларов для входа в длинную позицию.

Целевая зона — 82–83 доллара.

Стоп-лосс: Под предыдущими минимумами на уровне 69 долларов.

Цена продолжает следовать восходящему тренду, и если рынок поддержит движение, то рост до 82–83 долларов выглядит вероятным.

Что думаете о таком сценарии? Планируете ли торговать TQQQ в ближайшее время?

Если вам понравился пост, ставьте ракету 🚀 и делитесь с друзьями!

Канал в шапке профиля

Micron TechnologyMicron Technology: Мои ожидания перед квартальным отчетом за 4-й квартал 2024 года

Друзья, 18 декабря 2024 года выйдет квартальный отчет Micron Technology, и я хочу поделиться своими ожиданиями и ключевыми моментами, которые поддерживают мой оптимизм по отношению к компании.

Прогнозируется, что EPS за 4-й квартал 2024 года составит $1.73, с выручкой от $7.6 до $8.6 миллиардов. Это хорошие показатели, особенно если учесть, что в 3-м квартале 2024 года компания значительно превысила прогнозы, показав прибыль на акцию в $1.18, что было на $0.21 выше прогнозов.

Что дает оптимизм компании?

Рост спроса на чипы для ИИ и дата-центров: Micron активно выигрывает от boom-а технологий искусственного интеллекта и развивающихся центров обработки данных. В последние годы компании пришлось адаптироваться к новым рыночным условиям, и сейчас она уверенно расширяет присутствие в этих высокотехнологичных и прибыльных сегментах. Эти направления поддерживают стабильный рост выручки и прибыли.

Геополитические преимущества: В условиях глобальной напряженности, особенно в Южной Корее и Китае, Micron успешно конкурирует с такими гигантами, как Samsung и SK Hynix. Политическая нестабильность и торговые санкции открывают возможности для Micron занять более прочные позиции на мировом рынке полупроводников. Это способствует укреплению её позиций на фоне сложной конкуренции.

Инновации и новые продукты: Компания продолжает инвестировать в разработки, что подтверждается выходом новых продуктов, таких как SSD на 60 ТБ — самых энергоэффективных в своем классе. Эти новшества позволят Micron удерживать лидерство на рынке и удовлетворять требования крупных корпораций и потребителей в высококачественных компонентах.

Риски:

Однако, как и всегда, есть риски. Геополитическая нестабильность, особенно в Южной Корее и Китай, может повлиять на краткосрочные результаты, а цикличность рынка полупроводников добавляет неопределенности.

Мои рекомендации для трейдеров:

Если Micron продолжит показывать рост, превысив прогнозы по прибыли и выручке, акции компании могут продолжить движение вверх. Это отличный момент для тех, кто рассматривает инвестирование в акции на долгосрочную перспективу. Однако не забывайте про возможные колебания на рынке сразу после отчета — будьте готовы к волатильности.

Следим за выходом отчета и корректируем стратегии в зависимости от ситуации! 🚀

Apple (AAPL): Возможность роста после теста зоны поддержкиНа данный момент акции Apple (AAPL) находятся под влиянием нескольких фундаментальных факторов:

1. Отчет по прибыли за 4 квартал 2024 года:

Apple показала уверенные результаты в четвертом квартале 2024 года, несмотря на давление на рынке. Основные драйверы прибыли включали устойчивый рост продаж iPhone, новые продукты, такие как iPhone 16 и AirPods 4, а также развитие AI-функционала Siri и других сервисов. Дивиденды были объявлены на уровне $0.25 на акцию.

2. Технологические новинки и инновации:

Недавно анонсированные продукты, включая iPhone 16 с улучшенной камерой и энергоэффективным чипом A18, вызвали позитивную реакцию у аналитиков, отмечающих высокие перспективы спроса в праздничный сезон. Эти устройства усиливают лидерство компании на рынке премиальных смартфонов.

3. Рынки и макроэкономические факторы:

Несмотря на геополитическую неопределенность и замедление глобальной экономики, акции Apple остаются привлекательными для инвесторов благодаря стабильной марже, высокой ликвидности и долгосрочному потенциалу роста. Уменьшение влияния негативных факторов, таких как временное снижение продаж iPhone в сентябре, также укрепляет позиции акций.

4. Технический анализ:

Судя по предоставленному вами графику, акции формируют бычью структуру. Пробой верхней границы консолидации (примерно $228–230) может привести к значительному росту, особенно если фундаментальные данные останутся позитивными. Зона поддержки в районе $224 обеспечивает хорошую основу для потенциального роста.

Заключение

Apple сохраняет сильные фундаментальные позиции благодаря инновациям, устойчивому спросу на продукцию и грамотному управлению. В сочетании с техническим пробоем уровня сопротивления, это создает благоприятные перспективы для дальнейшего роста акций, с целевым уровнем около $252. Инвесторам стоит учитывать волатильность и рыночные риски, связанные с сезонным характером спроса.

NVIDIA (NVDA): В фокусе только рост!Я ожидаю сильный отчёт NVIDIA ( NASDAQ:NVDA ) 20 ноября, и вот почему:

Во-первых, компания демонстрирует стабильный рост благодаря своей ключевой позиции на рынке искусственного интеллекта. NVIDIA удерживает 95% мирового рынка чипов для обучения ИИ, и спрос на эту технологию только увеличивается. Это уже отражается в прогнозах: ожидается выручка в $33,28 млрд, что на 84% выше прошлого года.

Во-вторых, сегмент дата-центров — главный драйвер роста. С прогнозируемой выручкой $29,53 млрд NVIDIA уверенно удерживает лидерство в индустрии. Этот сегмент становится стратегически важным, так как компании всё больше переходят к облачным вычислениям и внедрению ИИ.

Кроме того, запуск новой линейки чипов Blackwell укрепляет конкурентное преимущество NVIDIA. Эти чипы обещают увеличить мощность и энергоэффективность, что идеально вписывается в текущие запросы рынка.

Финансово компания также в отличной форме. Чистая маржа в 53% подчёркивает высокую эффективность бизнеса, а значительные денежные резервы позволяют активно инвестировать в исследования и разработки, укрепляя позиции на годы вперёд.

Мои цели по акциям — $160–165, учитывая устойчивый рост и лидерство NVIDIA в ключевых сегментах. Однако я понимаю, что высокая оценка акций делает их чувствительными к любым неожиданным данным в отчёте.

Этот отчёт может стать подтверждением того, что NVIDIA не просто адаптируется к трендам, а формирует будущее технологий.

🎯 NVIDIA (NVDA): В фокусе только рост!

Текущая цель: 160–165

Зона поддержки для покупки: 132–137, идеальна для продолжения бычьего движения.

🔥 В случае уверенного пробоя 165 ожидаем дальнейшее движение вверх. Коррекция к зоне 132–137 — дополнительная возможность усилить позиции.

✅ Держим бычий настрой!

🪢 Если вам понравился пост, ставьте ракету 🚀 и делитесь с друзьями!

🪢 Канал в шапке профиля подписывайтесь

🪢 По вопросам сотрудничества пишите в лс

Adobe (ADBE) — краткосрочная торговая идея 1D1.Продажа по рынку:

Уровень входа: 493.54 USD (текущая цена).

Цель: 440 USD (зона поддержки, возможная остановка движения).

Ожидание: снижение цены до зоны поддержки в районе 440 USD.

2.Покупка от уровня 440 USD:

Уровень входа: 440 USD (зона поддержки).

Цель: 580 USD (ключевой уровень сопротивления).

Ожидание: отскок от уровня 440 USD с последующим ростом до целевой зоны в 580 USD.

Алгоритм действий:

Сейчас открываем короткую позицию (шорт) с целью на 440 USD.

Когда цена достигнет уровня 440 USD, переворачиваем позицию (открываем лонг) и удерживаем до 580 USD.

Планирование:

Следим за реакцией цены в зоне 440 USD для подтверждения разворота и входа в длинную позицию.

🪢 Если вам понравился пост, ставьте ракету 🚀 и делитесь с друзьями!

🪢 Канал в шапке профиля подписывайтесь

🪢 По дополнительным вопросам в лс.

Airbnb (ABNB): Удержится ли уровень поддержки?После нашего анализа, проведенного месяц назад, мы увидели еще одно небольшое снижение. Один из наших участников верно подметил, что Airbnb хорошо реагирует на уровень поддержки в 113,60 $. Этот уровень был протестирован уже в четвертый раз и, кажется, пока держится. Но есть одно НО — мы пока не открываем позиции. Попытка поймать дно волны 1 может быть рискованной и очень трудной задачей. Вместо этого мы будем ждать возможной возможности для шорта, если Airbnb снова поднимется выше.

Airbnb продолжает испытывать трудности, и мы не хотим ловить это "падающее нож" слишком рано, рискуя ненужными убытками. Мы внимательно следим за ситуацией и сообщим вам, когда будем более уверены, что это действительно конец волны 1. 🫡

«Покупай пока льется кровь»Газпром

«Покупай пока льется кровь»

Задаю себе вопрос: «что может произойти с Газпромом?» Уверен, что вероятность крайне негативного сценария невелика. Да, сейчас отсутствуют фундаментальные факторы роста. Однако, когда они появятся, возможно, будет уже поздно (золотая классика 😉).

С технической точки зрения, акции Газпрома находятся на исторических минимумах. Это может быть хорошим поводом для осторожного включения их в портфель.

Если посмотреть на ситуацию локально , первая цель - преодолеть уровень в 130 рублей. После этого, с высокой вероятностью, акции войдут в боковое движение в диапазоне 130-170 рублей. Здесь все просто: покупаем у нижней границы, продаем у верхней.

#GAZP

Exxon Mobil (XOM): Ожидание долгосрочного входа на уровне $65Наша группа недавно пересмотрела компанию Exxon Mobil Corporation (XOM), и, хотя изменений было немного, это стоит пересмотреть. Акции вошли в зону между 100% и 138%, которую мы определяем как уровень для волны A, и эта зона была соблюдена.

Долгосрочный прогноз:

Мы ожидаем значительное снижение цен на акции Exxon Mobil в долгосрочной перспективе, потенциально до уровня $65. Именно на этом уровне мы планируем совершать значительные долгосрочные покупки. Диапазон между $65.50 и $64.40 постоянно соблюдается, что усиливает нашу стратегию ожидания этих уровней перед значительным входом на рынок.

Краткосрочный прогноз:

В краткосрочной перспективе акции Exxon торгуются в диапазоне почти полтора года. Акции ненадолго упали ниже этого диапазона, чтобы завершить большую волну (A), а затем поднялись выше, чтобы завершить подволна A. Сейчас мы входим в потенциальную зону волны B.

Текущая стратегия:

Долгосрочная: Мы ожидаем снижения цены до уровня $65, прежде чем совершать значительные покупки.

Краткосрочная: Мы наблюдаем за зоной $104 до $100, которая выглядит привлекательно для потенциального разворота. Однако, учитывая риск, мы пока не размещаем позиции и будем ждать реакции рынка.