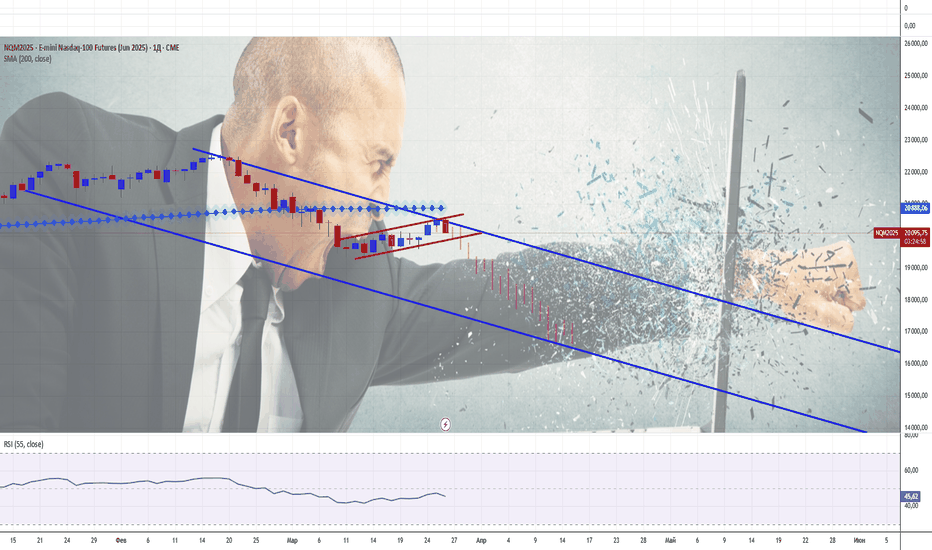

QQQ

Понимание "Мести" в торговле. И причем тут рынок акций СШАНачнём с того, что торговля из мести является деструктивной моделью поведения в торговле, когда люди принимают импульсивные и эмоциональные решения в попытке возместить предыдущие потери. Эта практика не ограничивается начинающими трейдерами; даже опытные трейдеры могут стать ее жертвами. Основные эмоции, движущие торговлей из мести, включают гнев, разочарование, жадность, страх и стыд, которые затуманивают суждение и приводят к принятию нерациональных решений.

Причины торговли из мести

Эмоциональная реакция: трейдеры часто эмоционально реагируют на значительные потери, чувствуя себя обязанными немедленно возместить свои потери без адекватного анализа или стратегии.

Отсутствие дисциплины: отклонение от установленных торговых планов и принципов управления рисками является обычным явлением в торговле из мести.

Психологические триггеры: чувства несправедливости, гнева или желания отомстить рынку могут спровоцировать торговлю из мести.

Последствия торговли из мести

Финансовые потери: торговля из мести часто приводит к большим потерям из-за более рискованных сделок и неудачного выбора времени.

Эмоциональное выгорание: стресс и разочарование от повторяющихся потерь могут привести к эмоциональному истощению и снижению эффективности торговли.

Влияние на карьеру: постоянная торговля из мести может подорвать уверенность и привести к тому, что трейдер начнет сомневаться в своих способностях.

Примеры торговли из мести из реальной жизни

Увеличение размера позиции: трейдер терпит значительные убытки и решает удвоить или утроить размер позиции в следующей сделке, надеясь быстро вернуть свои потери. Это действие игнорирует принципы управления рисками и часто приводит к еще большим потерям.

Игнорирование стоп-лосс ордеров: после убытка трейдер может удерживать убыточную позицию дольше, чем планировалось, надеясь, что она развернется. Такое поведение игнорирует установленные стоп-лосс ордера и может привести к дальнейшему финансовому ущербу.

Погоня за сделками: трейдер чувствует себя вынужденным входить в сделки без надлежащего анализа, движимый желанием быстро отыграть убытки. Такое импульсивное поведение может привести к серии неудачных торговых решений.

Сценарий разворота рынка: трейдер терпит убытки из-за внезапного разворота рынка. Пытаясь восстановиться, он входит в сделку в противоположном направлении без тщательного анализа, что может усугубить его убытки.

Хотите больше примеров? Посмотрите недавние события ниже 👇👇

Как избежать торговли из мести

Чтобы избежать торговли из мести, трейдеры должны сосредоточиться на поддержании дисциплины и соблюдении своих торговых стратегий. Это включает в себя:

Делайте перерывы: после убытка, уделяйте время переоценке рынка и успокаивайте эмоции, чтобы предотвратить импульсивные решения.

Соблюдение планов: следование установленным торговым планам и принципам управления рисками имеет решающее значение.

Эмоциональная осведомленность: распознавание эмоциональных триггеров и принятие мер по их управлению может помочь предотвратить торговлю из мести.

В заключение следует сказать, что торговля из мести — это ВРЕДНАЯ И ОПАСНАЯ практика, которая может привести к значительным финансовым и эмоциональным последствиям. Понимание ее причин и распознавание ее признаков являются важнейшими шагами для избежания такого поведения и поддержания успешной торговой карьеры.

--

С наилучшими пожеланиями,

Ваша любимая Команда @PandorraResearch 😎

Акции NVIDIA становятся "Ихтиандром", повторяя крах ДоткомовАкции Nvidia недавно испытали значительное падение, опустившись до 6-месячного минимума, отражая сочетание изменений настроений инвесторов, динамики рынка и проблем, связанных с конкретной компанией.

Вот ̶М̶а̶м̶б̶о̶ ̶д̶ж̶а̶м̶б̶о̶ фундаментальный и технический анализ от нашей Команды @PandorraResearch того, что происходит с акциями Nvidia NASDAQ:NVDA и почему:

1. Охлаждение энтузиазма в отношении ИИ

Nvidia была в авангарде бума ИИ, ее чипы обеспечивают работу передовых платформ ИИ. Однако оптимизм инвесторов в отношении акций, связанных с ИИ, начал угасать. Хотя Nvidia сообщила о впечатляющем росте выручки (122% в недавней прибыли), ее будущие прогнозы не оправдали заоблачных ожиданий. Инвесторы все больше обеспокоены тем, что окупаемость инвестиций в ИИ может занять больше времени, чем изначально предполагалось. Это охлаждение энтузиазма привело к переоценке оценки Nvidia, что способствовало снижению акций.

2. Высокие опасения по поводу оценки

Коэффициент цена/прибыль (P/E) Nvidia взлетел до уровней, значительно превышающих средние показатели по отрасли, что отражает высокие ожидания относительно ее будущего роста. На пике своего развития Nvidia торговалась по цене, в 45 раз превышающей ожидаемую прибыль, по сравнению со средним показателем S&P 500 в 22 раза. Такие высокие оценки часто делают акции уязвимыми для коррекций, когда меняются рыночные настроения или замедляется рост. Недавняя распродажа предполагает, что некоторые инвесторы начинают считать акции Nvidia переоцененными.

3. Антимонопольное расследование Министерства юстиции США

Еще одним фактором, влияющим на акции Nvidia, является новость о повестке Министерства юстиции США (DOJ) для расследования потенциальных нарушений антимонопольного законодательства. Как сообщается, расследование сосредоточено на том, ограничивают ли деловые практики Nvidia возможности клиентов или подавляют конкуренцию. Хотя никаких официальных обвинений предъявлено не было, такие расследования создают неопределенность и заставляют инвесторов нервничать по поводу регуляторных рисков.

4. Более широкое давление

на рынок Снижение акций Nvidia также совпадает с более широкими рыночными проблемами. Рост процентных ставок и опасения по поводу экономики США заставили многих инвесторов отказаться от акций технологических компаний с высоким ростом, таких как Nvidia, в пользу более стабильных, чувствительных к ставкам инвестиций. Кроме того, общее падение индекса Nasdaq Composite усилило давление на акции Nvidia.

5. Извлечение прибыли после масштабного ралли

До своего недавнего падения Nvidia демонстрировала головокружительный рост — ее акции выросли более чем на 120% за один год и на короткое время стали самой дорогой компанией в мире. Такой быстрый рост часто привлекает извлечение прибыли, поскольку трейдеры распродают акции, чтобы зафиксировать прибыль. Аналитики описывают это как «обычную распродажу» после необычайного ралли.

Техническая проблема

Основной технический 3-месячный логарифмический график акций Nvidia указывает на недостижимые максимумы, никогда не наблюдавшиеся со времен краха Dotcom, достигнутые посредством массивного долгосрочного пути внутри восходящего канала.

Заключение

Падение акций Nvidia обусловлено сочетанием факторов: умеренный оптимизм в отношении ИИ, опасения по поводу оценки, неопределенность регулирования, более широкое экономическое давление и фиксация прибыли после исключительного подъема. В то время как некоторые аналитики сохраняют оптимистичный настрой в отношении Nvidia из-за ее доминирования в области аппаратного обеспечения ИИ, другие рассматривают откат как естественную коррекцию в ответ на завышенные оценки и меняющиеся рыночные условия.

--

С наилучшими пожеланиями,

Команда @PandorraResearch 😎

Акции Tesla стали «интересными» в преддверии Отчёта о прибылиTesla готовится опубликовать отчет о доходах за четвертый квартал 29 января 2025 года, и аналитики внимательно следят за акциями по мере приближения этого ключевого события.

Вот несколько важных моментов относительно текущей ситуации с акциями Tesla и того, чего ожидать:

Текущая динамика акций

Акции Tesla выросли на 10% в 2025 году, но недавно упали более чем на 5%, торгуясь на предварительной отметке понедельника ниже 400 долларов, примерно 395 долларов.

Оценка акций считается высокой, и некоторые аналитики заявляют, что она «ценена за совершенство», что указывает на то, что любой промах по прибыли может привести к значительному откату.

Ожидания относительно прибыли

Аналитики прогнозируют прибыль на акцию (EPS) в размере 72 центов и выручку в размере 27,23 млрд долларов за четвертый квартал.

Ожидается, что валовая прибыль немного увеличится до 18,85%.

Ключевые факторы, влияющие на оценку акций

👉 Эффективность поставок. Поставки Tesla в 2024 году оказались немного ниже ожиданий: было поставлено 1,79 млн единиц по сравнению с 1,81 млн в 2023 году. Инвесторы будут остро заинтересованы в прогнозах на 2025 год, особенно с учетом растущей конкуренции со стороны китайских производителей, таких как BYD и NIO.

👉 Запуск новых автомобилей/ Ожидаемый запуск меньшего внедорожника, называемого Model Q, ожидается в конце этого года, что может повлиять на траекторию роста Tesla.

👉 Технологические разработки. Прогресс в программном обеспечении для автономного вождения и генерации энергии также будет в центре внимания во время отчета о доходах.

👉 Компания намерена запустить свое программное обеспечение для полного автономного вождения 3-го уровня в определенных штатах США и расширить свой бизнес по хранению энергии.

Факторы, влияющие на инвестиционную привлекательность компании

Довольно высоко задрав свой нос на президентских выборах в США в 2024 году и обновлении Tesla своего всеисторического максимума месяцем ранее, генеральный директор Tesla Илон Маск, всё активнее (и гораздо менее прикрыто) участвует в политической дискуссии и повестке (антисемитские твиты, выступление на митинге крайне правой партии в Германии, троллинг немцев и Великобритании и др.), что уже вызывает раздражение и потенциально может оказать влияние на глобальные возможности ведения бизнеса Tesla.

Мнение аналитиков

Мнения аналитиков разделились: в то время как некоторые сохраняют осторожную позицию из-за потенциального дефицита поставок и рыночной конкуренции, другие считают Tesla надежной инвестицией «купи и держи» в долгосрочной перспективе.

Средний ценовой ориентир среди аналитиков составляет около $345,11, что предполагает потенциальное снижение с текущих уровней.

Техническое настроение

Технический график указывает на эпический прорыв восходящего канала в результате влияния более затратоэффективной модели Китая DeepSeek AI.

В преддверии объявления прибыли Tesla наша «супер-пупер» команда аналитиков настроена по-медвежьи, считая целевой цену в $300 за акцию Tesla, что соответствует основной текущей поддержке 125-дневной простой скользящей средней.

Заключение

По мере приближения отчета о прибылях и убытках Tesla инвесторам следует сохранять бдительность в отношении цифр поставок и прогнозов на предстоящий год. Высокая оценка акций в сочетании с конкурентным давлением делает их подверженными волатильности на основе предстоящих финансовых результатов.

TQQQ на распутье: Взрывной рост или глубокая коррекция?ProShares UltraPro QQQ (TQQQ) - биржевой фонд, предоставляющего тройной leveraged экспозицию на индекс Nasdaq-100.

На графике мы видим впечатляющий восходящий тренд, начавшийся в начале 2024 года, с несколькими коррекциями, последняя из которых наблюдается в начале 2025 года. Текущая цена TQQQ составляет около 86,34 USD (по состоянию на 21 февраля 2025 года), что ниже недавних максимумов в 90–92 USD. Объем торгов остается значительным — 28,24 млн, что указывает на активный интерес рынка.

Ключевые уровни:

- Поддержка: 60–65 USD — уровень, неоднократно тестировавшийся в 2024 году и служащий потенциальной зоной разворота.

- Сопротивление: 90–92 USD — текущий барьер, пробой которого может открыть путь к 100 USD и выше.

С начала 2024 года NASDAQ:TQQQ демонстрировал мощный рост, но последние месяцы (конец 2024 – начало 2025) характеризуются консолидацией или боковым движением. Это может быть паттерн "треугольник" или "флаг", который часто предвещает продолжение предыдущего тренда. Однако резкие падения в начале 2025 года с красными свечами сигнализируют о давлении продавцов. Пока объемы не показывают панического распродажа, коррекция может быть ограниченной.

Возможные сценарии для среднесрока

1. Продолжение роста:

Если TQQQ удержит поддержку на 81–85 USD и пробьет сопротивление 90 USD с ростом объема, нас ждет новый импульс вверх. Целевые уровни: 100 USD и выше. Подтверждением станут бычьи свечные паттерны, такие как "молот" или "поглощение".

2. Глубокая коррекция:

Если цена пробьет поддержку 81 USD и упадет ниже 65 USD с увеличением объема, коррекция может углубиться до 60 USD. Это особенно вероятно при медвежьих сигналах (RSI < 30, медвежий кроссовер MACD).

Итог

TQQQ находится на важном перекрестке: продолжит ли он взрывной рост 2024 года или нас ждет глубокая коррекция? На среднесрок наиболее вероятен сценарий восстановления после коррекции, но только при условии удержания ключевых уровней поддержки. Следите за пробоями, индикаторами и объемами - рынок даст ответ в ближайшие недели.

Успешной всем торговли!

Китайский рывок: $FXI штурмует высотыЕсли вы следите за биржей и любите, когда рынок бросает вызов ожиданиям, то пора обратить внимание на $FXI. Это ETF крупных китайских и гонконгских компаний. Вчера он закрылся на четырёхмесячном максимуме, прибавив 1,9%. И это не просто случайный скачок - последние шесть недель AMEX:FXI обгоняет S&P 500. Пока AMEX:SPY скромно набирает 4,2% с начала года, китайский "тяжеловес" уже ускакал вперёд на 17,4%.

Интересно, что этот рывок возвращает нас к осени прошлого года, когда знаменитый в определенных кругах инвестор Дэвид Теппер в эфире CNBC призывал "покупать всё". Тогда рынок назвал это "Tepper Top" - вершиной, после которой, как многие думали, начнётся спад. Однако AMEX:FXI продолжал рост и показал почти +20% в сентябре, и скептики потирали руки. Я тогда тоже делал публикацию и привлекал внимание (ссылку выложу ниже). И вот теперь AMEX:FXI полностью восстановился, рисуя всё более высокие максимумы и минимумы уже целый год.

А что с теми, кто ставил против? Шортисты, похоже, не сдаются. Доля коротких позиций в AMEX:FXI выросла с 41,2% на прошлой неделе до 55,5% на этой. Они явно верят, что "Tepper Top" всё-таки станет потолком. Но глядя на динамику, возникает вопрос: а не зря ли они так упорствуют? Китайский рынок показывает зубы, и пока что он выигрывает гонку с американским индексом.

AMEX:FXI - это сейчас настоящий сюжет с интригой. Шесть недель опережения S&P 500, упрямые шортисты и тень Дэвида Теппера, который, кажется, снова всех переиграл. Сможет ли Китай удержать этот темп, или "Tepper Top" всё-таки станет роковой точкой? Я свои позиции пока держу и даже не спешу фиксировать прибыль.

Следите за графиками - ближайшие недели будут ответы. А я пока заварю чай и начну приготовится к внутридневным торгам.

Хорошего всем дня и успешной торговли!

S&P 500 снова на максимумахВсем привет!

Сегодня в центре внимании снова индекс S&P 500 ( SP:SPX ), который, похоже, решил, что рекорды - это его хобби. Второй день подряд индекс закрывается на историческом максимуме, прибавив скромные, но уверенные +0.24%. И знаете, это не просто "ещё один зелёный день". Это сигнал, который стоит разобрать, особенно если вы, как и я, любите копаться в паттернах и искать, где быки прячут свои козыри, а медведи - свои ловушки.

Что мы видим на рынке, когда говорим, что бычий тренд здоровый? Есть два условий для этого. Звучит может банально, но как есть:

1. Бычьи паттерны подтверждается и начинает работать.

2. Медвежьи паттерны выходит ложным и ломает свои границы.

SP:SPX сейчас идеально вписывается в эту картину.

Медведи в пролёте

Помните декабрь, когда медведи радостно потирали лапы, увидев, как индекс пробил локальные минимумы? "Всё, конец бычьему рынку!" — кричали все. Но рынок, как опытный фокусник, сказал: "Смотрите сюда!" — и вместо обвала мы получили разворот. Медвежий паттерн не просто провалился, он буквально улетел в космос, оставив шортистов с пустыми карманами. Сорри за сарказм. Настроение такое)

Новый бычий паттерн: цель — 6,425 (+4.5%)

Сейчас S&P 500 выходит из двухмесячной фазы накопления. Если вы следите за графиками, то наверняка заметили, что цена консолидировалась, накапливая силы для следующего рывка. И вот, этот рывок кажется начинается. Бычий паттерн, который сейчас формируется, имеет чёткую цель - 6,425 пунктов. Это примерно +4.5% от текущих уровней. Неплохо, правда?

☝🏼 Но тут есть важный момент: если этот паттерн не сработает, это будет красный флаг. Если быки не смогут довести цену до цели, это может намекнуть, что силы на исходе, и рынок готов к коррекции. Пока, правда, всё выглядит хорошо.

Так что держим руку на пульсе, друзья. Рынок — это всегда игра вероятностей, и пока вероятность роста выше. Но помните: даже в самом здоровом аптренде бывают сюрпризы.

А что думаете вы? Пишите в комментариях: ждём ли мы 6,425 или готовимся к сюрпризам? И не забудьте лайкнуть, если пост был полезен - это помогает мне понять, что вам интересно!

Успешной всем торговли!

Новый максимум S&P500. Сигнал к росту или повод для осторожностиПосле почти трёх месяцев волатильного бокового движения индекс S&P 500 ( SP:SPX ) наконец-то обновил своё недельное закрытие на историческом максимуме, показав прирост на +1,5% за неделю. Этот результат стал первым с начала декабря, что указывает на потенциал нового этапа роста после периода консолидации.

Что происходило последние три месяца?

За последние несколько недель рынок демонстрировал высокую волатильность, однако AMEX:SPY стабильно держался внутри каждой из последних пяти недель. Это говорит о том, что даже несмотря на временную паузу, покупательский интерес остаётся достаточно сильным. Важно отметить, что коррекция, которая началась в декабре, была минимальной - менее 5% по итогам закрытий от предыдущего пика. Такой тип коррекции можно рассматривать как "временную паузу" перед новым импульсом, а не полноценный откат.

Медведи активизируются

Несмотря на достижение новых максимумов, медвежье настроение среди инвесторов достигло максимальных значений за последние 52 недели. Согласно опросу AAII Sentiment Survey, доля медведей выросла до 47%, что является самым высоким показателем с конца 2023 года. Это может быть воспринято как противоположный сигнал для тех, кто следует теории "против толпы". Чрезмерное пессимистическое настроение иногда предшествует продолжению роста рынка.

Таким образом, несмотря на скептические настроения, техническая картина указывает на вероятность нового этапа роста для S&P 500. Однако, как всегда, важно следить за макроэкономическими данными и геополитической ситуацией, которые могут повлиять на динамику рынка.

Как вы считаете, устоит ли рынок перед давлением медведей, или мы увидим продолжение ралли? Делитесь своими мыслями в комментариях! 🚀

Парадокс последних месяцев (S&P 500)Если вы следите за рынками, то последние две недели, безусловно, запомнились своей волатильностью и неоднозначными сигналами. Индекс S&P 500 ( SP:SPX ) продемонстрировал характерную картину: просадка в понедельник, восстановление в течение недели и спад к пятнице. При этом недельная динамика улучшилась с -1.0% до -0.2%.

С декабря 2024 года мы наблюдаем консолидацию индекса, которая может показаться затянувшейся для многих трейдеров. Интересно, что за это время доля медведей среди опрошенных AAII (Американская ассоциация индивидуальных инвесторов) достигла 42.9% – максимума с октября 2023 года. Это классический пример того, как эмоциональный фон инвесторов может расходиться с реальным состоянием рынка.

Однако стоит обратить внимание на важный сигнал: соотношение потребительского сектора ($RSPD/ AMEX:RSPS ) обновило исторические максимумы за последние два месяца. Это указывает на здоровую ротацию секторов и сохраняющийся аппетит к риску, несмотря на внешнюю волатильность.

Вывод:

Не стоит поддаваться паническим настроениям и шуму СМИ во время периода консолидации. Важнее сосредоточиться на ключевых фундаментальных показателях и технических сигналах, таких как растущее соотношение потребительского сектора и увеличивающийся аппетит к риску. История показывает, что такие периоды часто предшествуют новым тенденциям.

Успешной всем торговли!

#Трейдинг #Аналитика #Рынок #Инвестиции

DXY вернулся к уровням обвала пузыря ДоткомовИндекс доллара США ( TVC:DXY ) стал ключевым индикатором, за которым мы следим сейчас в последние недели. Вчерашнее резкое движение вниз после попытки тестирования многолетних максимумов привлекает внимание. Вчера TVC:DXY закрылся чуть ниже критического уровня 108, и укрепился ниже уровня пивота (108,6) что может указывать на возможную смену рыночной динамики с серьезными последствиями для технологических акций.

Исторический контекст: TVC:DXY на уровне 108

Последний раз TVC:DXY достигал этого уровня в апреле 2000 года, во время пика "пузыря доткомов". Интересно, что пик технологических акций, измеряемый по NASDAQ, произошел всего месяцем ранее - в марте 2000 года. За этим последовал жесткий медвежий рынок для технологического сектора, где NASDAQ упал на 77%. Эта историческая корреляция подсказывает, что стоит более внимательнее следить за технологическим секторов в этот период.

Хочу отметить, TVC:DXY находился выше отметки 108 лишь непродолжительное время и в 2000-2001 годах и за последние 35 лет. Более того, когда индекс преодолевал этот порог в прошлом, технологические акции исторически показывали более слабую динамику. Это поднимает важный вопрос: если доллар продолжит ослабевать от текущих уровней, сможет ли технологический сектор вернуть себе лидерство? Скорее всего сможет.

Технологические акции: год борьбы

На данный момент технологический сектор ( AMEX:XLK ) является худшим среди основных секторов в этом году, оказавшись под давлением высоких процентных ставок, инфляционных опасений и укрепления доллара. Однако если TVC:DXY продолжит торговаться ниже критического уровня 108 в ближайшие недели, это может создать более благоприятные условия для восстановления технологических акций.

Ослабление доллара традиционно положительно влияет на секторы, такие как технологии, так как делает американский экспорт более конкурентоспособным и смягчает давление на компании с существенной международной выручкой. Кроме того, более слабый доллар часто совпадает с более мягкими финансовыми условиями, что может поддерживать рисковые активы, включая технологические акции.

Вывод

Недавнее снижение Индекса доллара США ( TVC:DXY ) ниже 108 заслуживает внимательного наблюдения. Если TVC:DXY продолжит торговаться ниже этого ключевого уровня, это может стать сигналом для потенциального возрождения технологических акций. Более слабый доллар может обеспечить дополнительную поддержку для технологий, широкие макроэкономические факторы, такие как политика ФРС и инфляционные тренды, все еще будут играть решающую роль в определении направления рынка.

Успешной всем торговли!

Биткоин сам создал себе границы. Где выход?Что случилось за последние 24 часа?

После бурного падения в выходные и на европейской сессии, Биткоин ( CRYPTOCAP:BTC ) нашел поддержку на уровне $91,000. Однако это не остановило его восходящее движение: монета ( BINANCE:BTCUSDT ) отскочила на +11% от минимальной отметки и вернулась выше $100,000. Сейчас она всего на -6.3% ниже исторического максимума закрытия!

Несмотря на "качели" последних дней, Биткоин продолжает находиться в диапазоне между $89,000 и $109,000 уже более двух месяцев. Этот диапазон создает напряжение, которое может разрешиться либо мощным прорывом вверх, либо резким обвалом вниз. И это классический подход. Мы видим хоть и достаточно широкую, но очень четкую зону консолидации.

Высота текущего диапазона составляет около $20,000. Это ключевое число помогает нам определить потенциальные цели:

- Цель роста: Если Биткоин пробьет уровень сопротивления $109,000, следующая цель - $129,000.

- Цель снижения: В случае пробоя поддержки на $89,000, мы можем увидеть движение к $69,000.

А пока равновесие на рынке продолжается. И чем дольше этот диапазон сохраняется, тем значительнее будет его последствия.

Успешной всем торговли!

$TLT Формирует "Голова и Плечи"В последнее время на рынке долгосрочных государственных облигаций ( NASDAQ:TLT ) наблюдается интересная графическая модель, которая может сигнализировать о возможном развороте тренда. Рассмотрим формирование модели "Голова и Плечи", её ключевые уровни и потенциальные последствия для нас.

Модель "Голова и плечи" считается одной из самых надежных сигналов к развороту нисходящего тренда и предвещает возможный подъем цен.

Ключевым элементом этой модели является уровень шеи (верхняя граница зеленой зоны), который находится примерно на уровне $88. Пробой этого уровня вверх будет свидетельствовать о завершении формирования модели и открытии пути к значительному росту цен.

- Если цена закрепится выше $88, это станет мощным сигналом для покупки, так как это указывает на силу быков и их готовность поддерживать дальнейший рост.

- Напротив, если цена не сможет преодолеть этот уровень, это может привести к продолжению снижения или консолидации вокруг текущих уровней.

Ирония Рынка

Неожиданностью для многих стало то, что облигации достигли своего пика в сентябре, сразу после того, как Федеральная резервная система США снизила процентные ставки. Этот факт подчеркивает сложность и многогранность рыночных движений, которые часто противоречат логическим ожиданиям.

Тем не менее, текущие условия могут указывать на возможность формирования дна именно сейчас, в период очередного заседания ФРС. Это совпадение делает текущий момент особенно важным для анализа и принятия решений.

В результате проведенного анализа можно сделать вывод, что за последние несколько недель NASDAQ:TLT продемонстрировал признаки формирования дна. Это открывает перед инвесторами новые возможности для входа в рынок, особенно если модель "Голова и Плечи" получит подтверждение пробоем уровня шеи.

Важно учитывать текущую макроэкономическую ситуацию и возможные действия президента Трампа, которые могут повлиять на динамику облигационного рынка.

Надеюсь, этот пост был полезным для вас. Если есть вопросы или предложения, пишите в комментариях.

Успешной всем торговли!

Акции Nvidia идут в «DeepSeek», накануне Отчёта о прибыляхАкции Nvidia в последнее время испытывают значительную волатильность, во многом обусловленную появлением новой модели ИИ от китайского стартапа DeepSeek. Эта модель, известная как R1, как сообщается, конкурирует с возможностями передовых моделей крупных американских технологических компаний, таких как OpenAI и Google, но делает это с использованием менее мощных и дешевых чипов. Это развитие событий вызвало обеспокоенность среди инвесторов относительно устойчивости доминирования Nvidia на рынке и высоких оценок акций американских технологических компаний.

Влияние DeepSeek на показатели акций Nvidia

27 января 2025 года акции Nvidia упали более чем на 16%, что стало крупнейшим внутридневным падением с августа 2023 года. Это падение уничтожило более полутриллиона долларов США из рыночной капитализации Nvidia. Акции упали примерно на 12,5% в начале торгов, что отражает широко распространенную обеспокоенность инвесторов относительно последствий достижений DeepSeek.

Настроения инвесторов

Внедрение модели ИИ DeepSeek побудило пересмотреть крупные инвестиции американских технологических компаний в технологии ИИ. Аналитики отметили, что если DeepSeek сможет достичь конкурентоспособных результатов с меньшими затратами, это может привести к снижению спроса на высокопроизводительные чипы Nvidia. Это вызвало волновой эффект во всем технологическом секторе, при этом другие акции полупроводниковых компаний также испытали спад.

Реакция рынка

Более широкий рынок технологий также пострадал: индекс Nasdaq упал почти на 4% на предварительных торгах понедельника. Другие компании, связанные с ИИ и технологиями, также столкнулись со значительным падением; например, ASML и Broadcom упали на 7% и более чем на 12% соответственно.

Перспективы фундаментальных и технических аналитиков

Скептицизм в отношении DeepSeek

Хотя некоторые аналитики выразили скептицизм относительно способности DeepSeek эффективно конкурировать без передовых чипов, они признали, что его успех может заставить американские компании пересмотреть свои стратегии в отношении инвестиций в ИИ и эффективности. Например, аналитики Citi сохранили рейтинг «покупать» для Nvidia, предполагая, что крупные американские компании вряд ли откажутся от использования графических процессоров Nvidia в ближайшем будущем.

Опасения по поводу оценок

Аналитики Wedbush подчеркнули, что американские технологические акции в настоящее время оцениваются на премиальном уровне, что делает их уязвимыми к любым нарушениям в воспринимаемом технологическом превосходстве. Они отметили, что даже небольшие разработки, такие как разработки DeepSeek, могут существенно повлиять на цены акций из-за завышенных ожиданий, связанных с достижениями в области ИИ.

Перспективы на будущее

Несмотря на немедленное негативное влияние на акции Nvidia, некоторые аналитики считают, что опасения могут быть преувеличены и что американские компании по-прежнему хорошо подготовлены к долгосрочному росту в области технологий ИИ. Они утверждают, что, хотя модель DeepSeek впечатляет,он пока не соответствует комплексной инфраструктуре и экосистеме, созданной американскими технологическими гигантами.

Технический обзор

Основной технический график акций Nvidia (недельный график) указывает на эпический прорыв вниз восходящего канала, который был жив более двух последних лет, пока ̶D̶o̶n̶a̶l̶d̶ ̶T̶r̶u̶m̶p̶ кто-то не вошел ̶в ̶чат Белый дом.

В преддверии отчета о прибылях Nvidia (запланированного на 26 февраля) наша «fancy-nancy» команда аналитиков решительно выступает против любой покупки акций Nvidia ниже уровня, готового к потере, $130 за акцию.

Потенциально 52-недельная простая скользящая средняя может поддерживать акции некоторое время около $115 за акцию, но в противном случае мы считаем, что акции Nvidia снова упадут ниже уровня $100.

Заключение

Подводя итог, можно сказать, что подъем DeepSeek представляет собой разворотный момент для Nvidia и более широкого технологического сектора, бросая вызов существующим предположениям о стоимости разработки ИИ и динамике рынка. Текущая ситуация, вероятно, приведет к дальнейшему изучению инвестиционных стратегий в отрасли, поскольку заинтересованные стороны оценивают долгосрочные последствия этой новой конкуренции.

Игра на триллион долларов! Маленькая история про ИИ.

Приходит значит некий Сэм и рассказывает про модель ИИ, на развитие которого нужны деньги. Очень много денег!

Собираются большие дяди с миллиардами и говорят, без проблем Сэм, вот тебе деньги, поднимай шум, и пусть рынки будут взлететь на этом шуме. Чем больше шума, тем лучше. А ты Сэм, максимально развивай свой этот ИИ, пусть все подумают, что мир станет лучше. Снова миллиарды.

Звонок ко всем СМИ.Ну ка расскажите, что ИИ это новая нефть, новая индустриальная и технологическая революция. Пусть люди будут думать, что они живут в будущем. Да и вообще, без всего жить можно, а без ИИ нет)

На этом шуме и на реальной значимой работе команды Сэма, и неплохих возможностях ИИ рынки просто летают в космос 🚀. NVIDIA ( NASDAQ:NVDA ) становится триллионной компанией. 2 из 3 сотрудников компании долларовые миллионеры. За чипы и полупроводники страны готовы начать войну. Наступает та самая новая эра.

Приходит снова Сэм - я немного ошибся, и нужны не миллиарды, а триллионы, и еще больше. Нужны все деньги мира. И все соглашаются 🙄. Эксперты в шоке - куда это они? Как это окупится? К чему все стремятся? Стойте! Остановитесь! Давайте сначала придумаем правила…

Сэм серьезным лицом объясняет, что эта технология очень дорогая, мощности не хватают, нужны еще больше сервера, еще больше чипов, еще больше видеокарт, еще больше дата-центры, еще больше сотрудников, еще больше всего и все к нам. Мы ведь мировые лидеры в области.

Приходит #Трамп , помешен на своей мании величии. Берет с собой Илона.

- Маск, говорит он, - что нам нужно, чтобы мы были главными во всем?

Маск - еще больше миллиарды на ИИ.

Сделано! Трамп выделяет первые $500 млрд. Пятьсот с..а миллиардов долларов США!

Рынки растут как сумасшедшие. Все на эйфории покупают все, что можно или даже нельзя купить на рынке, главное, чтобы хотя бы где-то, в описании было написано ИИ.

Пир во время чумы продолжается…

И тут, совершенно невинными глазами, совершенно неожиданно, совершенно незнакомые люди из Китая 🇨🇳 запускают свой собственный модель ИИ #DeepSeek. Легкий, не затратный, совершенно не дорогой, и в содержании тоже. Запускают и даже не шумят. А мир пока не понимает что происходит...

Все инфо поле начинает работать против китайской модели. Никто не верит. "Очередной китайский фейк или плохая копия", - кричат все. А китайцы молча публикуют свои коды, ресурсы, я не знаю что именно, но показывают всем, что это по-настоящему круче, чем все, что было до них.

Даже сам #ChatGPT признает - то, что делали китайцы, тот самый DeepSeek побеждает по всем параметрам - экономическим, техническим, технологическим, да хоть экологическим, одним словом всем…

А дядя Сэм пока молчит. Все пока молчат. А рынки закрыты на выходные. Даже страшно представить как они откроются…

Все, мальчики и девочки, спектакль окончен.

Окончен для всех, только не для трейдеров)

На азиатской сессии уже началась коррекция индексов в широком смысле. Подготавливайте свои короткие позиции и не забудьте зафиксировать прибыль на портфелях.

Хорошего всем дня и успешной торговли!

Момент принятия решения для индекса доллара СШАВ последнее время на финансовых рынках наблюдаются интересные движения, особенно в контексте валютных пар и активов, связанных с долларом США. Вот что стоит знать:

Движение Доллара США ( TVC:DXY )

Долларовый индекс ( TVC:DXY ) пережил свою худшую неделю с ноября 2023 года, показав падение на -2.46% от своего пика и до закрытия в пятницу. До этого доллар демонстрировал рост на протяжении 14 из последних 15 недель, но последние две недели отметились значительным откатом.

Технический Анализ:

- Формирование Паттерна: TVC:DXY сформировал паттерн "Доджи Звезда" на уровне сопротивления 110.94. Этот уровень так же является сильным сопротивлением по линиям Фибоначчи 161,80%. Это классический сигнал возможного разворота тренда вниз, или как минимум, значительной коррекции.

- Поддержка и Пробои: Сейчас доллар тестирует зону поддержки $107.Она так же является уровнем пивота классического расчета. Если этот уровень будет пробит, это может стать сигналом к дальнейшему ослаблению доллара к отношению корзине основных валют.

Влияние на Рынки Активов:

С ослаблением доллара, как правило, выигрывают рисковые активы, да и не только. Металлы, такие как золото и серебро, и так уже достаточное время показывают признаки роста, ожидается, что они продолжат этот тренд. Тот же эффект может наблюдаться в отношении акций и криптовалют. Падение курса доллара делает эти активы более привлекательными для инвесторов, стремящихся к диверсификации портфеля. Однако надо учитывать, что рынок иррационален и очень часто эти книжные стандарты работают не так однозначно в реальной жизни.

В любом случае индекс американского доллара является важным индикатором и ориентиром для всего финансового рынка. Важно следить за дальнейшим поведением индекса, который поможет нам принимать более правильные решения.

Успешной всем торговли!

Восстановление индекса полупроводниковПосле летнего ложного пробоя и образования двойных вершин и исторических максимумов, индекс полупроводниковых компаний вновь тестирует свои уровни сопротивления.

В июле прошлого года индекс пробился из трехлетнего восходящего треугольника, но затем откатился и скорректировался. Он наконец, преодолела сопротивление диапазона, образовавшееся из-за падения в июле 2024 года и сейчас идет к восстановлений своих прежних максимумов с усиленной широтой рынка, что открывает возможности для более устойчивого роста.

Одним словом, для отрасли полупроводников все только начинается. Такие картины для меня особо интересны и с точки зрения самой торговли, потому что конкретно в этом случае график показывает насколько опасная стратегия "продать на максимумах, купит в минимумах". Она является пожалуй самой распространенной стратегией особенно среди новичков.

Успешной всем торговли!

Важная поддержка перед отчетами! Вчера, несмотря на утреннее падение более чем на -1,0%, индекс Russell 2000, отслеживаемый ETF AMEX:IWM , завершил торговую сессию с ростом на +0.2%, впервые за последние четыре дня показав положительную динамику.

Последние шесть недель оказались непростыми для AMEX:IWM , который потерял -10.6% по закрытиям. Пик был достигнут в районе Дня Благодарения, после чего индекс не смог закрепиться на уровнях, близких к историческим максимумам за последние три года.

В вот уже вчера AMEX:IWM коснулся своей восходящей 200-дневной скользящей средней во второй раз за последний год, после чего последовал отскок. Эта скользящая средняя является ключевым уровнем, за которым стоит следить на этой неделе.

Посмотрим какое будет поведение индекса в этот раз. Важно отметить, что начинается отчетный период и у индекса есть все шансы откатится верх к новым вершинам.

Успешной всем торговли!