GOLD выход крупных игроковВсем привет!

Судя по текущим сделкам с рынка за вчера и сегодня и структуре где эти сделки появляются , началось фиксирование позиций крупными игроками.

Позиции переносят на ноябрь, декабрь и на начало 26 года, возможный сценарий продолжения роста это осень, а пока всё по росту, закончили, должен начаться цикл падения. Ситуация сейчас очень похожа на предыдущую идею начало шорта, но сейчас совсем другие сделки ведут цену в шорт.

Идеи нашего сообщества

Verge (#XVG): Шанс взять отскок от сильного уровня!

#XVG

XVG (Verge) – приватная криптовалюта, ориентированная на анонимность транзакций и защиту конфиденциальности пользователей. Относится к экосистеме децентрализованных платёжных решений.

🟢 Спот набор: Формируем позиции от недельного объемного уровня 0,0037. Диапазон интереса для набора: 0,004364 – 0,0034.

—— ⭐️ Если хотите больше таких разборов, поддержите идею — ваши “ракеты🚀” дают мотивацию!

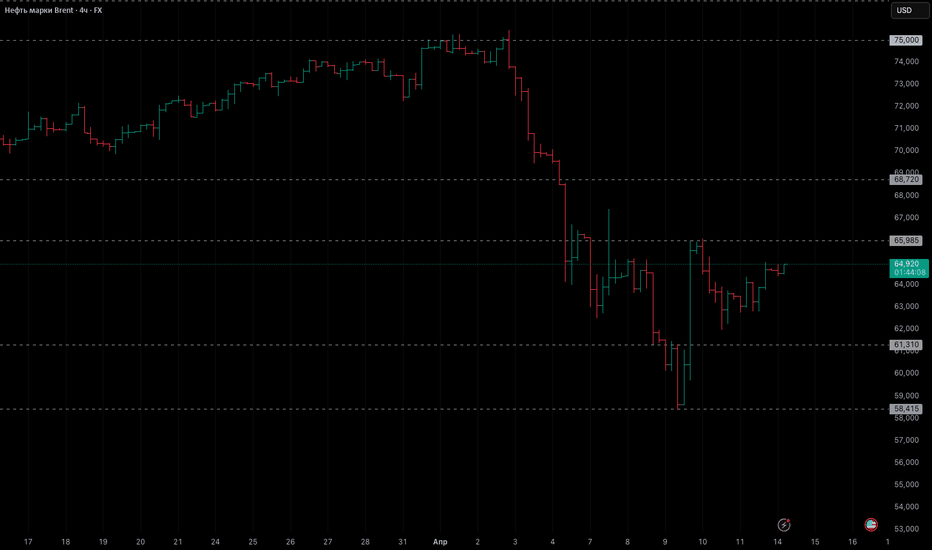

Нефть Brent ukoil Инструмент находится в верхней части канала. Ближе к Уровню 65.985.

В случае Пробоя и закрепления, цена делает переход в Лонг зону, где смотрим ТВХ на Покупку.

Для Шорт другие условия. Если они будут, тогда рассмотрим.

Все как всегда - есть зона выше - смотрим Покупки, ниже - Продажи;

ближайшие Уровни это ТР1, ТР2 и т д.

USDJPY: Давление на снижение сохраняетсяСегодня пара USDJPY продолжает устойчивое движение вниз. Основной причиной является ослабление доллара США на фоне публикации слабых макроэкономических данных, что усиливает ожидания рынка относительно возможного раннего снижения процентной ставки ФРС. Кроме того, снижение доходности американских облигаций, а также рост интереса к безопасным активам на фоне глобальной неопределённости способствуют перетоку капитала в японскую иену.

С технической точки зрения, пока нисходящий канал остаётся активным, а скользящие средние EMA 34 и EMA 89 продолжают демонстрировать сигналы разворота, приоритетной стратегией остаётся рассмотрение продаж. В краткосрочной перспективе целью может стать тест нижней границы ценового канала, как показано на графике.

Рекомендуется сохранять аккуратность в принятии торговых решений и внимательно следить за развитием рыночной ситуации.

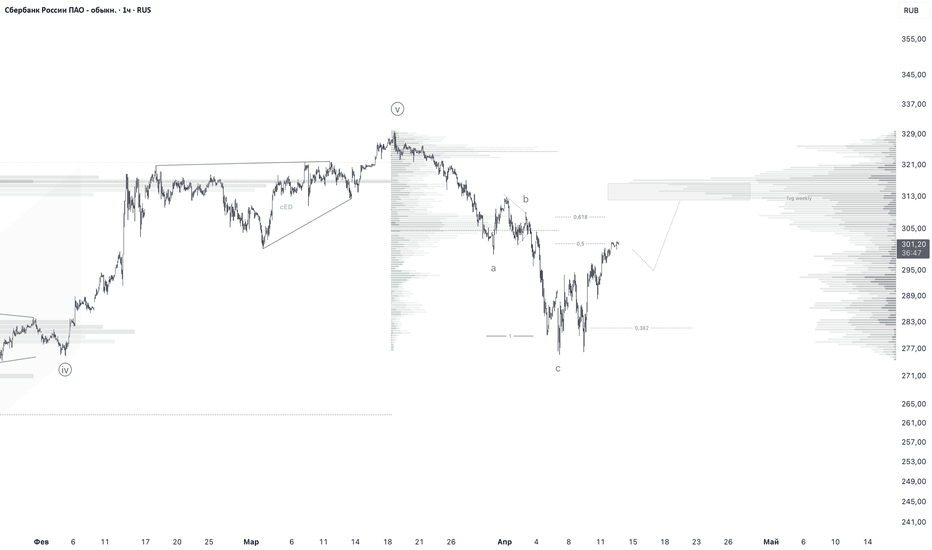

SBER: краткосрочный апдейт и ключевые сценарииПосле состоявшегося пятиволнового импульса в RUS:SBER RUS:SBERP RUS:SP1! RUS:SR1! мы получили красивую трехволновую коррекцию (ABC), которая завершилась в зоне 0.382. Оттуда цена резко отскочила, что может указывать на старт нового импульса.

Сейчас актив торгуется у зоны FVG 1D и ближайшим ключевым сопротивлением может стать зона 312–316 ₽ (FVG weekly + Point of Control по объему). Подробные сценарии в видео.

Прошлый Weekly plan

BTCUSDT — Прорыв состоялся! Следующие цели: 91 600 и 94 400? Биткойн успешно прорвался вверх из зоны консолидации в районе 85 700–87 000 и показывает уверенную бычью динамику. На графике H4 чётко прослеживается фигура «флет + прорыв», указывающая на доминирование покупателей.

🔹 Скользящие средние EMA34 и EMA89 устремлены вверх — сигнал устойчивого тренда

🔹 Ожидается ретест зоны прорыва (85 700). Если цена отскочит — это отличная точка входа в покупку

🔹 Ближайшая цель: 91 600 USD

🔹 Расширенная цель по трендовой линии: 94 400 USD

💡 Обратите внимание: уровень 85 700 — ключевая поддержка. Если он не устоит — возможен откат к 83 100 перед возобновлением роста.

➡️ Предпочтительная стратегия: ожидать откат и покупать по тренду при наличии подтверждающего сигнала. Не поддавайтесь FOMO на хаях!

Анализ золота 22 апреляЗолото испытывает небольшую коррекцию после касания круглого уровня сопротивления 3500.

Сила свечей на таймфрейме h1 способствует новому росту золота в конце европейской сессии. Обратите внимание на зону прорыва около 73 и зону ATH около 3500 для стратегий продажи. Прорвемся до 3500, больше не ПРОДАВАТЬ, подождем до 3520.

Стратегия покупки может быть предпочтительнее для трейдеров. Зоны, где в прошлом появлялись покупатели: 3435-3408-3385-3355. Прежде чем принять долгосрочное решение о покупке, обратите внимание на то, действительно ли сила свечи велика или нет.

LTC: Ждем четкой структуры на 4ч для новых решений!Разбор BINANCE:LTCUSDT #LTC

🪙 Краткое описание проекта

Litecoin (LTC) — одна из первых криптовалют, созданная в 2011 году как "цифровое серебро" в дополнение к "цифровому золоту" (Bitcoin). LTC ориентирован на быстрые и дешевые транзакции, что делает его популярным для повседневного использования и платежей.

🔍 Разбор графика

Лонг от нижней границы СТФ структуры с прошлой идеи дал слабую реакцию — всего +10%. Реакция так себе, поэтому позицию я не открывал. Пока что на 4ч таймфрейме не видно четкой структуры, что делает дальнейшую торговлю в этом диапазоне сомнительной.

📉 Текущая стратегия

Закуп ниже: Уровень 65,5 остаётся актуальным.

Диапазон набора: 71–60$.

Ожидаем появления новой внятной структуры на 4ч таймфрейме для более уверенных решений.

❗️ Для фьючерсов: ВСЕГДА используйте стопы! При реакции от уровня — переводите сделку в безубыток. При распиле или пробое с закреплением — ищем выход в б/у и новые точки входа.

——

⭐️ Если хотите больше таких разборов, поддержите идею — ваши “ракеты🚀” дают мотивацию!

5ть Волн вниз по BTC - что дальше?!Рубрика #яумамуволновик

Если предположить, что мы прошли 5 волн коррекции #btc вниз- то интересно рассмотреть кореккцию падения с возможными сценариями:

Имеем характерную A и B (вышла ниже 5й волны - что характерно только для флэта)

А вот с самой важной С - интересно

- она на 90 целится (но должна быть импульснее- как мне кажется)

Но больше похоже на то, что наша коррекция превратилась в плоскую ABCDE в треугольнике - соответственно выход из треугольника по тренду ВНИЗ

Теперь рассмотри ABCDE ближе

- внутри A B С есть 5ти волновые движения

Сегодня 19 апреля мы вероятно в плоской коррекции волны С (но тут есть какой-то шум выходных вероятно) и пойдем по волне D в район 80-81k далее на затухании импульса E вверх на 84

И тут самое интресное выход из треугоника плоской ABCDE - ложником или сразу по тренду вниз...

Как где-то читал "дальше нас ждет новый 5ти волновой цикл" вопрос куда)

Спасибо, что дочитали - если есть замечания буду рад! Хороших выходных ;)

Разберем ситуацию более детальноСегодня я подготовил подробный анализ текущей ситуации, в котором разберём три ключевые аспекта: техническую картину, влияние глобальной денежной массы и роль политики Трампа на финансовых рынках.

Технический анализ

Начнём с общей тенденции. Глобально рынок остаётся в восходящем тренде, так как цена движется в рамках растущего канала. Однако в краткосрочной перспективе мы находимся в фазе коррекции, а значит, локальный тренд пока остаётся нисходящим. Ключевой уровень, который сигнализирует о завершении коррекции, находится на $93 400. Если цена закрепится выше него, можно ожидать дальнейший рост.

Также стоит обратить внимание на значимую зону в районе $72 000. Это уровень исторического максимума предыдущего цикла, а также граница прошлой фазы накопления. Тест этого уровня был бы логичным, но, скорее всего, маркетмейкеры не позволят такому сценарию реализоваться, поскольку слишком много розничных инвесторов готовы войти в рынок на этих отметках. В результате, скорее всего, цена продолжит рост уже с текущих уровней, что соответствует стратегии крупных игроков.

Говорить о смене глобального тренда пока рано. Для подтверждения перехода в медвежий рынок цена должна уйти ниже $55 000, но пока до этого далеко.

Влияние глобальной ликвидности (M2) на Bitcoin

На графике видно, что глобальная денежная масса M2 (бирюзовая линия) влияет на тренд Bitcoin, но с некоторым запаздыванием. В прошлом, когда M2 увеличивался, BTC сначала консолидировался, а затем резко рос. Сейчас мы снова наблюдаем похожую ситуацию: M2 растёт, а BTC остаётся в боковике.

Почему M2 так важен?

Этот показатель отражает количество ликвидных денег в экономике, включая наличные, депозиты и краткосрочные сбережения. Когда M2 увеличивается, появляется больше свободного капитала, который ищет способы заработка — в том числе через инвестиции в криптовалюты.

С учётом долгосрочного восходящего тренда и сильной поддержки на $69 000 – $73 800, текущие уровни могут стать отправной точкой для нового роста. Если M2 продолжит расширяться, Bitcoin может достичь $110 000 – $140 000 в ближайшие месяцы.

Трамп и его влияние на финансовые рынки

Рынки сейчас нестабильны, а экономическая политика вновь оказалась в центре внимания. Недавнее введение пошлин Трампом привело к снижению как фондовых индексов, так и криптовалют, но его действия похожи на стратегию, которую он использовал во время своего первого срока.

Как это работает?

1. Вводятся пошлины, создавая панику на рынке.

2. Осуществляется давление на главу ФРС, чтобы добиться снижения ставок.

3. В экономику вливаются дополнительные деньги.

4. Рынок восстанавливается, инвесторы зарабатывают, а Трамп демонстрирует избирателям, что «при нём экономика растёт».

Подобное уже происходило в 2019 году. Тогда после введения торговых ограничений против Китая и Мексики рынок резко просел. Однако вскоре Трамп неожиданно отменил пошлины для Мексики и заключил торговую сделку с Китаем, после чего фондовые индексы обновили максимумы.

Несмотря на его заявления о том, что он не следит за фондовым рынком, в свой первый срок Трамп регулярно подчёркивал рост акций как одно из своих главных достижений. Важно учитывать и интересы его окружения. Среди ключевых сторонников Трампа много миллиардеров, которые в последнее время столкнулись с сокращением своих капиталов. Однако политические процессы устроены так, что своих людей не оставляют без поддержки.

Вывод

Сейчас рынок переживает период неопределённости, но основные механизмы, которые уже использовались ранее, скорее всего, снова вступят в игру. Поэтому, я рассчитываю увидеть возобновление роста уже в ближайшие месяцы. Два основных сценария я отметил на графике и в конечном итоге жду, как минимум достижение уровня в $110000, а как максимум $130000.

Ждем отката и продолжение кино с ростом! #Обзор #BTC #1H

😎 У битка нет цели, только путь! Путь в Манипуляции и обман всех!

Pro BTC:

🕯 Все поставленные цели и зоны достигнуты, что же ждем дальше? На текущий момент нужно следить за уровнем 91400, мы либо пойдем от него в коррекцию, либо поджим и пробой с походом к 94000 и 95800, но пока я больше склонен к сценарию отката как минимум локального, хотя шансы на общем позитиве пойти без отката тоже имеются, держим это в уме и ждем развития от данного уровня.

🔽 Коррекцию я ожидаю к зонам 88800 с проколом к 88000, там буду смотреть за реакцией и ситуацией, если не удержим то 86500, 85200 и даже 83600 можно увидеть, но вероятность такой коррекции не сильно высокая, больше пока смотрится позитивный сценарий, с локальным откатом и уходом выше, либо вовсе без него.

По RSI:

📈 Часовые графики явно перегреты и локально остыть нужно.

Подписка, лайки!

BTC: 4Ч - Пробьет ли уровень $91,500 до конца апреля?Bitcoin ( BINANCE:BTCUSDT ) – Разбор 4Ч

Текущая цена: $85,265

1. Уровни

На графике четко видны:

- Слабое сопротивление: $94,000

- Сильное сопротивление: $89,000-90,000

- Слабая поддержка: $84,000-85,000 (текущая зона)

- Сильная поддержка: $74,000-76,000

2. Цели и стоп-лосс

Индикатор Midas показывает три цели:

1. $85,785

2. $88,795

3. $91,587

Стоп-лосс: $84,310

3. Торговые варианты

Консервативный: вход при закреплении выше $85,785 с целью $88,795.

Агрессивный: вход на текущих уровнях со стопом ниже $84,310.

Рекомендуется фиксировать часть прибыли на первой цели и переносить стоп в безубыток.

4. Новости

- Китай прекратил закупки сжиженного газа из США (18 апреля)

- Трамп заявил о "хороших разговорах с Китаем"

- Планируются новые торговые сделки США с ЕС и Италией

- Глава NVIDIA посетил Пекин для переговоров

- Швейцарская сеть Spar начала принимать Bitcoin к оплате

- Binance сообщает об интересе правительств к криптовалютным резервам

- Трамп рассматривает возможность увольнения главы ФРС

5. Итог

Bitcoin имеет потенциал роста до $88,795 в ближайшие дни. При пробитии сопротивления цель — $91,587.

Для управления рисками: соблюдайте стоп-лосс и фиксируйте часть прибыли на целевых уровнях.

Макро анализ EUR/USDМакро анализ EUR/USD

1M - глобальный боковой диапазон + девиация нижней границы + тест ценовой неэффективности -> привели нас к середине бокового диапазона на тест месячной ценовой неэффективности и захват ликвидности хая месячной свечи, сформировав в свою очередь диапазон BPR ниже, тест которого пришелся бы очень кстати в рамках продолжения доставки цены к глобальным таргетам...

1W - зарождение восходящей структуры, сформировали недельный BISI (fvg 1w), тест которого отлично вписывается в рамках макро коррекции и продолжения доставки цены.

1D - Bias нисходящий, в боковом диапазоне с оформленной девиацией сверху, была работа с ликвидностью выше, осталось много непроработанной ликвидности ниже и + ценовые неэффективности ниже, работу с которыми хотелось бы увидеть в ближайшем будущем.

4h - сформирована POI в видео OB после оформления верхней девиации бокового диапазона и захвата BuySide lq, в данный момент уже получили тест OB. Приоритет нисходящий.

1h - в боковом диапазоне + оформили девиацию верхней границы бокового диапазона + тест старшего OB. Открытие дня находится между макс./мин. предыдущего дня. Цель для доставки внутри дня - PDL lq.

Stop!Loss|Взгляд на рынок: EURUSDВас приветствует команда Stop!Loss ❗️

Разобрали ближайшие перспективы по валютной паре EURUSD .

"Взгляд на рынок" - это короткий разбор торговых инструментов о самом важном на рынка FOREX.

👇 В комментариях 👇 вы можете оставить торговый инструмент желаемый для разбора, и в следующих видео мы обязательно вместе с вами рассмотрим его.

Спасибо за поддержку🚀 Всем профита✅