На грани: Какие тени сгущаются над будущим Nvidia?Хотя Nvidia остаётся ведущей силой в революции искусственного интеллекта, её стремительный рост сталкивается с усиливающимся давлением геополитики и проблемами в цепочках поставок. Недавние экспортные ограничения США на продажу её передового AI-чипа H20 в Китай привели к значительным убыткам в размере $5,5 миллиарда и ограничили доступ к важному рынку. Эти меры, обусловленные соображениями национальной безопасности на фоне нарастающего технологического соперничества между США и Китаем, подчёркивают прямые финансовые и стратегические риски, стоящие перед полупроводниковым гигантом.

В ответ на такую нестабильную обстановку Nvidia начала стратегическую диверсификацию производственной базы. Компания запускает масштабную инвестиционную инициативу, объём которой может достичь $500 миллиарда, с целью создания инфраструктуры ИИ и мощностей по производству чипов на территории США. Это включает в себя важные партнёрства с такими компаниями, как TSMC с мощностями в Аризоне, Foxconn с мощностями в Техасе и другими ключевыми игроками, чтобы повысить устойчивость цепочки поставок и справляться с торговыми трениями и потенциальными тарифами.

Несмотря на эти активные шаги, основное производство Nvidia по-прежнему сильно зависит от Taiwan Semiconductor Manufacturing Co. (TSMC), расположенной в Тайване. Такая концентрация связана с серьёзными рисками, особенно учитывая геополитическую напряжённость вокруг острова. Потенциальный конфликт, который нарушит работу заводов TSMC на Тайване, может привести к катастрофическому глобальному дефициту полупроводников, остановке производства Nvidia и серьёзным экономическим последствиям по всему миру, оцениваемым в триллионы долларов. Преодоление этих взаимосвязанных рыночных, логистических и геополитических рисков — ключевая задача, определяющая будущее Nvidia.

Nvidia

Понимание "Мести" в торговле. И причем тут рынок акций СШАНачнём с того, что торговля из мести является деструктивной моделью поведения в торговле, когда люди принимают импульсивные и эмоциональные решения в попытке возместить предыдущие потери. Эта практика не ограничивается начинающими трейдерами; даже опытные трейдеры могут стать ее жертвами. Основные эмоции, движущие торговлей из мести, включают гнев, разочарование, жадность, страх и стыд, которые затуманивают суждение и приводят к принятию нерациональных решений.

Причины торговли из мести

Эмоциональная реакция: трейдеры часто эмоционально реагируют на значительные потери, чувствуя себя обязанными немедленно возместить свои потери без адекватного анализа или стратегии.

Отсутствие дисциплины: отклонение от установленных торговых планов и принципов управления рисками является обычным явлением в торговле из мести.

Психологические триггеры: чувства несправедливости, гнева или желания отомстить рынку могут спровоцировать торговлю из мести.

Последствия торговли из мести

Финансовые потери: торговля из мести часто приводит к большим потерям из-за более рискованных сделок и неудачного выбора времени.

Эмоциональное выгорание: стресс и разочарование от повторяющихся потерь могут привести к эмоциональному истощению и снижению эффективности торговли.

Влияние на карьеру: постоянная торговля из мести может подорвать уверенность и привести к тому, что трейдер начнет сомневаться в своих способностях.

Примеры торговли из мести из реальной жизни

Увеличение размера позиции: трейдер терпит значительные убытки и решает удвоить или утроить размер позиции в следующей сделке, надеясь быстро вернуть свои потери. Это действие игнорирует принципы управления рисками и часто приводит к еще большим потерям.

Игнорирование стоп-лосс ордеров: после убытка трейдер может удерживать убыточную позицию дольше, чем планировалось, надеясь, что она развернется. Такое поведение игнорирует установленные стоп-лосс ордера и может привести к дальнейшему финансовому ущербу.

Погоня за сделками: трейдер чувствует себя вынужденным входить в сделки без надлежащего анализа, движимый желанием быстро отыграть убытки. Такое импульсивное поведение может привести к серии неудачных торговых решений.

Сценарий разворота рынка: трейдер терпит убытки из-за внезапного разворота рынка. Пытаясь восстановиться, он входит в сделку в противоположном направлении без тщательного анализа, что может усугубить его убытки.

Хотите больше примеров? Посмотрите недавние события ниже 👇👇

Как избежать торговли из мести

Чтобы избежать торговли из мести, трейдеры должны сосредоточиться на поддержании дисциплины и соблюдении своих торговых стратегий. Это включает в себя:

Делайте перерывы: после убытка, уделяйте время переоценке рынка и успокаивайте эмоции, чтобы предотвратить импульсивные решения.

Соблюдение планов: следование установленным торговым планам и принципам управления рисками имеет решающее значение.

Эмоциональная осведомленность: распознавание эмоциональных триггеров и принятие мер по их управлению может помочь предотвратить торговлю из мести.

В заключение следует сказать, что торговля из мести — это ВРЕДНАЯ И ОПАСНАЯ практика, которая может привести к значительным финансовым и эмоциональным последствиям. Понимание ее причин и распознавание ее признаков являются важнейшими шагами для избежания такого поведения и поддержания успешной торговой карьеры.

--

С наилучшими пожеланиями,

Ваша любимая Команда @PandorraResearch 😎

Индекс S&P500 переходит в режим «DRILL BABY DRILL»Агрессивное использование тарифов администрацией Трампа — мы в Команде @PandorraResearch Team назвали это «Тарифной Базуой» из-за их широкого одностороннего применения — оказало значительное понижательное давление на индекс S&P 500 по нескольким каналам.

К ним относятся прямое воздействие на корпоративную прибыльность, повышенные риски торговой войны, возросшая экономическая неопределенность и ухудшение настроений на рынке.

Прямое влияние на корпоративные доходы

Тарифы повышают издержки для американских компаний, зависящих от импортных ресурсов, заставляя их либо поглощать сниженную маржу прибыли, либо перекладывать издержки на потребителей. Например, промежуточные товары, такие как сталь и алюминий — ключевые ресурсы для производства — сталкиваются с высокими тарифами, выжимая отрасли от автопроизводителей до строительства. Goldman Sachs оценивает, что каждое повышение тарифов США на 5 процентных пунктов снижает прибыль на акцию (EPS) индекса S&P 500 на 1–2%. Тарифы 2025 года, нацеленные на Канаду, Мексику и Китай, могут снизить прогнозы EPS на 2–3%, напрямую подрывая оценки акций6. Кроме того, ответные тарифы со стороны торговых партнеров (например, пошлины ЕС на бурбон и мотоциклы) усугубляют потери за счет сокращения экспортных рынков.

Эскалация торговли и ответные меры

Угроза ЕС применить свой Антипринудительный инструмент — ответный инструмент, призванный противостоять торговой дискриминации — может спровоцировать цикл ответных мер. Например, Канада и Мексика поставляют более 60% импорта стали и алюминия в США, а тарифы на эти товары нарушают цепочки поставок в Северной Америке. Риски ответных мер особенно высоки для компаний S&P 500 с глобальным присутствием: 28% доходов S&P 500 поступают с международных рынков, а затяжные торговые войны могут снизить продажи за рубежом.

Экономическая неопределенность и волатильность рынка

Макроэкономический Индекс неопределенности экономической политики США (ссылка на сайт ФРС добавлена для обучающих целей) подскочил до 740 пунктов в начале марта 2025 года, приблизившись к уровням, которые в последний раз наблюдались во время пандемии 2020 года. Исторически такие скачки коррелируют с сокращением на 3% форвардного коэффициента цены к прибыли S&P 500, поскольку инвесторы требуют более высоких премий за риск. Непоследовательное введение тарифов Трампом — отсрочка мексиканских тарифов после переговоров, но ускорение других — усугубило нестабильность. Рынки отреагировали резко: S&P 500 упал на 3,1% за одну неделю после объявления тарифов, сведя на нет все достижения после выборов.

Страхи рецессии и отраслевое давление

Тарифы усилили опасения по поводу рецессии в США. Повышая потребительские цены и нарушая цепочки поставок, они рискуют замедлить экономический рост — страх, отраженный в 5%-ном снижении оценок справедливой стоимости S&P 500 при текущей тарифной политике. Такие отрасли, как технологии (зависимые от китайских компонентов) и сельское хозяйство (на которые нацелены ответные тарифы), сталкиваются с острым давлением. Например, китайские тарифы на соевые бобы и свинину непропорционально сильно ударили по сельской экономике, косвенно снижая более широкие рыночные настроения.

Исследования долгосрочных структурных рисков

Исследования долгосрочных структурных рисков показывают, что тарифы не достигают своих заявленных целей. Исследование MIT показало, что тарифы на сталь Трампа 2018 года не возродили занятость в сталелитейной промышленности США, но привели к потере рабочих мест в секторах переработки. Аналогичным образом тарифы 2025 года рискуют ускорить экономическое разъединение, поскольку компании диверсифицируют цепочки поставок, отдаляясь от США, чтобы избежать тарифных рисков.

Этот структурный сдвиг может навсегда снизить конкурентоспособность транснациональных корпораций S&P 500 .

Заключение

Подводя итог, можно сказать, что тарифная стратегия Трампа дестабилизировала фондовые рынки, подорвав корпоративные прибыли, спровоцировав ответные меры и усилив макроэкономическую неопределенность.

В целом мы в Исследовательской Команде @PandorraResearch по-прежнему с пессимизмом и по-медвежьи прогнозируем дальнейшие перспективы индекса S&P 500 с возможными каскадными последствиями.

Недавнее падение индекса S&P 500 отражает понимание инвесторами того, что тарифы действуют как налог на рост, имеющий каскадные последствия как для американской внутренней промышленности, так и для динамики мировой торговли.

--

С наилучшими «Drill Baby, Drill» пожеланиями,

Команда @PandorraResearch 😎

Акции NVIDIA становятся "Ихтиандром", повторяя крах ДоткомовАкции Nvidia недавно испытали значительное падение, опустившись до 6-месячного минимума, отражая сочетание изменений настроений инвесторов, динамики рынка и проблем, связанных с конкретной компанией.

Вот ̶М̶а̶м̶б̶о̶ ̶д̶ж̶а̶м̶б̶о̶ фундаментальный и технический анализ от нашей Команды @PandorraResearch того, что происходит с акциями Nvidia NASDAQ:NVDA и почему:

1. Охлаждение энтузиазма в отношении ИИ

Nvidia была в авангарде бума ИИ, ее чипы обеспечивают работу передовых платформ ИИ. Однако оптимизм инвесторов в отношении акций, связанных с ИИ, начал угасать. Хотя Nvidia сообщила о впечатляющем росте выручки (122% в недавней прибыли), ее будущие прогнозы не оправдали заоблачных ожиданий. Инвесторы все больше обеспокоены тем, что окупаемость инвестиций в ИИ может занять больше времени, чем изначально предполагалось. Это охлаждение энтузиазма привело к переоценке оценки Nvidia, что способствовало снижению акций.

2. Высокие опасения по поводу оценки

Коэффициент цена/прибыль (P/E) Nvidia взлетел до уровней, значительно превышающих средние показатели по отрасли, что отражает высокие ожидания относительно ее будущего роста. На пике своего развития Nvidia торговалась по цене, в 45 раз превышающей ожидаемую прибыль, по сравнению со средним показателем S&P 500 в 22 раза. Такие высокие оценки часто делают акции уязвимыми для коррекций, когда меняются рыночные настроения или замедляется рост. Недавняя распродажа предполагает, что некоторые инвесторы начинают считать акции Nvidia переоцененными.

3. Антимонопольное расследование Министерства юстиции США

Еще одним фактором, влияющим на акции Nvidia, является новость о повестке Министерства юстиции США (DOJ) для расследования потенциальных нарушений антимонопольного законодательства. Как сообщается, расследование сосредоточено на том, ограничивают ли деловые практики Nvidia возможности клиентов или подавляют конкуренцию. Хотя никаких официальных обвинений предъявлено не было, такие расследования создают неопределенность и заставляют инвесторов нервничать по поводу регуляторных рисков.

4. Более широкое давление

на рынок Снижение акций Nvidia также совпадает с более широкими рыночными проблемами. Рост процентных ставок и опасения по поводу экономики США заставили многих инвесторов отказаться от акций технологических компаний с высоким ростом, таких как Nvidia, в пользу более стабильных, чувствительных к ставкам инвестиций. Кроме того, общее падение индекса Nasdaq Composite усилило давление на акции Nvidia.

5. Извлечение прибыли после масштабного ралли

До своего недавнего падения Nvidia демонстрировала головокружительный рост — ее акции выросли более чем на 120% за один год и на короткое время стали самой дорогой компанией в мире. Такой быстрый рост часто привлекает извлечение прибыли, поскольку трейдеры распродают акции, чтобы зафиксировать прибыль. Аналитики описывают это как «обычную распродажу» после необычайного ралли.

Техническая проблема

Основной технический 3-месячный логарифмический график акций Nvidia указывает на недостижимые максимумы, никогда не наблюдавшиеся со времен краха Dotcom, достигнутые посредством массивного долгосрочного пути внутри восходящего канала.

Заключение

Падение акций Nvidia обусловлено сочетанием факторов: умеренный оптимизм в отношении ИИ, опасения по поводу оценки, неопределенность регулирования, более широкое экономическое давление и фиксация прибыли после исключительного подъема. В то время как некоторые аналитики сохраняют оптимистичный настрой в отношении Nvidia из-за ее доминирования в области аппаратного обеспечения ИИ, другие рассматривают откат как естественную коррекцию в ответ на завышенные оценки и меняющиеся рыночные условия.

--

С наилучшими пожеланиями,

Команда @PandorraResearch 😎

Разбор акции NVIDIA (NVDA) на 4-часовом таймфрейме Разбор акции NVIDIA (NVDA) на 4-часовом таймфрейме с анализом тренда и точек входа

Общая картина

По индикатору Midas Multi-Indicator акция NVIDIA демонстрирует попытку разворота от зоны сильной поддержки ($115–$120). Несмотря на локальный нисходящий тренд, наблюдается активизация покупателей, что может указывать на краткосрочный рост к уровням сопротивления.

Направление тренда

Текущий тренд: Локальный нисходящий, однако с признаками разворота благодаря отскоку от $120.

Долгосрочный потенциал: При пробое сопротивления $130 и закреплении выше есть шансы продолжить восходящее движение к $140–$145.

Потенциальные точки входа

Лонг: При уверенном закреплении цены выше $120–$122 с целями $130–$135 и стоп-лоссом за $119.37.

Шорт: Возможен, если цена не сможет пробить зону $130 и появятся сигналы на снижение (цели в районе $122 и $115, стоп-лосс за $131.50).

Личное решение

На данный момент я сам не открываю ни лонг, ни шорт по данной акции и предпочитаю просто наблюдать за развитием ситуации. Для подтверждения потенциального роста важно увидеть пробой и закрепление цены выше зоны $130, либо формирование нового набора сигналов на вход по индикатору.

Вопрос к подписчикам

Напишите в комментариях, кто уже в сделке:

Лонг: укажите свои уровни входа и цели,

Шорт: поделитесь причинами входа и планируемым стоп-лоссом.

Подписывайтесь на мой блог, чтобы не пропустить свежие обзоры и торговые идеи!

NVIDIA - Это крах? Или хорошая точка входа? NVIDIA: Взгляд на краткосрочный провал и долгосрочные перспективы

Приветствую, с вами Ронин. Сегодня мы поговорим о том, что произошло вчера с котировками NVIDIA и почему паника на рынке — это не повод для капитуляции. Давайте разберем ситуацию шаг за шагом, чтобы понять, что действительно стоит за этим падением.

Что случилось?

Вчера рынок накрыла новость из Китая: новый искусственный интеллект, разработка которого обходится дешевле и требует меньше ресурсов. Вслед за этим акции NVIDIA начали падать, вызвав волну беспокойства среди инвесторов.

Ключевая проблема, которая спровоцировала эту распродажу, — это страх переоценки сектора искусственного интеллекта. На фоне стремительного роста акций NVIDIA за последние два года (+200–300%), даже малейший повод для сомнений вызывает сильные колебания цен.

Но давайте не будем смотреть на рынок через призму паники. Падения, подобные этому, — это лишь временные корректировки, и сейчас мы разберем, почему NVIDIA остается гигантом в своей отрасли.

Волатильность на рынке: природное явление

Представьте реку, которая внезапно натолкнулась на камень. Поток становится бурным, вода плещется и бушует, но рано или поздно она находит себе дорогу. Так и на рынке: фундаментальные новости о технологическом прорыве могут вызвать бурю, но в конечном счете капиталы вернутся туда, где есть сила и стабильность.

На графике NVIDIA мы видим несколько локальных уровней поддержки, к которым цена возвращалась во времена рыночной турбулентности. Эти уровни сигнализируют о том, что текущая паника — это не крах, а откат к долгосрочным трендам.

Почему NVIDIA остается сильной

Не только искусственный интеллект

Продукты NVIDIA участвуют не только в разработке ИИ, но и в других высокотехнологичных проектах:

Производство видеокарт, которые являются стандартом в игровой индустрии.

Разработка решений для дата-центров, автомобильной индустрии и облачных вычислений.

Трамп и инвестиции в ИИ

Дональд Трамп недавно анонсировал выделение $500 млрд на развитие сектора искусственного интеллекта в США. Это колоссальные средства, которые поддержат внутренний спрос на продукцию NVIDIA.

Технологическое лидерство

NVIDIA создает процессоры, не имеющие аналогов по производительности. Даже если китайский ИИ будет более эффективным в некоторых аспектах, Никакая страна не сможет полностью вытеснить NVIDIA. Конкуренция? Да. Доминирование? Вряд ли.

Долгосрочный прогноз

Краткосрочные откаты — это нормальная часть рыночного цикла. В момент, когда новости вызывают панику, цена активов, которые до этого показывали колоссальный рост, неизбежно корректируется. Однако это не отменяет долгосрочной перспективы.

Ключевые цифры:

Рост за 2 года: +200–300%.

Текущая корректировка: -12% за день.

Прогноз долгосрочного роста: среднегодовой рост выручки NVIDIA по-прежнему ожидается на уровне 30–40%, согласно данным аналитиков.

Падение акций NVIDIA — это временное явление, вызванное краткосрочной переоценкой. Но как только ликвидность вернется, а паника спадет, акции вернутся к росту.

Заключение

Рынок всегда был и остается сценой, на которой играют эмоции. Но настоящий трейдер знает: когда все боятся, нужно действовать.

Китайский искусственный интеллект? Это лишь новый игрок в большом поле технологий. NVIDIA же остается не просто компанией, а мастодонтом, который задает стандарты.

Паника приходит и уходит, а тренды остаются. С NVIDIA мы увидим еще множество вершин. С вами был Ронин, до встречи на пике графиков! 📈💎

Китай ударил по NVIDIA:компания потеряла почти $500 млрд за деньСтоимость акции компании #NVIDIA снизилась на 13,93%, закрывшись на отметке $118 27 января из-за успеха китайского стартапа DeepSeek в области искусственного интеллекта.

Падение котировок вызвано ростом популярности китайского стартапа DeepSeek, чья модель ИИ R1 превзошла OpenAI по ключевым характеристикам, что вызвало опасения по поводу угрозы лидерству США в ИТ-технологиях. Капитализация таких компаний, как NVIDIA, упала более чем на $1 триллион.

На прошлой неделе DeepSeek представил обновленную модель с возможностью обоснования ответов, при этом затраты на её разработку значительно ниже, чем у конкурентов. Это заставило сомневаться в необходимости высоких затрат на ИИ-ускорители. Сатья Наделла из Microsoft отметил важность восприятия новостей из Китая.

Успехи DeepSeek подрывают рынок ИИ и привели к распродаже акций технологических компаний США. Фьючерсы на NASDAQ-100 (#NQ100) упали на 4%, акции европейских и японских компаний в сфере полупроводников и технологий также снизились.

NVIDIA сталкивается с рыночными трудностями, что уже влияет на её будущее. Однако спрос на инновации может открыть новые возможности для роста.

Акции Nvidia идут в «DeepSeek», накануне Отчёта о прибыляхАкции Nvidia в последнее время испытывают значительную волатильность, во многом обусловленную появлением новой модели ИИ от китайского стартапа DeepSeek. Эта модель, известная как R1, как сообщается, конкурирует с возможностями передовых моделей крупных американских технологических компаний, таких как OpenAI и Google, но делает это с использованием менее мощных и дешевых чипов. Это развитие событий вызвало обеспокоенность среди инвесторов относительно устойчивости доминирования Nvidia на рынке и высоких оценок акций американских технологических компаний.

Влияние DeepSeek на показатели акций Nvidia

27 января 2025 года акции Nvidia упали более чем на 16%, что стало крупнейшим внутридневным падением с августа 2023 года. Это падение уничтожило более полутриллиона долларов США из рыночной капитализации Nvidia. Акции упали примерно на 12,5% в начале торгов, что отражает широко распространенную обеспокоенность инвесторов относительно последствий достижений DeepSeek.

Настроения инвесторов

Внедрение модели ИИ DeepSeek побудило пересмотреть крупные инвестиции американских технологических компаний в технологии ИИ. Аналитики отметили, что если DeepSeek сможет достичь конкурентоспособных результатов с меньшими затратами, это может привести к снижению спроса на высокопроизводительные чипы Nvidia. Это вызвало волновой эффект во всем технологическом секторе, при этом другие акции полупроводниковых компаний также испытали спад.

Реакция рынка

Более широкий рынок технологий также пострадал: индекс Nasdaq упал почти на 4% на предварительных торгах понедельника. Другие компании, связанные с ИИ и технологиями, также столкнулись со значительным падением; например, ASML и Broadcom упали на 7% и более чем на 12% соответственно.

Перспективы фундаментальных и технических аналитиков

Скептицизм в отношении DeepSeek

Хотя некоторые аналитики выразили скептицизм относительно способности DeepSeek эффективно конкурировать без передовых чипов, они признали, что его успех может заставить американские компании пересмотреть свои стратегии в отношении инвестиций в ИИ и эффективности. Например, аналитики Citi сохранили рейтинг «покупать» для Nvidia, предполагая, что крупные американские компании вряд ли откажутся от использования графических процессоров Nvidia в ближайшем будущем.

Опасения по поводу оценок

Аналитики Wedbush подчеркнули, что американские технологические акции в настоящее время оцениваются на премиальном уровне, что делает их уязвимыми к любым нарушениям в воспринимаемом технологическом превосходстве. Они отметили, что даже небольшие разработки, такие как разработки DeepSeek, могут существенно повлиять на цены акций из-за завышенных ожиданий, связанных с достижениями в области ИИ.

Перспективы на будущее

Несмотря на немедленное негативное влияние на акции Nvidia, некоторые аналитики считают, что опасения могут быть преувеличены и что американские компании по-прежнему хорошо подготовлены к долгосрочному росту в области технологий ИИ. Они утверждают, что, хотя модель DeepSeek впечатляет,он пока не соответствует комплексной инфраструктуре и экосистеме, созданной американскими технологическими гигантами.

Технический обзор

Основной технический график акций Nvidia (недельный график) указывает на эпический прорыв вниз восходящего канала, который был жив более двух последних лет, пока ̶D̶o̶n̶a̶l̶d̶ ̶T̶r̶u̶m̶p̶ кто-то не вошел ̶в ̶чат Белый дом.

В преддверии отчета о прибылях Nvidia (запланированного на 26 февраля) наша «fancy-nancy» команда аналитиков решительно выступает против любой покупки акций Nvidia ниже уровня, готового к потере, $130 за акцию.

Потенциально 52-недельная простая скользящая средняя может поддерживать акции некоторое время около $115 за акцию, но в противном случае мы считаем, что акции Nvidia снова упадут ниже уровня $100.

Заключение

Подводя итог, можно сказать, что подъем DeepSeek представляет собой разворотный момент для Nvidia и более широкого технологического сектора, бросая вызов существующим предположениям о стоимости разработки ИИ и динамике рынка. Текущая ситуация, вероятно, приведет к дальнейшему изучению инвестиционных стратегий в отрасли, поскольку заинтересованные стороны оценивают долгосрочные последствия этой новой конкуренции.

Революция ИИ: построена ли она на зыбком фундаменте? В опасном мире технологических амбиций Nvidia становится предостережением о необузданной корпоративной гордыне и потенциально неустойчивом росте. То, что некогда казалось несокрушимым технологическим колоссом, теперь обнаруживает глубокие изъяны в своей, казалось бы, неприступной броне. Нарастающие проблемы грозят подорвать тщательно выстроенный нарратив о господстве в сфере ИИ. Конкретные факторы подчеркивают эту уязвимость: комментарии Сатьи Наделлы из Microsoft указывают на возможное снижение темпов роста спроса на чипы ИИ, в то время как Сундар Пичаи из Google отметил, что "легкие победы уже одержаны" в разработке моделей ИИ.

За глянцевым фасадом технологических инноваций скрывается тревожная реальность регуляторного надзора и рыночной волатильности. Nvidia сталкивается с целым комплексом серьезных проблем: потенциальным замедлением спроса на чипы ИИ, жестким антимонопольным расследованием со стороны китайских регулирующих органов и растущим скептицизмом со стороны лидеров отрасли. Конкуренция обостряется: Amazon разрабатывает собственные чипы ИИ Trainium, а Broadcom стремится завоевать значительную долю рынка с помощью кастомизированных решений для ИИ-чипов, объем которого, по прогнозам, достигнет 90 миллиардов долларов в ближайшие три года. Резкое заявление соучредителя OpenAI Ильи Суцкевера о том, что "мы достигли пика данных", еще больше подрывает представление о безграничном росте ИИ.

🛫 NVIDIA: ПОКУПАТЬ НЕЛЬЗЯ ПРОДАВАТЬ. ИЛИ ПАПА-НЕ-ШОРТИ Всплеск интереса к искусственному интеллекту, вызванный внезапной популярностью ChatGPT, создал триллионы долларов рыночной стоимости.

Nvidia до сих пор является лидером в этом году, поднявшись более чем на 160% с начала года, чтобы попытаться присоединиться к клубу компаний стоимостью 1 триллион долларов.

Встречные ветры, включая замедление роста доходов, высокая инфляция и повышение процентных ставок, продолжают накапливаться, а индекс S&P500 (Ex-tech) практически не изменился с начала года.

Предыдщуая публикация на тему акций ИИ была в начале февраля 2023 года, и с тех пор рассмотренные в ней акции, включая Nvidia прибавляли существенно больше, нежели широкий рынок.

Шумиха вокруг ИИ пока что всё еще помогает компенсировать, или попросту спрятать под ковёр, многочисленные экономические и геополитические проблемы минувшего 2022 года.

Техническая картина при этом указывает на сохраняющиеся в акциях Nvidia многолетние темпы роста, безотносительно ИИ, инфляции, роста или падения доллара, геополитики, процентных ставок.

ИТД... ИТП...

При некоторых возможностях дальнейшего распределения цены и бумаг в руках инвесторов, акции Nvidia вероятно продолжат свой рост, к 750-800 долл. США на акцию.

NVIDIA - покупать опасно, продавать нельзя.В настоящий момент можно констатировать, что бум на развитие технологий искусственного интеллекта привел к росту акций многих компаний высокотехнологичного сектора, где одним из бенефициаров бума стала компания NVIDIA, цена акций которой взлетела более чем в 10(!) раз от минимумов 2022 года.

При этом можно отметить, что несмотря на возможную перекупленность цены на актив, напоминающею пузырь, цена на актив продолжает расти, игнорируя любые технические сигналы разворота.

Так, значение осциллятора RSI на недельном и месячном тайм-фреймах держаться в районе значений 90-80%, что считается достаточно высокими уровнями перекупленности. С точки зрения свечного анализа потенциальные разворотные свечные паттерны середины апреля типа "медвежье поглощение" и конца мая типа "додж-падающая звезда" не сработали, оказавшись лишь коррекциями и цена, проигнорировав сигналы, продолжила свой рост.

В этих условиях можно только констатировать, что покупать на таких уровнях в ситуации возможной сильной перекупленности цены опасно, но и продавать, пока, нельзя, т.к. тренд остается в силе.

Вместе тем, с точки зрения классического волнового анализа Эллиотта считается, что восходящие тренды развиваются за три волны, после чего тренд может развернуться и смениться на обратный нисходящий.

И, в настоящий момент можно идентифицировать, что с начала возобновления восходящего тренда с 2022 года, сейчас происходит рост в рамках третьей восходящей волны, что может указывать на то, что тренд, все же, приближается к окончанию, и его разворот не за горами.

Аналитик ОАО "Технобанк" (г.Минск) Дмитрий Короткевич.

Long $RLC фаворит ИИ тренда с огромным потенциалом для роста!$RLC/USDT

Тренд искусственного интеллекта с нами всерьез и на долго, компании продолжать вливать в эту отрасль огромные деньги и это не обойдет стороной криптопроекты. Почему? NVIDIA, выход чат GPT5, Apple ИИ, Фонд искусственного интеллекта Microsoft стоимостью 100 миллиардов долларов, Сэм Альтман собрал 7 триллионов долларов на чипы графических процессоров и разработки в области искусственного интеллекта. Как уже всем известно, мой главный фаворит это #iExec #RLC, платформа конфидециальных вычислений для #ИИ и не только, сотрудничающие в этой области с такими компаниями как #Nvidia, #Microsoft и #Intel. Включает такие нарративы как #Web3, #AI #Oracle #DePIN #DeCC #RWA и #NFT.

На коррекции набрал среднесрочную позицию по 2$, учитывая панические продажи данный уровень оказался идеальной ТВХ. Даже если бы не дошло до ордера, можно было спокойно набирать позицию под или над уровнем 2.4$ (золотое сечение 0.318 по фибо) в зеленом ордерблоке или на ретесте в фиолетовом. В ближайшее время ожидаю пробитие и закрепление над уровнем 3.3$ с последующим выходом к уровням 3.6$ и 4$, цели для фиксации среднесрочной позиции на уровнях 4.5$ - 5$ - 5.5$, долгосрочная позиция все так же в холде, фикси BINANCE:RLCUSDT ровать начну по мере разгара альтсезона и падении доминации BTC.

✅ Инструмент демонстрирует силу в отличие от всего рынка

✅ Протестировал МА200 и дал хороший отскок к МА100

✅ 4 попытки пробить МА100 снизу вверх, ожидаю пробитие и закреп над красным орерблоком

✅ На коррекции дошли до уровня 0.5 по фибо, от туда пошла реакция покупателя.

✅ Пробили и закрепились над нисходящей трендовой

Из ближайших значимих событий которые были и будут:

❗️6 июня IExec RLC примет участие в «Confidential Computing Summit» в Сан-Франциско и представят дизайн и доказательство концепции платформы делегированного федеративного обучения, основанной на децентрализованном рынке облачных вычислений iExec. Структура опирается на технологию блокчейн и несколько технологий TEE (Intel SGX, TDX и nVidia Hopper Confidential Compute) для внедрения отраслевой платформы Trusted и Confidential AI.

❗️8-11 июля пройдет Ethereum Community Conference, где iExec являются рубиновыми спонсорами. Вероятнее всего команда готовит анонс к этому событию и планирует выступление, более подробную информацию обновлю по мере поступления.

💵Обновление iExec Privacy Pass! Зарегистрируйтесь для участия в кампаниях по заработку GETTEX:RLC в 2024 году. Участники которые получат NFT пропуск смогут монетизировать свой Email благодаря технологии iExec Web3Mail и зарабатывать токены RLC за каждое полученное электронное письмо, не ставя под угрозу свою конфиденциальность и не расскрывая при этом свой Email рекламодателям. Ссылку на регистрацию в дропе не пропускает TV, вступайте в официальное телеграмм сообщество @iExec_russia и регистрируйтесь по ссылке, все подробности в группе.

🤑 С 23 апреля iExec продлили кампанию по увеличению ликвидности GETTEX:RLC на Binance еще на 24 недели для пользователей hummingbot! Если вы пользуйтесь hummingbot, используйте торговые пары RLC/ETH, RLC/BTC чтобы получить возможность забрать еженедельное вознаграждение 108RLC для каждой пары.

👀 Для тех кто следит за новыми трендами, обязательно следите за #DeCC⚡️Энтони, руководитель отдела инноваций iExec, был приглашен выступить с докладом о DeCC (Децентрализованные конфиденциальные вычисления) вместе с SecretNetwork во время NFT NYC. Альфа-версия, которой поделились Энтони, руководитель отдела исследований и инноваций в #iExec, Шибтоши, основатель SquidGrow и Silent Swap, Шон Конрад DevRel из Secret Network, и Роберт Поллок, соучредитель Page DAO — это глубокое понимание того, что возможно с #DeCC, что уже сейчас работает в сети и что создается сегодня. Запись мастер-класса о том, как DeCC может помочь вернуть пользователям контроль над конфиденциальностью в #Web3 YouTube watch?v=PG9u0DQB4xU

#Крипто #Тренд #AICoins #Trends2024

NVIDIA - цена претерпела нижненаправленный разворот.Прогноз от 12.03, предполагающий нижненаправленный разворот и падение цены акций INVIDIA сработал и за прошедшее время цена претерпела падение и достигла уровней несколько месячных минимумов в районе значений 762$.

С технической точки зрения можно идентифицировать, что на недельном-дневном тайм-фреймах за несколько крайних недель в диапазоне уровней 972-830$ была сформирована графическая формация типа "двойная вершина", которая реализовалась как разворотная, цена пробила поддержку формации, после чего продолжила свое снижение.

Таким образом, можно констатировать состоявшийся разворот восходящего тренда и смену его на обратный нисходящий, где в среднесрочной перспективе падение цены может продолжиться, а предыдущий уровень поддержки 830$ уже будет выcтупать уже в качестве сильного уровня технического сопротивления.

Аналитик ОАО "Технобанк" (г.Минск) Дмитрий Короткевич.

Nasdaq-100. Как встретишь сезон отчетности — так его и проведешьФондовые индексы США, в том числе бенчмарк американской экономики индекс S&P500 (SPX) и индекс американского Бигтеха Nasdaq-100 (NDX) отступают от своих годовых максимумов, перейдя в минувшую пятницу 12 апреля к более агрессивному снижению, поскольку инвесторы переваривают первую порцию отчетности за I кв 2024 года - традиционно начавшейся с публикации отчетов о доходах финансового сектора.

Новый сезон отчетности начался! Класс!

Что ж... звучит неплохо, во всяком случае..

JPMorgan (JPM), Citigroup (C) и Wells Fargo (WFC) сообщили о прибыли за первый квартал, которая хотя и превзошла прогнозы, но существующее большое количество постоянных инфляционных давлений, тем не менее увеличивается и продолжается.

Генеральный директор JPMorgan Джейми Даймон предупредил, что, хотя фондовый рынок находится в хорошем состоянии и большинство экономических показателей выглядят благоприятно, все еще существуют значительные риски, которые могут возникнуть в любой момент.

"Заглядывая в будущее, мы по-прежнему бдительны к ряду значительных неопределенных сил. Во-первых, глобальный ландшафт тревожен, ужасные войны и насилие продолжают причинять страдания, а геополитическая напряженность растет. Во-вторых, похоже, существует большое количество устойчивых инфляционных факторов. Давление, которое, вероятно, продолжится", — заявил Даймон в конференц-колле.

Что касается инфляции, цены на импорт в США выросли третий месяц подряд в марте, немного превысив консенсус-прогноз на уровне 0,4% в месячном исчислении. Почти весь рост импортных цен был вызван недавним ростом цен на нефть.

Борьба с инфляцией, трансформировавшейся в классический хрон из относительно небольшой циклической проблемы, обусловленной низкой Covid-19 базой, - похоже зашла в тупик, и первое снижение ставок произойдет не раньше декабря, теперь заявляет Bank of America (BAC).

При том, что еще в начале 2024 года рынок практически со 100-процентной уверенностью смотрел на то, что хотя бы одно снижение ставки состоится уже к июньскому заседанию FOMC, а к декабрьскому заседанию - количество снижений ставки может достигнуть трех.

Смягчение денежно-кредитной политики к июню все больше и больше похоже на недостижимую мечту, сдерживаемую последними данными.

Недавние данные по инфляции, хотя и соответствуют ожиданиям, не дают Федеральной резервной системе повода для спешки.

Но если центральный банк не снизит ставки к июню, он, скорее всего, отложит любые сокращения вплоть до марта 2025 года, отмечают стратеги Bank of America.

В действительности, долгосрочное прогнозирование кривой денежно-кредитной политики Федерального резерва США - непростая задача, при том что сколь либо относительно надежными могут быть только прогнозы к ближайшему заседанию FOMC, которое запланировано на 1 мая, и на которое рынок не закладывает изменение процентной ставки.

Намного большее значение имеет то, что те же самые аргументы и тезисы, которые приводятся в отчетах крупнейших американских банков - локомотивом американской экономики - могут найти свое повторение или подражание в отчетности за I квартал 2024 года десятков и сотен других компаний, отчитывающихся в следующие два месяца.

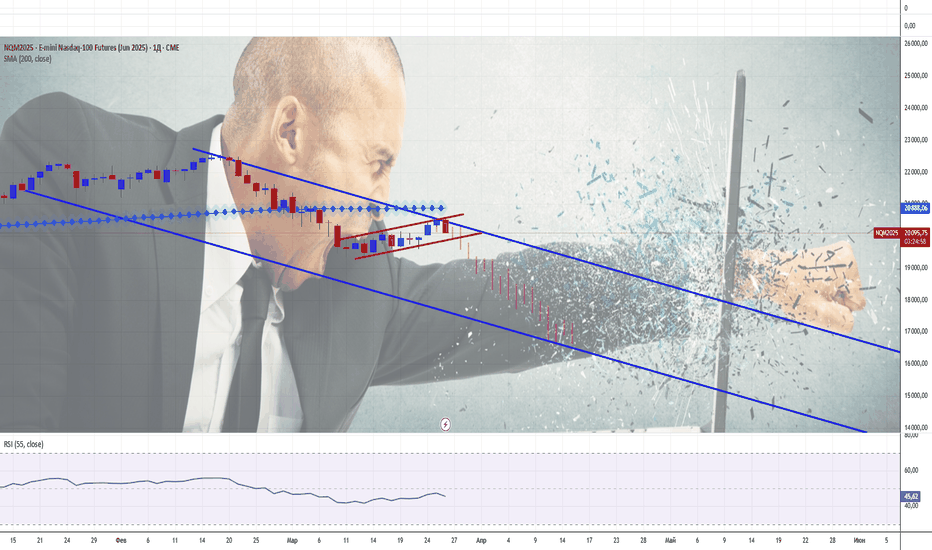

В техническом отношении, основной график индекса Nasdaq-100 (NDX), представленный в идее, находится в долгосрочной положительной динамике слабо растущего канала, выше своей 5-летней SMA.

Вместе с тем, учитывая возможности эскалации макроэкономических и политических рисков, - нельзя исключать перспективы его снижения к нижней границе канала - вплоть до отметок 12500 - 13000 пунктов, принимая во внимание также и то, что весь 10-12 процентный прирост от максимумов IV квартала 2021 года можно по сути представить как транспонирование 200-процентного прироста акций только одной компании - Nvidia (NVDA), с ее 6 процентной аллокацией в индексе, прибавившей в цене соответственно с 320 до 960 долларов за тот же период времени, - с IV квартала 2021 г. к I кварталу 2024 г.

NVIDIA (NVDA): Почему $1,077 - это только начало!NVIDIA (NVDA): NASDAQ:NVDA

В нашем последнем анализе NVIDIA мы представили альтернативный сценарий. Однако, учитывая неукротимый импульс NVIDIA, нам снова приходится корректировать этот сценарий. Теперь мы склоняемся к тому, что мы все еще находимся в подчиненной Волне 3 общей Волны (3), ожидая, что цена должна достичь как минимум отметки в $1,030, особенно учитывая, что подчиненная Волна ((iii)) точно достигла уровня 461,8%.

После быстрой распродажи до Волны (a) мы наблюдали формирование Волны (b) с трехволновой структурой прямо на отметке 100%. Это приводит нас к позиционированию входа для Волны (c) или Волны ((iv)), поскольку теоретически мы также должны достичь здесь отметки 100%, что соответствует минимальному уровню 23,6% для Волны 4 около отметки 100%, тем самым устанавливая нашу точку входа.

Кроме того, существующий разрыв вместе с базовой зоной поддержки может быть критически важным. Поэтому мы устанавливаем наш стоп-лосс чуть ниже этой зоны. Для восходящего движения мы ожидаем, что подчиненная Волна ((v)) Волны 3 может достичь как минимум $1,077, вписываясь в наш минимальный целевой диапазон для Волны 3 и хорошо соответствуя нашим ожиданиям. Если цена упадет ниже этого уровня, другие зоны могут потенциально вместить Волну ((iv)), но такой сценарий не будет таким правилам соответствующим, делая данный текущий сценарий более вероятным, чем другие.

Учитывая недавнюю динамику NVIDIA, этот сетап предлагает выгодное соотношение риска и вознаграждения для краткосрочной торговли.

R:R - 6.3

Риск: макс. 1%

Nvidia: насколько сильно еще может вырастиКонечно, Nvidia еще может подорожать. Даже если рынок уйдет в коррекцию, у этой компании дела, скорее всего, будут идти лучше, чем у конкурентов, поэтому акции будут в цене.

С технической точки зрения сейчас наблюдается спад, однако понятно, что это не смена тренда. Это коррекционное движение a-b-c в рамках импульсного движеня. Здесь, по всей видимости, формируется плоская коррекция, поэтому глубина волны с, скорее всего, будет сравнима с глубиной волны а, то есть приблизительно до диапазона 840-830. Там же, как видим, проходит трендовая линия.

Отсюда можно рассматривать покупки с целью до 1000-1010 долларов. Что будет дальше, пока сложно сказать. Возможный сценарий нарисован пунктирными линиями, однако по мере развития движения этот сценарий будем пересматривать

Согласны с прогнозом? Подписывайтесь и ставьте 🚀

Есть вопросы или иное мнение? Пишите в комментариях, обсудим!