Г_А_З_П_Р_О_М_(лонг от 09.04.2025)Вхожу в лонг Газпрома по 118.5

Как это называется я не знаю, но с текущих нужно работать исключительно от лонга.

По индексу Мосбиржи закрыли гэп.

По Газпрому отработали тень прошлой свечи.

Сходу пробили 200-ые красные скользящие с приличным уходом вниз.

Сразу скажу, Газпром под ними останется на очень очень долго.

Вошел так же в лонг Новатэка и Русснефти. Сегодня по ним выложил идеи.

Газпром просто убили.

Рекомендация: ЛОНГ

GAZP

Газпром (GAZP): Реализация прогноза и возможные альтернативыВолновой анализ Эллиотта акций «Газпром»

.

🔵 Предпочтительный подсчёт

● RUS:GAZP |🔎ТФ: 3Д

Рис. 1

Все помнят, как в предыдущем общедоступном обновлении «Газпром (GAZP): Пан или пропал» в качестве основного сценария предположили расширение границ бычьего треугольника IV . Так, структура снижения с ATH 397,64 рассматривалась в качестве зигзага Ⓒ на финальной стадии развёртки.

Рисунок 2 — текущий вариант разволновки — демонстрирует успешную реализацию нашего прогноза: подволна Ⓒ в IV достроила структуру зигзага (A)-(B)-(C) , поставив вершину на уровне 105,23 , далее последовал подъём в рамках зигзага Ⓓ .

.

● RUS:GAZP |🔎ТФ: 6h

Рис. 2

Признаться, ждали мы финал (A) в Ⓓ немного выше. Вопросы к структуре финальных подразделений 4 и 5 в (A) остаются до сих пор. Сейчас же, имея столь глубокий откат, подсчёт восходящей структуры в виде завершённого импульса выглядит предпочтительнее.

.

🔴Альтернативный подсчёт

● RUS:GAZP |🔎ТФ: 6h

Рис. 3

Глобально альтернативный сценарий в целом без изменений. Только вот подволну Ⓐ , что берёт начало с вершины 397,64 , в настоящий момент рассматриваю как сужающуюся диагональ на стадии развития подволны (4) .

Что важно: та же диагональ может стоять в позиции финальной подволны Ⓒ плоскости IV в контексте бычьего сценария.

EURO STOXX 50. Жизнь как Зебра. Белая полоса. Черная.. А потом..Индекс EURO STOXX 50 — это взвешенный по рыночной капитализации индекс, предназначенный для представления результатов деятельности некоторых крупнейших компаний по компонентам 20 индексов EURO STOXX Supersector.

Индексы EURO STOXX Supersector являются подмножествами индекса EURO STOXX. Индекс EURO STOXX представляет собой широкую, но ликвидную часть индекса STOXX Europe 600.

Индекс охватывает примерно 60% рыночной капитализации в свободном обращении общего рыночного индекса EURO STOXX, который, в свою очередь, охватывает примерно 95% рыночной капитализации в свободном обращении европейских стран.

Валюта фонда: доллар США.

Index Top Holdings as of Feb 15 2024

Name Weight

ASML Holding NV 10.31%

LVMH Moet Hennessy Louis Vuitton SE 6.26%

SAP SE 4.99%

TotalEnergies SE 4.28%

Siemens Aktiengesellschaft 3.71%

Schneider Electric SE 3.37%

L'Oreal S.A. 3.15%

Allianz SE 2.95%

Sanofi 2.95%

Air Liquide SA 2.63%

Рынки Центральной и Восточной Европы. Итоги мартовского кварталаФондовые рынки Польши и России следуют позитивной траектории в 2025 году, оба прибавляя порядка 30 процентов с начала года, что обусловлено сочетанием макроэкономической устойчивости, стратегических инвестиций и улучшения общих геополитических условий.

Вот подробный анализ ключевых факторов рынка России и Польши от нашей Команды @PandorraResearch , формирующих этот прогноз:

Макроэкономический рост и фонды ЕС

Прогнозируется, что рост ВВП Польши ускорится до 3,2–3,6% в 2025 году по сравнению с 2,9% в 2024 году .

Это восстановление может быть подкреплено следующим:

Исторический приток инвестиций : более 650 млрд злотых (160 млрд долларов США) государственных и частных инвестиций в оборону, зеленую энергетику, транспорт и ИТ .

Финансирование ЕС : Фонд восстановления и устойчивости (RRF) и фонды сплочения выделят 95 млрд злотых (~20 млрд евро) в 2025 году по сравнению с 40 млрд злотых в 2024 году на поддержку инфраструктуры и инноваций.

Ожидается, что эти инвестиции приведут к росту корпоративных доходов: прогнозируется, что прибыль на акцию (EPS) для компаний, акции которых котируются на Варшавской фондовой бирже (WSE), вырастет на 8–10% .

Геополитическая стабилизация и рыночные оценки

Потенциальное перемирие на Украине и снижение региональной напряженности могут стимулировать приток иностранного капитала в польские акции, которые в настоящее время недооценены по сравнению с региональными аналогами.

Аналитики подчеркивают следующее:

Привлекательные оценки : индекс GPW:WIG может вырасти, если геополитические риски снизятся, по сравнению с ~90 000 в начале 2025 года .

Интерес иностранных инвесторов : улучшение геополитических настроений может перенаправить капитал в Центральную и Восточную Европу (ЦВЕ), что принесет пользу растущим компаниям Польши с малой и средней капитализацией .

Секторальные возможности

Ключевые секторы, определяющие эффективность рынка, включают:

Возобновляемая энергия и инфраструктура : более 200 млрд злотых выделено на проекты перехода к зеленой энергетике, включая модернизацию сетей и морские ветровые электростанции .

Оборона : увеличение расходов НАТО и расширение внутреннего производства.

Технологии : стартапы и ИТ-компании, получающие выгоду от фондов ЕС по цифровизации.

Потребительский спрос и рынок труда

Сильный рост заработной платы ( 3,5% в годовом исчислении в четвертом квартале 2024 года ) и почти рекордно низкий уровень безработицы (3,0%) стимулируют частное потребление в Польше, которое составляет ~60% ВВП Основными бенефициарами являются секторы розничной торговли и дискреционных потребительских товаров.

Инфляция и денежно-кредитная политика

Несмотря на временное инфляционное давление, вызванное корректировкой цен на энергоносители, ожидается, что инфляция замедлится до 4,5% в 2025 году (по сравнению с 6,2% в 2024 году), что позволит Национальному банку Польши осуществить два снижения процентной ставки на 25 базисных пунктов в конце 2025 года.

Риски и проблемы

Слабость внешнего спроса : замедление экономики Германии и растущая конкуренция со стороны Китая создают риски для польского экспорта.

Бюджетная консолидация

Дефицит государственного бюджета остается высоким и составляет 4,8% ВВП (2024 г.), что требует дисциплинированных расходов для поддержания доверия инвесторов .

Техническая проблема

Как можно убедиться на приведенном графике, сравнивающем биржевой фонд MSCI Poland ETF AMEX:EPOL и Индекс РТС "полной доходности" - история российского рынка последних лет - не более чем череда Pump & Dump ("Накачай и сбрось") историй, заканчивающихся каждый раз весьма драматично, в особенности для частных розничных инвесторов, несмотря на довольно мрачные предостережения аналитиков.

Заключение

Фондовый рынок Польши в 2025 году отражает убедительное сочетание роста, стоимости и стратегического позиционирования . С ускорением роста ВВП, оценками на дисконтных уровнях и инвестиционным портфелем в размере €95 млрд, финансируемым ЕС, рынок Польши хорошо позиционирован.

В то время как внешние встречные ветры сохраняются, конвергенция внутреннего потребления, геополитической стабильности и отраслевых инноваций создает благоприятную среду для инвесторов.

Как отмечает Goldman Sachs TFI, «рынок Польши дешев, и для его подъема не требуется много капитала».

--

С наилучшими пожеланиями,

Команда @PandorraResearch 😎

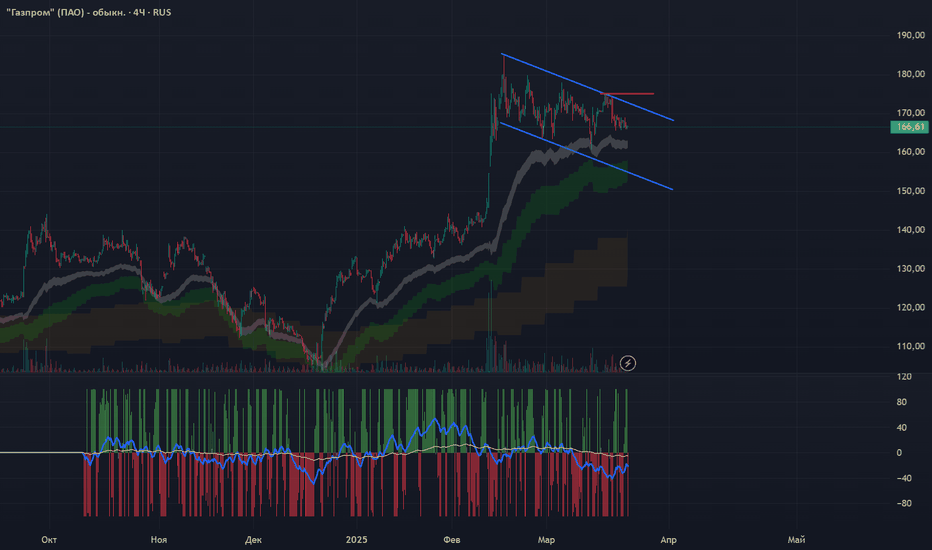

ты туда не ходи, ты сюда ходиALOR:GAZP

накидал примерное движение по инструменту, думаю инструмент попробует пойти примерно по такой траектории т.к. он не отработал уровни которые мне нагадала гадалка, думаю что ракета не готова к полету, и по техническим причинам рейс задержится на некоторое время ИМХО :)

Авторский прогноз на фьючерс по акциям Газпрома #GAZR-3.25#GAZR - 3.25📊

📢Рассмотрим среднесрочный сценарий на покупку по фьючерсному контракту на акции Газпрома. Актив продолжает показывать консолидационное движение в райноне ключевой области дневного сопротивления 17800 - 18080. Во время крайнего коррекционного движения, в районе ценовой отметки 17300, на дневном таймфрейме, был проторгован крупный аккумуляционный объем поддержки, от которого актив показал восходящее движение. Мы рассмотрим сценарий с откупом актива от данной области поддержки.

📌Параметры ордера:

▫️Тип ордера: buy limit (лимитная покупка)

▫️Точка входа: 17300

▫️Стоп лосс: 16193

▫️Тейк профит: 20000

🚀Мы ожидаем импульсное восходящее движение по данному активу, но после итогового пробития ключевой области сопротивления 17800 - 18080. Следующей целью является психологический уровень сопротивления 20000, который является нашей потенциальной целью данного откупа.

Актуальность данного ордера будет сохраняться до отмены, так как есть вероятность, что ордер сработает не сегодня. В любом случае будем мониторить ситуацию. При необходимости будем работать по рынку. Сделка по тренду. Риски умеренные и ограниченные. Всем профита и добра🔥

GAZPROM 1DПодтверждение на продажу:

1.Выход из восходящего канала в области 122-123 указывает на возможное снижение.

Если цена формирует свечные паттерны разворота или подтверждает уровень сопротивления, можно рассматривать короткую позицию до уровня поддержки 95-100.

Покупка от поддержки:

2. При достижении зоны 95-100, которая совпадает с сильной поддержкой:

Следует наблюдать за формированием сигналов разворота (например, свечные модели, бычья дивергенция на индикаторах).

Открытие длинной позиции с целью на 136 (верхняя граница восходящего канала или уровень ближайшего сопротивления).

Потенциал роста до цели:

После покупки от 95-100 ожидается развитие восходящего движения с окончательной целью 136, которая является важным сопротивлением.

Рекомендации:

Стоп-лоссы: Рекомендуется выставлять стоп-лосс за ключевыми уровнями (ниже 95 для покупок и выше 123 для продаж).

Контроль рисков: Убедитесь, что риск на сделку не превышает приемлемых уровней, например, 1-2% от депозита.

GAZP мощный вылет на новостях!Как и прогнозировал: Трамп победил на выборах, как и прогнозировал 2 года назад - приостановка войны в 2025 году. На новостях о переговорном процессе на мощной февральской свече вылетели с закупочного диапазона 120 на 170... Однако если не откупали хотя бы по 140, сейчас залетать в спот поздновато на мой взгляд, так как потенциал всего на 220 где пойдёт фиксация крупняка и инсайдеров и новое снижение в 27-28 году. Для аналогии смотрите восстановление после 2008 года, где отскок был всего лишь под медиану большого канала.

Альтернативно нарисовал маловероятный серый вариант выше 400... Но вероятность такой реализации оцениваю как очень низкую.

GAZP - Всё очень просто! Цели с 27 Января-27 Февраля 2025 г#GAZP

Торговать можно по уровням, цена ходит от уровня к уровню, как по ступенькам.

1. Если мы находимся выше уровня и закрепляемся на нём, то мы ищем лонг.

2. Если мы находимся ниже уровня и закрепляемся под ним то мы ищем шорт.

Отмечайте уровни у себя на графиках.

Всем хорошей торговли 😀

Дисклеймер: Это моё виденье на рынок. Окончательное решение, остаётся за вами.

Не является сигналом.🎈

Газпром в долгосрокГазпром" (ПАО) - обыкн.? 13.02.2025, текущая цена 166,58.

Рабочий тф анализа - 1 неделя. Цена ходит в серединном диапазоне рабочей свечи. Внутри нее есть уточняющая рабочая свеча. Цели текущего роста по ней - 186 р., это ключевая цена, после которой возможны разные варианты. На текущий момент более вероятным выглядит снижение в район теста нижней границы, в область 126 р. Вообще, в районе 126р. должен быть более точный уровень (на мтф, на 4х часовике), но с ним цена определится ближе к делу, когда пойдет в этот район.

Целями движения является блок из 2х уровней - 296 и 309. Здесь чистое движение кончится и, в зависимости от стратегии, можно будет либо искать новую твх, либо держать дальше, до пиков (405, 492). Разумеется, на это нужно время. Предыдущая фаза длилась 665 дней + - (см синюю стрелку) и мой разбор рассчитан примерно на такой же срок, а от начала рабочей свечи пока прошли 150 дней.

Г_А_З_П_Р_О_М__(лонг от 09.02.2025)Вхожу в лонг Газпром по 143

Шортить рынок все же пока рано, не смотря на ряд идей на рынке, которые себя уже отработали. Газпром не даст. Избитая фраза-Газпром растет последним вполне может себя отработать в самое ближайшее время. Во всяком случае судя по тех. анализу это именно так.

-Впервые, начиная с начала СВО, цена Газпрома закрепилась над двумя красными скользящими ЕМА 200 и SMA 200 на дневном таймфрейме.

Сильный сигнал. Учитывая, что это происходит в топ 3 акции по весу в индексе Мосбиржи.

Ключевое сопротивление в виде данных скользящих пробито. Следует ожидать продолжения роста.

-На 4-х часах у нас сильный устойчивый восходящий тренд. Верный порядок скользящих, хорошая плотность.

-Цель-скользящие ЕМА 200 и SMA 200 на недельных тф. Потенциал роста 20-40%

Рекомендация: ЛОНГ

GAZR | GAZPROM | Газпром | Фьючерс на акции Газпрома▫️Тикер: #GAZR - 3.25, фьючерсный контракт

▫️Тип ордера: buy limit (лимитная покупка)

▫️Точка входа: 13391

▫️Стоп лосс: 13001

▫️Тейк профит: 14620

▫️Актуальность: до отмены

Цена актива показывает локальное консолидационное движение между ключевым уровнем поддержки 14000 и областью ключевого часового сопротивления 14255 - 14367. Локальная тенденция актива восходящая, поэтому приоритет следует отдавать покупкам. По текущей формации, актив напрашивается на коррекционное движение, так как все свежие локальные объемы формируются сверху, выступая в роли сопротивлений. Плюс длительная консолидация в районе итоговых максимумов указывает на недостаточный потенциал для обновления хаев, на фоне чего цене необходимо разгрузиться и высадить "лишних пассажиров". С высокой вероятностью мы увидим коррекционное движение с последующим ретестом дневной области поддержки 13302 - 13633, откуда и будем рассматривать вход в длинную позицию. Ожидаю импульсный ретест данной области, на фоне чего точка входа в длинную позицию будет расположена недалеко от нижней границы данной области. Стоп лосс убран в следующую аналогичную область поддержки 12854 - 13052.

Первой целью нашего откупа является дневной уровень 14000, который многократно показал свою отработку, на фоне чего не следует ожидать какой то серьезной коррекционной реакции от данной отметки. Скорее всего актив покажет пробитие уровня с последующим закреплением выше и восходящим движением до следующего дневного уровня сопротивления 14620, где будет расположен наш итоговый тейк профит.

Данный сценарий является среднесрочным, поэтому актуальность ордера будет сохраняться до отмены. Соотношение прибыли и потери отличное. Сделка по тренду. Риски умеренные и ограниченные, поэтому будем работать. Желаю всем профита и отличного настроения🤝

Газпром (ноябрь 2024)В конце сентября цена Газпрома столкнулась с сопротивлением в виде синего круга Фибоначчи . И сейчас тестируем круговую поддержку на 123 - 124 рублях . Круговую разметку я наносил ранее, ниже в комментах покажу свои зарисовки.

Тобишь по итогу пока видим, что самая нижняя круговая поддержка на 111 - 112 рублях отработала хорошо .

Индекс волатильности российского рынка RVI. Красные линииRVI (RTS Volatility Index) – это индекс волатильности российского рынка, который отражает уровень ожидаемой волатильности фондового рынка. Индекс RVI рассчитывается на основе волатильности фактических цен опционов на фьючерсы на Индекс РТС.

Для получения значения индекса, рассчитываемого с IV квартала 2013 года, используется волатильность фактических цена на опционы Call и Put двух серий опционов. Опционы ближайшей серии по дате экспирации, со сроком до экспирации не менее 30 дней, и следующей за ней серии опционов.

Поэтому значение данного индекса дает представление инвесторам об ожидаемом уровне волатильности фондового рынка на ближайшем горизонте до полугода.

Что такое волатильность?

Волатильность — это статистическая мера дисперсии доходности для отдельно взятой ценной бумаги или рыночного индекса. Она часто измеряется либо по стандартному отклонению, либо по дисперсии между этими доходностями. В большинстве случаев, чем выше возрастает волатильность, тем рискованнее становится рынок.

🌟 Волатильность актива является ключевым фактором при ценообразовании опционных контрактов. Она показывает, насколько сильно цены актива колеблются вокруг средней цены, и по сути, определяет - будет утро инвестора добрым, или не очень.

🌟 Существует несколько способов измерения волатильности, включая бета-коэффициенты, модели ценообразования опционов и стандартные отклонения доходности.

🌟 Активы с более высокой волатильностью считаются более рискованными, чем менее волатильные активы, поскольку ожидается, что цена, в том числе как следствие возросших торговых объемов по базисному активу, будет менее предсказуемой.

🌟 Подразумеваемая волатильность измеряет, насколько волатильным будет рынок, в то время как историческая волатильность измеряет изменения цен за прошедшие периоды времени.

🌟 Волатильность является важной переменной при расчете цен опционов, имеет свойство быть разрушительной для цен базисного актива в краткосрочной перспективе, и созидательной в средне- и долгосрочном отношении.

Иными словами, когда волатильность низкая, это говорит о спокойном море впереди. Когда она резко растет, это сигнализирует о приближающихся штормах и встречных ветрах.

Наиболее широко известным среди инвесторов как «индекс страха» является индекс волатильности (VIX), запущенный Чикагской биржей опционов (теперь Cboe) в 1993 году, призванный отражать ожидания индекса широкого рынка S&P 500 (SPX) относительно волатильности в течение следующих 30 дней.

Метрика индекса VIX выводится из цен опционов на индекс S&P 500 и отражает ожидаемые колебания, которые определяют настроения инвесторов.

В последние годы VIX стал гораздо более важным индексом, особенно в периоды финансовой и экономической нестабильности, такие как финансовый кризис 2008 года, пандемия COVID-19, инфляционный шок 2022 года и другие. В эти периоды пики VIX отражали широко распространенную тревогу; в другие периоды он был важнейшим барометром для участников рынка, пытающихся заглянуть в коллективную психику инвесторов.

Каждый отдельный фондовый индекс имеет свою собственную волатильность. Эта история, как отмечено ранее, - об индексе волатильности российского рынка RVI и фьючерсах на него.

По историческим меркам, значение индекса RVI менее 30 указывает на то, что на рынке ожидается естественный, умеренный уровень рыночной волатильности. Однако значение индекса более 30 свидетельствует о повышенном уровне ожидаемой волатильности на фондовом рынке.

При этом значение индекса более 70 свидетельствует о сверхвысоком, максимально экстремальном уровне ожидаемой рыночной волатильности.

Как использовать волатильность рынка в торговле.

🌟 Инвесторы могут испытывать беспокойство в периоды высокой волатильности, поскольку цены могут резко колебаться или внезапно падать.

Долгосрочным инвесторам лучше всего игнорировать периоды краткосрочной волатильности и придерживаться выбранного курса. Это связано с тем, что в долгосрочной перспективе фондовые рынки имеют тенденцию расти.

🌟 Между тем, такие эмоции, как страх и жадность, которые могут усиливаться на нестабильных рынках, могут подорвать вашу долгосрочную стратегию. Некоторые инвесторы могут использовать волатильность как возможность пополнить свои портфели, покупая на спадах, когда цены относительно низкие.

🌟 Поскольку сама по себе волатильность является математической величиной, то есть результатом расчетов, инвестировать в нее напрямую невозможно. Однако это не исключает возможность использования производных финансовых инструментов, таких как фьючерсы и опционы.

🌟 В частности, довольно распространена как торговля календарными фьючерсами на волатильность, так и использование стратегий хеджирования для управления волатильностью, например, через покупку защитных Пут-опционов, чтобы ограничить потери при понижении без необходимости продавать какие-либо акции.

При этом, при падении рынка, Пут-опционы становятся дороже, как за счет роста внутренней опциона, так и за счет того, что волатильность рынка стала выше.

Технические соображения.

🌟 Были вы к этому готовы или нет, в мартовском квартале 2024 года, волатильность российского рынка, после отметок выше сотни в двумя годами ранее в начале 2022 года, снизилась до многолетних минимумов, а вспомогательный индикатор RSI(14) установил даже свой исторический минимум, впервые в истории снизившись ниже 30-й планки на недельном разрезе.

🌟 Летние месяцы принесли охлаждение на российский рынок, после бесперебойного роста в предшествующие полтора года, в то время как объемы торгов возросли, а волатильность перешагнула свою 52-недельную SMA, то есть ср.годовую скользящую.

🌟 По итогам августа, последнего летнего месяца, волатильность и вовсе отправилась выше ключевой 30-й отметки, что как отмечалось выше, является сигналом приближающихся штормов и встречных ветров.

Доллар США/ российский рубль. Куда идём мы с Пятачком...Кризис в головах чиновников идёт по классическому сценарию.

Вслед за абсурдным взвинчиванием процентных ставок в последние несколько месяцев, и валютная пара Доллар США/ российский рубль FX_IDC:USDRUB следует в очередной раз тому же нарративу, вплотную приблизившись к ключевой 100-рублевой отметке.