Миллиард на пенсии или матрас под мостом?Время перемен затрагивает нашу жизнь со всех углов, как ни посмотри. Как для человека, мыслящего в плоскости экономики и финансов, я в первую очередь обращаю внимание на колоссальное расширение денежной ликвидности, ускорение инфляции и плавное внедрение блокчейн технологий.

Ключевые тезисы.

— В ближайшие 10 лет мы с высокой долей вероятности увидим еще два масштабных цикла денежной эмиссии.

— В ближайшие 10 лет мы увидим две значительные коррекции финансовых рынков. Вторая будет сравнима с коррекцией нулевых.

— Инфляция достигнет небывалых значений, а спрос будет снижаться.

— В ближайшие 10 лет мы услышим о громких банкротствах.

— Реальному бизнесу будет очень больно. Выживут далеко не все или точнее мало кто.

— После первой значительной коррекции биткоин преодолеет отметку в 200 000$. А вторая, более значительная, коррекция обрушит биткоин так, что многие посчитают это его закатом.

— В ближайшие 10 лет криптовалютный рынок претерпит регуляцию и узаконивание. Будут суды, разоблачения, показательный казни. Более 90% альткоинов пройдут процедуру делистинга. Большинство крипто бирж закроют. Другие перестроят или поглотят. Но это позволит отделить зерна от плевел для последующего масштабного роста действительно перспективных проектов.

— Токенизация реальных актив перейдет из стадии тестов в реальное применение.

— 2025 год уникальный момент для альты.

— 2027-2028 формирование дна первой коррекции и разворот в новый цикл роста, вызванный новым циклом денежной эмиссии.

— 2030-2035 ключевая коррекция. Длительная, глубокая коррекция, основанием для которой будут ухудшения геополитических условий, торговых воин и реальных военных операций.

Впереди период сложных 10 лет. Произойдут совершенно уникальные в истории события. С высокой долей вероятности мы будет свидетелями новых конфликтов и кардинальных решений со стороны глав разных государств.

Можно сказать, что мир проходит цикл аналогичный 1960 - 2000 годам.

Кульминация старой финансовой модели. Перекройка - перестроение старого мира в новую модель.

Борьба старых элит с новыми. Смещение плит, как перестановка пазла в совершенно новую картину мира.

Процесс займет гораздо больше времени, но ближайшая десятилетка носит для нас ключевое значение.

Для тех, кто сможет в этот сложный период набраться мужества меняться, подстраиваться под новую реальность. Использовать ключевые моменты во благо. Масштабировать капитал в новом амплуа и подняться на новую ступень.

Данная статья и видео отражают исключительно субъективное мнение автора.

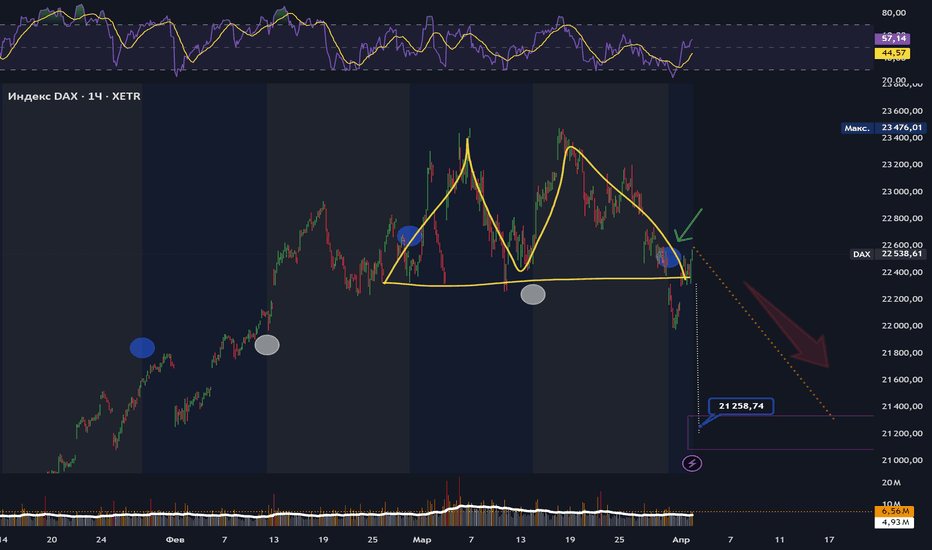

DAX Index

GER40 17.03Текущая ситуация:

На данный момент индекс GER40 показывает рост . Индекс продолжает восходящее движение после теста зон дисбаланса (FVG 4H, FVG Week), что указывает на силу покупателей.

Ключевые зоны:

• FVG 4H — ближайшая зона, от которой цена может либо продолжить рост, либо показать откат.

• FVG Week — более крупная зона ликвидности, которая может выступить в качестве сильной поддержки в случае коррекции.

Возможные сценарии:

1. Продолжение роста — если покупатели удержат текущий уровень, индекс может обновить максимумы

2. Коррекция — если появятся признаки ослабления быков, цена может вернуться к зоне FVG 4H или даже к более глубокой коррекции в FVG Week .

Вывод:

Тренд остается бычьим, но важно следить за реакцией цены на ближайшие зоны ликвидности. В приоритете — покупки при коррекциях, но с осторожностью, так как возможна фиксация прибыли крупными игроками.

📌 Важно: учитывайте фундаментальные факторы и экономические события, влияющие на европейский фондовый рынок!

Прорыв в Европейских ФинансахЕсли вы последние годы были настроены пессимистично по отношению к глобальным акциям, особенно к европейскому финансовому сектору, то, возможно, сейчас стоит пересмотреть свои взгляды. На этой неделе ETF европейских финансовых компаний ( NASDAQ:EUFN ) впервые с 2014 года пробил исторический максимум, преодолев отметку в $26. Это событие не просто технический прорыв — оно может сигнализировать о смене долгосрочного тренда.

Долгая дорога к восстановлению

Европейский финансовый сектор ( NASDAQ:EUFN ) с момента мирового финансового кризиса 2008 года оставался хроническим аутсайдером. Многолетние попытки пробить сопротивление на уровне $26 заканчивались неудачей, и ETF формировал массивную базу, которая охватывает практически всё время его существования. Однако сегодня мы видим прорыв: NASDAQ:EUFN не только преодолел этот ключевой уровень, но и демонстрирует впечатляющую доходность +15,9% с начала года (YTD). Для сравнения, индекс S&P 500 за тот же период вырос всего на +4,2%.

Этот разрыв в доходности заставляет задуматься: возможно, европейские финансовые акции наконец-то готовы выйти из тени и стать драйвером роста на глобальных рынках?

Кто стоит за ростом?

Взглянем на ключевые активы, входящие в состав $EUFN. Основные позиции занимают такие гиганты, как:

- HSBC Holdings ( LSE:HSBA ) - один из крупнейших банков мира, активно работающий в Азии и Европе.

- Allianz SE ( FWB:ALZ ) - страховая компания с глобальным охватом.

- UBS Group ( NYSE:UBS ) - швейцарский банк, который недавно укрепил свои позиции после поглощения Credit Suisse.

- Banco Santander ( BME:SAN ) - испанский банк, ориентированный на розничные и коммерческие услуги.

- Zurich Insurance Group ( SIX:ZURN ) - ещё один крупный игрок страхового сектора.

Эти компании представляют собой ядро европейского финансового сектора, и их успехи (или неудачи) напрямую влияют на динамику $EUFN. Прорыв ETF выше $26 может быть отражением улучшения фундаментальных показателей этих компаний, а также более благоприятной макроэкономической среды в Европе.

Технический и фундаментальный взгляд

С технической точки зрения, пробой исторического максимума - это мощный сигнал. Уровень $26, который ранее выступал сопротивлением, теперь может стать поддержкой. Если NASDAQ:EUFN удержится выше этой отметки, потенциал роста остаётся значительным. Однако нам стоит быть готовыми к волатильности: прорывы такого масштаба часто сопровождаются откатами, и подтверждение тренда будет ключевым.

С фундаментальной стороны, европейский финансовый сектор может извлекать выгоду из нескольких факторов:

1. Улучшение экономических перспектив в Европе: несмотря на замедление роста в некоторых странах, снижение инфляции и потенциальное смягчение монетарной политики ЕЦБ могут поддержать банки и страховые компании.

2. Одновременно высокие процентные ставки традиционно создает выигрышное условия для банков, так как это увеличивает их маржу.

3. Низкая база для роста: после многолетнего отставания европейские финансовые акции остаются относительно недооценёнными по сравнению с американскими аналогами.

Риски и возможности

Несмотря на позитивные сигналы, риски остаются. Европейская экономика всё ещё сталкивается с вызовами, включая геополитическую нестабильность, энергетический кризис и замедление роста в ключевых странах, таких как Германия. Очень вероятны так же политические кризисы в отдельных странах, где в ближайшее время ожидаются выборы. Кроме того, прорыв NASDAQ:EUFN может оказаться ложным, если глобальные рынки войдут в фазу коррекции.

Тем не менее, текущая динамика открывает возможности для трейдеров и инвесторов:

- Краткосрочные трейдеры могут использовать пробой $26 как точку входа, с установкой стоп-лоссов ниже этого уровня.

- Долгосрочные инвесторы могут рассмотреть NASDAQ:EUFN как способ диверсификации портфеля, особенно если они ранее избегали европейских активов.

- Опционные стратегии: покупка колл-опционов на NASDAQ:EUFN или его ключевые компоненты (например, NYSE:UBS или BME:SAN ) может быть интересным вариантом для тех, кто хочет ограничить риски.

Вывод: не время для медвежьих настроений

Прорыв NASDAQ:EUFN выше исторического максимума - это не просто техническое событие, а потенциальный сигнал смены парадигмы. Европейский финансовый сектор, долгие годы остававшийся в тени, начинает привлекать внимание. Если ETF удержится выше $26, риски смещаются в сторону роста, и игнорировать этот сектор становится всё сложнее.

Однако, как и в любой торговле, важно сохранять дисциплину. Следите за ключевыми уровнями, оценивайте макроэкономические факторы и не забывайте о рисках. Возможно, сейчас действительно не время быть медведем на глобальных акциях - особенно на европейских финансовых.

Успешной всем торговли!

Астрология финансовых рынков.Снится мне, как рынки взлетают высоко, как будто запускаются космические корабли со всех станций на земле.

Тайминг

00:00 Общая картина. Индекс DAX, DJI — долгосрок и среднесрок.

09:50 Золото

12:00 Рубль

15:00 Крипта

Часть про общую картину смотреть обязательно.

А теперь краткий комментарий.

Хочу начать с СПБ — много раз твердил, что палка в итоге выстрелит и очень сильно. Регулярно, на протяжении полугода, говорил об акции с очень значительным потенциалов. Полетела голубка. Расти будет значительно за 300.

Рубль — ожидал, что к концу года укрепится, но будет и коррекция.

Что с рублем будет дальше? Прекрасно и подробно описал в этом видео обзоре

Пока все идет в рамках структуры и сценария. Ждем восстановления юаня и доллара, а после и выше. Смотрите видео.

В золоте наступает долгожданная коррекция после старта нового восходящего цикла. Коррекция пока в процессе и сценарии еще рано очерчивать. Но уже понятно, что пойдем значительно за 3000.

Про биткоин и криптовалюту — для меня с 2023 года начался новый виток роста топ монеты. Летом 2023 года мы обсуждали поход на 30 к, осенью поход на 40 к, когда многие ожидали коррекции. А весь 2024 год говорили про 100 к — все свершилось. Важно осознать момент! 2025 год это кульминация роста. Основные фазы роста биткоина позади. Все волны, какой бы формы они ни были уже сформированы, кроме крайней волны "5". Которая, как сказано было в других обзорах, будет сложной, муторной.

И логика.

Происходит это потому, что фондам нужно распродать часть битков. А правильнее стоит мыслить с другой позиции.

Рынки в конечной фазе текущего цикла роста, который берет начало еще от 22 года — 3 года, друзья! Это реализация, пока еще, одной из волн роста, в рамках долгосрочного тренда, который берет начало еще от 00 - х. Т.е это пока только часть более значительной волны роста, а значит крупные фонды типо Блекрок и Ко еще заинтересованы в покупке битка. Но зачем же им покупать его по 100 или по 200 к? Их задача выкупить максимальное кол-во битков по цене ниже рыночной. Это значит, что значительного роста уже ждать не стоит. А также значит, что они снова утопят биток ниже 100 к. Речь сейчас об общем сценарии. Т.е повозят биток в коридоре 100 — 130 (сквизы в вверх не исключаю) и в определенный момент утопят под 100 к, где его будут мариновать год или более. Пока снова не соберут полный портфель. И уже тогда начнут тянуть биток на 200-300 или 700 к.

Тоже ждет и крупную альту типо эфира, соланы и тп. Все, что войдет в портфель ETF.

Обратите внимание на то, что любые сквизы, коррекции сопровождаются в большинстве случаев новостями. Пошлины, крах биржи, банкротство банка и тд. В этом 2025 году будет очень много событий и самые острые из них придутся на середину весны, конец лета, начало осени. Эти события сильно повлияют на рынки. А кто владеет СМИ? Те самые Блекроки и Ко. Поэтому очень важно следить за движением капитала крупных игроков рынка.

Завершилась одна из малых коррекций перед крайним витком роста. В крайний виток роста деньги выходят из крупных позиций типо топовых компаний США, битка, золота и переливаются в более мелкие. 2-3 эшелон, крупная и малая альта, серебро. Это совсем не означает, что крупные позиции посыплются. Все будет протекать постепенно, где-то сброс, где-то памп, где-то сложные модели. Но в общем и целом пока все будет расти. Но крупняк уже начал постепенно выдергивать свой капитал и переливать его в более дешевые еще не отыгравшие свое истории.

Но будет все весьма не просто. Будьте очень внимательны, сохраняйте объективность и не поддавайтесь жадности!

GER40 (DAX) - - план на ближайшую торговую неделюGER40 -- DAX

PEPPERSTONE:GER40 BMFBOVESPA:DAX1!

Ожидаю увидеть 2 варианта:

1 варианта: положительный

-- тест ближайшего nPOC и продолжение восходящего нарратива

2 вариант: нисходящий

-- возможно краткосрочное лонговое коррекционное движение к ближайшей сбалансированной области ценовых значений увидеть отторжение цены и затем отправить цену на более глубокое коррекционное шортовое движение

Фондовый рынок США. Рецессия не раньше весны 2025.Приветствую, дорогие друзья!

Рост фондового рынка США, начавшийся в 2022 году, принято ассоциировать с бумом искусственного интеллекта.

Еще бы, только акции одной компании NVIDIA выросли в более чем 10 раз. После чего компания вошла в топ-3 самых дорогих компаний США.

Такие рекорды не могли не сказаться на графике индексов, полностью исказив их техническую структуру.

В очередной раз лучшим решением для понимания общей тенденции фондового рынка будет использование графика немецкого индекса DAX и Microsoft (как одна из самых стабильных компаний).

На графике DAX я обозначил структуру 1-2-3-4-5. Перед нами еще не завершенный импульс. Подтверждается рост последовательными коррекциями, которые, как ни странно, имеют идентичный срок в 84 дня. А не хватает в этой истории кульминационной волны 5.

Практически идентична картина на графике акций Microsoft. Не хватает кульминации волны 5. Здесь есть свои тонкости. Чтобы было понятнее, я намерено обозначил сроки импульса 1 и 3, 257 и 238 дней, что намекает на сроки реализации следующего импульса 5 в 200 + дней, что хватит до весны 2025 года. Но он, более вероятно, будет иметь сложную структуру.

Итог.

Фондовому рынку США еще есть куда расти.

Снижение ставки ФРС, которое вероятно начнется в сентябре, окажет свое положительное влияние, но радость будет не долгой.

Скорее всего новостной фон сменится на позитивную ноту, но не стоит этому доверять, так чаще всего выглядит конец позитива.

Самое время обратить внимание на те компании, которые еще не реализовали свой потенциал. С очень высокой долей вероятности рынок начнет подтягивать компании малой капитализации.

Германский фондовый индекс DAX. Ну не шмогла я... Не шмогла...DAX (производное от нем. Deutscher Aktienindex, на рынке указан как GER30) — важнейший фондовый индекс Германии. Индекс вычисляется как среднее взвешенное по капитализации значение цен акций крупнейших акционерных компаний Германии (при этом капитализация рассчитывается лишь на основе акций, находящихся в свободном обращении). Индекс учитывает также полученные в виде дивидендов доходы по акциям, предполагая, что дивиденды реинвестируются в акцию, по которой был получен данный дивиденд. Таким образом, индекс отражает суммарный доход по капиталу.

Начиная с IV квартала 2011 года Европейский ЦБ таки вздрогнул, сегодня, 6 июня 2024 года впервые за более чем 12 лет запустив цикл снижения процентных ставок, и в соответствии с ожиданиями снизил учетную ставку с 4.50 до 4.25 процента (EUINTR).

Примечательно то, что в сопоставлении с ДКП центральных банков Великобритании и США, Европейский ЦБ решился на снижение процентных ставок самым первым, и это происходит впервые, как минимум за последние 25 лет.

Ключевая процентная ставка в США, Великобритании и Еврозоне.

Предыдущий цикл снижения процентных ставок, начиная с 2011 года и до 2016 года, был обусловлен Европейским долговым кризисом, или кризисом суверенного долга в ряде европейских стран.

Долговой кризис охватил в 2010 году сначала периферийные страны Евросоюза (Греция, Ирландия), а затем распространившийся практически на всю зону евро. Источником кризиса принято называть кризис рынка гособлигаций в Греции осенью 2009 года, хотя безусловно его причины носили более структурный характер.

Для некоторых стран еврозоны стало сложным или невозможным рефинансирование государственного долга без помощи посредников.

Технический основной график посвящен непосредственно Индексу DAX, достигшему своих предельных маркировок в границах многолетнего растущего канала.

Вспомогательный график RSI(55) также указывает уязвимость текущего момента в плане возможностей для дальнейшего роста.

Акции Рейнметалл АГ. Гарсон! Пора приземлять Леопарды!Rheinmetall AG (традиционно по-русски "Рейнметалл") — немецкий производитель автомобилей и вооружения со штаб-квартирой в Дюссельдорфе , Германия.

20 марта 2023 года акции Группы компаний были включены в DAX , ведущий фондовый индекс Германии.

После начала событий в 2022 году, известных как "Специальная военная операция" генеральный директор Rheinmetall Group Армин Паппергер выражал надежду, что компания получит от этого значительную выгоду за счет размещения заказов.

Ключевые показатели Группы компаний действительно существенно прибавили за последние годы.

Рейнметалл АГ. Прибыль на акцию, базовая, после уплаты налогов (левая шкала, зеленый график) и Доход от продаж (правая шкала, синий график).

Финансовые мультипликаторы Цена/ Баланс (P/B) и Цена/ Продажи (P/S) взлетели при этом до новых всеисторических отметок.

Рейнметалл АГ. Финансовый мультипликатор Цена/ Балансовая стоимость (P/B).

Рейнметалл АГ. Финансовый мультипликатор Цена/ Продажи (P/S).

В технических аспектах, основной график Рейнметалл АГ, представленный в логарифмической линейке, указывает на избыточное бычье изобилие в акциях, при том что акции прибавляют 76 процентов с начала 2024 года, а за последние 12 месяцев - более 110 процентов.

Вспомогательный график RSI(14), достигший месяцем ранее в марте 2024 года всеисторического максимума на отметке 86.62 пунктов, также указывает на изрядную перегретость бычьего оптимизма в акциях Рейнметалл АГ.

FDAX тестируем линию трендаDax пробил линию тренда, но сейчас корректируется. Цена дошла до линии тренда сейчас, возможно, произойдет ретест этой линии.

Думаю, что можно пойти на риск и продать FDAX с очень коротким стопом выше максимуа текущей свечи за линией тренда, то есть выше 18250. В случае, если ретест состоится и котировки снова начнут снижаться, можно ждать до 17260.

Согласны с прогнозом? Подписывайтесь и ставьте 🚀

Есть вопросы или иное мнение? Пишите в комментариях, обсудим!

DAX: Цель в 22 000 евро на горизонте!После того как наш короткий сценарий для DAX был опровергнут, мы провели повторный анализ и пришли к выводу, что мы имеем дело с очень долгосрочным и крайне бычьим сценарием, поскольку это единственный другой вариант, который у нас есть для DAX. Мы предполагаем, что на недельном графике мы достигнем минимального уровня в 22 000 евро. Этот сценарий поддерживается трендовым каналом, который мы теперь прорвали и вышли вверх. Поэтому мы ожидаем достижения уровней между 19 700 и 23 000 для волны 3, которые будут служить только катализатором для еще более высоких движений. Как видно, мы предвидим, что общая волна (3) достигнет уровней между 25 400 и 31 400. Есть еще много потенциала и пространства для восходящего движения, и учитывая нашу недействительность, мы теперь будем искать длинные входы. Как всегда упоминается, экономика все меньше и меньше отражает то, что происходит на рынках, отклоняясь от экономической деятельности, что делает это довольно запутанным, учитывая Германию в целом и замечательное представление DAX.

FDAX краткосрочноФондовые рынки пока растут, но все же заметно, что новые вершины уже даются с трудом. Кроме того, серия безоткатного роста длится уже давно, потребность в коррекции назрела и перезрела. Тем не менее, пока нет факта падения цен, продавать нельзя.

На Dax, возможно, формируется ситуация для отката. Дивергенция давно сформировалась, но последние свечи небольшого размера и в пределах одного диапазона. Последняя свечка формируется в виде доджи. Конечно, следует дождаться завершения свечи и пробоя уровня поддержки, 18700 и только после этого продавать.

Потенциал падения - 18410. На более серьезное падение расчитывать пока рано.

Согласны с прогнозом? Подписывайтесь и ставьте 🚀

Есть вопросы или иное мнение? Пишите в комментариях, обсудим!

DAX Concept 2024Продолжаю концепт прошлых лет. Почему Дакс. Да без разницы, картина у всех более менее идентичная. Из-за выделенного эллипсом участка есть вторая версия (2)).

1) Нас ждет бесконечный рост судя по количеству заходных

2) Нас ждет конечная диагональ (красным цветом). При этом придется перерисовать весь рост с 2008 года ИЛИ корни этой диагонали кроются в какой-нибудь заходной 30 лет назад.

Пока все, что движется наверх можно разметить импульсом. Да, выделенный участок проблемный. Но, пока не доказано иное в силе останется основной сценарий.

FDAX - ждем прорыва уровняПосле долгого роста фондовых рынков в конце прошлого года, в январе-феврале, скорее, стоит ждать коррекции.

Фондовый индекс Германии сейчас стоит на сильном уровне, прорыв которого позволяет ожидать более серьезного падения. Надо сказать, что биржи Германии пока довольно слабо реагируют на забасточку фермеров, но все же эта ситуация так или иначе приведет к убыткам для экономики страны, поэтому все же падение FDAX достаточно вероятно.

Пробой отметки 16600 позволит продавать актив до 16160.

Согласны с прогнозом? Тогда ставьте 🚀

Есть вопросы или иное мнение? Пишите в комментариях, обсудим!

Брокер Стрифор: DAX - пока все идет по плануНемецкий фондовый индекс DAX пока двигается в рамках нашего плана. Котировки снижаются, но скоро могут дойти до очередной поддержки.

Текущую волновую картину немного подкорректировала. Пока коррекционное движение развивается в рамках двойного зигзага. Первая нога второго зигзага может скоро завершится, ориентировочно у отметки 15300, и котировки уйдут на формирование волны b. В любом случае, если открыта сделка на продажу оп DAX, уже необхожимо выставлять следящий стоп-лосс около отметки 15590.

По мере развития ситуации картина будет обновляться.

Согласны с прогнозом? Тогда ставьте 🚀

Есть вопросы или иное мнение? Пишите в комментариях, обсудим!

#strifor, #striforброкер

Брокер Стрифор: DAX продолжает коррекциюНемецкий фондовый индекс DAX продолжает формировать коррекционную волну. Волна a of оказалась длинее моих ожиданий, но волна b of отработала практически так, как и прогнозировалось

Сейчас формируется волна с of , которая в начале своего движения. Можно предположить, что сейчас началось формировние iii of с of , поэтому потенциал у движения хороший, а целью может стать отметка 14615, которая находится на хорошем уровне поддержки и близка к 161.8% от волны а of

Согласны с прогнозом? Тогда ставьте 🚀

Есть вопросы или иное мнение? Пишите в комментариях, обсудим!

#strifor, #striforброкер

DAX30 - коррекции дают выгодные уровни для продаж.Предыдущие прогнозы октября, предполагающие переход цены индекса DAX30 в фазу нисходящего тренда продолжают работать и цена инструмента закрыла очередную недельную свечу прошлой недели со снижением (красным цветом).

Идентифицированные в предыдущих прогнозах техническая картина и такие сигналы, как пробой важного уровня поддержки предыдущих месяцев 15460EUR, а так же формирование разворотного паттерна типа "бриллиант" работают, а с учетом масштаба на котором получены/сформированы сигналы - недельный, можно говорить о том, что произошёл глобальный разворот цены.

В этой связи, в настоящий момент видятся целесообразными стратегии удержания открытых ранее коротких позиций/открытие новых в случае верхненаправленных коррекций и откатов в направлении сменившегося на нисходящий тренда в расчете на его развитие, где значимой областью технического сопротивления выступают локальные максимумы нескольких предыдущих недель в районе значений 15460-15570 EUR,

Аналитик ОАО "Технобанк" (г.Минск) Дмитрий Короткевич.

Фьючерсы на Индекс доллара США, или кому улыбается АмериканецТеория долларовой улыбки основана на двух предположениях:

Когда экономика США значительно превосходит остальной мир , доллар США имеет тенденцию быть сильным и расти в цене по сравнению с другими валютами.

Когда на мировых финансовых рынках наблюдается беспорядок или крах , и настроения переключаются на « отказ от риска », поскольку доллар США воспринимается как абсолютная валюта-убежище , все бросаются в безопасное место и начинают покупать доллар США, вызывая его рост.

Стивен Джен, бывший экономист Международного валютного фонда и Morgan Stanley, который сейчас управляет хедж-фондом и консалтинговой фирмой Eurizon SLJ Capital в Лондоне, выдвинул теорию и назвал ее "Теорией долларовой улыбки".

Теория долларовой улыбки утверждает, что доллар США имеет тенденцию укрепляться по отношению к другим валютам, когда экономика США чрезвычайно сильна ИЛИ слаба.

Его теория описывает три основных сценария поведения доллара США в мире.

Вот простая иллюстрация:

Сценарий № 1: Доллар США укрепляется из-за неприятия риска (левая часть)

Первая часть улыбки (левый край) показывает, что доллар США извлекает выгоду из неприятия риска , что заставляет инвесторов бежать в такие традиционные валюты - убежища, как доллар США и японская иена.

Поскольку инвесторы считают, что глобальная экономическая ситуация становится шаткая, они не решаются приобретать рискованные активы и предпочитают скупать «более безопасные» активы, такие как государственный долг США (в основном краткросрочные, 1 -3 года), независимо от состояния экономики США.

Однако для покупки казначейских облигаций США вам нужен доллар США, поэтому возросший спрос на доллары США (для покупки казначейских облигаций США) приводит к укреплению доллара США.

Показательным примером Сценария №1 является рост Американца в Covid-19, а также в 2022 году на возросших рисках глобальной инфляциии.

Сценарий №2: Доллар США падает до нового минимума из-за слабой экономики (средняя часть улыбки)

Долларовый бык падает со скалы до нового минимума.

Нижняя часть улыбки отражает слабые показатели доллара США, поскольку экономика США борется со слабыми экономическими показателями.

Возможность снижения процентных ставок также оказывает давление на доллар США. (Хотя, если ожидается, что другие страны также снизят процентные ставки, то это может быть менее важным фактором, поскольку все зависит от ожиданий будущего направления разницы в процентных ставках.)

Это приводит к тому, что рынок уклоняется от доллара. Девизом доллара становится "Продавать! Продавать! Продавать!"

Другим фактором являются относительные экономические показатели США и других стран. Экономика США не обязательно ужасна, но если ее экономический рост слабее, чем в других более рисковых странах, тогда инвесторы предпочтут продать свои доллары США и покупать валюту страны с более привлекательной экономикой.

Показательным примером Сценария №2 является падение Американца на мерах монетарного стимулирования рынка на рубеже 2020-21 годов.

Сценарий №3: Доллар США укрепляется благодаря экономическому росту (правая часть)

Наконец, может начать появляться улыбка, когда экономика США видит свет в конце туннеля.

По мере роста оптимизма и появления признаков восстановления экономики, отношение к доллару США начинает расти.

Другими словами, доллар начинает укрепляться, поскольку экономика США демонстрирует более сильный рост ВВП и ожидания повышения процентных ставок (по сравнению с другими странами).

Ключом к этому является ОТНОСИТЕЛЬНЫЙ экономический рост США. Даже если рост в других экономиках присутстсвует, но экономика США растет еще быстрее, то доллар США качнется вверх в правую сторону.

Показательным примером Сценария №3 является рост Американца в 2011-2015 годы, когда в целом глобальная экономика демонстировала свой рост, но в силу гремевших один за другим долговых кризисов в европейских экономиках (Греческий долговой кризис 2010 г., фнансовый кризис в Республике Кипр в 2012—2013 и др.), экономика США росла быстрее.

В любом случае, это важная теория, которую следует иметь в виду. Помните, что все экономики цикличны. Они усиливаются, затем ослабляются, усиливаются, затем ослабляются и повторяются.

Ключевой частью является определение, в какой части цикла находится экономика США, а затем сравнение ее показателей с остальным миром (RoW, Rest of World), который может быть как привлекательнее экономики США, так и оказаться погрязнутым в те или иные междуусобицы, экономические, геополитические кризисы и конфликты.

В техническом плане USDX завершил сентябрь и III квартал 2023 года выше своей ср.год. скользящей, впервые с начала года.

Так останется ли теория "Долларовой улыбки" верной?

Время покажет!

Фьючерсный контракт ICE на индекс доллара США (USDX) является ведущим эталоном международной стоимости доллара США и наиболее широко признанным в мире индексом американской валюты. В рамках всего одной транзакции, USDX позволяет участникам рынка отслеживать изменения стоимости доллара США по отношению к корзине мировых валют, а также хеджировать свои портфели от риска изменения курса доллара.

Фьючерсы на индекс доллара США ( ICEUS:DX1! ) торгуются 21 час в сутки на платформе ICE. Один контракт = 1000 долларов США * значение Индекса TVC:DXY .