AAPL

Apple (AAPL): -50%. По плануВолновой анализ Эллиотта акций «Apple»

.

● NASDAQ:AAPL | 🔎ТФ: 1Н

Рис. 1

Разметка волн исторического графика не корректируется на протяжении трёх лет. Разве что немногим уточняются истинные вершины, а также разворотные цели для третьих волн.

.

● NASDAQ:AAPL | 🔎ТФ: 2Д

Рис. 2

Ранее, в конце 2023 года, мы с вами уже предполагали волну ((iv)) в 3 в виде бегущей плоскости. Как видим, попытка была неудачной, формирование боковой коррекции продолжается по сей день. Это может быть плоскость бегущая или расширенная с пробоем минимума 124,17 .

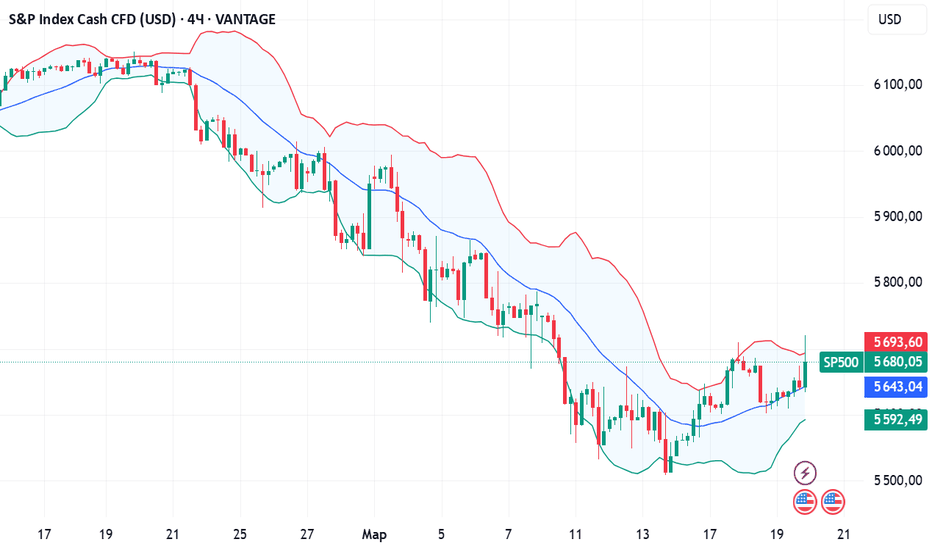

Резкий разворот на рынках СШАНа фоне волатильности и неопределенности на рынках, в минувшую неделю американские фондовые индексы пережили резкое падение. Индекс Dow Jones (#DJI30) упал на 3,5%, S&P 500 (#SP500) снизился на 4,1%, а Nasdaq-100 (#NQ100) потерял 5,5%.

Инвесторы начали беспокойно реагировать на новые экономические данные, включая рост инфляции и ожидания повышения процентных ставок, что привело к распродаже акций и снижению ключевых фондовых индексов. Особенно заметное падение было в технологическом и потребительском секторах, где такие компании, как Apple и Tesla,

потеряли около 6-7% своей стоимости.

Однако с 13 марта 2025 года индексы начали восстанавливаться: #DJI30 прибавил 2,3%, #SP500 увеличился на 2,5%, а #NQ100 вырос на 3,1%.

Рост американских фондовых индексов в последние дни был обусловлен рядом факторов , каждый из которых способствовал восстановлению уверенности среди инвесторов. Рассмотрим основные причины подробнее:

• Улучшение данных по безработице: Экономические данные о рынке труда в США также сыграли важную роль в росте индексов. Уровень безработицы в стране снизился до 3,4% в феврале 2025 года, что является рекордно низким показателем за последние десятилетия. Это свидетельствует о высоком уровне занятости и устойчивости экономики, что вселяет оптимизм в инвесторов и поддерживает рост фондовых рынков.

• Стабилизация инфляции и ожидания по процентным ставкам: Хотя инфляция в США всё ещё остается на высоком уровне, последние данные показали замедление её роста. Снижение инфляционного давления дало инвесторам надежду, что Федеральная резервная система (ФРС) может замедлить темпы повышения процентных ставок. Это было воспринято как сигнал о возможной стабилизации экономической ситуации, что положительно сказалось на фондовых индексах.

• Рост потребительских расходов: Одним из важнейших драйверов роста стали данные о потребительских расходах. В первом квартале 2025 года потребительский спрос в США показал хорошие результаты, что является важным индикатором экономической активности. Рост расходов на товары и услуги поддерживает стабильность бизнеса и способствует повышению доходов компаний, что, в свою очередь, стимулирует рост их акций.

• Отсутствие новых геополитических рисков: В последние недели на международной арене не было крупных геополитических кризисов или новых угроз, что также оказало положительное влияние на финансовые рынки. Отсутствие серьезных рисков позволило инвесторам сосредоточиться на экономических данных и корпоративных отчетах, что способствовало росту фондовых индексов.

• Позитивные корпоративные отчеты:

• #Microsoft (MSFT): Акции Microsoft выросли на 4,2% после публикации сильных квартальных отчетов, показавших рост доходов от облачных сервисов и программного обеспечения.

• #Google (GOOGL): Котировки Alphabet поднялись на 3,7%, поскольку компания продемонстрировала рост доходов от рекламы и улучшение прогнозов на будущие кварталы.

• #Apple (AAPL): Акции Apple выросли на 2,9%, поддержанные сильными продажами новых продуктов и ростом выручки от сервисов.

• #Tesla (TSLA): Цена акций Tesla увеличилась на 5,6%, что связано с отчетом о росте объемов продаж электромобилей и оптимистичными прогнозами по прибыли в следующем квартале.

Эти компании показали значительный рост на фоне улучшенных финансовых показателей, что укрепило доверие инвесторов и способствовало восстановлению фондовых индексов на фоне волатильности.

Таким образом, несмотря на падение индексов на прошлой неделе, сейчас ситуация на фондовом рынке США показывает признаки восстановления и может предвещать более позитивную динамику в ближайшие недели.

Империя Apple: карточный домик на кремниевом фундаменте?Apple Inc., технологический гигант стоимостью свыше 2 триллионов долларов, выстроила свою империю на фундаменте инноваций и неумолимой эффективности. Однако за этим внешним блеском скрывается тревожная уязвимость: критическая зависимость от Taiwan Semiconductor Manufacturing Company (TSMC) в производстве передовых полупроводниковых чипов. Эта зависимость от единственного поставщика, расположенного в геополитически нестабильном регионе, подвергает Apple колоссальным рискам. Стратегия, обеспечившая компании стремительный взлет, одновременно превратила её судьбу в заложницу одного хрупкого "корзины" — Тайваня. Что же произойдет, если эта "корзина" даст трещину?

Неопределенное будущее Тайваня, находящегося под растущим давлением Китая, лишь усугубляет эти риски. В случае возможной аннексии острова Китаем, производство TSMC может остановиться в одночасье, парализовав выпуск продукции Apple. Неспособность компании диверсифицировать базу поставщиков сделала её триллионную империю уязвимой. Между тем, попытки TSMC снизить риски путем открытия заводов в США порождают новые сложности. В случае захвата Тайваня, США могут конфисковать эти активы и передать их конкурентам, таким как Intel. Это вызывает тревожные вопросы: кто в действительности будет контролировать будущее этих производственных мощностей? И что станет с инвестициями TSMC, если они послужат укреплению позиций конкурента?

Положение Apple — это микрокосм глобальной технологической отрасли, страдающей от чрезмерной концентрации производства полупроводников. Попытки переноса производственных мощностей в Индию или Вьетнам меркнут в сравнении с масштабами Китая, а антимонопольные расследования в США, такие как проверка Министерства юстиции в отношении доминирующего положения Apple на рынке, создают дополнительное давление. Американский закон CHIPS направлен на возрождение отечественного производства, однако зависимость Apple от TSMC затрудняет достижение этой цели. Главный вывод очевиден: устойчивость должна возобладать над эффективностью, иначе вся экосистема рискует рухнуть.

Apple стоит на распутье. Сможет ли компания выстроить более гибкую и адаптивную модель будущего, или её империя рухнет под бременем собственных стратегических решений? Ответ на этот вопрос может не только определить судьбу Apple, но и изменить глобальный баланс технологической мощи. Что произойдет, если "чипы" — в буквальном и переносном смысле — перестанут вставать на свои места?

Две поддержки, ни одного пробояПосле интересного ралли, цена акции Apple NASDAQ:AAPL снова вернулась к уровню, которая была важным сопротивлением начиная с июля 2024 года. Мы с вами рассматривали этот график еще в конце ноября и ждали как раз пробоя этого сопротивления. Пробой произошел, после которого акции NASDAQ:AAPL выросли еще на 10%, обновляя свои максимумы. И вот, после такого роста, мы вернулись к той же "нулевой" точке и важно смотреть какое решение будет принимать рынок.

Это очень важный момент не только с точки зрения технического анализа, а еще с точки зрения самого торгового процесса и мышления. В такие моменты очень хочется понять куда пойдет рынок и раньше всех открыть свои первые позиции. Однако это очень рискованный подход. Да и зачем мучать себя? Будем ждать, посмотрим как рынок сам ведет себя, и мы будем действовать вместе с рынком. Рынок вознаграждает своим "друзьям".

Вернемся к графику. В центре внимании как трендовая линия (синяя) так и зона поддержки (красная), которые будут определить все наши дальнейшие действия. Вернее не они будут определить, а поведения графика к отнощению этих ориентиров. И эти факторы не единственные. Но, мы сейчас рассматриваем только технический анализ. Если построить линии Фибоначчи с той точки, когда начался весь этот рост 2024 года, то получаем очень интересную картину. После обновления максимумов цента опустилась и прижималась к уровню 23,6% по фибоначчи. А это, как мы знаем очень важная поддержка. И если будет пробой, ты мы увидем цены $223 и $200 за акцию. А это уже достаточно серьезные коррекции не только для акции NASDAQ:AAPL а и для всего индекса тоже. Ведь Apple Inc. не последняя компания в индексе. А конкретнее, она входит в состав великой семерки. Так что момент и в правду острый и требует большого внимания.

Следите за моими публикациями, задавайте много вопросов, торгуйте вместе со мной зарабатывайте больше, чем я!

Успешной всем торговли!

Держим AAPL на радаре!В последнее время сектор технологий не радует яркими прорывами, но его крупнейший представитель - **Apple Inc. ( NASDAQ:AAPL )** -намекает на потенциальное возрождение.

💡 **Краткая предыстория:**

После достижения пика в $235 в июле акции Apple скорректировались на 11,8% (по закрытию) и на 17,4% (внутридневное падение). Тем не менее, сейчас они демонстрируют признаки стабилизации. Компания вновь обогнала NVIDIA ( NASDAQ:NVDA ) по капитализации и вернула себе статус крупнейшей акции в индексе S&P 500 и Nasdaq 100.

📈 **Техническая картина:**

Apple сформировала четырехмесячный паттерн восходящего треугольника. Прорыв уровня $235 может стать сигналом для нового восходящего тренда в ближайшие недели. Кроме того, отношение $AAPL/ AMEX:SPY (график в нижнем правом углу) тестирует 50-дневную скользящую среднюю, что подтверждает возможное изменение динамики.

🔑 **Что это значит для нас?**

Акции Apple, которые не блистали с июля, готовятся к потенциальному выходу из затяжной консолидации. Если прорыв состоится, то финальные недели года могут стать яркими для крупнейшей компании мира.

Успешной всем торговли!

Apple на новый высотах!Все внимание было приковано к Nvidia ( NASDAQ:NVDA ) после того, как акции достигли рекордных максимумов две недели назад. Однако, есть еще одна акция, которая сейчас важнее NASDAQ:NVDA и также достигает новых высот.

Вчера NASDAQ:AAPL закрылся на рекордном уровне впервые за три месяца. Акция пробивает горизонтальное сопротивление на уровне $235 и продолжает расти, формируя восходящий треугольник с поддержкой по трендовой линии.

Главный вопрос состоит в том, получится ли укрепится выше сопротивления или же начнется коррекция. И насколько она будет широкая.

Важно отметить, что компания представит отчетность на следующей недели, в четверг, 31 октября.

Успешной всем торговли!

[AAPL] - Бафет распродался. Что будет дальше с Эпл? Углы ГаннаВот и отработало запланированное снижение по акциям компании Эпл. Желающие могли отработать вкусный шорт на 10%.

Что дальше? Видим, что разгрузили медвежью дивергенцию и протестировали важные среднесрочные углы Ганна. Круглый уровень ~200$ крайне важен для покупателя - здесь и глобальный угол, и локальный, и облако скользящих. Если он не будет удержан - есть все шансы свалиться к 165$.

Кстати говоря, становится понятно почему фундаментально реализовался такой сильный рост по бумаге этим летом. Старина Баффет активно распродавался - сократил более 50% объёма от позиции. Очень вероятно, что он понимает - технократический мир, несмотря на всю оптимистичную пропаганду глобалистов, будет рушиться.

Что тогда выйдет на авансцену? Промышленный капитал, то есть сырьевые активы.

Лонг AAPL на откатеВчера Apple пробил свою годовую консолидацию и закрепился выше нее. Таким образом NASDAQ:AAPL является очередным кандидатом для торговли на откате.

Я рассматриваю 2 варианта:

1) покупка на откате к верхнему уровню консолидации;

2) покупка на откате к 20 скользящей средней.

Есть еще третий вариант по умолчанию - торговля далее на пробой после формирования базы после такого импульса, но, как показывает практика, это все равно придет в те же точки, просто характер сделки будет агрессивнее в случае покупки на пробой.

Контр Инвестирование. Покупайте тогда, когда на улицах льется...Чем хуже ситуация на рынке, тем больше возможностей получить прибыль.

Похоже, это кредо противоположного, или контр инвестирования.

Натану Ротшильду, британскому финансисту XIX века и члену банковской семьи Ротшильдов , приписывают высказывание:

«Время покупать — это когда на улицах льется кровь».

Независимо от того, произнес ли Ротшильд на самом деле эту знаменитую фразу, она раскрывает важную истину о ставках против рыночной психологии. Когда цены падают и рынки дрожат, смелые противоположные инвестиции могут принести высокую прибыль.

Основные тезисы

👉 Противоположное инвестирование — это стратегия, направленная против преобладающих рыночных тенденций или настроений.

👉 Идея состоит в том, что рынки подвержены стадному поведению, усиленному страхом и жадностью, из-за чего рынки периодически завышают или занижают цены.

👉 «Бойтесь, когда другие жадны, и жадничайте, когда другие боятся», — сказал Уоррен Баффет. Эта фраза воплощает аналогичную философию, возможно, пожалуй, только чуть в более лаконичной форме.

Исторически сложилось так, что рыночная паника может стать отличным шансом для недорогих инвестиций.

Большинство людей хотят, чтобы в их портфелях были только победители, но, как предупреждал Уоррен Баффет : «На фондовом рынке приходится платить очень высокую цену за радостный консенсус».

Другими словами, если толпа единогласна и согласна с тем или иным инвестиционным решением, то, скорее всего, оно не является хорошим.

Идти против толпы

Контрарианцы, как следует из названия, пытаются делать противоположное толпе. Они приходят в восторг, когда цена акций хорошей компании резко и незаслуженно падает . Они плывут против течения и предполагают, что рынок обычно ошибается как на экстремальных минимумах, так и на максимумах. Чем сильнее колеблются цены, тем более заблуждающимися, по их мнению, является остальная часть рынка.

Инвестор, придерживающийся контр инвестирования, считают, что люди говорят, что рынок растет, делают это тогда и потому, когда и потому, что они полностью вложили средства и не имеют дальнейшей покупательной способности.

В этот момент рынок находится на пике и должен идти вниз. Когда люди предсказывают спад, они уже распроданы, и в этот момент рынок может только расти.

По этой причине противоположный образ мышления отлично подходит для выяснения того, достигла ли конкретная акция фактического дна .

Плохие времена способствуют хорошим покупкам

😬 Инвесторы-противники исторически делали свои лучшие инвестиции во времена рыночных потрясений. Во время краха 1987 года (также известного как «Черный понедельник») индекс Доу-Джонса в США за один день упал на 22%.

😬 На медвежьем рынке 1973–74 годов рынок потерял 45% примерно за 22 месяца.

😬 Атаки 11 сентября 2001 года также привели к значительному падению рынка.

Автор конечно же не сторонник насилия, но фактический список можно продолжать и продолжать. И это были времена, когда сторонники контр инвестирования находили свои самые лучшие инвестиции.

😬 Медвежий рынок 1973–1974 годов дал Уоррену Баффету возможность приобрести долю в Washington Post Company — инвестиция, которая впоследствии выросла более чем в 100 раз по сравнению с покупной ценой. Это без учета дивидендов .

В то время Баффет заявил, что покупает акции компании с большой скидкой, о чем свидетельствует тот факт, что компания могла «продать активы (Post) любому из 10 покупателей не менее чем за 400 миллионов долларов, что, вероятно, значительно дороже». более." Между тем, рыночная капитализация Washington Post в то время составляла всего лишь 80 миллионов долларов. В 2013 году компания была продана генеральному директору и основателю Amazon Джеффу Безосу за 250 миллионов долларов наличными.

😬 После терактов 11 сентября мир на какое-то время остановился. Предположим, что в это время вы инвестировали в компанию Boeing (BA), одного из крупнейших в мире производителей коммерческих самолетов. Акции Boeing достигли дна только через год после 11 сентября, но с этого момента за следующие пять лет они выросли более чем в четыре раза. Очевидно, что хотя события 11 сентября на некоторое время испортили настроения рынка в отношении авиационной отрасли, те, кто проводил исследования и был готов сделать ставку на то, что Boeing выживет, были хорошо вознаграждены.

😬 Сэр Джон Темплтон управлял Фондом роста Темплтона с 1954 по 1992 год, а затем продал его. Каждые 10 000 долларов, вложенные в акции фонда класса А в 1954 году, выросли бы до 2 миллионов долларов к 1992 году с реинвестированием дивидендов или годовой доходностью около 14,5%.

Темплтон был пионером международного инвестирования . Он также был серьезным инвестором-противником, покупая в страны и компании, когда, согласно его принципу, они достигали «точки максимального пессимизма».

В начале Второй мировой войны Темплтон скупил акции всех публичных европейских компаний, торговавшихся менее чем за доллар, включая многих из тех, которые находились в стадии банкротства. Он сделал это, используя в придачу заемные деньги. Через четыре года он продал акции с очень большой прибылью.

Риски противоположного инвестирования

В то время как самые известные инвесторы-противники ставили на кон большие деньги, плыли против течения общего мнения и добились успеха, они также провели серьезное исследование, чтобы убедиться, что толпа действительно ошибалась.

Таким образом, когда акция резко падает, это не побуждает противоположного инвестора разместить немедленный ордер на покупку, но он пытается выяснить, что привело к падению акций и оправдано ли падение цены.

Выяснение того, какие проблемные акции следует покупать и продавать, как только компания выздоровеет, является основной задачей для инвесторов, придерживающихся противоположных взглядов. Это может привести к тому, что ценные бумаги принесут гораздо большую прибыль, чем обычно. Однако чрезмерный оптимизм в отношении раздутых акций может иметь противоположный эффект.

Заключительные положения.

👉 Хотя у каждого из этих успешных инвесторов-противников есть своя собственная стратегия оценки потенциальных инвестиций, у них всех есть одна общая стратегия: они позволяют рынку предлагать им сделки, а не гоняться за ними.

👉 Что будет дальше с акциями Tesla? Кто знает, кто знает..

Это очень индивидуально и зависит от того, что вы ищете... возможность или отрицание.

👉 Текущая 2-летняя доходность инвестиций в акции Tesla составляет -58,6% - довольно редкий случай для TSLA.

Подобное уже случалось, причем всего однажды, в последний раз - около отметки в 100 долларов в начале января 2023 года. Тогда акции Tesla выросли в цене вдвое всего за месяц и утроились в цене в течение следующих 6 месяцев.

А какого принципа и стиля инвестирования придерживаетесь вы?! Делитесь вашей обратной связью в комментариях!

[AAPL] - Повторит ли Эпл судьбу Нвдиа?Движение по акциям развивается точно по обозначенному сценарию. Потенциал роста не исчерпан - напоминаю - ближайшие цели - это 225$ и 235$.

За уровнем 235$ нужно будет внимательно наблюдать, так как закрепление выше него может "раскрыть реальность", где бумага будет 300 - 400 - 450$, то есть пойдет по сценарию #NVDIA.

APPLE - технические перспективы.Цены акций многих высокотехнологичных компаний находятся в фазе сильных восходящих трендов, достигая при этом новых уровней абсолютных максимумов, где акции APPLE находятся в числе лидеров роста.

При этом, периодически происходящие локальные снижения цены оказывались до сих пор лишь коррекционными откатами и не приводили к смене восходящего тренда. В этой связи, в условиях таких сильных трендов надо всегда быть осторожными к возникновению противотрендовых сигналов, которые или вообще могут не срабатывать, либо оказываются лишь небольшими коррекционными откатами.

Вместе с тем, когда такие противотрендовые сигналы возникают, их можно пытаться рассматривать если и не для открытия противотрендовых позиций, то, как вариант, для фиксирования позиций, открытых по тренду, и прибыли по ним на экстремумах.

В этой связи, в настоящий момент по инструменту APPLE можно идентифицировать формирование таких противотрендовых сигналов, как, пока незначительный, нижненаправленный разворот от уровня сопротивления восходящего канала 2022-20244 годов, где значение осциллятора RSI вышло из зоны перекупленности и сформировало сигнал разворота типа "расхождение гребней".

Аналитик ОАО "Технобанк" (г.Минск) Дмитрий Короткевич.

😳 Apple делает крупнейший байбэк в истории! Причины известныЭта компания значительно влияет на индекс SP500 TVC:SPX , а также Nasdaq NASDAQ:NDX

, так как занимает наибольшую долю в их составе. От динамики этих индексов зависят чуть ли не все остальные мировые рынки, поэтому очень важно понимать что здесь происходит. РАЗБИРАЕМСЯ!

На днях отчиталась яблочная компания Apple NASDAQ:AAPL и изначально этот отчет вызвал много вопросов:

🔻Выручка: $90.7 млрд $

(-4.3% YoY, -24% QoQ)

🔻Прибыль: $23.6 млрд $

(-2.2% YoY, -30.3% QoQ)

🔻Выручка от iPhone:

45.9 млрд $

(-10.4% YoY, -34% QoQ).

🔺Выручка от сервисов: $23.9 млрд $

(+14.1% YoY, +3.2% QoQ)

Компания отчиталась о падении прибыли и выручки почти во всех ключевых направлениях. Apple сообщила, что закрывает свое направление по производству электрокаров, которое велось еще с 2014г!

Также стало известно что фонд Баффета Беркшеир Хэтуэй продал акции Apple на 21 млрд$! И таким образом Баффет продал бОльшую часть огромной позиции своего фонда и вышел в кэш! Даже старина признал, что бизнес яблочного мамонта уже не растущий и переходит в крипту и японские акции (см. прикрепленные статьи Tradingview).

❗️ Также Apple запустила крупнейший в истории США байбэк на 110$ млрд $ + повысила дивиденды. Не для того ли и сделан такой огромный байбэк, чтобы старина и дальше продолжал выходить из акций США в криптовалюты и Японию? Инвесторы в шоке и думают что делать дальше.

Еще и недавно компания Google также объявила о крупном байбэке...

Складывается ощущение, что весь рынок весит на конском волосе и падение неизбежно.

Но не все так плохо как может показаться, ведь байбэки вносят чуть ли не решающий вклад в рост рынков и в случае если еще больше компаний объявят новые выкупы - индексы имеют хорошие шансы продолжить рост до конца года!

Apple на последнем отчете повысила прогнозы по прибыли от своего нового направления VR-очков Apple Vision Pro. Судя по всему компании удалось найти способ удешевления производства и сейчас она нацелена на создание нового рынка развлечений.

В таком случае игровые криптовалюты, которые мы покупали на канале, начнут агрессивно расти и приносить щедрые иксы, поэтому на последней коррекции мы увеличили в них долю.

🔰 Итого:

На рынке акций США уже имеются крупнейшие покупатели своих акций на ~180 млрд $!

Это означает, что сильно и глубоко индексы Sp500 и Nasdaq упасть не смогут.

В ближайшие месяцы ожидаю в этих индексах боковик, после которого они снова пойдут обновлять исторические максимумы. Используйте это время, чтобы увеличить позиции на рынке.

Среднесрочный портфель обгонит по доходности любую стратегию трейдинга, поэтому я тщательно собираю портфель. В нем я делаю ставку на крипту, сырье и металлы.

Впереди пачка новых идей с большим потенциалом, подпишись 🚀

#APPLE. Великолепная "Семёрка" превращается в сказочные "Пять""Заголовки удваивают размер событий", - так в свое время сказал Джон Голсуорси, английский прозаик и драматург, автор знаменитого цикла «Сага о Форсайтах», лауреат Нобелевской премии по литературе (1932).

А когда событий - по несколько на дню, эффект может оказаться и вовсе снежным комом.

Так, накануне Европейская комиссия наложила на Apple штраф в размере почти 2 миллиардов долларов за предполагаемое злоупотребление своим доминирующим положением в распространении приложений для потоковой передачи музыки через свой App Store. Этот штраф, являясь одним из крупнейших антимонопольных наказаний когда-либо наложенных в ЕС, положил конец многолетнему расследованию.

Комиссия обнаружила, что Apple наложила ограничения на разработчиков приложений, запрещая им информировать пользователей iOS об альтернативных и более дешевых услугах подписки на музыку, доступных за пределами приложения. Эта практика была признана незаконной в соответствии с антимонопольными правилами ЕС.

Но на этом новости не заканчиваются.

В этот супервторник 5 марта Дональд Трамп должен "зафиксировать" выдвижение своей кандидатуры в президенты США от Республиканской партии. И это может стать плохой новостью для акций «Великолепной семерки» — Microsoft, Meta Platforms**, Alphabet, Amazon.com, Nvidia, Apple и Tesla — если Трамп в конечном итоге снова станет президентом США.

Речь идет о новых планах Трампа по тарифам на Китай. В феврале бывший президент заявил, что в рамках своей кампании по избранию кандидатом от республиканской партии он введет тарифы в размере 60% и более на импорт китайских товаров в США, а также общий тариф в размере 10% на все импортируемые товары. Предложение Китая приведет к тому, что тарифы будут намного выше, чем нынешний средний сбор США на китайские товары, который был поднят примерно до 19% во время первого срока Трампа .

Не все члены «Великолепной семерки» одинаково подвержены влиянию Китая. Apple и Tesla наиболее сильно зависят от второй по величине экономики мира в своих цепочках поставок. Так, от 90% до 95% всей продукции Apple производится в Китае, при этом Foxconn является крупнейшим в мире производителем iPhone.

Кроме того, около 20% продукции производителя электромобилей Tesla поступает из Китая, хотя большая часть продукции предназначена для местного рынка.

Microsoft и Meta** меньше всего подвержены китайской аллокакции. У Microsoft также самая низкая доля доходов из Китая, за ней следует Google (Alphabet).

Это предполагает сужение "Великолепной семерки" до просто "Сказочной пятерки".

Тем не менее, все крупные американские компании с транснациональными операциями, вероятно, будут в той или иной степени подвержены риску. Например, многие сторонние продавцы Amazon импортируют свои товары из Китая. Введение таких тарифов может также усилить конкуренцию и, следовательно, цены на производственные мощности в странах за пределами Китая, таких как Вьетнам и Индия.

В целом общие риски в "Великолепной семерке" могут стать источником беспокойства.

Реальный ущерб может быть меньше. Apple, например, получила в 2019 году серию льгот, чтобы избежать 15%-ного тарифа на свои флагманские продукты, включая линейку iPhone, iPad и MacBook. Между тем, американские компании уже снизили свою зависимость от Китая. Импорт США из Китая в 2023 году сократился на 109,1 миллиарда долларов до 427,2 миллиарда долларов. Впервые за 17 лет Китай не стал основным источником импорта, уступив первое место Мексике.

Компании «Великолепной семерки» были среди тех, кто диверсифицировал цепочки поставок за пределы Китая. Так, Apple планирует, что около 25% мирового производства iPhone будет сосредоточено в Индии в течение следующих двух-трех лет. Google, принадлежащая Alphabet, также планирует в этом году начать производство смартфонов Pixel в Индии. Такие шаги, вероятно, будут ускорены в соответствии с запланированными Трампом тарифами, что повлечет за собой расходы на строительство дополнительных заводов и обучение необходимой рабочей силы.

Китай, скорее всего, отреагирует на новые тарифы своими ответными мерами. Это может иметь особое значение для производителей чипов Nvidia (NVDA) и American Micro Devices (AMD).

Столкнувшись с очень высокими тарифами, и будучи потесненным Мексикой в американском импорте, Китай может перейти от своей прежней стратегии пропорционального и взвешенного возмездия к более жестким мерам, таким как ограничения на экспорт редкоземельных минералов, которые могут оказать большее влияние на американский бизнес, если не вызвать новый кризис индустрии полупроводников.

Редкоземельные элементы используются при производстве чипов и сборке электроники, включая смартфоны и компоненты электромобилей, такие как магниты, что делает их особенно важными для Apple, Tesla и Nvidia.

Особенно это важно, учитывая что на долю Китая приходится около 90% производства редкоземов, по данным Оксфордского института энергетических исследований, который утверждает, что страны "Коллективного Запада" вряд ли смогут сместить китайское лидерство в редкоземах как минимум до конца десятилетия 2020-х.

Вероятно "Великолепная семерка" не станет единственной жертвой, если Трамп победит и продолжит свою прежнюю сагу по тарификации Китая.

Однако учитывая что акции "Семерки" сейчас составляют почти 1/3 всей стоимости фондового рынка США, это означает, как минимум высокую концентрацию риска и повышенную чувствительность в случае его реализации в тех или иных аспектах.

В технических аспектах, акции Apple (AAPL) продолжают двигаться в границах большого восходящеего канала, находясь с марта 2009 года выше своей 5-летней EMA.

Финансовый мультипликатор Цена/ Продажи (P/S) является своего рода ограничителем роста акций при том, что верхняя граница, то есть 8-кратная величина P/S мультипликатора является всеисторическим максимумом для акции производителя яблочной продукции, подчеркивая важность наблюдений за продажами компании.

Вспомогательный индикатор RSI(55) на дневном таймфрейме находится в длительной дивергенции по отношению к траектории цены, указывая, как минимум, на замедление траектории и темпов роста в последние годы в акциях Apple.

// Деятельность Meta Platforms Inc**, включая продукты Facebook** и Instagram**, признана экстремистской и запрещена в РФ.

Метка ** означает упоминание организации и ее продуктов, запрещенных в РФ.

Отскок AAPL от 50 месячной скользящей среднейЗа всю историю акции NASDAQ:AAPL 3 раза идеально взаимодействовали с 50 месячной EMA и один раз между прочим тоже был отскок, просто это было не так тик в тик идеально.

На пятый раз цена не дошла и после небольшого роста снова тянется к ней, на уровень 145$.

На мой взгляд это идеальная точка входа, даже стоп в районе 8%-10% может быть оправдан, если такие размеры смущают, то можно сократить размер позиции.

После каждого взаимодействия начинался тренд и акции вырастали от 100% и больше, так что для меня оно точно того стоит.

Уведомление стоит. Выжидаю. Если акции не коснутся и развернутся, то в дело пойдет моя идеальная стратегия торговли на пробой, так что я рискую только заработать с ограниченным риском.