Торговая война Трампа и Китая. Ремейк или что-то новое?Торговая война 2025: новый раунд противостояния Трампа и Китая. Ремейк или что-то новое?

⛔️ Торговая война между США и Китаем набирает обороты. Дональд Трамп, вернувшись в Белый дом, снова размахивает пошлинами как главным оружием и на этот раз ставки выше: с февраля США ввели 10-процентные пошлины на весь китайский импорт, в марте повысили их до 20%, а 2 апреля — до 54%.

🏪 Ответные меры Китая:

🛑с 10 апреля Китай вводит 34-процентные пошлины на весь американский импорт в ответ на действия США. Это дополнение к уже существующим тарифам, что делает общий уровень значительным, хотя точные цифры зависят от категории товаров.

🛑Ограничения на экспорт: Китай ужесточил контроль над редкоземельными металлами (7 видов, включая самарий и гадолиний), что нанесёт удар по американской промышленности, особенно в сфере технологий и обороны. Также введены санкции против более чем 30 американских компаний, включая запрет на сотрудничество с китайскими фирмами.

🛑Сельскохозяйственная продукция: с марта Китай ввёл пошлины на ключевые американские товары (15% на пшеницу, кукурузу, 10% на сою и свинину), а с 4 апреля добавил ограничения на импорт американской нефти и СПГ.

Мир замер в ожидании последствий. Но мы уже проходили это — давайте вспомним первую торговую войну Трампа с Китаем (2018–2020) и сравним.

❓ С чего началась торговая война 2018 года?

Всё началось в марте 2018 года, когда Трамп обвинил Китай в краже технологий и «несправедливой торговле». Он ввёл 25-процентные пошлины на китайские товары на сумму 50 миллиардов долларов, а затем расширил их до 250 миллиардов долларов к концу года. Китай ответил симметрично — сначала на 34 миллиарда долларов, а затем на 60 миллиардов долларов американского импорта, включая сою и нефть. Цель Трампа была ясна: сократить торговый дефицит США с Китаем (тогда он составлял 375 миллиардов долларов) и вернуть производство домой. Китай же хотел защитить свои интересы и показать силу.

Эскалация была стремительной. К лету 2019 года пошлины США покрывали почти весь китайский импорт, а Китай повысил ставки до 25% на ключевые американские товары. Рынки лихорадили, цены росли, американские фермеры теряли рынки сбыта. Переговоры шли тяжело: Трамп то грозил новыми тарифами, то смягчал риторику. Китай отвечал валютными манёврами, ослабляя юань, что бесило Вашингтон. Но обе стороны понимали: бесконечная война никому не выгодна.

✍️ Чем закончилось это противостояние?

К январю 2020 года США и Китай подписали «первую фазу» сделки. Китай пообещал закупить американских товаров на 200 млрд долларов (сельскохозяйственную продукцию, энергоносители), а США снизили часть пошлин с 15% до 7,5%. Дефицит торгового баланса сократился ненадолго, но главный итог — война не решила проблем. Производство в США не вернулось к прежним масштабам, а Китай ускорил технологическую независимость.

❓ Что происходит сейчас?

Сегодня Трамп действует агрессивнее. Вместо точечных ударов он наносит удар по всему китайскому импорту сразу — 54% пошлины — это рекорд с 1930-х годов. Китай отвечает более масштабно, включая нефть и СПГ, и уже нацелился на редкоземельные металлы как на козырь. Масштабы шире: под ударом не только Китай, но и Канада, Мексика, ЕС (пошлины 20–25%). Цель та же — «сделать Америку великой», но теперь с акцентом на политический триумф Трампа.

⚖️ Чем отличается 2025 от 2018?

🟢Скорость и масштаб: в 2018 году пошлины вводились поэтапно, а сейчас — сразу и повсеместно.

🟢Глобальность: тогда это был дуэт США и Китая, а теперь Трамп воюет со всеми крупными партнёрами.

🟢Опыт: Китай извлек уроки — он диверсифицировал рынки и готов нанести удар по редкоземельным металлам.

🟢Цели: в 2018 году Трамп хотел экономических побед, в 2025 году — ещё и политического величия.

📊 Выводы:

Первая война закончилась компромиссом, но не победой. Сейчас компромисс кажется далёким: Трамп грозит 60-процентными пошлинами, Китай подаёт иски в ВТО. Американцы заплатят ростом цен, фермеры — потерями, мир — спадом. Россия, кстати, может выиграть в этой ситуации, увеличив экспорт зерна и энергоносителей. Но главное — это уже не просто торговая война, а битва за глобальное влияние. Из позитивного - активное начало переговоров со стороны других стран, которые не могут так открыто воевать с США, а ЕС пока находятся в раздумьях. Наблюдаем за развитием событий, ведь и для Российского рынка текущая ситуация является критически важной.

Сша

Индекс Доллара погружение во тьмуПривет!

По Индексу Доллара есть хорошая история на графике. Чего нет по Евро/доллару.

А значит и прогноз может быть более точный.

Беру за идею: что мы находимся в падающем канале, и в структуре Цикла abc красных.

Где волна a красная образовала Клин ышек (или начальный диагональный треугольник), волна b красная состоит из бегущей Плоскости (A)(B)(C) зеленых .

А далее закончив волну (С) зеленую 5-ти волновым импульсом (1)(2)(3)(4)(5) синими , мы направляемся в длительное погружение в волну с красную . Её ожидаю ввиде 5-ти волн.

А как оно будет посмотрим через несколько лет.

Замечу, что довольно сильно на истории проторгована зона от 105 - 79 , что может намекать о резком снижении цены , что свойственно 3-тьим волнам.

Самые простые цели (основаны на сильных уровнях):

ЦЕЛЬ 1 - диапазон 88 - 79

ЦЕЛЬ 2 - диапазон 71 - 59

Исходя из технического анализа и некоторых фундаментальных причин, делаю предположение, что Америка и Доллар будут переживать не самые сладкие времена, что конечно же отразится на всех странах, и по-разному. Но пусть у всех всё будет гуд. И шторм пройдет максимально лайтово!

Всего доброго друзья!

ServiceNow (NOW) – Технический и фундаментальный анализ 1WАкции ServiceNow пробили восходящую трендовую линию на недельном графике, что усиливает медвежий сценарий. Цена движется к уровням 666, 538 и 338, которые могут выступить в качестве зон поддержки. RSI продолжает снижение, указывая на ослабление покупательского давления, MACD подтверждает медвежье пересечение, а EMA 50/200 сигнализируют о риске дальнейшего падения.

Фундаментально компания остается одним из лидеров в сфере облачных решений и автоматизации бизнес-процессов, но испытывает давление из-за роста процентных ставок и возможного замедления корпоративных расходов на ИТ-инфраструктуру. Оценка компании остается высокой, что делает ее чувствительной к изменениям рыночных условий и макроэкономическим факторам. Инвесторы также следят за квартальной отчетностью, которая будет ключевым триггером для дальнейшего движения цены.

Основной сценарий – снижение к 666 и 538 с возможным углублением к 338. Альтернативный сценарий – возврат выше 766, что может спровоцировать рост к 868 и 1012. Закрепление ниже 666 усилит нисходящий тренд.

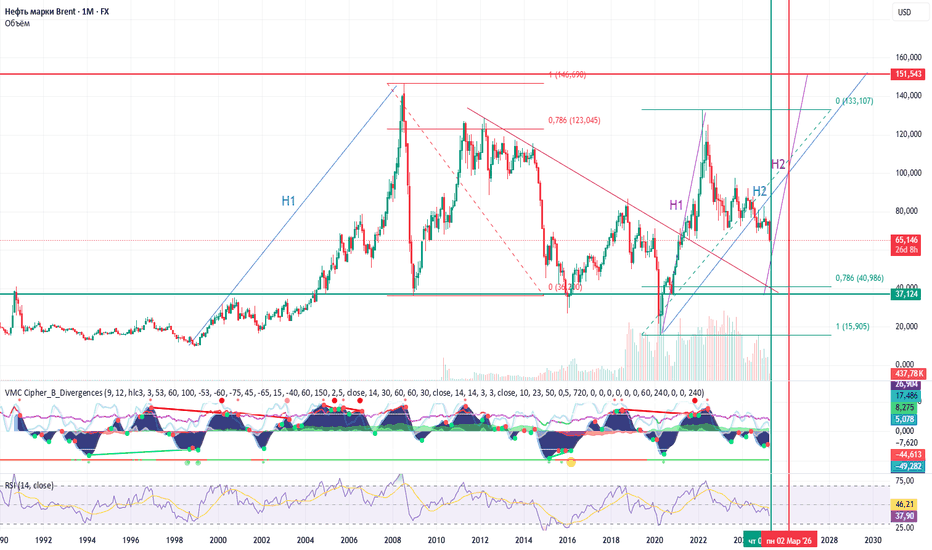

Нефть, Иран и СШАПри закрытие недели ниже 65$, нефть упадёт на 38$ уже на следующей неделе. США планируют нанести удар по ядерным и энергообъектам Ирана начиная с 8 апреля (полное развёртование авианосной группы и стратигической авиации для нанесения удара). После этого нефть полетит на 151$ до конца 2025 года.

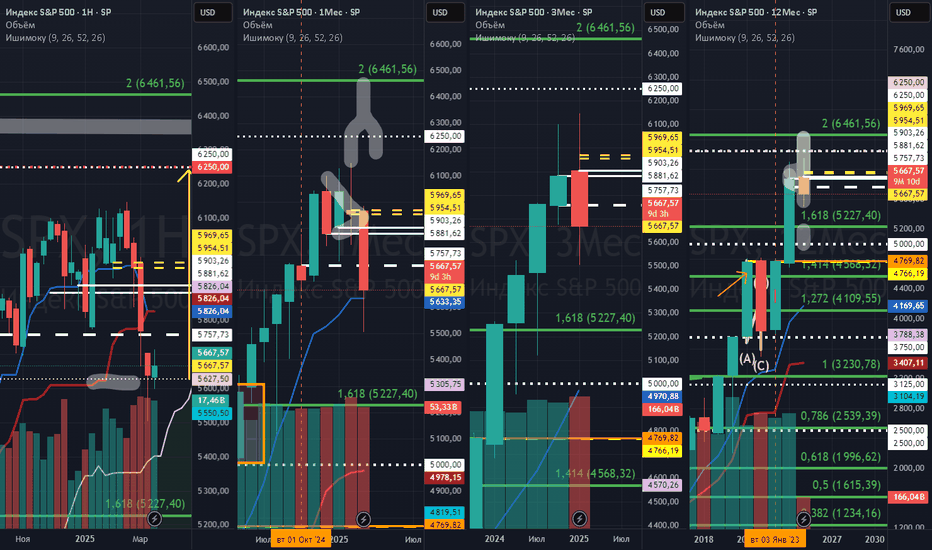

S&P500. Глобальный разворот.С большой долей вероятности можно говорить , что произошел глобальный разворот и на вершине 19.02 (S&P500) можно поставить множество пятерок. На данный момент основной вопрос закончилась ли коррекция (2) , но в любом случае ожидается продолжение падения.

На графике показаны дальнейшие цели.

NIKE. Американские шузы теряют блеск, в ожидании рецессии СШАNIKE Inc. или «Найки» — американская транснациональная компания, специализирующаяся на спортивной одежде и обуви.

Компания занимается дизайном, разработкой, маркетингом и продажей спортивной обуви, одежды, аксессуаров, оборудования и услуг.

Компания была основана Уильямом Джеем Бауэрманом и Филипом Х. Найтом более 40 лет назад, 25 января 1964 года, и ее штаб-квартира находится в Бивертоне, штат Орегон.

По состоянию на 15 июля 2024 года, акции NIKE (NKE) теряют с начала 2024 года более 33 процентов, входя таким образом в Топовую пятерку аутсайдеров среди всех компонентов индекса S&P500.

Возможно, всё было бы и ничего, и всё можно было списать на один неудачный декабрьский квартал 2023 года, когда выручка Компании снизилась на 2 процентных пункта до 12.6 млрд долл США, что оказалось ниже аналитических оценок, если бы не одно обстоятельство - в Топовой пятерке аутсайдеров, помимо NIKE, оказались акции еще одного крупного производителя обуви - lululemon athletica (LULU), теряющие свыше 44 процентов с начала года.

Влияние макроэкономических факторов

👉 Экономический спад несет ущерб большинству розничных торговцев товарами, но обувные компании сталкиваются с наибольшим риском прибыли, поскольку более высокие постоянные затраты приводят к большему снижению прибыли, когда продажи оказываются под давлением.

👉Индекс обувной подотрасли Nasdaq US Benchmark Footwear Index упал более чем на 23 процента с начала 2024 года года, поскольку потребительские расходы, которым угрожает продолжающийся рост цен на жилье, нежелание банков предоставлять кредиты, высокие ставки по кредитам, а также высокие цены на энергию и продукты питания, - ослабевают.

👉 В целом вышеотмеченный Индекс обувной подотрасли продолжает спад 3-ий год в ряд, находясь на отметках, вдвое ниже максимальных величин IV квартала 2021 года.

Инвестиционные дома ухудшают прогнозы...

👉 В I квартале 2024 года Goldman Sachs внес коррективы в свой прогноз по акциям Nike, снизив целевую цену до $120 с прежних $135, сохранив при этом рекомендацию «Покупать». Аналитик компании назвал текущие проблемы в краткосрочной траектории роста Nike основной причиной корректировки, ожидая потенциального отставания по сравнению с аналогами на рынке, отмечая, что ожидания роста Nike в 2025 году стали "более консервативны".

👉 В минувшую пятницу Финансовая группа Jefferies снизила целевую цену с $90,00 до $80,00 как утверждается в отчете.

👉 Несколько других аналитиков рынка акций также высказались по поводу NKE ранее во II квартале 2024 года. В аналитической записке в пятницу, 28 июня, Barclays понизил рейтинг NIKE с рейтинга «выше равновесного» до «равновесного» и снизил целевую цену для компании со 109,00 до 80,00 долларов.

👉 BMO Capital Markets снизила целевую цену NIKE со 118,00 до 100,00 долларов и установила рейтинг акций выше рынка в исследовательском отчете в пятницу, 28 июня.

👉 Morgan Stanley подтвердил рейтинг равного веса и установил целевую цену в $79,00 (по сравнению с $114,00) для акций NIKE в исследовательском отчете в пятницу, 28 июня.

👉 Оппенгеймер подтвердил рейтинг лучше рынка и установил целевую цену на акции NIKE в $120,00 в исследовательском отчете в пятницу, 28 июня.

👉 Наконец, StockNews.com понизил рейтинг NIKE с «покупать» до «держать» в исследовательском отчете в пятницу, 21 июня.

... и это становится самоисполняющимся пророчеством

Возможно, всё было бы и ничего, и все ухудшения прогнозов можно было бы списать на растягивающуюся пружину снижения цены, если бы не одно обстоятельство - не рейтинги снижаются на снижении цены акций, а сами акции продавливаются все ниже, по мере выхода одним за другим удручающих аналитических прогнозов от инвестиционных домов.

16 лет назад. Как это было

15 января 2008 года акции многих обувных компаний, включая Nike Inc. (NKE) и Foot Locker Inc. (FL), упали после того, как крупная инвестиционная компания Goldman Sachs снизила целевые цены на акции, предупредив, что рецессия в США приведет к снижению продаж этих компаний в 2008 году, поскольку потребители будут тратить деньги более осмотрительно. "Рецессия еще больше усилит влияние основного препятствия, связанного с ограниченным числом ключевых тенденций в сфере товаров, необходимых для подогрева потребительского интереса к этому сектору", - говорилось в сообщении Goldman Sachs для своих клиентов.

В начале 2008 года Goldman понизил рейтинг ритейлера спортивной обуви Foot Locker до уровня «продавать» с «нейтрального» и снизил шестимесячную целевую цену акций с $17 до $10, заявив, что ожидает дальнейшего снижения рентабельности продаж в США в 2008 году, несмотря на закрытие магазинов.

Понижение рейтинга стало мощным ударом по компании Foot Locker, акции которой к началу 2008 года уже упали на 60 процентов за предыдущие 12 месяцев, поскольку компания боролась со снижением продаж из-за снижения спроса на спортивную обувь в торговых центрах и отсутствия захватывающих модных тенденций на рынке спортивной обуви.

Как и сейчас, в тот раз Goldman сохранил рекомендацию «покупать» акций Nike Inc, основываясь на общих тезисах об увеличении доли Компании на рынке США, о международной известности Компании, и о спросе в преддверии Олимпийских игр в Пекине, но тем не менее понизил целевую цену акций с 73 долларов до 67 долларов (с 18.25 долл. США до 16,75 долл. США, с учетом двух 2:1 сплитов в акциях Nike в декабре 2012 года и в декабре 2015 года).

Хотя Компания Nike на момент ухудшения прогнозов фактически еще практически не пострадал от спада спроса на спортивную обувь среди розничных торговцев в торговых центрах США и опубликовала в декабре 2007 года хорошие результаты за второй квартал, превзойдя прогнозы высокого спроса на ее обувь в США и роста за рубежом, прогнозы от Goldman Sachs снижения выручки и прибыли на акцию Nike оправдали себя, поскольку от максимальных отметок в I квартале 2008 года акции потеряли спустя 12 месяцев порядка 45 процентов, достигнув минимума в I квартале 2009 года вблизи 40-долларовой отметки (10 долл США с учетом двух сплитов акций).

Снижение акций Foot Locker от максимальных отметок 2008 года к минимальным отметкам 2009 года и вовсе составило на фоне мировой рецессии и банковского кризиса 2007-09 годов порядка 80 процентов.

Повторит ли история в этот раз саму себя..!? Кто знает..

Но во всяком случае, всё движется именно в этом направлении.

Как легко предсказать мировой кризис и козырять этим в кальянке?Как легко и просто предсказать кризис мировой экономики и свободно козырять этим в кальянке?

За американской экономикой и политикой следят сейчас, кажется, все — от профи до тех, кто ещё вчера не отличал инфляцию от девальвации.

Самое время вооружить тебя инсайдами для навигации в этом океане информационного шлака.

Экономика — зверь сложный, но у него есть уязвимые места.

Я люблю находить простые индикаторы, которые говорят больше, чем тонны сложной аналитики. И сегодня расскажу про самый сочный из них.

Чистейшее мясо, без примесей! Всё как мы любим.

Экономика — это про цифры. И сегодня нам понадобятся всего три: 0, 5, 10.

Три магических числа, которые предсказывают финансовые кризисы точнее любого телеграмного ыксперта.

Но прежде чем мы нырнем в глубины закономерностей, давай освежим матчасть по облигациям. Я уже писал об этом, когда был гораздо моложе, поэтому коротко:

Гос. облигации США (US treasuries) — это долговая расписка дяди Сэма. Ты кредитуешь Америку, а она отстегивает тебе проценты и обещает вернуть всю сумму в назначенный срок. Сделка с теоретически самым надежным должником планеты.

❗️ Ключевой закон — цена облигаций и их доходность движутся в противоположных направлениях. Когда все скупают облиги — их цена взлетает вверх, а доходность падает вниз. Когда продают — цена ныряет, а доходность подскакивает.

Казалось бы, причём тут мы? А вот при чём!

Когда доходность 10-летних облигаций США переваливает за 5% — начинается настоящий мировой экономический пестец коллапс.

Это та самая красная черта, за которой экономика срывается с утеса «всё под контролем» в бездну «спасайся кто может»

Мы познакомились с первыми двумя цифрами из трёх. Но давай разбираться, почему именно 10 и 5 .

Облигаций у США целый зоопарк: от 3-месячных спринтеров до 30-летних марафонцев.

Но все серьёзные игроки, все центробанки мира неотрывно следят именно за 10-летками. Потому что это не просто бумаги — это пульс мировой финансовой системы и центр вселенной для рынков. Они работают как МРТ для всей экономики — показывают то, что пока еще скрыто от глаз.

Почему именно 10-летки правят балом?

🟢 Они — эталон безрисковой доходности. По ним калибруют все остальные инструменты на рынке.

🟢 Ипотечные ставки, корпоративные займы, кредитные карты, рисковые активы — все привязаны к этому маяку. Дернешь за эту ниточку — затрясется весь финансовый гобелен.

🟢 Эти бумаги торгуются в таких объёмах, что их не могут двигать даже самые крупные игроки в одиночку. Когда 10-летки меняют своё направление — это не BlackRock закупился или Китай распродался. Это значит, что действительно весь рынок поменял мнение.

🟢 ЦБ практически всех стран мира держат именно эти бумаги.

Теперь разберем магию цифры 5 .

Раньше экономика США спокойно плавала в воде с температурой 6-7% по 10-леткам. Теперь 5% вызывает финансовые ожоги. Что изменилось?

Ответ бьет своей простотой: $37 триллионов госдолга.

При такой горе долга каждая десятая доля процента становится экономической гирей:

🟠При ставке 2%: ежегодное обслуживание долга = $740 млрд

🟠При ставке в 5%: уже $1.85 трлн в год.

Просто обслуживание долга! Это вдвое больше военного бюджета США, который и так превышает 10 следующих стран вместе взятые.

При 6-7% начинается армагеддон. Запускается глобальная цепная реакция — каждый элемент системы больно бьёт по экономике:

🏦 Банки : Кредитный кран перекрывается. Бизнес входит в режим выживания, волна сокращений захлестывает рынок труда.

🏠 Недвижимость : Ипотека улетает выше 8-9%, рынок недвижки схлопывается, застройщики банкротятся, снова удар по рынку труда.

📈 Рынки : Деньги бегут из акций и крипты в облигации. Фондовые рынки всех стран входят в крутое пике. Зачем рисковать, если безрисковые инструменты дают 6-7% годовых.

🚢 Торговля : Глобальные цепочки поставок разрываются. Дорогие кредиты → дорогая логистика → взрывной рост цен. Запуск новой волны инфляции по всему миру.

💱 Валюты : Центробанки всего мира вынуждены повторять за ФРС и поднимать ставки, иначе их валюты превратятся в конфетти по отношению к доллару.

Это и есть кризис ликвидности — деньги перестают свободно течь по системе, и всё сжимается.

Самое весёлое, что вся эта цепная реакция теперь запускается при малейших признаках движения к этим уровням. Рынки живут ожиданиями, а не фактами.

❗️А теперь самое интересное.

По всем законам экономики высокие ставки ФРС должны были обрушить цены облигаций в пол, а их доходности вознести до небес.

Механизм прозрачен:

Ты купил облигацию в 2021-м году с доходностью в 2%. Теперь ФРС задрала ставку до 5.5%, и свежие 10-летки приносят 5%.

Внезапно твоя облигация превращается в динозавра — кому нужны жалкие 2%, когда рядом лежат 5%? В панике ты пытаешься её продать, но покупатель найдется только при огромной скидке. Цена падает, а доходность (которая движется обратно цене) взлетает, пока не сравняется с рыночной.

Этот сценарий должен был воплотиться в реальность. Доходность 10-леток должна была выстрелить за 5%, запуская тот самый экономический пестец коллапс.

Но этого не случилось!

Доходность 10-леток хоть и росла всё это время, но так и не смогла закрепиться выше роковой отметки в 5%, хотя ставка ФРС достигла космических 5.5%.

Как такое возможно!? Экономика сломалась? Сбой в Матрице? Заговор рептилоидов?

Ответ проще и коварнее: ФРС тихонько подкручивает систему через задний проход. Имя этому проходу — RRP .

И тут мы подходим к третьей цифре — 0 , которая и объясняет весь фокус. Но чтобы понять трюк, перемотаем плёнку на 2021-й

Когда после ковида напечатали рекордное количество денег, на рынке образовался избыток ликвидности. ФРС запустили программу RRP (Reverse Repo Program) , куда банки и фонды могли временно "парковать" эти деньги, получая за это проценты.

Так в RRP осело $2.5 трлн. Эти деньги были заморожены, чтобы не разгонять инфляцию еще сильнее.

С 2023 года ФРС начала тихонько "размораживать" эти деньги. Они вернулись на рынок и в большей степени пошли куда? Правильно, на покупку тех самых облигаций! Поэтому цены упали не так сильно, как должны были, а доходность всего раз коснулась 5% осенью 23-го и рынки немного трухануло. (а перед этим ушёл из жизни Silicon Valley Bank, если помнишь)

Официальная позиция ФРС — суровая битва с инфляцией через высокие ставки. А тем временем из-за кулис они накачивают систему ликвидностью через RRP — финансовый аналог контрабанды. Это и есть скрытый печатный станок. Ловко придумано.

Но лимит этой хитрости исчерпаем. Резервуар RRP иссыхает на глазах: с астрономических $2.5 трлн он усох до жалких $96 млрд. И продолжает испаряться быстрее, чем пиво на студенческой вечеринке.

Теперь вопрос ценой в триллионы: что произойдет, когда счетчик RRP дойдет до нуля ?

У ФРС останется всего два выхода:

1️⃣ Позволить рынкам пройти естественный цикл очищения — обвал, паника и кровь.

2️⃣ Запустить официальное QE — включить печатный станок на полную мощность

Спойлер: они выберут второе. Стопроцентно. Трамп скорее согласится на второй срок Байдена, чем допустит экономический апокалипсис во время своего президентства.

Но есть опасный нюанс: между первыми толчками землетрясения и моментом, когда ФРС решится откровенно печатать деньги, может пройти достаточно времени, чтобы многие успели потерять всё.

Для тех, кто хочет видеть приближение бури раньше метеорологов, два критических графика:

Доходность 10-леток

RRP

Сейчас доходность 10-леток пока не достигла критической отметки, а в резервуаре RRP ещё плещется ликвидность. Но как только RRP закончится, каждая десятая процента роста доходности облигаций будет сигналом приближающегося шторма.

Вот так 3 простых числа и 2 графика рассказывают о будущем экономики больше, чем тонны отчетов и болтовня оналитиков в дорогих костюмах.

Понимаю, что пост не такой захватывающий как мои трипы в Китай, но если ты дочитал до конца, то уже знаешь больше, чем 90% авторов финансовых тг-каналов.

И за это уже вполне можно хорошенько вжарить ракету здесь 🚀

TSLA Основной тренд. 02 2025Лого рифм. Тайм фрейм 1 месяц (меньше не нужно). График до 2031 года

🟢В данный момент мы ведем большой треугольник, который пробился вверх .

🔄 Сейчас идет откат , на ре тест зоны пробоя. Все по техническому анализу, из-за супер успешности компании и ликвидности её акций. Как по мне, ре тест должен быть успешный, и затем продолжения тренда.

🔴Но, могут сделать, как в прошлый цикл (я это специально выделил и показал %), сброс (под какие-то грандиозные новости) и только затем разворот. Если, это происходит, то помните, это "временное явление". Не заиграйтесь локально в шорт, основной тренд бычий, и явно в долгосрочной перспективе он будет доминировать.

Фундаментальный анализ. Конкуренция с BYD.

По этому напишу много текста, как это будет сильно влиять на цену акций компании TSLA в будущем (реальный спрос/предложение) из-за торговых войн за рынки сбыта.

1️⃣ Единственный конкурент в мире есть только китайский BYD . Который, станет на порядок сильнее за TSLA в денежном эквиваленте и популярности более технологичных и доступных автомобилей. Главное его преимущество, почему он может дать более дешевую цену за более качественный товар, это полный контроль над производством самого дорого агрегата электромобиля, — это батареи. От добычи сырья для производства, до сбора батареи, без посредников. Но, стоит заметить, что будущему сверх гиганту BYD, доступ будет закрыт (как и сейчас частично) в страны, в которых, политика подвластна влиянию США.

Это так званая "серая зона", где будет развиваться "торговая война", для сбыта продукции. Выиграет тот, кто больше заплатит, или их правительство (США или Китай) применит большие рычаги влияния. Например, как сейчас, в Бразилии. Строительства завода BYD закрывается из-за "нечеловеческих условий труда" (и это в компании с 500 млрд капиталом) в важном регионе (латинская америка), где "враг не дремлет" и планирует уже в 2026 году начать строительство TSLA-Бразилия. Наверное, вы понимаете в чем дело...

Основная "торговая битва" будет происходить естественно за рынок Европы . Европейский электро автопром не будет конкурентноспособный с TSLA и BYD (две основных флагманские компании по переходу ДВС на электро транспорт на земле).

Стоит заметить, что TSLA сейчас очень популярная в Китае. Есть большой завод (Шанхай). 40 000 предзаказов на новую модель Y. Китайское правительство не препятствует этому. Но, если на других рынках будет продолжаться нечестная игра, то вряд ли TSLA не выкинут с Китая. Конкуренция должна быть честная. Пошлины на автомобили аналогично. Пока это условно соблюдается, но есть негативные признаки со стороны США.

2️⃣ Реальность запуска нового водородного двигателя от Toyota. Есть слухи, что он разрабатывается совместно с BMW. Это совсем новый уровень водородных двигателей. Вместо заправки водородом, в бак будет заливаться дистиллированная вода. Двигатель преобразует её в водород. Серийное производство якобы начнется в 2028 году, тогда с конвейера сойдут первые водородные модели BMW.

В некоторых источниках совместно также с Mercedes-Benz, и даже Porsche. Возможно, это просто новостная затравка для потенциального будущего покупателя, для спасения катастрофического снижения продаж в прошлом и этом году, из-за практически потери (из-за невозможности конкурировать), самого большого рынка сбыта мира — Китая.

Наверное, логично предположить, что выпуск данного водородного двигателя в массы, негативно отобразится на акциях TSLA. При условии, что TSLA не последует за этим трендом топлива. Мое мнение, вряд ли дадут массовость подобному. Это как массовость электромобилей в 1990 и 2000 годах, в эпоху царствования и монополии гегемонов капитала нефти, и как следствие ДВС двигателей.

3️⃣ Массовые перебои с электричеством в мире. Следующий пункт, наверное, больше с "теорий заговора", но не могу не упомянуть об крайне мало вероятном сценарии, влияния на цену акций (резкий сброс).

Стоит заметить, что акции любой компании, которая связанная с электричеством, крайне "боятся" массового отключения электричества и его подорожания, особенно с сопровождением крайне негативных новостей. Если, хотя бы на неделю при существенном переходе на электромобили (например 20-30%) в большом городе будут перебои с электричеством, то это крайне негативно может повлиять на акции компаний связанных с выпуском электромобилей и комплектующих к ним, что логично. Пугать и спасать и как следствие "добиваться своего".

4️⃣ Также постепенное, но стремительное подорожание цены на электричество , в следствие каких-то событий или политики, будет отбивать желание людей использовать электромобили (меньше будут покупать, ездить). Это тоже может плохо отобразится на доходах данных компаний как TSLA и BYD, и как следствие на их спекулятивных активах.

Из всех пунктов, наверное, более важный 1 (реальная конкуренция и торговая война). Затем 2, после 2028 года. До этого думаю TSLA, и другие компании связанные с электромобилями здорово накачают.

Крипто Паника, как понять, что происходит с рынком? Что делать?Существенный отток капитала с рынка криптовалют: причины, механизмы и выгода крупных игроков

На данный момент рынок криптовалют переживает значительный отток капитала и снижение ликвидности. Основной причиной этого является массовая фиксация прибыли трейдерами, которые ранее вошли в рынок на фоне ажиотажа, связанного с политическими событиями, такими как выборы президента США. Однако это лишь верхушка айсберга. За кулисами работают куда более сложные механизмы, направленные на извлечение реальной прибыли крупными игроками и биржами.

Механизм охоты за ликвидациями: как это работает?

Ключевым элементом текущей динамики является практика ликвидации позиций трейдеров, торгующих с кредитным плечом. Кредитное плечо позволяет инвесторам увеличивать объемы сделок, занимая средства у биржи. Однако вместе с этим растут и риски. Если цена актива начинает двигаться против позиции трейдера, а уровень его маржи (обеспечительных средств) становится недостаточным, биржа автоматически закрывает его позицию, чтобы избежать убытков. Этот процесс называется ликвидацией.

Крупные игроки, известные как "киты", и сами биржи используют этот механизм в своих интересах. Через создание искусственных движений на рынке они способны вызывать массовые ликвидации, извлекая значительные выгоды:

Манипуляция ценой: Крупные игроки могут продавать большие объемы активов, чтобы спровоцировать панические распродажи у мелких трейдеров. Это приводит к резкому снижению цен и активации ликвидаций множества позиций с кредитным плечом.

Покупка активов по сниженной цене: После падения цен киты начинают скупать активы по более выгодным условиям, увеличивая свои позиции.

Прибыль бирж: Каждая ликвидация приносит биржам комиссионные доходы. Кроме того, средства с ликвидированных позиций остаются на балансе биржи, что усиливает её финансовую устойчивость.

Почему биржам выгодна волатильность?

Биржи зарабатывают не только на комиссиях за сделки, но и на ликвидациях. Когда рынок становится крайне волатильным, увеличивается число трейдеров, использующих кредитное плечо для максимизации прибыли. Однако при резких колебаниях цен большинство таких позиций закрывается с убытком для трейдеров, что приносит биржам выгоду:

Биржи получают комиссионные за открытие и закрытие позиций.

Ликвидированное обеспечение поступает в доход биржи.

Волатильность привлекает новых участников рынка, стремящихся "отыграть" свои потери, что увеличивает объёмы торгов.

За последний торговый день общий объем ликвидаций на криптовалютных биржах превысил $700 млн. Эти данные иллюстрируют масштаб перераспределения капитала в пользу крупных игроков и бирж.

Перспективы и выводы

Несмотря на текущие коррекции, рынок криптовалют сохраняет значительный долгосрочный потенциал роста. Крупным игрокам выгодно очищать рынок от мелких спекулянтов, чтобы стабилизировать его и подготовить почву для нового цикла подъема. После завершения массовых ликвидаций киты начинают наращивать свои позиции, что создаёт предпосылки для восстановления цен и формирования нового тренда.

Я считаю, что цена криптовалют в конечном итоге должна вырасти по ряду фундаментальных причин:

Рост институционального принятия: Крупные финансовые институты продолжают интегрировать блокчейн-технологии и криптовалюты в свои портфели и услуги, что укрепляет легитимность рынка и спрос.

Ограниченное предложение ключевых активов: Криптовалюты, такие как Bitcoin, имеют дефляционные модели с ограниченным предложением, что со временем оказывает повышательное давление на цены.

Глобальное признание: Ускоряется внедрение криптовалют как платежных средств и инвестиционных инструментов, что увеличивает спрос.

Технологические инновации: Развитие блокчейн-технологий, повышение масштабируемости и появление новых случаев использования цифровых активов продолжают привлекать интерес как розничных, так и институциональных инвесторов.

Учитывая эти факторы, я убеждён, что текущая коррекция цен предоставляет уникальную возможность для активных покупок. Это редкий шанс войти в рынок по сниженным ценам перед следующим крупным этапом роста.

Заключение

Текущий отток капитала и временное снижение цен – это не просто рыночная флуктуация, а часть сложной стратегии, направленной на перераспределение активов и подготовку рынка к новым вершинам. Пока мелкие трейдеры несут убытки, те, кто понимает механизмы рынка и ориентируется на долгосрочную перспективу, могут использовать этот момент для формирования сильных и прибыльных позиций.

💪 Смогут ли могучие байбэки развернуть SP500 и западные рынки?В США сейчас идет активный период финансовых отчетностей компаний за 1 квартал, который задаст динамику индекса Sp500 на ближайшие месяцы.

Так как от динамики Sp500 зависят почти все остальные западные мировые индексы - крайне важно отслеживать и прогнозировать динамику TVC:SPX

Лидеры роста и падений среди крупнейших акций США с начала 2024г.

🏆 Лидер по доходности акции NASDAQ:NVDA +77% за 4 месяца на хайпе вокруг ИИ - достойно.

🏅 Также призовые места достаются Google NASDAQ:GOOG , Meta (бывш.Facebook) NASDAQ:META , Amazon NASDAQ:AMZN - все эти акции прибавили ~+20% с начала года.

⚡️ Главный аутсайдер акции Tesla NASDAQ:TSLA -22% c начала года.

Акции падают на фоне замедления роста выручки и прибыли и туманных перспектив компании на рынке электрокаров.

Как мы уже знаем - байбэки крупных компаний занимают ключевую роль в росте/падении индекса. К счастью, компании во время отчетов анонсируют плановый объем байбэков на следующий квартал, поэтому динамику индекса можно прогнозировать.

Отслеживать динамику байбэков в режиме онлайн можно через тикер NASDAQ:DRB

Компания Google ( NASDAQ:GOOG ) отчиталась на днях и объявила байбэк в следующем кварале на 70 млрд $! Это достаточно много и как минимум не даст индексу Sp500 сильно обвалиться как это было в 2022г.

🔮 Касательно перспектив американских индексов - каких-то сильных драйвером для роста на ближайшие месяцы я не особо вижу.

❗️ Если еще какие-то крупные компании объявят новые крупные байбэки, то индекс в ближайшие месяцы будет больше расти чем падать.

Но более вероятно, что Sp500 уйдет в широкий боковик 4600-5200п. до конца лета 2024г.

После чего ожидаю умеренный рост к концу года до 5600п. по Sp500.

До ближайших уровней поддержки/сопротивления в обе стороны ~8%, поэтому по текущим ценам акции США сейчас мне не интересны.

На мой взгляд на фондовом рынке интереснее смотрятся акции Индии и Китая.

Идея на китайский Hang Seng будет в прикрепленных статьях к этому посту 👈

Все сделки рекомендую открывать на бирже, которая также прикреплена к посту. На ней можно купить акции, криптовалюты и индексы без риска блокировки как на российских брокерах.

💪В ближайшие месяцы мы будем откупать рынок на кэш, который получили от фиксации в прибыль прошлых идей. Если хотите зарабатывать на инвестициях рекомендую подписаться на канал, ведь впереди так много идей с большим потенциалом роста.

Драг. металлы и критовалюты - наши приоритетные направления.

Крах экономики США в сентябре!График увеличен для наглядности и отслеживания сейчас идёт 5я глобальная волна цикла роста с 1980 года.

В материале использована нумерология США (3 буквы) глобальные фибо под цифрой 3 указывают на время сентябрь и максимум индекса 5410 пунктов может чуть выше в моменте 5576 пунктов .

Помимо этого на сентябрь указывает квартальные экспирации фьючерсов на индекс SP500, прогнозируемый рост цен на нефть до 150$, а также рост инфляции из-за роста и обслуживания госдолга и цен на бензин, растущий дефицит федерального бюджета, проблемы штата Техас, а также некоторых других с федеральным правительством, конфликт с Китаем, что может вызвать распродажу гособлигаций США на сумму 900 млрд$, а также санкционная политика США и предстоящие выборы, которых может и не быть) Рейтинговые агенства уже понизили рейтинг США в прошлом году, ждём новых понижений.

ARBE — Возможный рост от уровня поддержки

Акции компании Arbe Robotics Ltd. (ARBE) показывают признаки формирования потенциального восходящего движения после продолжительного нисходящего тренда. На текущих уровнях можно наблюдать зону сильной поддержки, от которой возможен разворот.

1. Уровень входа на покупку: 1.90 - 1.70 с целями на уровнях 3.00 и 7.50.

2. **Альтернативный сценарий:** Если цена опустится ниже уровня 1.50, это может дать возможность для усреднения сделки на покупку

-Фундаментальные факторы:

Интерес инвесторов к технологиям радарных решений может поддержать долгосрочный рост компании. Arbe Robotics специализируется на решениях для автомобильных радаров, что делает её перспективной на фоне растущего спроса на автономные технологии.

- Технический анализ:

Цена находится на сильном уровне поддержки, и пробой нисходящего тренда может привести к повышенному интересу покупателей и возможному росту в направлении предыдущих уровней сопротивления.

Данный анализ не является финансовым советом.

TDOC — Возможен разворот на фоне сильного нисходящего трендаНа графике TDOC (Teladoc Health, Inc.) виден значительный нисходящий тренд с признаками возможного разворота. Уровни сопротивления находятся выше текущих значений, что может стать целью при развороте вверх.

Акции Teladoc Health, Inc. (TDOC) продолжают торговаться в нисходящем тренде, но на текущий момент демонстрируют признаки формирования локального дна. При развитии позитивных новостей и улучшении рыночных условий возможен рост в сторону ближайших уровней сопротивления.

Уровни для входа и выхода:

Уровень входа на покупку: При пробое уровня $10.00 с целями на $13.00 и $15.00. Стоп-лосс можно разместить в районе $8.00.

Альтернативный сценарий: Если TDOC не удержится выше текущих уровней, возможен тест поддержки около $7.00, где можно рассмотреть дополнительные покупки.

Обоснование:

Фундаментальные факторы: Сектор телемедицины продолжает развиваться, хотя компания сталкивается с рыночными трудностями.

Технический анализ: На графике видны уровни сопротивления на $13.00 и $15.00, а также локальная зона поддержки около $7.00. Индикаторы и формация ценовых паттернов могут свидетельствовать о возможном откате или развороте.

TDOC торгуется у ключевых уровней, что может предоставить краткосрочные возможности для покупок. Важно учитывать риск и волатильность актива.

Данный анализ не является финансовым советом.

BTC - что будет после выборов?В текущий момент в преддверии выборов рынок шатает и будет шатать при оглашении результатов.

Я же придерживаюсь того, что в рынок уже заложены ожидания, потому с начала ноября мы корректируемся.

На графике отметил для себя сценарии, которые вероятны при обоих исходах.

Также отмечу нисходящую трендовую, которая отлично отрабатывает в роли поддержки!

Больше сделок и разборов у меня в Телеграм!

Что будет с биткоином после выборов президента США Что будет с биткоином после выборов ?

Перед прочтением данного разбора, рекомендую ознакомиться с техническим обзором битка и прогнозом рынка на ближайшие 12 месяцев

Помимо предыдущего видео-разбора, хотелось бы добавить немного статистики с истории и рассуждений.

На прошлой неделе мы увидели резкий рост первой криптовалюты, произошло это после пробоя трендовой, пролетели зону ликвидности, но столь слабо, что будто бы цену остановили специально, перед самым АТХ, на биржах хай не снят, и те, кто хотел фиксировать после АТХ, всё еще в позициях (как и я), но мы сняли хай на СМЕ.

Предыдущая неделя закрылась достаточно неприятно - зелёным, но свипом и сейчас цена топчется на трендовой линии.

Своего рода неопределённость, как на графиках, так и в сообществе ⬇️

Рынок достаточно нервный, все в ожиданиях и ярко реагируют на любые новости, что может повлечь за собой какой то "инсайд" перед самыми выборами.

Кроме того, в четверг нас ждёт решение по процентной ставке, ожидания сейчас - снижение на 25 б.п.

В моменты неопределённости, разумно будет обратиться только к истории (но не ставьте на неё всё, т.к. сейчас и биткоин стал тяжелее и регуляция пришла и рынок в целом сильно изменился)

К посту прикрепил 2 графика, 8 событий, каждая из которых похожа друг на друга между собой: история халвингов и история выборов.

Если после халвинга мы сразу видели локальную коррекцию и долгосрочный рост с новыми АТХ, то после выборов мы сразу видели безоткатный рост (по крайней мере в рамках старших ТФ)

На мой взгляд, тенденция вероятнее всего не изменится, напомню, что сценарий, который я давал в видео - лишь альтернативный, чтобы он реализовался, с текущим "весом" биткоина, необходимо что то очень громкое - не выборы, не восток, не ковид и тд. Чтобы цена ушла на 40к, нужно что то, что потрясёт весь мир, что то совершенно новое.

Локально, исходя из событий на неделе, мы можем увидеть коррекцию, может быть даже потерять наши лонговые позиции, поэтому рекомендую подпереться стопами в БУ.

Среднесночно и долгосрочно, исходя из технических и фундаментальных факторов, я жду 90к и 140к по биткоину в ближайшие 12-24 месяцев.

Что делаю в моменте: сейчас в лонге со стопом в БУ, первый тейк буду фиксировать на 75500, либо вылетать по стопу. От 75500 открою хеджирующий изолированный шорт без стопа с 7х плечом, сумма мизерная, просто для галочки открываю.

[US10Y] - Развал долларовой системы. Брикс. Крах США.Взглянем на технику по 10-леткам США и интереснейшую инфографику справа.

Что касается техники, то видим, что динамика цены сужается в клин. Сверху есть углы, которые оказывают давление на цену вниз и "намагничивают" уровень на ~3.23%.

О чём нам может говорить это потенциальное снижение? Что капитал побежит из рынка акций в долговые бумаги.

Основное внимание всё также на жёлтый угол, который отделяет финансовую систему США от коллапса. То есть пробой этого угла отправит доходности сильно вверх.

Почему США и ФРС до сих пор удавалось удерживать свою финансовую систему? По причине того, что доллар является глобальной резервной валютой. Однако ничего не вечно в материальном мире.

Справа отображена инфографика, где вы видите - как долго каждые из резервных валют оставалась быть таковыми. В среднем этот показатель равняется 94 годам.

Учитывая протекающие сегодня процессы (БРИКС, переход на национальные валюты, санкционное давление на весь мир со стороны США), можно предположить, что фиатному доллару (не путать с CBDC доллара) осталось совсем недолго оставаться #1 в мире.

А если у США закончится право давления на весь мир через доллар, то что скорее всего произойдет? Обрушение и их долгового рынка, который содержит в себе уже множество нерешаемых противоречий (дефицит бюджета, неэффективность долга, проблемы с обслуживанием долга, снижение доверия и т.д.).

При этом нужно понимать, что так просто эту монополию доллара структуры, стоящие за США, не отдадут. Это будет способствовать хаосу, войнам, экономическим депрессиям, разрушению старого миропорядка на всем земном шаре.

Ноябрьский сюрпризАпдейт идеи от 30 августа:

К настоящему моменту цена достигла стандартной свинговой цели 5884, а также выполнила волновые критерии для старта медвежьего разворота. Реакция на исход выборов 4 ноября может оказаться "неожиданной", что в конечном счете приведет к развертыванию коррекции.

Один за другим аналитики подчеркивают, что нынешнее ралли как на фондовом рынке США, так и в крипте, говорит о высокой убежденности рынка в победе Трампа. Соответственно, обратный исход будет трактоваться негативно. Однако и сама победа Трампа может оказаться поводом для фиксации лонгов ("sell news"), даже если в моменте рынок прибавит несколько процентов.

Согласно прогнозу, за первой волной снижения последует сильное контртрендовое ралли. Однако ему не удастся обновить годовой максимум, после чего медведь продолжит развитие.

TECL — Торговая идея на 21 октября 2024 годаТекущий уровень: 92.46 USD

На графике видно, что цена приближается к уровню сопротивления, который совпадает с линией тренда. Это предполагает возможность как продолжения роста, так и разворота при достижении этого уровня.

Сценарий 1: Продолжение роста

Точка входа: Покупка при пробое уровня сопротивления.

Цель:

TP1: 110.00 USD — первая цель при продолжении роста.

TP2: 130.00 USD — долгосрочная цель на основе исторических максимумов.

Сценарий 2: Откат от сопротивления

Точка входа: Продажа в случае отскока от текущего уровня сопротивления.

Цель:

TP1: 85.00 USD — ближайшая цель при развороте.

TP2: 75.00 USD — долгосрочная цель, если откат продолжится.

Основной сценарий — ожидание пробоя сопротивления для покупок с целями на 110.00 USD и 130.00 USD. Альтернативный сценарий — продажа в случае отката от текущего уровня с целями на 85.00 USD и 75.00 USD.

TLT лонг?ФРС США сменил риторику на смягчение и уже сделал первый шаг.

Первое снижение уже было. TLT на это отреагировал снижением со 100 до 93.

По идее, должно было быть наоборот, но видимо снижение ставки уже было в цене.

Цена на TLT (ETF на 20-ти летние казначейские облигации США) сейчас находится у нижней границы восходящего канала.

Свеча вчера оставила длинную тень снизу, что обычно считается бычьим сигналом.

Вот только занырнула под 200-от дневную скользящую среднюю.

Но все же, вижу тут сопротивление.

Дальнейшее понижение ставки должно привести к дальнейшему повышению цен на облигации, а соответственно и фундаментально TLT в лонг. Да и техническая картина симпатичная, есть хорошая вероятность отскока вверх, далеко за 100.

А может и нет ;).

Взял кол опционы.