Доллар по 82! Девальвации рубля не будет! Сейчас не будет...✔️ Закрыли лонг валюты + 1.5% (мелкий плюс относительно стопа)

Сейчас без позиций.

❓ Что именно не нравится?

Очевидно - график в первую очередь + фундамент, а самое главное - отсутствие его влияния

А если что-то не работает как должно, возможно, что-то не учитывается и будет еще один заход с выбиванием ниже

Очень много толпы в лонгах все еще и финальное выбивание имеет право на жизнь (как по индикатору SAO, так и по внешним признакам)

📊 Фундаментальные факторы:

🟢 Снижение цен на нефть: падение нефтяных котировок из-за глобального замедления спроса или геополитической разрядки (пошлины Трампа)

🟢 Санкционное давление: потенциальны новые ограничения на экспорт или финансовые операции на фоне отсутствия продвижения переговорного процесса с Украиной

🟢 Слабый экспорт: сокращение валютной выручки при стабильном импорте создаёт дисбаланс.

🟢 Дефицит бюджета

🟢 Минфин РФ с 7 апреля по 12 мая планирует продавать иностранную валюту/золото в рамках бюджетного правила на 35,9 млрд рублей, ежедневный объем операций составит эквивалент 1,6 млрд руб., говорится в сообщении министерства.

🛑 Политика ЦБ: Высокая ключевая ставка и продажи валюты из резервов поддерживают рубль (а риторика на ближайшее время все еще умеренно жесткая, что в данном контексте влияет на стабильность валюты)

При чем на фоне всего этого перечня - валюту держат и держат как вкопанную. Понятно, что цб ранее ошибалось и не один раз с девальвацией рубля, после которой мы улетали в параболический рост.

🤔 А что будет в этот раз?

📊 Что по графику?

🛑после такого падения мы не увидели полноценной коррекции и пока просто рисуем фигуру в продолжение движения вниз

🛑есть локальная волновая структура 1-2, были все условия что бы лететь в 3йку, но на падении всех рынков, а самое главное нефти мы сделали "лицо кирпичом" и стояли на месте.

🛑мы глобально в ключевом месте, но это не значит, что не можем увидеть расширение чуть ниже

❓ Что, если мы не правы?

Тогда отдана довольно прибыльная (потенциально) сделка (так как изначально был заложен двойной объем в риск), но слишком много факторов указывает на то, что лучше попробовать позже перезайти по новой.

Будем держать в курсе

Рубль

Рубль в борьбе с долларом, акт Третий!И так друзья, мы поймали движения от 56 до 120, от 120 до 82, теперь ловим возврат к 100₽ за 1$

Индекс доллара DXY ослаб на некоторое время, теперь вновь стал расти.

Мирных договоренностей по СВО все еще нет на горизонте, послаблений санкций тоже, нефть подешевела и торгуется ниже 65$. А бюджет на год был рассчитан при курсе 95₽.

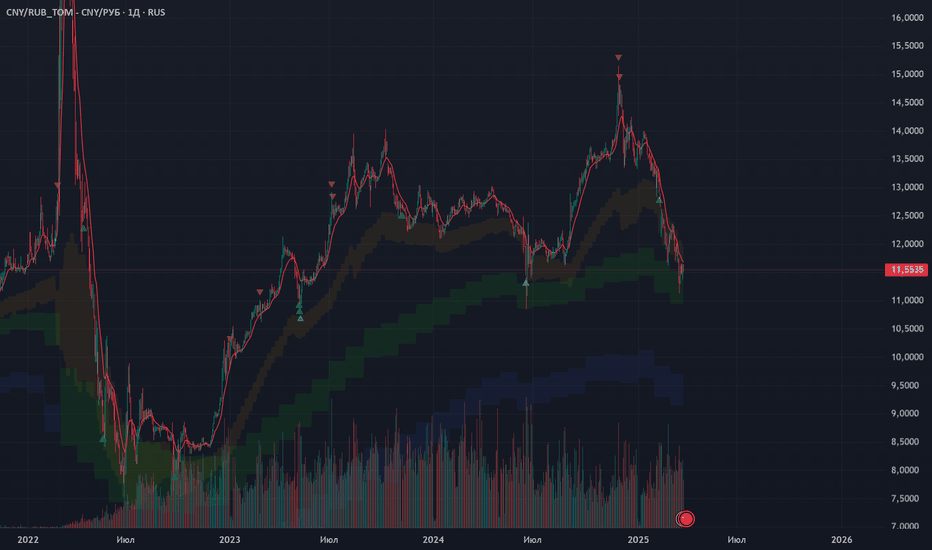

Юань. Ожидаю реакции от уровня 12.Начнем с нашего трейдерского приветствия:

Вечер в хату, часик в радость, чифир в сладость, ногам ходу, голове приходу, матушку удачу, сто тузов по сдаче

Неделя была выдающаяся, многое изменилось.

Если что то почерпнули для себя, передаем за проезд.

Ну и не забывайте подписываться в телегу.

Укрепление Рубля к ДолларуПривет!

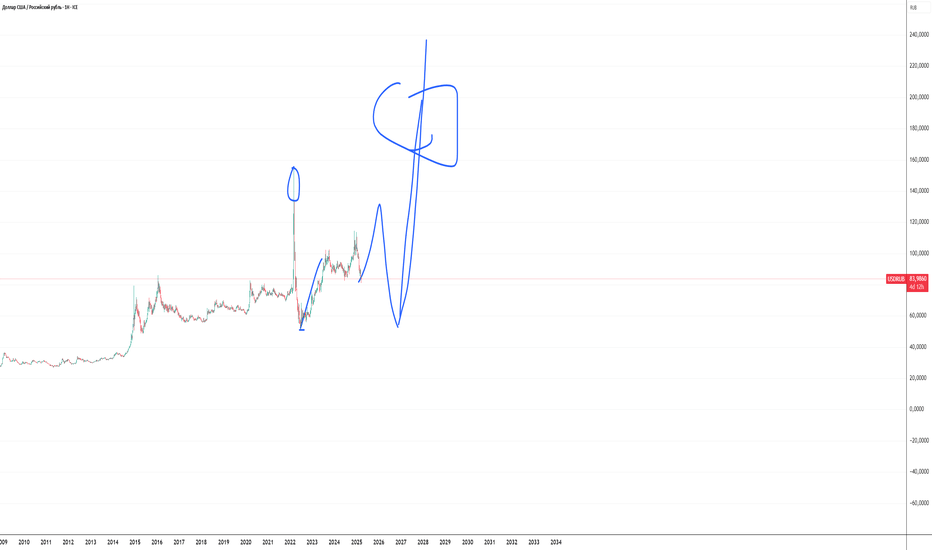

По паре USD / RUB завершен красный Цикл по Эллиотту I-II-III-IV-V , который длился с 90х по 2022 год. И мы вошли в длительный коррекционный красный Цикл abc.

Считаю, что волна А зеленая (в составе b красной) завершена, далее ожидаю продолжения снижения в волне В зеленой (также это может быть волна С в красной a, или вовсе волна 3 падающего импульса, что будет ясно позднее)

Соответственно в ближайшие годы ожидаю укрепления Рубля до уровней :

ЦЕЛЬ 1 - 36 - 32

ЦЕЛЬ 2 - 27 - 32

ЦЕЛЬ 3 - 22 - 27

Экономика России: хроники падения. Ч. 106. Итоги 37 месяцаДисклеймер

В данной серии обзоров мы будем публиковать факты и аналитику, которые касаются экономических и финансовых последствий действий России в Украине для экономики РФ в целом и российского рубля в частности. Цель - обоснование среднесрочной идеи «продажи российского рубля».

Отметим, что текущие значения курса российского рубля могут иметь мало связи с рыночной реальностью, поскольку являются производной административного регулирования. Которое в свою очередь является производной от имеющихся резервов. Но резервы они на то и резервы, чтобы помочь решить проблему лишь временно. Соответственно нас интересует не куда пошел рубль сегодня или пойдет завтра, а что с его экономическим базисом и перспективами в целом.

В марте трампойфория продолжилась. Трамп наш! С Америкой мир поделим и заживем! Наш слоняра!

Робкие замечания, что слоняра-то являлся и является основным поставщиком вооружений для Украины не могли остановить свидетелей геополитической победы и нового передела мира. И даже когда Трамп коварно позволил вступить в силу части санкций старика Байдена против остатков российских банков, которые могли что-то там еще проводить в плане платежей за энергоресурсы, общий настрой не изменился.

Не помог даже Евросоюз с напоминания, что он санкции в принципе не собирается снимать, разве что добавит еще. В ЕС даже попытались обратить внимание оптимистов, чей SWIFT. Но без толку.

Все торопились купить российские акции и облигации, ну или хотя бы рубли, потому как сейчас или никогда. Особенно смешно в этом контексте было читать историю про какого-то безумца, который на пике этой вот вакханалии взял и зачем-то слил акций «Газпрома» на целый миллиард рублей.

Что характерно, март стал месяцем каминг-аутов со стороны российских властей, которые вместо привычных заверений в том, что экономика успешно трансформировалась и того и гляди по темпам роста покинет стратосферу, зачем-то начали говорить о каком-то охлаждении экономики, мягкой посадке, отраслях-банкротах и о том, что в бюджете образовалась черная дыра.

Попробуем разобраться, во всей этой шизофрении и по возможности не сойти с ума.

В общем, сегодня подведем итоги марта.

Но начнем традиционно с последних санкционных новостей.

Последние санкционные новости

- Российская криптобиржа Garantex заявила, что компания Tether заблокировала ее кошельки на сумму 2,5 млрд рублей, из-за чего торговля и вывод средств с платформы были временно приостановлены;

- Российский «Голдман Сакс Банк» достиг договоренности о продаже бизнеса фонду Balchug Capital и получил разрешение на сделку;

- Нидерландская ING Group договорилась о продаже банковского бизнеса в России российскому инвестору;

- Одна из крупнейших строительных компаний Франции Vinci S.A. ушла из России на фоне разговоров о возвращении иностранцев;

- Итальянский банк UniСredit — один из последних западных банков, продолжающих работать в России — остановил исходящие денежные переводы в евро для физических лиц;

- CiviBank (итальянская дочка местного Сбера) заморозил счета гражданам России.

Последствия санкций

- Более 1 трлн рублей составил убыток Газпрома в 2024 году;

- В феврале 2025-го объем ввоза новых легковых автомобилей в Россию рухнул на 73% год к году, достигнув 16,2 тыс. единиц;

- Экспорт вооружений России в 2024 году сократился на 47% по сравнению с 2022-м;

- Российские кинотеатры стремительно теряют зрителей: в феврале их посещаемость упала на 34% год к году — до 8,9 млн человек;

- Дочка S7 — компания «Центр разработок С7» — отложила строительство завода по выпуску деталей для российских и иностранных газотурбинных двигателей;

- Отгрузки нефти Urals в Турцию упали в феврале 2025 года до минимального уровня c декабря 2022-го.

В чем-то март был логичным продолжением февраля. Новых смыслов он не привнес, как и возврата в реальность. Телефонный разговор двух пенсионеров о хоккее (напомним, одному дедушке давно за 70, а второй приближается к 80-ти) в России почему-то восприняли как геополитический прорыв и новую эпоху. Кому-то даже показалось, что «договоренность» об отмене ударами по энергетической инфраструктуре, означает, что дело в шляпе. Осталось уточнить детали: чья Одесса и можно расходиться. Новость эта так восхитила нефтеперекачивающую станцию «Кропоткинская», что она натурально взорвалась от переизбытка чувств. Ну или от падения осколков беспилотников. Впрочем, осколочные нюансы ми обсудим позднее в отдельной рубрике.

А сейчас хотелось бы обсудить нытье и каминг-ауты российских властей, коими март выдался исключительно богат.

Нытье и каминг-ауты

Так вот пока все радовались окончательной победе, новостные агентства несли такое вот заголовки:

• Путин призвал олигархов не ждать скорого завершения войны;

• Путин сообщил олигархам о риске «обрушения» экономики;

• «Черт с ними». Медведев заявил об отсутствии запросов от западных компаний на возвращение в Россию;

• Минфин призвал бизнес затянуть пояса, пока власти охлаждают экономику;

• Глава «профсоюза олигархов» призвал «молиться» за выживание бизнеса в России.

Казалось бы, главный ответственный за происходящее прямо говорит, что худшее еще впереди, но даже его никто не слышит. Эта глухота довольно интересное явление. Но давайте немного пробежимся по тому, что не хотели слышать.

Начнем, конечно, с главного геостратега и мастера многоходовок. Очевидно, этот автор нетленок «нас просто кинули», «нас надули», «нас обманули» и прочей классики в отличие от подавляющего большинства понимает, чем закончатся «мирные переговоры» и уже потихоньку придумывает что-то типа «нас развели как котят» или «нас разули» для объяснения, что пошло не так в этот раз.

Иначе как объяснить такой вот его каминг-аут: «Правительству и Центральному банку следует «тонко» работать, чтобы не допустить «обрушения» российской экономики» на фоне заявлений, что «охлаждение» вставшей на военные рельсы экономики «неизбежно».

Как-то это не похоже на «уверенно держим санкционный удар» и «экономика успешно трансформировалась» - не находите?

Да чего уж там. Главпенсионер заявил, что введенные против России санкции не являются временными или точечными, и даже если они частично будут ослаблены, Запад сохранит давление на российскую экономику. И чтобы закрепить мысль заявил: «Как было прежде — уже не будет». Почему-то в этот раз он забыл рассказать, насколько санкции были полезными для экономики. Видимо, возраст берет свое.

Не смог пройти мимо таких откровений и бывший президент Медведев, который ни с того ни с сего заявил, что российские власти не получали официальных запросов на возвращение от иностранных компаний, ушедших из-за войны в Украине и санкций. И зачем-то добавил «черт с ними, не жалко». После этого стало ясно, что и жалко, и обидно.

Возможно, это как-то связано с опросом западных компаний на предмет «не хотят ли они вернуться в Россию», в котором 100% ответивших сказали «нет».

Но это еще что. Глава РСПП Александр Шохин так вообще раздухарился и пошел атакой на Минфин, заявив, что компаниям хотелось бы «не только выживать, но и развиваться», но проклятый Минфин денег не дает, а взамен рекомендует молиться. Шохин заявил, что молитвы не работают – они проверили, помолились, не помогло.

На что Силуанов парировал, что раз молитвы не сработали, то он рекомендует заняться сокращением издержек, а также избавляться от непрофильных активов. И пожелал успехов. История умалчивает, смог ли он удержать при этом смех или нет.

С другой стороны «Газпром» одобрил план по сокращению 1500 рабочих мест и распродажи активов. Хотя может Силуанов тут и не причем, просто после убытка в 1 триллион по итогам 2024 года в «Газпроме» решили, что их время пришло (в смысле ушло безвозвратно).

Кстати, о «Газпроме». Он продолжает в одну калитку проигрывать международные суды по срыву поставок. Напомним, "Газпром" проиграл 13 миллиардов евро своему бывшему немецкому партнеру Uniper. А OMV из Австрий отсудила у «Газпрома» €230 млн. А ведь были еще Net4Gaz, CEZ и другие. В общем, мечты сдуваются.

Но вернемся к нашим баранам. Потанин решил просто изображать умалишенного, чтобы с него потом не было спросу за слова о том, что рубль по 100 – это то, чего не хватает крупному бизнесу. Так вот, он заявил, что пора возрождать традиции купцов, которые во времена царской России “что-то полезное делали для страны”.

В общем, было довольно весело наблюдать за этой великодержавной грустью.

И это при том, что в санкционном плане-то все было относительно неплохо.

Санкции и санкционный комплаенс

Ну как неплохо, Путин радостно отрапортовал, что по количеству санкций Россия уже уверенно перемахнула за 28 000 штук и нацелилась на 30 000.

При этом стоит отметить, что США в рамках выбранной переговорной стратегии как могли делали вид, что идут России на встречу и не только не принимали новые санкции, но даже сильно снизили усилия по контролю за уже существующими ограничениями.

Хотя разок не сдержались. Точнее, сделали вид, что они ничего не делают и действительно не сделали в прямом смысле этого слова.

Министерство финансов США просто позволило истечь 60-дневному исключению, введенному администрацией Байдена в январе, которое разрешало проведение определенных энергетических операций с участием санкционных российских банков. Теперь получается, что никто, включая страны ЕС, больше не сможет покупать российскую нефть без угрозы подпасть под вторичные санкции США.

Такая вот мелочь. А Внешэкономбанк, Банк Финансовая Корпорация «Открытие», Совкомбанк, Сбербанк, ВТБ, Росбанк, Банк Зенит, Банк Санкт-Петербург и Центральный банк России теперь резко стали неинтересны чуть более чем всем.

Кстати, о банках. ЕС с 17 марта отключил от SWIFT 11 российских банков и две небанковских кредитных организации. Под ограничения попали банки Ак Барс, Уралсиб, Кубань кредит, Точка, Национальный резервный банк, Росэксимбанк, Синара, Примсоцбанк, ББР Банк, Кузнецкбизнесбанк, Кубань Кредит Банк, Мир Бизнес Банк, а также НКО «Платежный конструктор» и «Петербургский расчетный центр».

Это такое себе напоминание, что в мире кроме США еще есть другие страны. И многие из них подозрительно недружественные.

Кстати, о друзьях. Новотроицкий завод химического сырья (одно из крупнейших предприятий Оренбургской области) в марте собирались закрыть, потому как остановились поставки хромовой руды. Импорт этого материала прекратился после введения новых европейских санкций. Компания из Казахстана, поставлявшая руду, отказалась от сотрудничества.

А еще, говорят, китайский AliExpress запретил россиянам покупать компьютерные комплектующие (почти все товары пропали из каталога при входе с российского IP). Но это мелочи на фоне новости о том, что крупнейшая нефтяная компания Китая Sinopec полностью прекратила поставки российской нефти, а прочие компании типа Zhenhua Oil, PetroChina и CNOOC сократили объемы.

Но вернемся к недружественным странам. Немецкая таможня конфисковала танкер российского теневого флота Eventin вместе с грузом нефти стоимостью около 40 млн евро. Корабль шел через Балтийское море с нефтью из порта Усть-Луга в Египет, но из-за отказа двигателя Eventin оказался дрейфующим у побережья острова Рюген. 10 января его отбуксировали в порт, а в конце февраля танкер был включен в санкционный список ЕС.

Хотя это пустяк по сравнению с новостью из Британии, где впервые была оштрафована своя же юридическая фирма за нарушение санкций против РФ. Herbert Smith Freehills обязали заплатить £465 тыс. за перевод £3,9 млн на счета подсанкционных российских банков и их дочерних структур. Есть мнение, что это начало масштабной кампании по выявлению нарушителей санкционного режима. Так что где-то убыло, а где-то прибыло.

Довольно интересными тенденциями начала 2025 года стало наращивание запасов российскими экспортерами. То есть они стали работать на склад. Почему? Потому что санкции и обойти их не выходит, а останавливать деятельность как-то не хочется. В итоге имеем новости типа «На танкерах скопилось сырье общей стоимостью около $1,3 млрд» или «Россия из-за санкций не может продать алмазы на $1,3 миллиарда».

Оно и не удивительно, когда все кругом начинают массово отказываться от покупок твоих товаров из-за боязни попасть под санкции:

- Турция почти в 4 раза сократила импорт нефти из России. Отгрузки нефти Urals в Турцию упали в феврале 2025 года до минимального уровня c декабря 2022-го на фоне отказа крупного турецкого нефтепереработчика Tupras от сырья из РФ;

- В феврале экспорт нефти из РФ на индийский рынок сократился до минимума более чем за два года;

- Крупнейшая госкомпания Китая полностью прекратила закупки российской нефти из-за санкций США.

Впрочем, еще раз отметим, что тема санкций была менее доминирующей, чем обычно.

Зато было крайне интересно наблюдать за жабогадюкинском внутри российской экономики.

Минфин против Центробанка

Пожалуй, самое умилительное в российской экономике за последний год – это эпичная битва между ЦБ и Минфином. Если в 2022-2023 году они синхронно накачивали экономику деньгами: один через бюджет, второй через кредитные каналы, то в 2024 году Центробанк неожиданно вспомнил, что его основная цель так-то обеспечить стабильность национальной денежной единицы и тут началось самое интересное.

ЦБ пытается хоть как-то уменьшить объем денежного дождя, подрезая кредитование с помощью ставки и всяких макропруденциальных мер, а Минфин при этом делает все, чтобы увеличить масштаб вливаний. Короче, прав был Лафонтен или Эзоп, ну или у кого там Крылов спер ту самую басню.

Что мы в итоге имели. Центробанк оставил ставку в 21% без изменений, а кредитный канал продолжал сжиматься:

• Выдачи ипотечных кредитов в феврале упали более чем на 30%, по сравнению с тем же периодом прошлого года;

• Выдачи автокредитов упали до двухлетнего минимума. По сравнению с аналогичным периодом прошлого года выдачи сократились в полтора раза;

• В феврале 2025 года выдача кредитных карт в России упала вдвое;

• Выдача товарных (POS) кредитов упала по итогам февраля на 63% в годовом выражении, до уровня весны 2022 года.

При этом проблемы продолжали накапливаться.

- Просроченная задолженность россиян по ипотеке достигла почти 100 млрд рублей (годовой рост на 70%);

- Просроченные долги россиян по кредиткам впервые превысили 500 млрд рублей (годовой рост на 27%);

- Объем проблемной задолженности по ипотеке, проданной банками коллекторам, в 2024 году вырос более чем втрое. Весь объем банковской цессии в 2024 году оценивается в 337,1 млрд руб.

Сужение кредитного канала в экономике становится видно все более невооружённым взглядом. В смысле потребительский спрос падает, а строительство становится все более странным видом деятельности.

В итоге имеем новости типа таких:

- Девелоперы откладывают запуск проектов из-за снижения спроса, отмены льготной ипотеки и дорогих кредитов. Объем нового строительства у российских застройщиков жилья упал более чем на 20%;

- В феврале 2025-го объем ввоза новых легковых автомобилей в Россию рухнул на 73% год к году.

Но одновременно с этим Минфин продолжал бросаться деньгами направо и налево. Траты казны с начала года достигли 8,05 триллиона рублей и по сравнению с аналогичным периодом прошлого года выросли на 30,6%. Таким образом за январь-февраль Минфин потратил почти одну пятую годовых назначений по расходам, которые заложены в размере 41,47 триллиона рублей. По итогам двух первых месяцев года расходы превысили доходы на 2,7 триллиона рублей. Напомним, на ВЕСЬ 2025 год дефицит планировался на отметке в 1,17 триллиона рублей.

А поскольку дефицит бюджета – это не просто абстрактное понятие, а конкретный разрыв в денежных потоках, который нужно чем-то закрывать, то закрывали его привычно остатками ФНБ (который, судя по всему, 2025 год банально не переживет), а также наращиванием государственного долга.

И хотя формально государственный долг РФ меньше 30 трлн. В последнее время он активно растет (в 2024 году увеличился на 14%), а главное – его нужно обслуживать, а он очень дорогой (напомним, в 2024 году Минфин брал в долг под 16%-17% годовых и выше). В итоге в 2024 году только на обслуживание госдолга были направлены рекордные 2,3 трлн. За год расходы по этой статье выросли на треть. То есть такими темпами на медицину и прочее образование денег не останется от слова совсем.

И это мы еще исходим из того, что с доходами бюджета все будет более-менее. А оно ведь как получается: рубль демонстрировал всему миру невиданную мощь. Но есть здесь одно "но". Бюджет верстался из расчета цены нефти около $69 и курса 96. То есть около 6 600 рублей за баррель. А сейчас выходит интересная арифметика: цена на Urals меньше $60, а курс около 80. То есть меньше 5000 рублей за баррель. Это как-бы намекает, что кто-то может чего-то недобрать. А именно бюджет доходов.

Вы будете смеяться, но по итогам февраля казна получила 771,3 млрд рублей налогов с нефтегазовых компаний — на 18% меньше, чем в том же месяце годом ранее.

Впрочем, укрепление рубля вызвало у многих не только приток крови в районе величия, но и охладило инфляцию. По крайней мере, есть такое мнение. А раз есть, то нужно его обсудить.

Всефляция

Довольно смешно было наблюдать как Росстат рапортовал об обуздании инфляции в марте. Мы даже не будем говорить о том, что в среднем инфляционные данные Росстат занижает где-то в 3 раза, а лишь познакомим нашу аудиторию с новым экономическим термином, который пора внедрять в учебники по экономике.

О чем речь? Продемонстрируем на примере производителей сладостей.

Так вот в 2025 году они повысили отпускные цены на 5-15% и одновременно с этим решили снизить вес продукции, чтобы покупатели не заметили еще большее подорожание. В частности, упаковки шоколада "Аленка", "Бабаевский" и "Вдохновение" весом 200 г заменят на 180 и 150 г, а 100 г - на 90 г. и т.д.

То есть у нас одновременно растут цены (инфляция) и уменьшается размер продукции (шринкфляция). Можно, конечно, еще добавить сюда снижение качества для полноты картины (скимпфляция). И получим «всефляцию».

Но у Росстата все хорошо, а местами даже отлично.

Некоторое снижение в марте можно объяснить резким укреплением рубля, которое с лагом в месяц догнало экономику. Но это явление разовое. Соответственно, дальше на нем не поедешь, скорее наоборот, рубль привычно посыпется и потянет инфляцию вверх.

Кстати, о рубле. Злые языки говорят, что его укрепление во многом связано с тем, что бизнес не очень покупает все эти ваши доллары и евро, но не потому, что они ему не нужны, а потому денег нет. Плюс бизнесу доллары зачем? Чтобы что-то купить зарубежом. Например, аграриям закупить запчасти к тракторам или там посевной материал. В условиях санкций и проблем в экономике в целом и аграрном секторе в частности желающих в этом году стало резко меньше.

Но вернемся к «замедлению инфляции» в России в марте. Еще одной причиной этому удивительному явлению может быть экономические проклятие, которое сопровождало Японию в 90-ых годах ХХ столетия (так называемое «потерянное десятилетие») и которое сейчас накрывает Китай. А именно резко падение потребительского спроса, которое в свою очередь порождает дефляционные процессы (когда никто не хочет покупать, ценам тяжело расти и чтобы продать хоть что-то производители вынуждены цены снижать).

Так вот одним из последствий того, что производители в условиях падения потребительского спроса вынуждены снижать цены и торговать в убыток, является тот факт, что они начинают сворачивать это самое производство. Ведь работать себе в убыток – это контрпродуктивно и экономически неэффективно.

И что вы думаете? Имеем такую вот новость: «в России массово закрываются фабрики одежды и обуви». Оказывается, российские швейные и обувные предприятия закрываются по всей стране, а отечественные бренды переносят производство за границу.

В общем самое время нам поговорить про безудержный рост российской экономики, который местами от обилия усердий даже ставал отрицательным.

Экономический рост

Итак, на входе имеем 8 триллионов денежной инъекции со стороны Минфина, а что на выходе? А на выходе ноль роста промышленности по итогам февраля. Это если в целом с учетом бешенной оборонки, а если присмотреться к экономике как таковой (без читинга в виде болванок снарядов и прочих объектов утилизации, которые так-то к экономике отношения не имеют), то получается очень интересная картина. Дальше мы без лишних слов и пафоса просто приведем несколько статей в разрезе год к году по темпам роста (отрицательного естественно):

- обувь – минус 41%;

- прицепы-цистерны – минус 43%;

- автобусы – минус 39%;

- кабели волоконно-оптические – минус 40%;

- сахар – минус 29%;

- изделия трикотажные или вязаные – минус 40%;

- сера техническая газовая – минус 35%;

- трубы и муфты хризотилцементные – минус 51%;

- приборы полупроводниковые и их части – минус 31%;

- кузова для автотранспортных средств – минус 35%.

Это далеко не полный перечень трансформационных успехов. Кто-то скажет, что мы мол взяли самых отъявленных неудачников. Что ж, у нас есть проверочное задание – перевозки грузов. Ведь если все растет, то и грузоперевозки должны расти.

Перевозки грузов по железным дорогам России в феврале 2025 года снизились на 9,3% по сравнению с февралем 2024 года. К примеру, погрузки зерна снизились на 28,7%, строительных грузов на 26%, цемента на 15.6%, черных металлов на 13,1%.

И дело не только в том, что никто не покупает, падает еще и производство. Возьмем, к примеру аграриев. Урожай зерна и зернобобовых культур в России в 2024 году составил 124,96 миллиона тонн в чистом весе по сравнению со 144,96 миллиона тонн в 2023 году. То есть минус 14%.

Урожай зерновых при этом составил 119,6 миллиона тонн по сравнению со 139,0 миллионами тонн годом ранее. Снова минус 14%.

А еще говорят из-за финансовых проблем 8 угольных предприятий Кузбасса приостановили работу, а несколько сотен шахтеров уже несколько месяцев не получают зарплаты.

Но если вы все же думаете, что это просто такая железнодорожная аномалия, то нет. В России с начала года резко сократились объемы автомобильных грузоперевозок. В январе—феврале они упали на 30% год к году. Больше всего — на 35% год к году — снизился спрос на доставку строительных материалов, на втором месте — падение в по товаром повседневного спроса, на 25–30% год к году, на третьем — промышленные товары с падением 20%. То есть плохо плюс-минус всем. И плохо сильно.

В общем без смеха читать новости про то, что по темпам экономического роста Россия находится где-то на третьем месте мира не получается. Ну серьёзно: перевозки падают на 10%-20%, а у вас рост экономике чуть ли не на уровне Китая. Для понимания масштаба идиотизма: у Китая при его росте в условные 5%, перевозки грузов железной дорогой почему-то ВЫРОСЛИ, а не упали на 10%.

Новости ПВО

В свете «энергетического перемирия», которое показало всю дипломатическую мощь «нашего слоняры», у кого-то может сложиться впечатление, что рубрику пора сворачивать, так вот нет.

Март был рекордным в плане одномоментного количества неизвестных дронов, которые шастали в небе России. Оценки разнятся, но диапазон в районе 300-350 за день. То есть процесс масштабирования продолжается и судя по тому, что единственное на что Россия хотя бы на словах согласилась в плане прекращения огня – это удары беспилотников, такое их количество она уже «съесть» не может. Аэродром «Энгельс-2» не даст соврать. Предел возможностей системы ПВО уже плюс минус достигнут и дальше начнется планомерное и систематическое уничтожение всего в радиусе 1000+ километров.

Вообще март месяц был довольно интересным месяцем в соревновательном плане. Сначала казалось, что нефтебаза в Туапсе – это главный погорелец месяца. Но в честь «перемирия», был организован салют на нефтеперекачивающей станции «Кавказская», что в Краснодарском крае. Она так прониклась осколками, что горела без остановки добрую неделю.

Говорят, в год через «Кавказскую» перекачивалось до 6 млн тонн нефти. Но с учетом того, как уверенно она сгорела, нужно срочно искать альтернативные маршруты.

Хотя не везло не только нефтяным объектам, но и газовым. Газоперерабатывающий завод «Газпрома» в Астраханской области вытянул какую-то не такую палочку и загорелся.

Поскольку горело в марте много чего, то не будем тратить время читателей на перечисление всех подробностей, отметим лишь несколько наиболее интересных пострадавших:

- нефтебаза в поселке Стальной конь Орловской области;

- Московский нефтеперерабатывающий завод;

- Нефтеперерабатывающее предприятие в Новокуйбышевске;

- Нефтеперерабатывающий завод «Киришинефтеоргсинтез» (КИНЕФ) в Ленинградской области;

- НПЗ «Роснефти» в Самарской области;

- Сызранский нефтеперерабатывающий завод;

- Нефтезавод в Уфе и многие другие.

Закрывая тему, отметим еще одно достижение марта месяца: ФГКУ „Комбинат Буревестник“ в Чебоксарах. Ну это те Чебоксары, которые в Чувашии, которая в 2000 км от границы с Украиной. Так сказать, для понимания, куда ветер подует со временем, когда в радиусе 1000 км закончится всякое легковоспламеняющееся.

Итоги, выводы, перспективы

Немного конспирологии напоследок. А что, если весь этот переговорный движ – это отчаянная попытка выйти из игры, которая стремительно проигрывается? Что если Трамп как минимум прекрасно знает о реальном положении дел и ловит момент; ну а как максимум просто полезный дурачок, на тщеславии которого играют, чтобы достичь своих целей.

Нет, не целей «спецоперации», их давно уже никто не пытается достичь в виду а) отсутствия; б) принципиальной невозможности достижения. А целей как минимум вдохнуть газ оптимизма в сдувающийся пузырь экономики РФ, а как максимум запустить очередную «трансформацию» экономики, чтобы можно было опять рассказывать, что нужно еще немного потерпеть.

В этом контексте имеем серьезный конфликт между желаниями экономики (выжить) и политическими амбициями (сохранить лицо). Результат (компромисс) будет зависеть во многом от того насколько все плохо в экономике. А в экономике, как мы показали выше, все достаточно плохо, чтобы на этот самый компромисс рассчитывать. Но это в рациональном мире. А где вы его в последние годы видели?

Ну и интересный факт напоследок: в марте иранский риал обновил антирекорд, подешевев до 1 миллиона риалов за 1 доллар США. Так что не забываем продавать рубль. Самое интересное еще впереди.

На этом на сегодня все, но не все по теме санкций. Так что мы еще вернемся с новыми обзорами.

RUB/USDПо рублю

Российский рубль в последнее время укрепляется и вот я решил дать свой прогноз по дальнейшей судьбе рубля.

В нынешних реалиях цена рубля очень сильно зависит именно от геополитики: санкций, международной торговли, притока капитала в страну.

Глядя на график. Находимся в боковике, ожидаю отскока от структуры, это диопазон 81-84р и формирование структуры сходящего треугольника, которая сейчас скорее всего формируется и на btc.

Ожидаю формирование данной структуры, и достижение 100-120 рублей за доллар. О сроках я не могу говорить, т.к это всё непредсказуемо.

Инфляция в России на данный момент около 10%, поэтому цена в 70-85 рублей за доллар не на долго.

Решил глянуть что показывает индикатор, сейчас мы находимся на уровне с линией после которой обычно мы показываем рост.

200 000 руб за доллар? Или история деноминации рубля.Перспективы рубля имеет смысл рассматривать только под призмой истории.

Поэтому мы кратко пробежим по ключевым событиям с 1992 года по сегодняшний день.

Январь 1992 либерализация цен -- свободный рыночный курс (плавающий, без жесткого регулирования). Первый шаг к пропасти.

11 октября 1994 года произошло обвальное падение рубля по отношению к доллару («Чёрный вторник»). За один день на Московской международной валютной бирже курс доллара вырос с 2833 до 3926 рублей за доллар. В докладе, который был подготовлен специальной комиссией, говорилось, что основной причиной обвала является «раскоординированность, несвоевременность, а порой и некомпетентность решений и действий федеральных органов власти».

В 1994 году началась Первая чеченская война. 11 декабря президент Борис Ельцин подписал указ, на основании которого федеральные силы вступили в Чечню.

17 августа 1998 года правительство объявило технический дефолт по основным видам государственных долговых обязательств, курс рубля упал более чем в 3 раза.

Помотало матушку Россию, помотало!

С1992 года по 1998 денежная масса в РФ выросла с 6,5 млрд руб до 370 млрд руб (в 56 раз).

Курс доллара вырос с 2 руб до 26 руб.

Однако, упущена важная деталь. После черного вторника

(11 октября 1994), когда курс залетал аж на 3900 руб, в 1997 году курс в моменте достигал 5562 руб (информация из статистического источника в интернете). После чего проведена деноминация в 1998 году и унижение стоимости рубля в 1000 раз.

А 9 сентября 1998 года объявлен дефолт. (Дефолта не будет! Неее будет! Б.Н Ельцин)

Рост денежно массы.

К 2008 году до 14.2 трлн руб. Курс 28 руб.

К 2016 до 38.42 трлн руб. Курс на пике 86 руб.

К 2025 году 117.26 трлн руб. Курс на пике под 114 руб.

С 1992 года с 2 руб к 2025 году курс вырос до 114 руб, в 57 раз (без учета деноминации). С учетом деноминации в 1000 раз, можно предполагать, что рубль унижен в 57 000 раз. Но проще будет обратить внимание на денежную массу.

С 1992 года с 6.5 млрд руб к 2025 году денежная масса выросла до 117.26 трлн руб, т.е, округляя, в 20 900 раз.

Что будет к 2030 году???

По примерным расчетам, которые на данном этапе являются предположительными и могут быть скорректированы в будущем, мы увидим и рост денежной массы до полутра раз и рост рубля под те самые 200 руб за доллар. Но рост, более вероятно, не начнется раньше 2027 года. А до этого момента вполне возможно увидеть и снова 50 руб.

Не стоит оценивать ситуацию с позиции сегодняшней логики и повестки, стоит смотреть наперед. До конца 2025 года курс, более вероятно, снова вырастит и даже обновит максимум конца 2024 года, но позднее, к примеру из-за достижения дна по нефти в районе 60-50 (может и ниже) и разворота вверх с планомерным движение к 100$+ за баррель.

Доллар отскочет на 90🚀На дневном ТФ FX_IDC:USDRUB образовалась моя любимая бычья дивергенция, и цена уже подошла к точке входа.

На спот по 83.98.Тейки на 90 и 98. Потенциал 7% + 17%🌱

Также не забываем, что на более глобальном ТФ (6 месяцев) есть медвежья дивергенция, так что, возможно, после отскока нас ждет глубокое погружение на 55🩸

Об этом я писала в предыдущей идее. Всем добра🦔

Доллар по 70 руб? Сценарии с юанем и долларом против рубля.Достаточно давно я говорил про доллар по 70 руб. На столько давно, что уже и думать перестал. Ну растем и растем. А тут бац и доллар уже по 80 р. И ведь еще не конец.

Стоит ли продавать валюту сейчас? Уже точно нет. Теперь только терпеть просадку и ждать отскока. И он еще обязательно состоится.

Рекомендую смотреть от начала и до конца, не мотая.

На 11:50 детальнее о сценарии на ближайшее время.

USDRUB. Уровень поддержки.Добро пожаловать! Мы пишем статьи в момент достижения цены уровней.

Объективно:

* Уровень поддержки: 84.48646

* Предполагаемый диапазон движения цены (позитивный сценарий) от 84.48646 к 94.48811.

* Предполагаемый диапазон движения цены (негативный сценарий) от 84.48646 к 74.48481.

* Пекупленность: незначительная.

* Рынок MACD: медвежий

* Попытка разворота MACD: нет

Субъективно:

У нас вы можете ждать статьи по: Индексу США; Индексу РФ; Биткоину; Золоту; Нефти; Доллару.

К каждой статье прикреплён пост: "Индикатор принцип чтения и интерпретации".

Доллар по 55В это сложно поверить, но время покажет🕕

На графике FX_IDC:USDRUB полугодовом тайм-фрейме на индикаторе RSI образовалась крупная медвежья дивергенция. Статистика отработки дивергенций на крупном тайм-фрейме также показывает куда ушатываются рынки после таких картинок.

Срок отработки 6-месячного тайм-фрейма: полтора года✔. Но мы можем увидеть обвал доллара и гораздо раньше. Вероятно, это произойдет резко✂

Самое интересное - на каких НОВОСТЯХ И СОБЫТИЯХ⚠ мы увидим отработку картинки.

Как использовать данную информацию: возможно кто-то пересмотрит % депа и не станет делать доллар💲 или USDT значительной частью портфеля, а снизит риск.

Данная информация - не панацея, а лишь зерно для любителей индикатора RSI и дивергенций.

Так что не хороните рубль раньше времени ☠

Но это лишь одно из занятных мнений, так что не является руководством к действию.

Делитесь мыслями в комментариях. Всем добра💚

Рубль на снижениеRUS:SI1!

Буду набирать шерт от указанного уровня (примерно 92 000).

Причина:

- Наличие зоны повышенного предложения

- Общая нисходящая динамика

- Отсутствие давления смо стороны доллара

- Достаточное место для хеджирования

Плюсы:

1. Высокий потенциал отработки идеи

2. Общая шортовая динамика

3. Положительный сентимент МАКРО показателей

Минусы:

1. Текущая коррекция может продолжится

2. Возможно отсутствие предложения из предполагаемой зоны

Итог: сделки имеет высокие шансы на отработку. Буду заходить фьючерсами (покрытые продажи)