XAGUSD. Зоны для торговли на неделю 14 - 18.04.2025В течении недели можно торговать от этих ценовых уровней. Поиск точки входа в сделку и ее сопровождение делаете сами, в зависимости от вашего стиля торговли и развития ситуации. Уровни показывают предпочтительные диапазоны цен ГДЕ искать точку входа в сделку.

Если вы ожидаете каких-то среднесрочных движений цены, то скорее всего они начнутся от одной из зон.

Уровни актуальны в течении недели, дата в заголовке. На следующей неделе я корректирую уровни по новым данным и публикую новый пост.

! Обращаю внимание, что у брокеров присутствует небольшая разница котировок, учитывайте это при торговле.

Историю отработки уровней можно посмотреть в прошлых моих постах, внизу в связанный идеях. Их не отредактировать, не удалить. Все честно. :)

Полный список валютных пар в моем профиле.

-------------------------------------------------------------------------------------------

Я не играю в угадай направление(поэтому нет стрелочек с направлением), а для торговли используются зоны(уровни). Ждем подход к зоне, смотрим реакцию, входим в сделку.

Уровни рисуются на основе объемов и данных с CME. Используются как зоны интереса для торговли. Торгуются как классические уровни поддержки\сопротивления. Видим реакцию на отбой, торгуем отбой. Видим пробой, торгуем в продолжение движения на откате к уровню. Худший вариант если будем крутится вокруг зоны в флете.

Не разворачивайте рынок на каждом уровне, если идет трендовое движение рассматривайте его как возможность зайти в продолжение движения. Пока цена не нарисовала разворотную модель.

Не забудь поставить Ракету и Подписаться!!! Мне очень важна обратная связь!

Обучение

РТС. возможен шорт?Собрал портфель на недельных опционах.

Почему?

В ходе расчетов зон повышенного интереса (и да это возможно и я это делаю) получил значения отмеченный оранжевыми линиями. Согласно собственной статистики подобные зоны интереса имеет вероятность отработки более 70%, что дает не плохие шансы на прибыль.

К тому же, в области расчетной зоны имеется уровень ликвидности, что так же повышает шансы на снижение.

Потенциал по прибыли равен 10 000 пунктам (+\-). В рынок решил зайти через опционы, но можно и фьючерсом залетать с умеренным риском - про стопы не забываем.

Удачи. Игорь Глом

Крипта и свидания: стоит ли говорить, что ты трейдер? Представь себе идеальное свидание: уютное кафе, лёгкая музыка, тёплый разговор. Всё идёт как по маслу, и вот она спрашивает:

— Чем ты занимаешься?

Ты, уже привыкший к таким вопросам, с лёгкой улыбкой отвечаешь:

— Я трейдер. Торгую криптовалютой.

Пауза… Она смотрит на тебя немного озадаченно. В её глазах можно прочитать одну мысль: «Понятно, он, наверное, снова проиграл на Биткоине и теперь пытается это скрыть».

Ты начинаешь слегка нервничать, в голове появляются вопросы:

«А стоит ли вообще говорить ей правду? Может, стоит приукрасить свой ответ? Или просто промолчать?»

Криптовалюта — это не просто тренд, а целый образ жизни для многих людей. Ты живёшь в мире графиков, свечей и технического анализа, когда каждый день приносит новые возможности и вызовы. Но вот что сложно понять: как всё это объяснить человеку, далёкому от мира трейдинга? Особенно если ваши разговоры должны быть лёгкими и непринуждёнными. Ведь не все воспринимают крипту как что-то серьёзное, а для многих «трейдер» — это не совсем тот образ, с которым хочется ассоциировать нового знакомого.

Эта статья для тех, кто хотя бы раз задумывался, стоит ли открывать свою профессию на первом свидании. Может, лучше спрятать свою страсть к трейдингу и начать разговор о чём-то менее «волатильном»?

Проблема первого впечатления: как крипта воспринимается на свиданиях

Когда ты говоришь, что занимаешься криптовалютой, часто возникает вопрос: «Как воспринимается трейдер на первом свидании?»

Для большинства людей слово «трейдер» звучит как нечто очень неопределённое. А уж если ты добавишь, что занимаешься криптовалютой, представление будет вообще туманным. В лучшем случае они подумают, что ты просто играешь в игру с валютами, в худшем — что ты как-то связан с финансовыми пирамидами или просто человек без стабильного дохода. Но давай разберёмся, почему так происходит.

Почему «трейдер» пугает?

Многие ассоциируют трейдинг с высокими рисками и неопределённостью. Это тоже отголоски популярных стереотипов, которые родились ещё с времён форекса и МММ. Когда человек слышит «трейдер», он сразу представляет себе нестабильность, сомнительные схемы и «быстрые деньги», а не целеустремлённого профессионала. В крипте всё ещё есть этот элемент неопределённости и высокой волатильности, и это заставляет многих задумываться: «А, наверное, он просто не может устроиться на нормальную работу, раз выбрал такой путь».

Как воспринимается крипта?

Криптовалюта до сих пор вызывает сопротивление у многих людей. Это связано с тем, что она непостоянна и необъяснима для большинства. Когда ты говоришь, что торгуешь криптой, в её глазах может возникнуть недоумение, ведь для неё это будет означать что-то странное и рисковое. Даже если ты объяснишь, что это всё легально и ты торгуешь на основе технического анализа, вероятность того, что она воспримет это всерьёз, очень мала. В её голове будут другие картинки — например, слухи о схемах с криптовалютами или даже об ошибках в технологиях, которые приводят к потерям денег.

Почему важно, как ты подашь информацию?

Ты — профессионал, и для тебя крипта — это работа и источник дохода. Но на свиданиях тебе нужно понимать, что первое впечатление важно. Как ты преподнесёшь информацию, так и будет воспринимать твоя собеседница. Если ты начнёшь углубляться в детали блокчейн-технологий, скорее всего, собеседнице это не понравится. А если ты скажешь, что занимаешься чем-то «легальным и прибыльным», но при этом не углубляешься в технические детали, она будет гораздо спокойнее воспринимать твою профессию.

Совет: на первом свидании лучше избегать сложных терминов...

Реакций девушек на фразу: «Я торгую криптовалютой»

Когда ты на свидании решаешься признаться, что занимаешься криптовалютой, ты можешь получить разные реакции. И как бы ты не старался подать информацию, её восприятие зависит от того, насколько она осведомлена об этой теме и как относится к твоей профессии. Рассмотрим топ-5 типичных реакций, которые могут возникнуть в ответ на твою откровенность.

Недоумение и вопрос «А что это вообще?»

Это реакция, которая будет встречаться чаще всего. Некоторые девушки действительно не знакомы с криптовалютой, и твоя фраза вызовет у них недоумение.

Она: — О, ты трейдер? А что это, как вообще работает?

И вот тут всё зависит от того, насколько ты умеешь подать информацию. Это отличный шанс объяснить, что крипта — это не просто фокус с деньгами, а целая сфера с блокчейн-технологиями и финансовым анализом. Главное — не уходить в слишком глубокие технические детали, чтобы не перегрузить её информацией.

Удивление и интерес: «О, круто, расскажи больше!»

Это реакция, которая встречается гораздо реже, но она возможна. Для некоторых девушек криптовалюта может быть интересной темой. Они могут знать, что это такое, или даже пытались сами разобраться в теме. В этом случае разговор может перейти на более глубоком уровне:

Она: — Я слышала о криптовалюте, но никогда не углублялась в это. Как ты начинаешь, как инвестировать?

Здесь важно не затмить её своими знаниями, а наоборот, поддержать интерес и предоставить полезную информацию, которая покажет твой опыт и компетентность.

Настороженность и осторожность: «Крипта — это что-то рискованное?»

Не редкость, когда люди воспринимают криптовалюту как нечто, связанное с рискованными инвестициями и потерями денег. Это особенно заметно в обществе, где крипта ещё не получила широкого признания. Девушки, обеспокоенные такими рисками, могут выразить опасения:

Она: — Ты ведь не теряешь деньги на крипте, да? Это ж такая нестабильная штука…

Если ты сталкиваешься с таким настроем, лучше всего предложить ей успокоиться. Объясни, что ты подходишь к трейдингу с серьёзным анализом и дисциплиной, а не просто играешь на удаче.

Улыбка и шутка: «Ты миллионер, значит?»

Есть и такие девушки, которые воспринимают твое увлечение криптовалютой как возможность быстрых денег. Слушая твою историю, она может пошутить:

Она: — О, трейдер крипты? Значит, ты уже миллионер?

Этот момент может быть как забавным, так и немного неловким. Лучше всего ответить с юмором, не теряя серьёзности:

Ты: — Ну, пока не миллионер, но крипта помогает мне двигаться в нужном направлении.

Это создаст атмосферу лёгкости, но при этом не уменьшит твою профессиональную серьёзность.

Интерес с подозрением: «Ты не участвуешь в мошенничествах с криптой, да?»

Девушки, которые слышат о крипте в контексте новостей о мошенничествах и финансовых пирамидах, могут насторожиться:

Она: — Ты ведь не в каких-то схемах с криптой участвуешь, нет? Это как-то напоминает мне о финансовых пирамидах...

Здесь важно показать, что твоя работа абсолютно легальна и ты не имеешь отношения к сомнительным схемам. Успокой её, объяснив, что криптовалюта давно вышла за пределы таких активностей и стала частью финансового мира.

Когда стоит говорить о своей профессии, а когда лучше оставить в тайне

Если ты уже понял, как воспринимается твоя профессия на свиданиях, теперь стоит разобраться, когда вообще стоит говорить о том, что ты трейдер криптовалюты. Важно понять, что для некоторых людей твоё занятие может оказаться слишком сложным или нереалистичным. Но в то же время, для других — это может стать началом интересной беседы и проявлением твоего профессионализма.

Когда говорить:

Когда ты чувствуешь, что собеседница открыта к обсуждению темы финансов. Если она интересуется инвестициями, рынками или просто любит обсуждать текущие тренды, это может стать отличной темой для разговора.

Когда ты уверенно знаешь, о чём говоришь. Если ты действительно профессионал и можешь объяснить, как работает криптовалюта, это будет только в твою пользу. Умение объяснить сложные вещи просто — это признак настоящего эксперта.

Когда обсуждение профессии даст возможность раскрыться. Например, ты можешь рассказать не только о своей работе, но и о том, как ты подходишь к личным финансам, чему научился за время работы в крипте и как это помогает тебе строить свою жизнь и карьеру. Это может создать впечатление о тебе как о человеке, который умеет планировать и управлять рисками.

Когда лучше промолчать:

Когда твоя собеседница не интересуется финансами или не понимает эту тему. В таком случае лучше избежать тяжёлых разговоров о криптовалюте, блокчейне и технических аспектах. Лучше переключить внимание на более лёгкие темы, например, общие увлечения или путешествия.

Если ты заметил, что реакция негативная. Если девушка сразу начинает говорить, что крипта — это рискованно и нелегально, или если её глаза начинают тускнеть при словах «трейдер», возможно, стоит на этом не зацикливаться. Лучше всего плавно перейти к более нейтральной теме.

Когда это выглядит как попытка похвастаться. Если ты начинаешь рассказывать о своём успехе, давая понять, что заработал огромные деньги, это может восприниматься как неделикатность. Это особенно важно на первом свидании, когда ты ещё не построил отношения и не знаешь, как будет воспринята твоя финансовая ситуация.

Баланс между честностью и тактом

Как и в любом другом разговоре, важно соблюдать баланс. Ты можешь быть горд своей профессией и своими достижениями, но также важно проявлять такт и чувство времени. Слушай свою собеседницу и оценивай, насколько ей интересна эта тема. Если она явно увлечена — расскажи больше. Если же интерес падает, лучше переключиться на что-то другое. Не стоит на первом свидании полностью посвящать разговор криптовалютам.

Если у тебя были подобные разговоры - напиши в комментариях, как девушки реагировали на то, что ты трейдер!

Надеюсь вам понравилась статья, если да накидайте реакций и я сделаю еще что-то в таком формате.

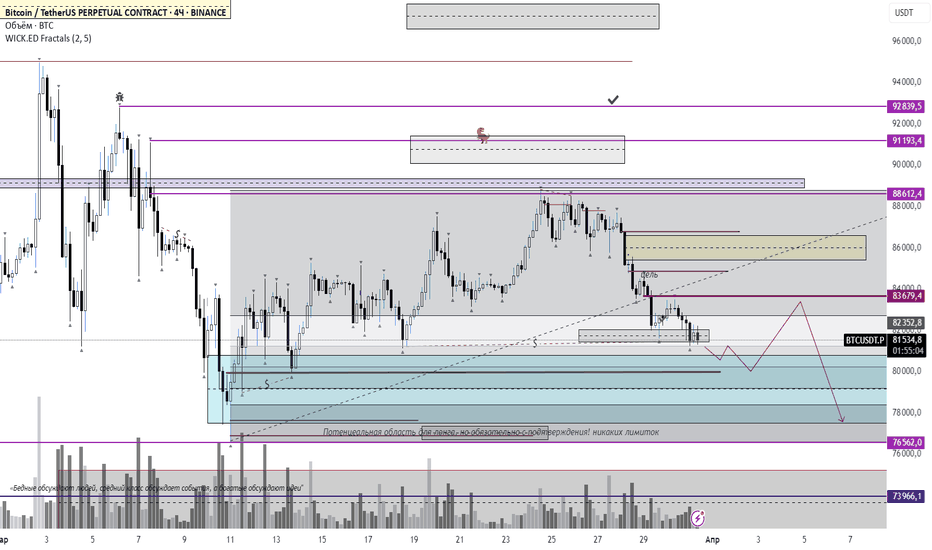

ВТС Отработали замечательные шорты#BTC

Отработали прекрасные шорты, за вечер воскресенья и ночь отработали все 5 целей. Слили красиво, поставили СБЗ, и понеслось.

Прошлая неделя была одной из худших на фондовом из за решений Трампа, крипторынок редко отстает он нее.

Пост о тотальном снижении рынка был в канале от 2 апреля, как говорится, вы были осведомлены.

Заметьте, что часто получаем разворот после импульсного пролива, когда даже пикнуть не успеешь, 5 августа; 3 февраля например, сейчас все идет плавно, возможно еще и увидем импульс.

По целям, локально можем увидеть небольшой рост, но потенциал на снижение еще есть. Цели по шортам еще не взяты. Да и активного откупа и покупателей мы пока не видим.

Слом на 74000, и FVG на ~72500, и если потянут ниже 70000, то запас хода до 64000 вполне имеем.

Помним что, после сильных сливов цена уходит в боковик, консолидацию, для накопления новой ликвидности.

На СМЕ ВТС и ЕТН оставили гэпы, но не спешите откупать дно без подтверждения, слома структуры и инструментов покупок, лучше подождать завершения движения и формирования четкого разворота на рост.

Альта улетела на росте доминации на 15-20%, которая уже 63,9 % и продолжает свое восходящее движение.

Сегодня в 18:00 проведаем стрим, посмотрим рынок, как раз начнут Американскую сессию.

И снова по стратегииСитуация повторяется...

1. Имеем импульс. Оценим его:

- Движение резкое, без особых остановок, выше среднего движения.

Вполне пойдет для начала работы.

2. В данном тренде необходимо найти потенциальные метса повышенного спроса\предложения.

- Это очень важный шаг, так как именно от этой области мы и будем искать момент входа. На помощь вам придут любые знания в области открытого интереса, объемов, кластеров и т.п

3. Терпеливо ждем коррекцию.

- Ожидание, ожидание и еще раз ожидание. Момент который нам нужен, это приход цены в найденную ранее зону спроса\предложения. Тут все просто - пришли отбились и это хорошо.

4. После отскока, по новой ждем тетса, этого самого отскока.

5. Входим.

Пробуйте, тестируйте, собирайте статистику.

Удачи. Игорь Глом

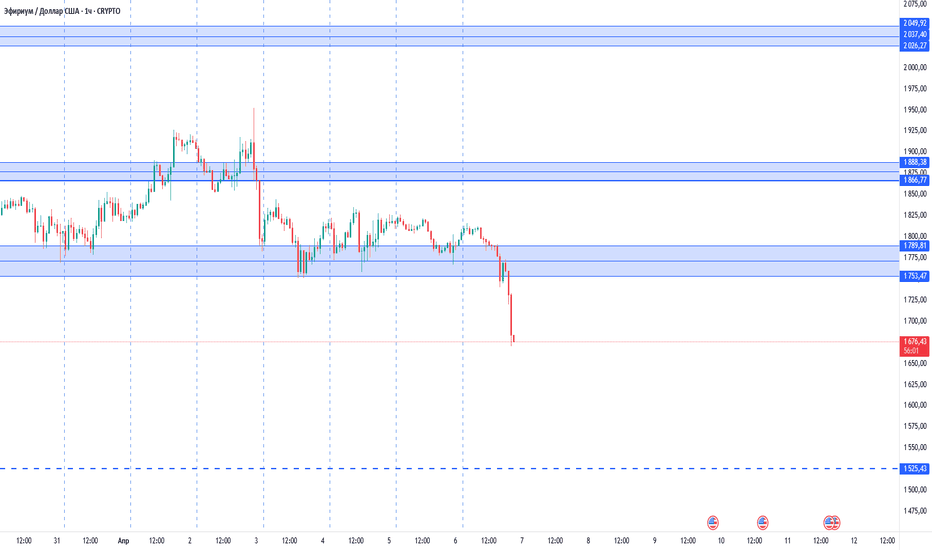

ETH. Зоны для торговли на неделю 7 - 13.04.2025

В течении недели можно торговать от этих ценовых уровней. Поиск точки входа в сделку и ее сопровождение делаете сами, в зависимости от вашего стиля торговли и развития ситуации. Уровни показывают предпочтительные диапазоны цен ГДЕ искать точку входа в сделку.

Если вы ожидаете каких-то среднесрочных движений цены, то скорее всего они начнутся от одной из зон.

Уровни актуальны в течении недели, дата в заголовке. На следующей неделе я корректирую уровни по новым данным и публикую новый пост.

! Обращаю внимание, что у брокеров присутствует небольшая разница котировок, учитывайте это при торговле.

Историю отработки уровней можно посмотреть в прошлых моих постах, внизу в связанный идеях. Их не отредактировать, не удалить. Все честно. :)

Полный список валютных пар в моем профиле.

-------------------------------------------------------------------------------------------

Я не играю в угадай направление(поэтому нет стрелочек с направлением), а для торговли используются зоны(уровни). Ждем подход к зоне, смотрим реакцию, входим в сделку.

Уровни рисуются на основе объемов и данных с CME. Используются как зоны интереса для торговли. Торгуются как классические уровни поддержки\сопротивления. Видим реакцию на отбой, торгуем отбой. Видим пробой, торгуем в продолжение движения на откате к уровню. Худший вариант если будем крутится вокруг зоны в флете.

Не разворачивайте рынок на каждом уровне, если идет трендовое движение рассматривайте его как возможность зайти в продолжение движения. Пока цена не нарисовала разворотную модель.

Не забудь поставить Ракету и Подписаться!!! Мне очень важна обратная связь!

Вот моя стратегия входаСо временем практики на различных рынках и инструментах я понял одно - НЕТ НИКАКОГО СМЫСЛА ПРОГНОЗИРОВАТЬ.

Это утверждение стоило многих лет торговли и слива внушительных капиталов. Но нет худа без добра.

Как только я это понял и перестал заниматься прогнозами - дела мои пошли в гору.

Постарайтесь понять, что движение цен носит случайный характер. Из любой точки на графике стоимость актива моет двинуться куда угодно с равной степенью вероятности. Заниматься прогнозированием случайных чисел это утопия. В доказательство этому вы можете найти множество исследований, научных работ и экспериментов поставленных\написанных\и проведенных именитыми математиками, исследователями и практикующими трейдерами.

Если вам лень гуглить, то достаточно зайти на мой ютуб канал или в телеграмм, где уже опубликованы некоторые работы с доказательной базой в виде видео лекций. Просто спросите адреса в комментарии и я вам все вышлю.

Перестав прогнозировать и гадать что куда пойдет, начните моделировать будущее поведение ценны опираясь исключительно на данные, что дает рынок здесь и сейчас.

С одним из таких вариантов вы можете ознакомиться на скрине выше.

1. Найдите сильное движение в любую из сторон

2. Постарайтесь определить где был максимальный спрос\предложение

3. Дождитесь теста этого спроса\предложения

4. Дождитесь появления интереса со стороны участников рынка (повышенный объем, нестандартная дельта, повышенная волатильность, рост открытого интереса и прочее)

5. Входите в рынок.

5 не сложных действий способны кардинально изменить ваши результаты.

Дерзайте, развивайтесь, тренируйтесь критическое мышление.

Удачи. Игорь Глом

ВТБ отправят в космос на 5000% но перед этим скаманут на 30%Привет, дорогие друзья!

Разобрал для вас акцию ВТБ разными техниками, использовал:

- фундаментальный, психосоматику масс

-свечной анализ

-Эллиотта

-смарт мани

-Вайкоффа

Буду благодарен за реакцию на этот ролик:) А если вы заработаете квартиры, машины и подарки себе и детям, то буду благодарен вдвойне, если немного и поделитесь со мною:))

p.s. отмена лонгового сценария - закрепления на недельке цены ниже 72,30.

Если надо более детально разобрать по Вайкоффу и Эллиотту, напишите, пожалуйста в комментариях.

Спасибо за внимание!

Золото - есть задатки для коррекцииМеня зовут Игорь и я работаю на срочном и валютном рынках, в том числе и крипта.

На данный момент есть возможность взять шерт по золоту.

И вот почему:

1. Доллар имеет давление на золото (по крайней мере в текущий момент)

2. Золото давно не ходило в хорошую коррекцию

3. Выше есть диапазон повышенного предложения, а это всегда интересное место для торгов.

4. Согласно отчетов биржи СМЕ, по инструменту заехали крупные портфели с расчетом на снижение - это уже что-то.

Что может пойти не так?

- Динамика доллара может измениться

- Геополитика может подкинуть "свинью", что спровоцирует спрос на золото со стороны ритейл трейдеров.

Итог: В любом случае при подходе цен в указанную область стоит отслеживать продавцов. Как только крупные участники начнут себя проявлять, то стоит искать места для входа. Соотношение риска к прибыли более 1 к 4

PEPE/BTC заработала на пампе и дампе! Уровни с разбора работаютВчера все были в шоке от манипуляций на рынке после выступления Трампа! Но для меня данные движения в обе стороны были предсказуем, поэтому смогла забрать профит в обе стороны

В прошлом обзоре я вам говорила, что Pepe пробивала важную зону после чего ожидала сильное движение вверх до 0....79 Так и произошло! Все кто читал поздравляю с профитом. Но мы с ребятами пошли дальше и поймали разворот в шорт тоже

Чего я ожидаю далее от монеты, однозначно будет отскок вверх в район 75

Дальше буду смотреть по ситуации, но на данный момент пока мы удерживаем уровень 0...715 о продолжении шорта говорить нельзя

Последствия ТрампаШторма, что с #ВТС#ВТС

ВТС порадовал нас, собрал все наши цели, правда в обратном порядке) сначала на ожиданиях , потом на новостях.

Поставили ЕQH -88500, ( всегда магнитит цену)

По факту никуда особо не ушли, стоим все в том же боковике, а вот альта на росте Доминации ушла еще ниже, многие пары на историческом дне, или ищут очередное.

Сил на сильный рост пока нет, да и после импульсных спусков цены, любим походить в боковиках, построить манипуляции ( триугольники )

На данный момент, пытаемся закрепится выше 83700-84000, и при положительном исходе, увидим дальнейшее восходящее движение. Первое к тесту шортового слома 84185, FVG 85000 - 85500

Дальше будем уже смотреть по факту построения структуры. И пока BTC.D растет с лонговыми целями не жадничаем, так же отторговываем локально.

СМЕ и S&P при падении сформировали гэпы последний уже закрыт.

По целям на шорт все так же, 81200- 79800- 78500 -77000

Новостной фон Американского рынка 15:30-17:00. Опять торгуем локально соблюдая RR.

Давайте узнаем о инструменте SNR Вы часто меня спрашиваете, что же такое SNR. Попробую простым языком объяснить и показать его на графике, чтоб вы тоже смогли его применять в своей торговле

Буду объяснять простым максимально языком(так как когда я училась-мне этого очень не хватало)

SNR — зона наиболее проторгованного объема-это уровни, где цена любит разворачиваться.

⸻

Лонговый SNR- наша поддержка — это как пол под ногами.

Когда цена падает и ударяется об пол, она часто отскакивает вверх.

Это значит, что в этом месте много покупателей, и они не дают цене упасть ниже.

⸻

Шортовый SNR- наше сопротивление — это как потолок над головой.

Когда цена растёт и упирается в потолок, она часто разворачивается вниз.

Потому что в этом месте много продавцов, и они не дают цене идти выше.

⸻

Пример из жизни:

Представь мячик в комнате — он подпрыгивает от пола (поддержка) и ударяется о потолок (сопротивление).

Цена на графике ведёт себя похоже

схематический пример на графике(мы видем что цена ходит от SNR к SNR)

Давайте разберем как его правильно обозначить на графике:

Шортовый SNR-когда зеленая свеча -перекрывается черной и закрепляется телом

Лонговый SNR-когда черная свеча -перекрывается зеленой и закрепляется телом

границы ведем от тела свечи до хвостика графически

В работе нам интересны SNR которые образовались, только после снятия ликвидности(если SNR не снял ликвидность -то он не имеет большой силы и может с легкостью быть пробит)

Это первый урок от меня , дальше разберем подбробней эту тему и другие инструменты помогающие мне принимать решение в моменте

Дайте обратную связь, интересно ли вам в таком формате обучение ?Продолжать?))

ВИЗУАЛЬНЫЙ ИНВЕСТОР: учебник по инвестициям для всехСегодня замечательный день! Меня переполняют позитивные эмоции, как гонщика, преодолевшего линию финиша. На TradingView вышла моя первая книга “Визуальный инвестор”. Она написана для всех: от желающих разобраться в фондовом рынке до опытных инвесторов. Можно сказать, вы держите ее сейчас в своих руках.

Идея создания книги появилась у меня давно, благодаря влиянию одного человека, а также моих незримых учителей: Бенджамина Грэма, Уоррена Баффета, Чарльза Мангера, Питера Линча и Мохниша Пабрая. День за днем я работала над содержанием глав, графиков, таблиц, рисунков, чтобы пройти с вами путь от теоретических основ до прикладных знаний, позволяющих ответить на ключевые вопросы любого инвестора: Что? Когда? И сколько?

Неоценимый вклад в создание книги также внесли мои мотиваторы, а именно вы, дорогие подписчики и команда редакции TradingView. Каждое доброе слово, конструктивная критика и награда в виде “Выбора Редакции” делали меня счастливее и помогали творить дальше.

Почему “Визуальный инвестор”? Это мой реверанс в сторону технологий, к которым мы пришли в настоящее время. У современного инвестора есть невероятные возможности по сравнению с нашими коллегами, даже из начала 21 века. Доступ к финансовым данным компаний стал на порядок проще, а их визуализация позволяет делать фундаментальный анализ гораздо быстрее, чем раньше.

Глобальные финансовые центры теперь гораздо ближе к инвесторам из разных стран, благодаря развитию локальных законодательств, активной работе финансовых институтов и сервисов. Все это расширило спектр инвестиционных инструментов и сформировало новый образ жизни наших сбережений.

Современный человек может не быть в роли пассивного наблюдателя за колебаниями покупательной способности собственного капитала. Наоборот, он может самостоятельно принимать решения по наращиванию этой способности, применяя технологии и системный подход. К сожалению, накопления без управления ждет незавидная судьба стодолларовой купюры начала прошлого века.

Этот график показывает как обесценивалась 100 долларовая купюра, начиная с 1914 года, благодаря инфляции. К началу Первой мировой войны месячная зарплата высококвалифицированного работника или служащего могла достигать ровно этой суммы. Если бы ваш сверхбогатый прапрадед закопал сундук с такими купюрами, и вы его нашли, то, скорее всего, вы бы были очень злы на него. Потому что 100 долларов сейчас, это как 2 доллара тогда. “Дорогой дедушка, ну почему ты не купил что-нибудь из этого списка ?”, - могли бы вы сказать в сердцах.

Тем не менее следует отдать должное нашему герою, так как склонность к сбережению - это навык, с которого следует начать любому инвестору, и то, о чем я рассказываю в первых главах своей книги. Как говорил Чарльз Мангер: “Я был маленьким осторожным бельчонком, копившим больше орехов, чем мне было нужно, и не залезавшим в свою кучу орехов”.

Книга разделена на три части, что позволяет вам начать с любой из них, учитывая ваш текущий уровень знаний.

Первая часть

Эта часть будет интересна всем, кто хочет разобраться, зачем нам нужны инвестиции, что такое акционерное общество, биржа, как формируется цена и ее график. Длительность изучения: 3 часа 15 минут.

Вторая часть

Эта часть будет интересна всем, кто уже знает основы биржевой торговли, но хочет разобраться в фундаментальном анализе бизнеса компании. Длительность изучения: 5 часов.

Третья часть

Эта часть будет интересна всем, кто разбирается в финансовой отчетности компаний и желает выстроить систему принятия решений на фондовом рынке, опираясь на эти знания. Длительность изучения: 11 часов.

Рекомендую читать книгу «Визуальный инвестор» вдумчиво, с паузами на осмысление каждой главы. Именно из расчёта на такой размеренный темп составлена предполагаемая длительность изучения каждого блока и каждой статьи. При желании вы можете двигаться быстрее. Если уделять книге по 1 часу в день, то спустя 20 дней вы сможете освоить всю теорию. Не спешите сразу применять полученные знания в реальной жизни. На TradingView есть замечательные инструменты для практических исследований, такие как “Симулятор рынка” и “Paper Trading”. Они позволят закрепить полученные знания без риска для вашего капитала. Аналогичным образом пилоты гражданской авиации тренируются на авиа симуляторе перед своим первым вылетом. Помните, что ваши знания, системность, упорство и щепотка удачи способны преобразить все вокруг. Но если вам все же потребуется моя поддержка, я рядом. Ваша Капи.

Первая часть

1. Инвестиции - это умение сказать “нет”, чтобы сказать “да”

Читатель узнает, что инвестиции — это осознанное умение отказаться от сиюминутных трат ради получения большей ценности в будущем, основанное на стратегии, терпении и понимании разницы между инвестированием и спекуляцией. Длительность изучения: 15 минут.

2. Собираем стартовый капитал. Четыре подхода, из которых один - не очень

Читатель узнает о четырёх способах формирования стартового капитала для инвестиций и о том, почему заёмные деньги — наименее разумный из них. Длительность изучения: 10 минут.

3. Образ жизни ваших сбережений, и причем тут бигмак?

Читатель узнает, что инвестирование — это осознанный способ сохранить и приумножить покупательную способность сбережений, в котором уровень потенциальной прибыли всегда пропорционален принимаемому риску. Длительность изучения: 10 минут.

4. Что такое акция? Расскажу вам одну историю

На примере владельца обувной мастерской читатель узнает, как компании выпускают акции для привлечения капитала и расширения бизнеса. Длительность изучения: 15 минут.

5. Акционерное общество. Продаем то, что никто не купит по частям

На том же примере читателю объясняется процесс преобразования компании в акционерное общество и проведения IPO для привлечения инвестиций. Длительность изучения: 10 минут.

6. Мечтаю выйти на биржу. Вопрос: ради чего?

Читатель узнает, что выход компании на биржу — это способ сделать её акции доступными для широкого круга инвесторов, повысить ликвидность и упростить процесс привлечения капитала. Длительность изучения: 10 минут.

7. Как формируется цена акции на бирже? Ее делаем мы

Читатель узнает, как на бирже формируется цена акции через механизм заявок покупателей и продавцов, отражающих баланс спроса и предложения. Длительность изучения: 20 минут.

8. Bid/Offer: инь и ян биржевой цены

Читатель узнает, как заявки на покупку (bid) и продажу (offer) формируют книгу заявок на бирже, определяя механизм заключения сделок и формирование рыночной цены. Длительность изучения: 20 минут.

9. Рыночный ордер или голодные игры биржевой торговли

Читатель узнает, что рыночные ордера позволяют немедленно купить или продать акции без указания цены, удовлетворяя текущий спрос или предложение по доступным в книге заявок ценам. Длительность изучения: 15 минут.

10. Рождение биржевого графика. Эволюция ленты

Читатель узнает, как из биржевой ленты котировок формируются графики ценовых движений, и увидит исторические примеры эволюции методов отображения рыночных данных. Длительность изучения: 10 минут.

11. Японские свечи: игра тела и теней

Читатель узнает, как строятся японские свечи, включая определение цен открытия, закрытия, максимума и минимума за выбранный временной интервал, а также значение тела и теней свечи в анализе ценовых движений. Длительность изучения: 20 минут.

12. Чуть-чуть об объемах и предводителе всех средних

Читатель узнает, как анализировать объемы торгов и применять 252-дневную скользящую среднюю для оценки динамики цен акций. Длительность изучения: 10 минут.

13. Мои три товарища: График, Скринер и Вотчлист

Читатель узнает, как пошагово использовать функции платформы TradingView — график, скринер и вотчлист — для поиска и отслеживания акций, даже если он не знает тикер компании. Длительность изучения: 15 минут.

14. Два капитана одного корабля

Читатель узнает, как использовать фундаментальный анализ для оценки финансовой устойчивости компании, добавляя финансовые показатели на график в TradingView, и почему автор предпочитает этот метод техническому анализу. Длительность изучения: 15 минут.

Вторая часть

15. Мой безумный партнер - Мистер Рынок!

Читатель узнает о концепции «Мистер Рынок», введённой Бенджамином Грэмом, которая иллюстрирует иррациональность рыночного поведения и подчёркивает важность фундаментального анализа для принятия обоснованных инвестиционных решений. Длительность изучения: 10 минут.

16. Правила отбора - метод Линча

Читатель узнает об инвестиционных принципах Питера Линча, включая преимущества частных инвесторов, важность финансовой подушки безопасности, необходимость понимания деятельности компании перед инвестированием и значимость анализа её прибыли. Длительность изучения: 15 минут.

17. Таблетка от упущенных возможностей

Читатель узнает, как настроить оповещения (алерты) в TradingView для своевременного реагирования на изменения цен акций, что позволяет не пропустить выгодные возможности для покупки или продажи. Длительность изучения: 15 минут.

18. Человек на плечах гигантов

Читатель узнает историю индийского инженера, который, начав инвестировать после 30 лет, добился значительных успехов, подчёркивая важность самообразования и вдохновения от выдающихся инвесторов. Длительность изучения: 10 минут.

19. Цена - это то, что ты платишь, а ценность - то, что ты получаешь

Читатель узнает о подходе Уоррена Баффета к инвестированию, основанном на различии между ценой и реальной ценностью компании, и о важности фундаментального анализа при принятии инвестиционных решений. Длительность изучения: 10 минут.

20. Бухгалтерский баланс: делаем первые шаги

Читатель узнает о структуре бухгалтерского баланса, включая понятия активов, обязательств и капитала. Длительность изучения: 30 минут.

21. Активы, которым я отдаю приоритет

Читатель узнает, какие статьи бухгалтерского баланса наиболее важны для оценки эффективности продаж компании, и почему автор фокусируется на денежных средствах, дебиторской задолженности и запасах при анализе оборотных активов. Длительность изучения: 20 минут.

22. Чувство долга

Читатель узнает о структуре обязательств и акционерного капитала в бухгалтерском балансе компании, включая различия между краткосрочными и долгосрочными долгами, и поймёт, как анализировать долговую нагрузку при оценке финансового состояния предприятия. Длительность изучения: 20 минут.

23. В начале был Капитал

Читатель узнает о структуре капитала компании, включая понятия нераспределенной прибыли и прибыли от инвестиций, и поймёт, как эти элементы отражаются в балансовом отчёте. Длительность изучения: 20 минут.

24. Отчет о доходах: место, где живет прибыль

Читатель узнает о структуре отчета о доходах компании, включая ключевые показатели: выручку, себестоимость, валовую и операционную прибыль, а также о важности этих метрик для оценки финансового состояния предприятия и их влиянии на динамику цен акций. Длительность изучения: 30 минут.

25. Моя прелесть EPS

Читатель узнает, что показатель прибыли на акцию (EPS) рассчитывается как отношение чистой прибыли, доступной для владельцев обыкновенных акций, к количеству выпущенных обыкновенных акций, и что разводненный EPS учитывает потенциальное увеличение числа акций из-за опционов для сотрудников и других факторов, влияющих на распределение прибыли. Длительность изучения: 20 минут.

26. На что я смотрю в отчете о доходах?

Читатель узнает, какие ключевые показатели отчета о доходах — такие как выручка, валовая прибыль, операционные расходы, расходы на обслуживание долга, чистая прибыль и разводненная прибыль на акцию (EPS Diluted) — автор считает наиболее важными для оценки финансового состояния компании. Длительность изучения: 10 минут.

27. Отчет о движении денежных средств или Три великих реки

Читатель узнает о структуре отчета о движении денежных средств, который включает три основных потока: операционный, финансовый и инвестиционный, и поймёт, как эти денежные потоки влияют на финансовое состояние компании. Длительность изучения: 20 минут.

28. Вибрации денежных потоков

Читатель узнает, как анализировать операционные, инвестиционные и финансовые денежные потоки компании, чтобы оценить её устойчивость, стратегию и способность эффективно управлять ресурсами. Длительность изучения: 20 минут.

29. Мультипликаторы: перевариваем вместе

Читатель узнает, что финансовые мультипликаторы — это соотношения между различными показателями финансовой отчетности, позволяющие объективно оценивать финансовое состояние и стоимость компании, и поймёт, как использовать ключевые мультипликаторы для анализа инвестиционной привлекательности бизнеса. Длительность изучения: 25 минут.

30. О чем могут рассказать мультипликаторы?

Читатель узнает о ключевых финансовых мультипликаторах, таких как разводненная прибыль на акцию (Diluted EPS), коэффициент цена/прибыль (P/E), валовая рентабельность (Gross margin), операционные расходы к выручке (Operating expense ratio), рентабельность собственного капитала (ROE), периоды погашения кредиторской и дебиторской задолженности (Days payable и Days sales outstanding), а также отношение запасов к выручке (Inventory to revenue ratio), и поймёт, как использовать эти показатели для оценки финансового состояния и инвестиционной привлекательности компании. Длительность изучения: 30 минут.

Третья часть

31. Цена / Прибыль: интерпретация №1

Читатель узнает, как коэффициент P/E (цена/прибыль) помогает оценить стоимость компании, определяя, сколько долларов инвестор платит за каждый доллар прибыли, и поймёт, почему более низкий P/E может свидетельствовать о недооцененности компании. Длительность изучения: 25 минут.

32. Цена / Прибыль: удивительная интерпретация №2

Читатель узнает альтернативный подход к интерпретации коэффициента P/E, рассматривая его как количество лет, необходимое для окупаемости инвестиций при условии стабильной прибыли компании. Длительность изучения: 30 минут.

33. Как применить индикатор, доступный только по запросу?

Читатель узнает, как на платформе TradingView работают скрипты, написанные на языке Pine Script, и какие существуют уровни доступа к ним: от полностью открытых до требующих приглашения от автора. Статья объясняет, как запросить доступ к индикатору, если он ограничен, и какие шаги предпринять для его добавления на график после получения разрешения. Длительность изучения: 15 минут.

34. Как оценить фундаментальную силу компании?

Читатель узнает о подходе к оценке финансовой устойчивости компании через агрегирование ключевых финансовых показателей и мультипликаторов, позволяя визуально и количественно оценить динамику и текущее состояние бизнеса. Длительность изучения: 30 минут.

35. Как оценить работу менеджмента публичной компании?

Читатель узнает о подходе к оценке эффективности менеджмента компании через призму концепции, описанной Элияху Голдраттом в книге «Цель», фокусирующейся на трёх ключевых показателях: выработка (throughput), запасы (inventory) и операционные затраты (operational expenses), и поймёт, как эти показатели влияют на финансовые результаты предприятия. Длительность изучения: 30 минут.

36. Как оценить состояние денежных потоков в компании?

Читатель узнает о значимости анализа денежных потоков для оценки финансового состояния компании, включая интерпретацию операционного, инвестиционного и финансового потоков. Длительность изучения: 25 минут.

37. Как поймать радугу за хвост?

Читатель узнает, как определять оптимальные ценовые диапазоны для покупки акций, опираясь на принципы фундаментального анализа и идею инвестирования с запасом прочности. Длительность изучения: 40 минут.

38. Как обернуть безумие в результат?

Читатель узнает, как справляться с рыночной волатильностью, принимать взвешенные решения о продаже акций и использовать фундаментальный подход, чтобы превратить эмоциональные колебания рынка в рациональные инвестиционные действия. Длительность изучения: 35 минут.

39. Как использовать Симулятор рынка для изучения индикаторов

Читатель узнает, как использовать функцию «Симулятор рынка» на платформе TradingView для анализа исторических данных и тестирования индикаторов, включая пошаговую инструкцию по активации симулятора, выбору начальной даты, настройке скорости воспроизведения и интерпретации результатов при анализе акций NVIDIA Corporation. Длительность изучения: 30 минут.

40. Как объяснить мою систему принятия решений?

Читатель узнает о подходе автора к выбору акций для инвестирования, включающем анализ фундаментальной силы компании, динамики денежных потоков, новостей, мультипликатора P/E и других аспектах системы принятия решений. Длительность изучения: 35 минут.

41. Самая субъективная грань моей системы принятия решений

Читатель узнает, как новости, хотя и слабо поддаются формализации, влияют на процесс принятия инвестиционных решений, и почему их интерпретация является наиболее субъективным аспектом в оценке акций. Длительность изучения: 35 минут.

42. Полная инструкция по исследованию фундаментальной силы компании

Читатель узнает, как с помощью прикладных инструментов оценивать финансовые результаты компании, визуально отслеживать их динамику во времени и анализировать движение основных денежных потоков, что ускоряет процесс отбора компаний с сильными фундаментальными показателями. Длительность изучения: 90 минут.

43. Полная инструкция по определению диапазонов цен для открытия и закрытия позиций

Читатель узнает, как определять оптимальные ценовые диапазоны и объёмы сделок при инвестировании в акции, основываясь на принципах стоимостного инвестирования и концепции «маржи безопасности» Бенджамина Грэма. Длительность изучения: 120 минут.

44. 10 трюков для развития дисциплины или здесь был Уоррен

Читатель узнает о десяти практических методах, помогающих инвесторам развить дисциплину, включая использование оповещений, ведение дневника операций и формирование полезных привычек, а также поймёт, как дисциплина влияет на достижение инвестиционных целей. Длительность изучения: 40 минут.

45. Вывернутый на изнанку инвестор

Читатель узнает, как эмоциональные состояния, такие как страх, энтузиазм и боязнь упущенной выгоды (FOMO), влияют на инвестиционные решения, и поймёт, как осознание этих эмоций помогает инвестору придерживаться выбранной стратегии и принимать обоснованные решения. Длительность изучения: 20 минут.

46. Эффективная неэффективность

Читатель узнает о различных подходах к использованию Cтоп-лоссов в инвестиционных стратегиях, их влиянии на соотношение прибыли и убытка, а также о концепции эффективности рынка и стратегий на нём. Длительность изучения: 30 минут.

47. Институт посредничества и 24 любителя кофе

Читатель узнает о факторах, создающих неэффективность рынка, таких как задержки в распространении информации, высокая волатильность, действия крупных игроков и ошибки участников, а также о роли посредников — брокеров и бирж — в обеспечении эффективности и удобства торговли на финансовых рынках. Длительность изучения: 25 минут.

48. Вечное сияние чистого разума

Читатель узнает о жизненном пути Чарльза Мангера, вице-президента Berkshire Hathaway, его философии инвестирования, основанной на здравом смысле и дисциплине, а также о его взглядах на важность личных отношений и умеренности в достижении успеха. Длительность изучения: 5 минут.

Как я торгую внутри дня Интрадэй трейдинг на примере монеты HBARДИСКЛЕЙМЕР:

Напоминаем, что это лишь анализ и он не даёт гарантий для ваших инвестиций.

Вы сами принимаете свои инвестиционные решения согласно полученной информации из любых источников. Любые финансовые рынки несут риски и не дают гарании стабильного заработка.

Пообщаться с реальными трейдерами можно в нашем чате. Ссылка находится ниже.

Про #OCPdune индикатор можно почитать тут

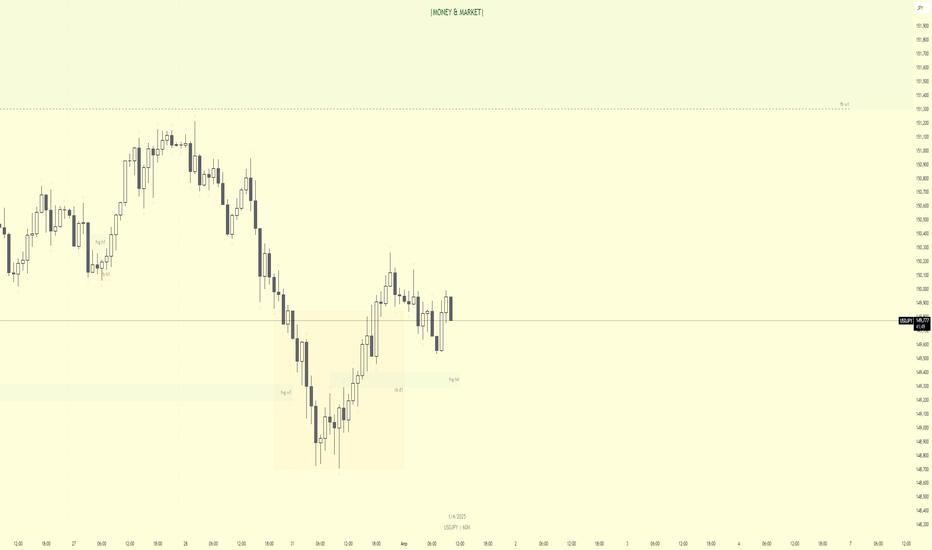

01.04.2025 USDJPY. Продолжаем лонговать? Есть шикарный план.Йена выглядит максимально интересно под работу.

w1:

Цена импульсно вылетает из месячной poi (ff fvg m1) с образованием fvg w1. Явно движемся как минимум до -fvg m1 выше. А точнее к fh w1. Равные хаи.

d1:

Вчера цена получила сумасшедший откуп, не дала сформироваться -fvg d1 и сформировала fvg d1 полностью заполнив дэйли и викли имбы. Отличная зона для поиска лонгов до равных хаёв выше.

h4:

Цена оставляет пару имбов h4 как триггеры для запуска лонгов из rb d1. Первый реакции не предоставил судя по всему (закрытие телом ниже fvg h4). Жду следующий снизу.

План прост, если цена там оказывается и на h1 показывает элемент силы (fvg, snr), то буду зажимать за радость до вышеуказанных таргетов.

Если цена продолжит движение выше и организует snr h4, то это будет подтверждением наличия покупателя внутри rb d1 (т.к. цена его уже протестила) и точно так же от него буду влетать, не дожидаясь уже теста fvg h4.

В таком формате:

Всем хорошего дня!

Что показывают индикаторы на графике: простое объяснениеКогда трейдеры смотрят на графики, они видят линии и свечи. Но если включить конкретный индикатор, можно получить целую историю движения цены. Так показатели помогают сделать график понятнее, выделяя важные аспекты для принятия решений. Рассмотрим, о чем на самом деле говорят индикаторы на примере Midas, где более 50 аналитических инструментов в одном.

1. Индикаторы тренда: куда движется рынок

Скользящие средние (EMA) убирают рыночный шум с графика.

Разновидности EMA:

- Короткие (12, 20 периодов) — быстро реагируют на ценовые изменения

- Средние (50 периодов) — отражают среднесрочное движение

- Длинные (100, 200 периодов) — показывают долгосрочную динамику

На графике Bitcoin: Красные линии EMA расположены над ценой — признак нисходящего тренда. Пересечение цены с EMA снизу вверх сигнализирует о бычьем движении, сверху вниз — о медвежьем. Выстраивание линий (20 ниже 50, 50 ниже 100) подтверждает силу медвежьего тренда.

Регрессионный канал отражает среднесрочное движение цены с границами колебаний.

Составные части:

- Центральная линия — усредненное значение цены

- Верхняя и нижняя границы — стандартные отклонения

- Цвет канала меняется согласно направлению движения

На графике Bitcoin: Чётко виден красный нисходящий канал вверху графика. Цена отскакивала от нижней границы этого канала 19-21 марта — стандартное поведение внутри регрессионного канала.

Полосы Боллинджера подстраиваются под волатильность и отражают краткосрочный тренд.

Ключевые сигналы:

- Расширение полос — высокая волатильность, начало сильного движения

- Сужение ("сжатие Боллинджера") — подготовка к резкому рывку

- Пробой верхней полосы и возврат — сигнал продавать

- Пробой нижней полосы и возврат — сигнал покупать

На графике Bitcoin: 17-19 марта заметно сужение канала Боллинджера с последующим резким ростом. Зеленые зоны указывают на бычий краткосрочный тренд, красные — на медвежий.

2. Уровни и зоны: места разворота

Уровни поддержки и сопротивления — ценовые зоны смены баланса спроса и предложения.

Градация уровней:

- Сильная поддержка — зона активных покупок

- Слабая поддержка — зона умеренного интереса покупателей

- Слабое сопротивление — зона умеренного давления продавцов

- Сильное сопротивление — мощный барьер для роста

На графике Bitcoin: Горизонтальные линии "Сильное сопротивление" около 94000, "Слабое сопротивление" около 88000 и "Сильная поддержка" около 78000. Текущая цена (84039.17) находится в зоне консолидации между этими линиями.

Горизонтальный профиль объемов демонстрирует распределение торгов по ценам.

Ключевые моменты:

- Зоны максимальных объемов — точки равновесия рынка

- 70% сделок происходят именно на этих уровнях

- Эти зоны притягивают цену как магниты

На графике Bitcoin: Справа видны горизонтальные гистограммы. Выделяются объемы около 84000 и 88000 — эти зоны становятся точками притяжения цены.

Тепловая карта стоп-лоссов показывает расположение защитных приказов участников.

Цветовые обозначения:

- Красные/зеленые области — средняя концентрация стоп-приказов

- Белые области — высокая концентрация стопов

- Крупные игроки двигают цену к этим зонам для сбора ликвидности

На графике Bitcoin: Тепловая карта не отображена, но её данные учтены в рекомендуемом стоп-лоссе (82348.43) — зона скопления ликвидности.

3. Сигнальные индикаторы: места входа

Сигналы "Лонг" и "Шорт" указывают на места входа в позицию.

Как формируются:

- На основе пересечений индикаторов (MACD, RSI, Боллинджер)

- С учетом торговых объемов

- Оценка по 30-балльной шкале (цифра в скобках)

На графике Bitcoin: Метки "Шорт (2)", "Шорт (4)", "Шорт (7)" — продажа с разной степенью надежности. "Лонг (10)" справа — покупка со средней надежностью. Чем больше число, тем надежнее сигнал.

Дивергенции — расхождения движения цены и технических показателей.

Виды:

- Регулярная — прямое расхождение графиков цены и осциллятора

- Скрытая — неявный признак смены импульса

- Система Midas отслеживает расхождения по 11 осцилляторам

На графике Bitcoin: Кружки с числами 1, 2, 3 указывают количество дивергенций. В конце марта заметны кружки с цифрой 3 — сильный сигнал к развороту.

Метки "Тейк" показывают оптимальные точки закрытия прибыльных сделок.

Расчет основан на:

- Исторических максимумах и минимумах

- Ключевых уровнях сопротивления/поддержки

- Расширениях Фибоначчи и соотношении риск/доходность

На графике Bitcoin: Три уровня: "Цель 1: 85895.11", "Цель 2: 88293.33", "Цель 3: 91587.3" — рекомендуемые точки фиксации при росте.

4. Дополнительные индикаторы

Цветные круги на свечах отражают силы покупателей и продавцов.

Как читать:

- Зеленые круги — преобладают покупатели

- Красные круги — преобладают продавцы

- Размер круга — сила давления (больше = сильнее)

На графике Bitcoin: Около 27 марта виден большой зеленый круг — сильное бычье давление перед ростом. В периоды падения преобладают красные круги.

Маркеры событий сигнализируют о значимых рыночных ситуациях.

Типы маркеров:

- Желтый значок "манипуляция" — искусственное движение цены

- Синий значок "разворот" — вероятная смена тренда

- Кружки с "i" — дополнительные сведения о рынке

На графике Bitcoin: Видны круглые маркеры с цифрами 1, 2, 3 в местах значимых движений — они помогают увидеть ключевые точки изменения динамики.

5. Анализ графика Bitcoin

Текущая ситуация Bitcoin через систему Midas:

1. Долгосрочный тренд остается нисходящим (красные области вверху), но краткосрочно формируется рост.

2. Цена (84039.17) движется между 82000 и 88000.

3. Система выдает сигнал "Лонг (10)" средней силы.

4. Целевые уровни: 85895.11, 88293.33 и 91587.3.

5. Рекомендуемый стоп-лосс: 82348.43.

6. Ключевая поддержка около 78000 — пробой этого уровня усилит падение.

Успешный трейдинг требует технического анализа и понимания фундаментальных факторов, контроля рисков и психологической дисциплины. Поэтому внимательно смотрим на графики и анализируем.

Мощный разбор BTC с уровнями и целями на ближайшую неделю👋Друзья, привет. В этом видео проанализировал BTC по мульти индикатору MIDAS. Дал актуальные уровни и подробные пояснения по техническому анализу и конечно же следующие возможные цели - появилась новая ликвидность, за которой точно должны сходить - ням ням) 😂

Меня зовут Евгений, я разрабатываю мульти-индикатор Midas и сам же по нему торгую крипту и фонду. Это это мой "швейцарский нож" для трейдинга из более чем 40 самых скриптов, доработанных и объединенных в 1 стратегию с сигналами и мгновенным тех анализом!

Это не золотой грааль и не кнопка "бабло", но тот функционал который зашит в моем индикаторе действительно сильно упрощает анализ и поиск уверенных сделок.

👉Было интересно или вы узнали что-то новое в моем видео - жмякните лайк и подписку - так вы не пропустите следующие сделки и обучения, а мне будет очень приятно!🙏 Если хотите увидеть конкретный разбор - пишите в комментах тикер!

👉Понравился сам индикатор - внизу ссылка на телеграм, где вы можете получить бесплатный тест-драйв в пару кликов прямо сейчас!🔥

🔴Важно! Я никогда не даю сигналов и финансовых рекомендаций! Я лишь делюсь тем, что показывает мой индикатор и как я это понимаю, вы можете понимать это совершенно по другому, исходя из ваших навыков тех анализа.

ВТС полет нормальный.#ВТС

Идем точно по целям. Первую забрали вчера.

Так же закрыли 1 квартал 2025 года -11% ВТС.

Что радует, открыли месяц ростом. По целям будем смотреть по факту построения, конечно хотелось бы забрать те, о которых был разговор с начала марта. $89-90к.

Рынок сейчас настолько черепаший, что обзор модно записывать 2 раза в неделю сильных изменений не будет )

Завтра Трамп обещает ввести новые тарифы, посмотрим как это отразится на рынке.

Сегодня новостной фон по Американскому рынку 16:45-17:00.

Соблюдайте риски.

BTC продолжаем погружение... или разворот?#ВТС

СМЕ открыли с небольшим гэпом $ 84-82.5к

ВТС плавно снижается, но уже просится локально небольшая коррекция, я бы уже и с текущих показала движение , но на старших Тф у нас все еще нисходящий тренд. Да и активности покупателей мы не наблюдаем.

По многим альтапарам есть еще запас хода в низ. Идем вниз оставляя за собой очень много не перекрытых зон.

Доминация растет и не дает альте шансов.

Так же после импульсивного пролива можем постоять в боковике, хотя ликвидность осталась выше, плюс оставленная трендовая на 88200 и наша цель $89-90к.

Новостной фон по Американскому рынку у нас только завтра.

Соблюдайте RR

Не забывайте ставить реакции 🔥

И сегодня вечером у нас стрим !!

EMA 20 против EMA 200 — простая трендовая стратегияEMA 20 и EMA 200: простая трендовая стратегия, которая работает

Многие ищут «святой Грааль» — а он давно на графике.

EMA 20 и EMA 200 дают чистые сигналы: тренд, импульс, откат.

Система подходит как новичкам, так и трейдерам с опытом — особенно тем, кто ценит дисциплину и простоту.

Разберём ключевую логику, покажу наглядные примеры и объясню, где именно искать точки входа.

⸻

🔹 Логика стратегии

• EMA 200 — фильтр тренда.

Цена выше — фокус на покупки. Ниже — только продажи.

• EMA 20 — локальный импульс. Она показывает силу внутри тренда.

• Торгуем только по направлению тренда. Никаких угадываний и разворотов.

📈 Лонг-тренд:

📉 Шорт-тренд:

⸻

🎯 Точка входа

1. Ждём отката к EMA 20.

2. Цена остаётся выше EMA 200 (для покупок) или ниже (для продаж).

3. Входим после подтверждающей свечи: пин-бар, поглощение и т.п.

4. Стоп — за ближайший экстремум. Тейк — 2:1 или по сигналу выхода.

⸻

🚫 Когда НЕ входить

• EMA 200 плоская — тренда нет.

• EMA 20 постоянно пробивается — рынок во флэте.

• Нет чётких импульсов — сигналы слабые и неуверенные.

⸻

✅ Вывод

Эта стратегия — как GPS: не перегружает, но ведёт точно.

Если ты фильтруешь рынок по тренду и не лезешь в хаос — она будет работать.

Всего два индикатора и немного терпения. Взамен — чистые входы и уверенность в своих действиях.

📌 Подписывайся на мои идеи, если хочешь получать ещё больше работающих подходов, которые помогают принимать решения, а не запутывают.

Крипта льётся? Не паникуй — действуй как профи:📉 Видишь красные свечи? Паника в лентах? Помни:

🔪 Не ловим ножи — ждём подтверждение.

📊 Сохраняем капитал — на падающем рынке не геройствуем.

📈 Уровни и объёмы — сейчас показывают, где охотятся киты.

💬 Наблюдай и учись — на падениях зреют лучшие входы.

🧠 Холодная голова = живой депозит.

💡 Используй индикатор, который сам отлавливает ключевые зоны, тренды и даёт сигналы — когда все паникуют, он ищет точки силы.