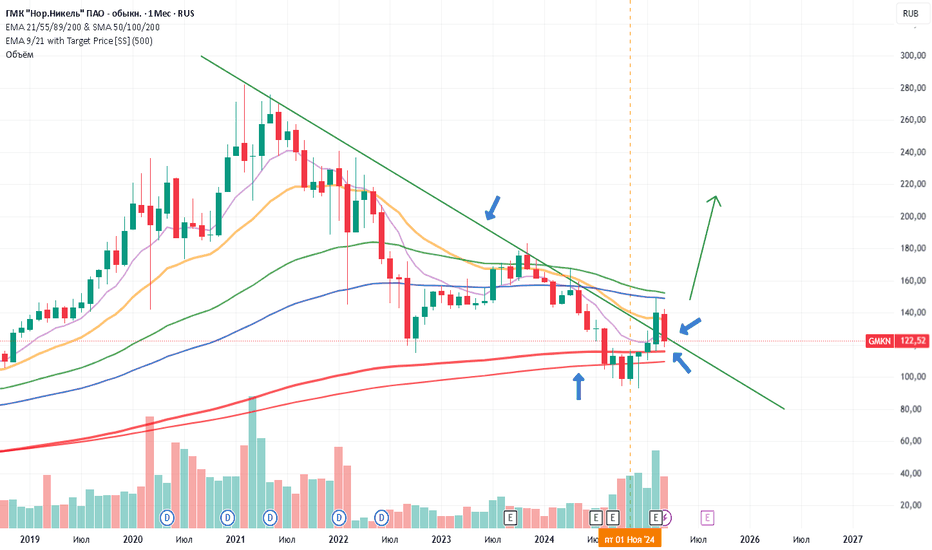

Н_О_Р_Н_И_К_Е_Л_Ь_(лонг от 31.03.2025)Вхожу в лонг Норникеля по 122.5

-На месяцах еще раз сходили вниз к ретесту красных 200-ых скользящих. Это очень сильная поддержка. От нее мы уже давно должны были улететь вверх, но видимо ждали новостного драйвера.

-Как доп фактор - пробитие наклонной нисходящего долгосрочного канала. По факту аналогично сделали к этой наклонной границе ретест после пробития.

Ожидаю хорошего роста. От 200-ых скользящих неизбежно должны пойти вверх, так как их угол и параллельность не дадут уйти нам ниже.

Рекомендация: ЛОНГ

Норникель

GMKN ГМК НорНикельДолгосрочный/ среднесрочный прогноз. Норникель готовится к росту. Если закрепится выше 120, а затем пробивает 140, то можно будет считать, что нисходящий тренд сломлен и начался разворот.

Тренд показан условно, реальное движение тренда может отличаться.

На месячном и недельном графиках перепроданность по RSI, что тоже говорит в пользу роста.

Не является индивидуальной инвестиционной рекомендацией.

Норникель покупка по текущей цена Настало время для коррекции по Норникелю. Технические индикаторы показывают на локальный разворот. Целью выступит 0,5 по Фибоначчи на недельном графике, является первой зоной сопротивления.

Итак, покупка по текущей цене (до открытия цена = 112,96)

Продажа по 137,40

Данная информация не является индивидуальной инвестиционной рекомендацией, отражает только личное мнение автора, не может служить руководством для инвестиций в какие-либо финансовые инструменты и быть их рекламой.

Н_О_Р_Н_И_К_Е_Л_Ь-Норникель на месяцах реализовал ретест к ранее пробитым большим горизонтальным объемам. Находимся над ними.

-Под нами на месяцах находится сильная поддержка в виде синей скользящей SMA 100

Здесь же на ее границе сформировали 2 зеленых пинбара и хорошую подтверждающую свечу.

-На дневном таймфрейме под нами все ключевые скользящие. В первую очередь SMA 200.

Что так же усиливает сигнал в лонг.

-В качестве локального сопротивления выступает ЕМА 200 на недельном таймфрейме. Это в районе 17400. Считаю, что это первая цель куда мы должны подойти.

Основная цель 18800-19600

Вход в лонг по 16250

Рекомендация - ЛОНГ

Очевидный лонг НорникеляКоль Российский рынок пытается развернуться, лонг бумаг Норникеля выглядит неплохой идеей.

С оглядкой на динамику цен никеля, сложно конечно представить разворот Норникеля, но от своих пиков акции уже упали на 60+%. При этом, каких-то прям серьёзных проблем у компании нет. Поэтому сравнивать с Самолётом, Сегежей и Мечелом нельзя.

Пробой локальной наклонной линии и закрепление выше 100 руб. даёт надежду на разворот. Как классик и говорил: любое сильное движение начинается с ложного пробоя. Сейчас всё может отработать идеально.

Для слома более долгосрочного нисходящего тренда надо бы обновить максимумы, это максимумы конца сентября, т.е. ~115 рублей. С этим будет сложнее, но с текущих отметок до этого уровня ещё 15%!

Норникель (GMKN): Бычий треугольник ④ Норникель (GMKN): Бычий трВолновой Анализ Эллиотта акций Норникель

.

🔵 Предпочтительный подсчёт

● RUS:GMKN ,🕐TF: 1W

Рис.1

В предыдущем обновлении было сказано следующее:

Пройди мы минимум 11534 — перейду на условно альтернативный каунт: треугольник в первичной ④ или зигзаг в B of (1) (приоритет: цветной → чёрный).

Минимум 11534 пройден, треугольник ④ по праву занял место основного сценария.

.

● RUS:GMKN ,🕐TF: 6h

Рис.2

Структура снижения в диапазоне 275-114 пересмотрена в пользу расширяющейся диагонали в позиции A of (A) . Финальная C , как видно, прогнозируется в виде сужающегося типа диагонали на стадии развития подволны ((ii)) .

Что касается локальной альтернативы по чёрному шаблону. Может случится так, что часто и происходит, — волна B пойдёт в усложнение с зигзага ⓐ-ⓑ-ⓒ до боковой коррективной модели. Более того, в текущем контексте, когда первое подразделение потенциально боковой модели имеет форму одинарного зигзага, возможно усложнение вплоть до комбинации.

.

🔴 Альтернативный подсчёт

● RUS:GMKN ,🕐TF: 1W

Рис.3

Наверное, стоит упомянуть и о негативном сценарии.

Бедность истории котировок позволяет играться не только со степенью волны, но и с её позицией внутри более крупной волновой модели. Например, можно допустить, что максимум 74 относится к вершине, допустим, третьей волны первичной степени, последующий минимум 11.80 , соответственно, — к вершине ④ . А если так, то у нас есть основание считать пятиволновой подъём 11-275 завершённой ⑤ глобального импульса степени Cycle .

На рис.3 постарался обозначить уровни поддержки и сопротивления, на которые стоило бы обратить внимание в случае их достижения.

НорНикель. Зимняя спячка. Ну что ж, вот мы переступили порог поддержки 115 чем являлась на протяжение 4 лет сопротивлением в период с 2014-2018 год. Очередная 4ех летняя консолидация? Или все таки паттерн «нисходящий клин» не много дает надежду на бычье настроение?

Кто заварил эту кашу с падением цены на 60% от АТН 270 надеюсь у них все идет по плану и точка 80 будет уверенной поддержкой🤔

НОРНИКЕЛЬ инвестирую в компанию поле сплитаВесм привет, рассмотрим компанию норникель для работы на фондовом рынке. На днях произошёл сплит акций, что открыла дверь для новых инвесторов. Я долгое время ждал хорошую точку для входа в рынок и сегодня готов поставить 3 хороших, отложных ордера на покупку акций компании.

⛓️Nornickel GMK (GMKN): 7400 ⇝ 28000◉ Предпочтительный подсчёт

● MOEX:GMKN ,🕐TF: 1W

Рис.1

Маркирую боковую коррекцию начала 2020 — конца 2022 года, как расширенную плоскость ⓐ-ⓑ-ⓒ в B of (1 ) диагонали ⑤ .

Могу допустить импульсный счёт первичной ⑤ , но тогда последующая (3) , как на то указывает чёрный вариант маркировки, должна быть довольно глобального масштаба (если (1) не является растяжением ).

__________________________

● MOEX:GMKN ,🕐TF: 1D

Рис.2

Волну С в (1) жду конечной диагональю .

Построить цели для С возможно вспомнив норму о равенстве :

...длина волны С обычно равна длине волны А хотя нередко оказывается, что она составляет 1,618 или 0,618 длины волны А .

☝️ Красным пунктиром указаны ожидаемое направление цены и клиновидная форма модели без привязки к ценовой и временной шкалам.

__________________________

● MOEX:GMKN ,🕐TF: 6h

Рис.3

Восходящая структура, насыщенная перекрывающими друг друга зигзагами, была истолкована в качестве начальной диагонали (a) of ⓘ с вершиной 17242 . Последующая (b), вероятно, разворачивает плоскость с диагональю на конце. Торговая установка в лонг будет открыта на завершении модели.

__________________________

◉ Альтернативный подсчёт

● MOEX:GMKN ,🕐TF: 1W

Рис.4

Пройди мы минимум 11534 — перейду на условно альтернативный каунт: треугольник в первичной ④ или зигзаг в B of (1) (приоритет: цветной → чёрный ).

__________________________

● MOEX:GMKN ,🕐TF: 1D

Рис.5

Тот же сценарий в приближении 1D .

Разворотной целью для С может выступить уровень ~10675 . При наличии завершённой структуры импульса C вблизи данной цели возможно поискать точку в лонг.

_______________________________________

⬇️⬇️⬇️⬇️⬇️⬇️⬇️⬇️⬇️⬇️⬇️⬇️⬇️

GMKN Норникель вероятный сценарий движения ценыДобрый день.

Рассматривал актив с прошлой проторговки, цена достигла 18200, где я уже не участвовал в удержании позиции, мысли касаемо коррекции в зону интереса крупного покупателя 14500 были реализованы.

Теперь же, я ожидаю из данного блока движение вверх в будущем. Я допускаю возможное снятие ликвидности ( его может и не быть ) с 14148, после чего ожидаю возврат цены в свой 480 дневный диапазон с дальнейшим захватом 15500 и реализации экспансии до 21000.

Перед принятием решения проведите свой собственный анализ, моя идея не является индивидуальной инвестиционной рекомендацией.

Норникель: снижение еще впереди, покупать рано!Всех приветствую)

Сегодня посмотрим график акций ПАО "Норильский никель" , технические показатели, последние новости и где лучше сделать покупки

«Норильский никель» — лидер на мировом рынке палладия и высокосортного никеля и один из крупнейших мировых производителей платины, кобальта и меди.

Доля компании на мировом рынке палладия — 38%, высокосортного никеля — 17%. Выпускает также родий, серебро, золото, иридий, рутений, селен, теллур и серу. Производственные подразделения группы расположены в России и Финляндии. «Норникель» был приватизирован в 1990-е, его крупнейшими совладельцами стали Владимир Потанин и Михаил Прохоров. В 2008 году Прохоров продал свою долю в «Норникеле» компании UC Rusal Олега Дерипаски.

* источник "Forbes"

Официальный сайт nornickel.ru

По новостям:

9 февраля - Норникель подтвердил прогнозы по профициту никеля и дефициту палладия в 2024 г.

9 февраля - Дивиденды - вопрос акционеров, но с точки зрения менеджмента FCF на эти цели по итогам 2023г. уже перекрыт промежуточными выплатами — CFO Норникеля

9 февраля - Дробление акций "Норникеля" предварительно будет завершено в начале апреля -

топ-менеджер

✔️ Чистая прибыль "Норникеля" ПО МСФО В 2023 г. снизилась до $2,87 млрд. от $5,9 млрд ГОДОМ РАНЕЕ

✔️ Норникель скорректировал прогноз ПО CAPEX В 2024г до $3-$3,2 млрд с первоначальных $3,6 млрд

✔️ Доля азиатских регионов с продажи "Норникеля " в 2023 году превысила 50% впервые в истории компании - топ-менеджер

📉 Перейдем к анализу графика:

▪️ Месяц

Цена после агрессивного снижения 22 года сняла ликвидность и показала реакцию на блок месяца, после чего начала корректироваться к зоне имбаланса (реакции показаны стрелками на графике)

Сейчас цена корректируется к восходящей волне

Здесь отмечу две значимые зоны, от которых цена может показать реакция:

wick M 14 506р - 14 202р

IMB M 14 130р - 13 830р

*если цену не удержат, возможно снижение к отметке 11 500р

▪️ Неделя

На данном ТФ очень хорошо видно скопление ликвидности (отмечено дугой) на пути к зоне имбаланса (14 130р - 13 830р), за которой цена и снижается

▪️ День

Структура нисходящая и видимой опоры для остановки снижения, не наблюдаю

На отметках 14 928р - 14 916р есть незначительный гэп, который может затормозить цену

💭 на текущий момент воздержусь от покупок данных акций, ожидаю доставку цены к зонам интереса поддержки или смену структуры на восходящую

цели при росте 18 300р - 18 700р

❗️Не финансовая рекомендация, прежде чем входить в ту или иную сделку, проводите самостоятельно анализ актива

Норникель - итоги года и дивидендыВ конце прошлого года после небольшой паузы Совет директоров Норникеля рекомендовал выплату дивиденды. Уже в середине января сумма в 915,33 рублей за одну акцию поступила на счета инвесторов. Когда докупать акции ГМК, ждать ли дивидендов в 2024 году, и как компания завершила 23-й? Давайте разбираться в этой статье.

Итак, выручка компании за 2023 год выросла на 4% до 1,2 трлн рублей. Причем в презентации и пресс-релизе указано снижение в долларовом выражении. Наверно, на то есть свои причины, но эффект от девальвации рубля и выгоды экспортеров никто не отменял, так-то.

Причина скромной динамики – снижение цен реализации корзины металлов. Заметное падение показал палладий и никель. Профицит на рынке последнего ожидается по прогнозам самой компании на уровне 250 тыс. тонн, что будет оказывать давление на ценовую конъюнктуру.

Опережающая динамика темпов роста себестоимости и отрицательные курсовые разницы в 122,2 млрд рублей повлияли на снижение прибыли компании за отчетный период на 41,3% до 251,8 млрд рублей. Я бы, конечно, скорректировал результаты на курсовые разницы, ведь эффект бумажный и в будущие периоды мы увидим обратную переоценку, но смысла в этом не вижу. Достаточно взглянуть на динамику свободного денежного потока, который увеличился в 2023 году до $2,7 млрд против $0,4 млрд годом ранее.

Справедливости ради стоит сравнить и с другими периодами: в том же 2021 году FCF компании составлял $4,4 млрд. Отраслевые проблемы нельзя исключать, но уже заметно восстановление после кризисного 2022 года. Тем более ожидаемый разворот нисходящего тренда по промышленным металлам будет неплохим подспорьем для Норникеля.

Также ГМК еще раз скорректировал свой прогноз по инвестиционной программе. CAPEX на 2024 год ожидается на уровне $3-3,2 млрд, вместо $3,6 млрд. Вкупе с ростом свободного денежного потока, дает нам шанс рассчитывать на еще одну порцию дивидендов. Браться и высчитывать их прогнозный размер я не стану, но окно возможностей для выплаты есть.

Одной из статей скромного инвестора едва ли можно раскрыть все нюансы отчета, но думаю тезисно вам идея понятна. Ждем дробление акций, которое предварительно завершится в начале апреля и упростит доступ частных инвесторов к бумагам, которые традиционно заинтересованы в регулярных дивах. Ну а я продолжу держать качественный актив и очень жду еще одну порцию дивидендов.

❗️Не является инвестиционной рекомендацией

Обзор акций ГМК Норникель / Потенциальные точки для покупкиНорникель является лидером в горно-металлургической промышленности России и одним из крупнейших производителей металлов в мире.

На начало марта 2023 года компания занимает ведущие позиции на мировом рынке металлов по объему производства:

•№1 на рынке палладия с долей 43%;

•№1 на рынке высокосортного никеля с долей 17% и №4 на рынке первичного никеля с долей 6%;

•№4 на рынке платины с долей 12%;

•№12 на рынке меди с долей 2%.

В рамках прогноза от 6 ноября, продолжаем нисходящее движение. С точки зрения линейных поддержек, сейчас интересен именно уровень 15682 рублей, данный уровень соответствует максимумам от декабря 23 года и апреля 2023 года.

Сейчас, по недельному графику торгуемся над алгоритмическим уровнем поддержки EMA200, но значительного отскока вверх пока не ожидаю. Стоит отметить, что объём продаж сейчас довольно значительный, плюс после падения в конце декабря – уверенно продолжаем медвежье движение. На дневном графике, аналогичная картина. Преимущественно всё это медвежье движение обусловлено падением цен на палладий. И до тех пор, пока палладий не пойдёт в рост цены на акции Норникеля не вырастут.

Более того, учитывайте предстоящее падение ммвб, ссылку на ролик вы найдёте в описании.

Аналогичная не столь позитивная картина сейчас есть в таких металлах как медь и платина и никель (данные металлы, несомненно, добывает компания Норникель). Именно падение цен на никель усиливает доминирование Индонезии в мировом предложении. Отмечу примечательный факт, а именно то, что стоимость никеля упала более чем на 40% за последний год на фоне растущего глобального профицита.

В общем, внешний фон для акций сейчас довольно негативен, но технически, буду ждать реакцию на уровень 15682, спекулятивно с большей вероятностью куплю акции под отскок 2-3%, но среднесрочные уровни для покупки для меня интересны от уровня 15166.

$GMKN [Лог]: макро-анализ волновой структуры всей истории торговРе-публикую свою идею по инструменту, которая была заблокирована из-за повторного нарушения с моей стороны правил платформы.

Текст и графики оригинальной идеи от 22.11:

"Основная интерпретация макро-структуры:

1. Цена развивается внутри большой диагонали - циклические волны I-V.

2. Третья циклическая волна - III - была равна длине волны I, рассчитанной от минимумов волны II, что также соотносилось с классическим равенством длин под-волн волны III, а именно длина третьей под-волны к.С равнялась длине первой под-волн к.А.

3. Четвертая циклическая волна коррекции - IV - завершилась на минимумах октября 2022 (в рамках теории о противоположном характере корреляционной второй и четвертой волн*).

4. Целевым диапазоном макро-сопротивления для финальной, пятой волны всей диагонали выступают уровни: 55000-86600 - 1.236-1.382% длины волны I от минимумов волны II;

5. Как правило у конечных волн диагональных структур есть тенденция развиваться внутри линий тренда канала, соединяющих пиковые значения первой и третьей волн и минимальные значения второй и четвертой волн.

Эта особенность может позволить аккуратно предполагать возможное пересечения целевых уровней цены с временным диапазоном реализации структуры.

В случае структуры GMKN мы можем ориентироваться на временной диапазон 4кв 2032 года как потенциальный горизонт окончания конечной пятой волны.

Альтернативная интерпретация:

1. Низы октября 2022 были окончанием лишь первой под-волны коррекции - к.А - внутри четвертой корреляционной волны - IV;

2. Цена находится внутри второй под-волны - к.В - с целевой зоной сопротивления: 20030-23300.

3. Целевая зона макро-поддержки для третьей под-волны и всей четвертой волны коррекции: 8400-3880.

Недельные уровни

Основная интерпретация:

1. Цена движется внутри пяти-волнового под-импульса - волны (1)-(5) - внутри волны к.А.

2. Цена находится в процессе реализации третьей волны - к.iii - внутри более крупной третьей волны - 3 - внутри еще большей третьей волны - (3). Целевые уровни сопротивления: для к.iii: 19090-19990; для волны 3: 20560-20840-21530; для волны (3): 21800-23460;

3. Зонами поддержки для промежуточных волн коррекции: волна к.iv: 18240-17730; для волны 4: 20840-19360;

4. Целевая зона сопротивления для конечной пятой под-волны - (5): 24550-26410

Альтернативная интерпретация

Цена находится внутри третьей под-волны - (С) - внутри второй под-волны - к.В - четвертой макро-волны - IV. Целевой уровень сопротивления: 19360-21800. Я могу также допустить, что этот уровень будет лишь пиком первой под-волны (А) внутри более крупной волны к.В, целевое сопротивление для которой в этом случае будет в зоне 23000-25000 (0.764-0.896% от волн к.А);

С точки зрения волновой теории разведение вероятностей в пользу одного или другого сценария на недельных уровнях будет зависеть от характера коррекции цены от ключевых уровней сопротивления: 19370-21820.

Если коррекции будут укладываться в рамках зон поддержки для основной интерпретации и цена не будет закрываться ниже представленных зон каждой волны, то это будет увеличивать вероятность реализации данного сценария с последующем его подтверждением при выходе цены за 21800 и 23460.

Если падение и закрытие цены на локальных коррекциях будет ниже 17200, то это будет увеличивать вероятность альтернативной структуры как на недельном, так и на месячном графике.

Отмечу, что диагональные структуры - одни из самых вариативных паттернов внутри волновой теории Эллиотта, которые могут иметь различные формы и растяжения уровней фибоначчи.

Представленные ваше варианты интерпретации представляют наиболее типичные сценарии развития для данных формаций.

Данные сценарии макро-структуры актива, для меня представляют больше теоретический интерес, чем практическую информацию для моего личного торгового плана.

Свой инвестиционный план я выстраиваю исходя из особенностей движения цены, паттернов ее волатильности и характеристик объема торгов (с поправкой на волновой анализ как характеристику потенциала и важных зоны возможной реакции цены).

В частности:

1. Я открывал позицию 18.10 при выходе цены на растущем объеме торгов за локальную линию сопротивления на уровне локальных максимумов зоны октябрьской консолидации.

2. Профинансировал риск в следующую торговую сессию и затем фиксировал часть прибыли 8 и 14.11 при закрытии цены ниже 8 и 21ema;

3. Начал снова добавлять к позиции 20.11 и сегодня с риском не более 3% на эти и оставшуюся часть позиции.

4. Не хочу видеть закрытие цены ниже 50д / 10н средних на растущем объеме торгов.

Задача данного анализа: предоставить структурный контекст цены актива, как в макро-, так и в более срочных временных проекциях с соответствующими зонами поддержки и сопротивления.

Данная информация может быть использована как одна из вводных для различных категорий трейдеров и инвесторов с целью формирования индивидуальных торговых и инвестиционных планов по активу.

Благодарю вас за внимание и желаю успешных торговых решений!

⚠️ Информация НЕ является инвестиционной рекомендацией, а представляет личное мнение автора.

Примечание:

* вторые и четвертые волны имеют тенденцию быть обратными друг другу по характеру глубины и длительности: если вторая волна была короткой по времени и не глубокой, то четвертая волна может быть либо долгой, либо глубокой (возможно и долгой и глубокой)

Обзор акций ГМК "Норильский никель" /Дивиденды и дробление акцийВ конце прошлой рабочей недели ГМК «Норильский никель» сообщил инвесторам две приятные новости. Во-первых, менеджмент компании принял решение о дроблении обыкновенных акций с коэффициентом 100 (количество бумаг будет увеличено в 100 раз, а их стоимость снижена в 100 раз). Это будет сделано в целях увеличения привлекательности акций для российских инвесторов и повышения их ликвидности на бирже. Так, если сейчас одна акция ГМК стоит примерно 18 тысяч рублей, то после сплита ее можно будет приобрести всего за 180 рублей.

И, наконец, второе знаковое событие на сегодня - совет директоров «Норникеля» рекомендовал акционерам выплатить дивиденды по итогам девяти месяцев 2023 года в размере 915,33 рубля на одну обыкновенную акцию. Окончательное решение по этому вопросу будет принято во время собрания акционеров, назначенного на 7 декабря. И в случае положительного исхода держатели акций получат свои дивиденды уже 26 декабря.

Норильский никельПо Норникелю сформировались отличные дневные свечи. На индексе Мосбиржи металлов аналогично. Плюс находимся на нижней границе восходящего долгосрочного канала. Канал работает тогда, когда сформированы на его границе необходимые свечи, а они сформированы в данном случае. Текущая цена 12400 вполне приемлема для покупки.

Рекомендация: ЛОНГ

Завершена ли уценка Норникеля?Всех приветствую! Хотел бы предложить рассмотреть бумаги Норникеля.

В июне 2021 года бумага нашла свою вершину, после которой началась коррекционная волна, принимающая свои экстремальные значения в октябре 2022 года. На эту коррекцию (порядка 50%) ушло порядка 490 дней, что не мало. После этого мы видим, что бумага вступила в стадию некоторой консолидации, которую я бы аккуратно оценил как накопление , которое длится порядка ~290 дней.

Так же мы можем провести некую нисходящую трендовую, к которой было уже три касания и сейчас мы можем наблюдать консолидацию вблизи нижней границы трендовой.

Так же интересен профиль объема за прошедшие 2 года уценки. Видим сильный уровень в районе 19000 , который совпадает с 0,618 уровень по Фибо и диапазон накопления в районе ~14400-15500, который совпадает с 0,236 уровнем по Фибо

Я не берусь говорить о том, что медвежий рынок на бумаге окончен, но текущая техническая картина располагает как минимум к движению в район ~17600 и ~19000 , которые будут для нас служить первым и вторым тейк профитом соответственно. По факту достижения поставленных целей будем судить о конъектуре рынка в целом, чтобы понимать возможно ли продолжение роста.

Позицию имеет смысл разделить на 2 части. Одной заходить по текущим и вторую половину применять в случае пробоя текущего накопления вниз.

НорникельИдёт развитие волны B, в которой отрисовали импульс (а) и как раз мы завершили формирование расходящегося треугольника (b). Теперь осталось сделать 5 импульсов в волне (с) и структура будет завершена. Целями может выступать гэп, что очень и очень вероятно, а это порядка 40% от текущих уровней.

Удачи!