Золотопрогноз

XAU 1Мес История становления цены Золота и будущие ожиданияЗолото или как обозначают основную торговую пару XAUUSD в последние годы набирает достаточно много внимания вокруг себя.

Как только крупные аналитики или руководители хедж фондов начинают говорить, что следующий кризис близко, так сразу инвесторы начинают скупать золото, как защитный актив, а его цена соответственно идет в рост.

Давайте немножко пройдемся по истории цены Золота.

Мы дорисовывали график, к тому что существует на tradingview.com, опираясь на данные, которые есть в свободном доступе.

1) В 1933году для преодоления кризиса после «Великой депрессии», Президентом США Рузвельтом издан указ, об изъятии золота у населения. Цена за унцию золота установлена 20,66$.

2) В 1971году начинается настоящий рост стоимости золота. После отвязки курса Долл США от "золотого стандарта", регулирующего стоимость 1 тройской унции золота на отметке 35$ на протяжении долгого периода с 1934г по август 1971г.

3) 1973г - "Первый нефтяной кризис" и рост стоимости золота с 35$ до 180$ - как главного антикризисного инструмента, средства хеджирования инвестиционных рисков.

4) 1979-1980 Исламская революция в Иране (Второй энергетический кризис). Стоимость золота, как основного защитного актива, за короткий промежуток времени растет более чем в 8 раз, и устанавливает максимум на отметке 850$

5) В течение 1998-2000 годов миром пронесся: "Азиатский экономический кризис", дефолты в ряде стран и вишенка на торте - "Пузырь Доткомов". В этот период цена золота дважды получила агрессивный откуп инвесторами, от уровня в 250$. Тогда был четкий сигнал - ниже не будет, дальше только рост!

6) Так и произошло, с 2001г по 2011г произошел рост стоимости золота с 250$ до 1921$ . Даже ипотечный кризис 2008г. не смог сломать тренд роста, а только выступил в качестве триггера для 30% коррекции цены.

Глядя на график XAUUSD теперь, можно предположить, что крупные инвесторы активно скупали золото в диапазоне 1050-1350$ в течение 2013-2019гг.

Слабо верится, что инвесторы, которые набирали лонг позиции в течение 6 лет, удовлетворятся таким незначительным периодом роста который пошел в 2019-2020гг.

Для себя устанавливаем зону закупки Золота в диапазоне 1527-1600$ за тройскую унцию, откуда ожидаем продолжения тренда роста в район 3180-3350$

Какие Ваши мнения относительно будущей цены золота? Поделитесь ими в комментариях!

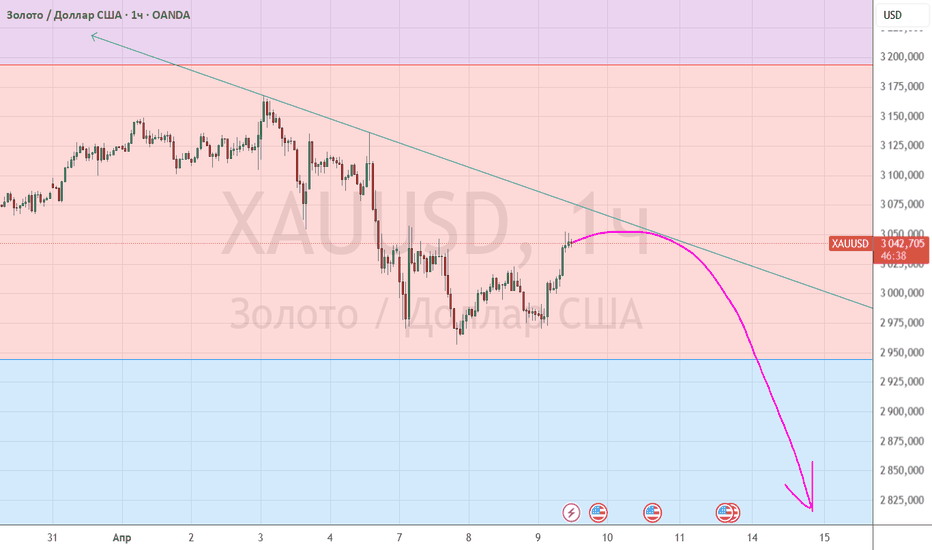

Золото - есть задатки для коррекцииМеня зовут Игорь и я работаю на срочном и валютном рынках, в том числе и крипта.

На данный момент есть возможность взять шерт по золоту.

И вот почему:

1. Доллар имеет давление на золото (по крайней мере в текущий момент)

2. Золото давно не ходило в хорошую коррекцию

3. Выше есть диапазон повышенного предложения, а это всегда интересное место для торгов.

4. Согласно отчетов биржи СМЕ, по инструменту заехали крупные портфели с расчетом на снижение - это уже что-то.

Что может пойти не так?

- Динамика доллара может измениться

- Геополитика может подкинуть "свинью", что спровоцирует спрос на золото со стороны ритейл трейдеров.

Итог: В любом случае при подходе цен в указанную область стоит отслеживать продавцов. Как только крупные участники начнут себя проявлять, то стоит искать места для входа. Соотношение риска к прибыли более 1 к 4

Уолл-стрит против ГолдЗиллы. Конец эры Иррационального изобилия«Иррациональное изобилие» — это фраза, использованная в 1990-х годах тогдашним председателем Совета управляющих Федеральной резервной системы Аланом Гринспеном в речи, произнесенной в Американском институте предпринимательства во время пузыря доткомов 1990-х годов. Фраза была интерпретирована как предупреждение о том, что фондовый рынок может быть переоценен.

Происхождение

Комментарий Гринспена был сделан во время телевизионной речи 5 декабря 1996 года (выделено в отрывке)

Очевидно, что устойчиво низкая инфляция подразумевает меньшую неопределенность относительно будущего, а более низкие премии за риск предполагают более высокие цены акций и других доходных активов. Мы можем видеть это в обратной зависимости, демонстрируемой коэффициентами цена/прибыль и уровнем инфляции в прошлом. Но как мы узнаем, когда иррациональное изобилие чрезмерно повысило стоимость активов, которые затем стали подвержены неожиданным и длительным сокращениям, как это было в Японии за последнее десятилетие?

Гринспен написал в своей книге 2008 года, что эта фраза пришла ему в голову в ванной, когда он писал речь .

Ирония фразы и ее последствий заключается в широко распространенной репутации Гринспена как самого искусного практика Fedspeak, часто известного как Greenspeak, в современную телевизионную эпоху. Речь совпала с появлением специализированных финансовых телеканалов по всему миру, которые транслировали его комментарии в прямом эфире, таких как CNBC. Идея Гринспена состояла в том, чтобы скрыть свое истинное мнение в длинных сложных предложениях с непонятными словами, чтобы намеренно заглушить любую сильную реакцию рынка.

Эту фразу также использовал профессор Йельского университета Роберт Дж. Шиллер, который, как сообщается, был источником фразы для Гринспена. Шиллер использовал ее в качестве названия своей книги Irrational Exuberance, впервые опубликованной в 2000 году, где Шиллер утверждает:

Иррациональное изобилие является психологической основой спекулятивного пузыря. Я определяю спекулятивный пузырь как ситуацию, в которой новости о росте цен подстегивают энтузиазм инвесторов, который распространяется посредством психологического заражения от человека к человеку, в процессе усиливая истории, которые могли бы оправдать рост цен, и привлекая все больший класс инвесторов, которые, несмотря на сомнения относительно реальной стоимости инвестиции, тянутся к ней отчасти из-за зависти к успехам других, а отчасти из-за азарта игрока.

Основной технический график, отображающий значение индекса S&P500 в тройских унциях золота (текущее значение 1,82 на момент написания этой статьи), указывает на то, что бурный бычий фондовый рынок рушится.

Акции падают, золото достигает нового максимума, так как рынки реагируют на новые сенсационные пошлины Трампа, вводимые в духе Закона о тарифах 1930 года, Тарифа мерзостей 1828 года и более ранних тарифов, относящихся к эпохе Наполеоновских войн.

Закон о тарифах 1930 года, широко известный как тариф Смута-Хоули или тариф Хоули-Смута, был законом, который реализовал протекционистскую торговую политику в Соединенных Штатах. Спонсируемый сенатором Ридом Смутом и представителем Уиллисом К. Хоули , он был подписан президентом Гербертом Гувером 17 июня 1930 года.

Закон повысил тарифы США на более чем 20 000 импортируемых товаров.

Тариф 1828 года был также очень высоким протекционистским тарифом , который стал законом в Соединенных Штатах 19 мая 1828 года.

Противниками (южанами) он также назывался «тарифом мерзостей» из-за его влияния на экономику Юга. Он установил 38%-ный налог на некоторые импортируемые товары и 45%-ный налог на некоторые импортируемые виды сырья.

Тариф 1828 года был частью серии тарифов, которые начались после войны 1812 года и наполеоновских войн , когда блокада Европы заставила британских производителей предлагать товары в Америке по низким ценам, которые американские производители часто не могли себе позволить.

Первый защитный тариф был принят Конгрессом в 1816 году, а его ставки были увеличены в 1824 году.

Южные штаты, такие как Южная Каролина, утверждали, что тариф был неконституционным, и выступали против новых протекционистских тарифов, поскольку им пришлось бы платить, но северные штаты поддерживали их, потому что они помогали укреплять их индустриальную экономику.

--

С наилучшими пожеланиями,

Ваша любимая исследовательская группа @PandorraResearch 😎

Парный трейдинг Биткоин vs Золото — "Скока вешать в граммах"?!Некогда один из известных (и ныне существующих) операторов связи в одном из рекламных роликов именно так продвигал посекундный тариф звонков, намекая на то, что точность никогда не бывает лишней.

С тех пор прошло немало лет, или если быть точнее — даже десятилетий, а фраза прижилась? и с тех пор стала крылатой.

Ну а если вы "ещё не за тридцать", то есть родом из поколения "Человеки-Х", то можете посмотреть тот самый ролик, например на ВК Видео.

Ближе к самой публикации, она представляет собой технический анализ стоимости Биткоина BITSTAMP:BTCUSD в граммах золота FX_IDC:XAUUSDG , а в торговом отношении — пример "Парной торговли", то есть торговой стратегии, которая подразумевает сопоставление длинной позиции с короткой позицией по двум активам с высокой корреляцией.

Парная торговля была впервые представлена в середине 1980-х годов группой технических аналитиков-исследователей, которые работали в Morgan Stanley, многонациональном инвестиционном банке и компании финансовых услуг. Стратегия парной торговли использует статистический и технический анализ для поиска потенциальной рыночной нейтральной прибыли.

Техническая картина указывает в приведенном анализе указывает на выдыхание 2-летнего ралли стоимости Биткоина в граммах золота, с возможностью дальнейшего снижения.

--

С наилучшими пожеланиями,

Исследовательская группа @PandorraResearch😎